【文章来源:期货日报】

腊月廿三,河南一家铜加工企业生产车间内,机器轰鸣,热气蒸腾。

该企业期货部负责人杜太超正紧盯手机上的期货行情,不时与生产线负责人交流当天的原料采购安排。不远处,满载铜板的货车正缓缓驶出厂区。「以前像这样大规模出货,心里总是悬着一块石头,现在有了期货,睡觉踏实多了。」 杜太超对前来采访的期货日报记者笑着说道。

这是记者在 2026 年 「新春走基层」 走访中见到的一幕。春节前夕,许多企业正忙着赶订单、备库存,对这些企业来说,如何应对原材料价格波动风险,已成为稳定经营、扩大生产的关键一环。

从 「心惊胆战」 到 「放心做大」

据了解,该铜加工企业主要回收废铜生产铜板和铜杆,产品广泛应用于电缆、家电、冶炼厂等领域,企业规模不算特别大,但在细分领域已有一定影响力。谈起最初接触期货市场的经历,杜太超形容是 「被市场倒逼着学习」。

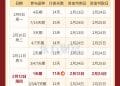

「2025 年下半年铜价波动特别大,有时候一天每吨价格上下波动几千元,我们进货、卖货都心惊胆战。」 他回忆道,当时企业销售时已开始参考期货价格点价,但并未参与套期保值。一个月几千吨的量,随便一个下跌,企业一年的利润就可能清零。

正是这种对价格风险的焦虑,让企业开始主动寻求避险工具。长江期货在服务期现套保方面有很成功的案例。双方沟通后,企业决定组建期货团队,尝试利用期货工具管理价格风险。

「其实很多中小企业不是不想用期货,而是不知道该怎么用,怕用错了反而增加风险。」 长江期货中原分公司业务经理韩振腾说。为此,他和团队为企业量身定制了套期保值方案,并协助企业理顺财务账目。「现货是一本账,期货是另一本账,怎么结合才算真正的 『套保会计』,很多企业刚开始都不清楚。」 他说。

一年下来,变化悄然发生。「最大的变化是信心,以前量做大了就怕亏,价格一跌,可能一年白干。现在通过期货套保,哪怕价格下跌,我们也能锁定合理利润,这样才敢接大单、扩产能。」 杜太超坦言。

数据显示,2025 年该企业精铜产量同比增长约 30%,月产量突破万吨,同期期货套保规模也逐步放大。「套保不是为了赚钱,而是为了 『保命』。」 杜太超打了个形象的比方,期货是一个工具,也是让企业经营更稳健的一个保险,真出了事才知道工具的重要性。

走进企业的期货交易室,墙上贴着一张手写的 「操作注意清单」,上面列着几条经验总结:

套保量≠收货量,需扣除出料率、增值税;

动态库存需每日调仓,账要跟上;

客户点价后,平仓操作要及时……

这些都是企业实战后总结的心得。

套期保值时要考虑收货的出成率以及税务成本,比如 100 吨原材料能产多少产成品、期货保值的是成品还是原材料、税务成本在期货保值中怎么处理……这些都关系到实际保值的方案和头寸。

另外,动态库存管理也是一大挑战。「我们每天既收货又卖货,还要点价平仓,库存时刻在变,期货仓位也要跟着变。这比一次性套保复杂得多,账目容易乱。」 杜太超表示,为此,期货公司协助企业建立了动态调仓机制和核对流程,确保期现两端基本匹配。

通过实战操作,该企业深刻体会到:不同行业、不同模式的经营方式,需要采用不同的套保方案,只有躬身入局,才知道细节决定成败。

小工具撬动大生产

随着企业对期货工具理解的深入,应用场景也不断拓展。

除了传统的期货卖出套保外,企业开始尝试卖出看涨期权,收取权利金以增强收益。「期权其实就是保险买卖,我们是 『卖保险』 的一方,收保费,承担一定风险。」 杜太超这样向生产部门的同事解释,只要价格不涨过头,就能稳稳拿到权利金;即使出现暴涨,最后被行权了,企业也相当于以更高价格保值了。

期货价格也成为企业采购和销售的重要参考。「现在进货前,我们会看看期货贴水还是升水,结合库存决定买多少;接订单时,也会参考远期价格进行报价,避免敞口过大。」 杜太超说。这种期现联动的模式,让企业从被动应对价格波动转向主动管理风险。2025 年下半年,铜价震荡上行,企业通过分批套保、期权组合等方式,既锁定了部分低价原料,也未完全放弃后期价格上涨带来的潜在利润。

「套保不是一成不变的,要根据市场情况、企业敞口灵活调整。我们团队每天给企业提供市场分析,每周提供策略建议,就是要帮助他们动态优化方案。」 韩振腾说。

服务不止于辅助交易。长江期货还利用自身产业资源,为企业对接潜在的客户群体。「有色产业链上下游企业我们接触很多,有时候客户要买铜,他们正好有货,我们就牵个线。」 韩振腾告诉记者,一年来,通过此类对接促成的交易已有数笔,有效拓宽了企业销售渠道。

采访中,一个细节让记者印象深刻:期货公司与该企业期货业务负责人几乎每天都会通电话,沟通套保策略,寻找策略漏洞及风险防范措施,优化套保方案。有时候针对套保方案聊到凌晨,双方说出自己的观点,有时候还会争执,套保方案在交流沟通中逐步完善。

这种高频、深入的沟通,是期货服务融入实体产业的缩影。「企业刚开始做期货,就像学开车,旁边得有个教练。」 杜太超说,期货公司不仅教工具怎么用,还帮着建制度、理流程、带团队,这种陪伴式服务特别重要。

一年来,该企业期货团队从无到有,如今已能独立完成大部分套保操作,并对期权等工具有了初步掌握。「我们现在还会尝试一些期权策略,比如卖出看涨期权、期权头寸和期货头寸结合,在保值的基础上增厚利润,这都是慢慢学出来的。」 杜太超语气中带着自豪。

春节前夕,该企业正在制订 2026 年的生产计划。「去年产量上了台阶,今年我们打算再扩一条生产线。有了期货工具护航,我们信心更足了。」 杜太超说。

记者离开企业时,已近傍晚。厂区门口,一批新采购的废铜正卸货入库,车间里灯火通明,生产仍在继续……

金融与实体深度融合

「以前觉得期货是金融层面的东西,离我们很远。现在明白了,它就是生产经营中的一个工具,像保险、像安全带,用好了能帮企业行稳致远。」 杜太超的这番话道出了众多企业的心声。

随着我国期货市场品种体系不断完善、功能发挥日益深化,越来越多的产业企业开始利用期货管理风险、稳定经营。从大型国企到中小民企,从农产品到有色金属,期货市场已成为实体经济高质量发展的重要动力。

近年来,长江期货在 「稳企安农、护航实体」 的道路上持续深耕,致力于将专业的风险管理工具转化为贴近产业、惠及 「三农」 的扎实保障。在河南正阳,长江期货通过精心设计的 「保险+期货」 项目,向近 7000 户花生种植户支付理赔款 1229 万余元,稳住了农户收入;在陕西延安,长江期货与多家期货公司合作,2018—2024 年累计开展苹果 「保险+期货」 项目 20 个,覆盖种植面积 20 多万亩,折合现货近 30 万吨,累计赔付 6000 多万元,惠及农户约 1.7 万户次。从为大型橡胶贸易商设计复杂期权策略管理供应链风险,到为分散的棉农、胶农、养殖户提供普惠型价格保障,长江期货立足于不同主体的实际需求,使金融工具易懂、能用、可信。这一系列贯穿产业链、覆盖多层次的实践,正是期货市场扎根实体经济、服务国计民生的生动写照。

腊月里,寒意仍浓,但车间内热火朝天的生产场景、企业负责人笃定从容的目光,让人感到暖意融融。在这片充满韧性与活力的土地上,金融与实体的深度融合,正悄然织就一幅稳生产、扩产能、促发展的新春画卷。