文章来源:汇通网

周五 (2 月 13 日),全球金融市场的定价逻辑正在经历一轮剧烈的重置。这一次的导火索并非传统的经济数据不及预期,而是源于科技领域的一场 「信任危机」。人工智能主题的恐慌情绪迅速蔓延,触发了程序化交易与杠杆头寸的连锁反应,市场避险资金不计成本地从风险资产中出逃,涌入美债市场寻求庇护。

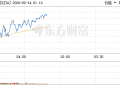

这场突如其来的 「AI 寒流」 彻底打乱了美债原有的运行节奏。原本在强劲非农数据后承压的长端收益率,因避险资金的疯狂涌入而调头向下。技术图形上,美国 10 年期收益率在 240 分钟 K 线图中呈现破位态势,价格自 4.298% 的高点迅速滑落至 4.105% 附近,连续击穿布林带中轨 (4.143%) 与 60 日均线 (4.208%) 两大关键支撑位。尽管 MACD 指标的 DIFF 与 DEA 线仍在零轴下方负值区域运行 (-0.024、-0.022),但柱状体的持续缩量表明,由空头发动的急跌动能正在衰竭,市场多空力量在当前位置 (接近前期低点 4.112%) 进入短暂的弱平衡状态。

与美债的 「避风港」 属性形成鲜明对比的是,黄金作为传统的避险资产,在本轮动荡中却上演了惊心动魄的过山车行情。周四 (2 月 12 日),现货黄金遭遇惨烈抛售,单日跌幅超过 3%,一度击穿 5000 美元/盎司的整数关口,最低触及 4878 美元。这种 「股债汇」 与黄金走势的罕见背离,揭示了市场当前的核心矛盾并非单纯的宏观风险厌恶,而是极度的流动性挤兑。

正如市场分析所指出的,当 AI 恐慌引发科技股踩踏时,部分杠杆资金为弥补股市亏损,被迫抛售此前获利丰厚且流动性最佳的黄金头寸以换取保证金,算法交易的模型共振进一步放大了这种波动。凯投宏观的分析师也观察到,来自亚洲市场的逢低买盘虽然推动了金价的快速反弹,但这更像是针对恐慌性抛售的技术性修正,而非趋势的反转。

在此背景下,美元的走势则显得相对独立且耐人寻味。240 分钟 K 线图显示,美元指数近期呈现出震荡回升的态势,当前价格在 97.1580 附近徘徊,正试图挑战前期高点构成的区间上沿。技术指标上,布林带收口后再度张开,MACD 柱状图由负转正且 DEA 上穿 DIF 形成金叉,这些信号都暗示着美元短期动能正在增强。这背后反映的是市场定价逻辑的微妙变化:尽管避险情绪升温,但相较于欧洲等经济体 (欧元区第四季度 GDP 年率仅为 1.3%),美国经济增长的相对优势依然存在,这使得美元在 「避险」 与 「相对利差」 的博弈中并未完全失势。当然,也有机构观点认为,美联储与其他主要央行 (如日本、澳洲) 的政策分化,仍可能在年内对美元构成长期压力。

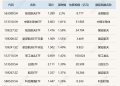

整个市场的焦点如今已高度集中在今日晚间即将公布的美国 1 月消费者物价指数 (CPI) 报告上。由于此前政府停摆,这份数据备受瞩目,被普遍视为打破当前胶着震荡的唯一 「破城槌」。市场主流预期 1 月 CPI 年率将从 2.7% 回落至 2.5%,核心 CPI 年率亦将放缓至 2.5%。如果数据符合或弱于预期,将直接修复因上周强劲非农而受损的降息押注,为黄金等资产提供喘息之机;反之,若通胀意外顽固,则可能强化利率维持高位的预期,加剧市场的波动。

展望未来,美债市场已经不再是单纯的利率博弈,其走势愈发深刻地嵌入到全球资本对美元资产信心的复杂叙事之中。值得注意的是,就在市场一片混乱之际,昨日 30 年期美债拍卖却录得了创纪录的终端用户需求,投标倍数创下 2014 年以来新高。这似乎暗示,对于长期视角的资本而言,当前美债收益率的水平已具备配置价值,但这种 「买入」 行为究竟是出于对冲经济风险的 「对冲美国」 策略,还是对美国经济前景的乐观押注,市场依然存在巨大分歧。短期内,市场的方向将由今晚的通胀数据决定,但中长期来看,美国的财政赤字扩张、债务上限问题以及全球储备货币体系的多极化趋势,都将成为悬在美债头上的达摩克利斯之剑。