6 月 3 日,白银、SC 原油涨超 2%,低硫燃料油、黄金、氧化铝、棕榈油、沥青涨超 1%;合成橡胶、20 号胶、玻璃、焦煤跌超 3%,烧碱、菜粕、多晶硅、纸浆、PTA 跌超 2%,硅铁、对二甲苯、瓶片、苯乙烯、工业硅、沪锡、沪胶、螺纹钢、鸡蛋、铁矿石、沪铝、菜油、玉米淀粉、焦炭、锰硅、短纤、豆粕、热卷跌超 1%。

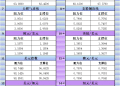

截至 3 日下午收盘,中证商品期货价格指数收报 1340.59 点,较前一交易日上涨 1.07 点,涨幅 0.08%;中证商品期货指数收报 1856.24 点,较前一交易日上涨 1.48 点,涨幅 0.08%。

中证商品期货价格指数日内走势图 (来源:新华财经专业终端)

避险需求推动贵金属再度走强,地缘局势变化导致油价上涨

端午节后首个交易日,国内商品市场贵金属及原油跟随外盘走高,其中沪银主力合约以 2.85% 的涨幅领涨,沪金主力合约收涨 1.40%;SC 原油主力合约涨超 2%。

消息面上,乌克兰方面表示,在乌国家安全局 1 日发动的特种作战行动中,至少 13 架俄军战机被摧毁。俄乌第二轮直接谈判结束,但据乌方表示,俄方在会谈期间拒绝了 30 天无条件停火的提议。关税方面,美国总统特朗普 5 月 30 日说,6 月 4 日起,将把美国进口钢铁和铝的关税从目前的 25% 上调至 50%。地缘局势以及国际贸易局势依旧存在难以预测的变化,市场避险需求显著增加,原油黄金均受到支撑。

对于黄金来说,美国经济数据表现不佳,美国降息预期走高,也对盘面形成支撑。展望后市,正信期货表示,短期多空逻辑驱动均不明显,但中期基本面角度来看,贵金属的利多逻辑仍在演绎,在不确定性面前各国央行也将会持续增加贵金属的购买行为,避险需求仍将支撑贵金属中期上涨。同时,在贸易战带来的经济衰退压力面前,各国央行逐步走向共振宽松货币政策之路,美联储表面没降息但资产负债表已经开始宽松,叠加中国央行进一步降准降息,货币属性也夯实贵金属下限,贵金属未来仍将上涨。

原油方面,据美媒报道,美国就伊朗核问题谈判向伊方提议,将允许伊朗在有待商定的一段时间内开展有限低浓度铀浓缩活动。美国总统特朗普随即否认这一说法,称 「不允许 (伊朗开展) 任何铀浓缩活动」。此外,OPEC+决定 7 月起日均增产 41.1 万桶,实际增产力度低于市场预期;同时加拿大野火也对原油产量形成了短期影响。综合因素影响下,油价受到显著支撑。但展望后市,光大期货也表示,预期偏弱影响下,经济整体预期或有所下移,这对于全球石油需求是一重冲击,预计 6 月油价有望走出先扬后抑的格局。

橡胶继续下挫,玻璃焦煤连创新低

三大橡胶延续节前跌势,光大期货分析称,假期间美国将铝和钢铁的关税提高到 50%,由于轮胎和铝、钢铁,同属 232 法案,因此市场担忧美国可能再度提高轮胎的关税,从而压制美国需求,需求预期悲观或继续施压短期胶价。基本面来看,天然橡胶全球主产区物候条件保持良好,国内外产区开割进展顺利。泰国东北部、越南产区基本面接近全面开割,泰国南部开工在 5-6 成。同时今年产区雨季来临要早,4-5 月降雨充沛,利于后市新胶上量。进入六月包括泰国大型主产区在内的割胶进度将进入全面开割,原料将呈现明显上量。需求方面,国内轮胎高开工高库存,半钢胎下游消化能力逐渐减弱,终端车企销售压力加大,价格战挤压企业利润空间。 六月来看,下游出口短期或仍存一定需求前置,内需在终端消化能力受阻情况下,向上或对轮胎开工形成负反馈。橡胶基本面延续偏弱格局,不过,考虑到近期 20 号胶仓单在大量注销,需警惕下游需求恢复超预期的风险。

玻璃期货 3 日增仓下挫,南华期货分析称,玻璃供应端仍有点火预期,整体社会库存偏高,且淡季来临,现实需求偏弱。不过盘面价格逐步接近全产业链亏损状态,低价持续时间过长或增强冷修预期。

其他品种方面,焦煤跌超 3%,继续刷新 2016 年 7 月以来新低;烧碱 09 合约尾盘跳水,创出 2024 年 9 月以来新低;菜粕、多晶硅、纸浆、PTA 跌幅亦超 2%。

(新华财经)

文章转载自 东方财富