作者:

魏中原

新消费景气度高企之际,白酒股仍在挣扎地寻底中。

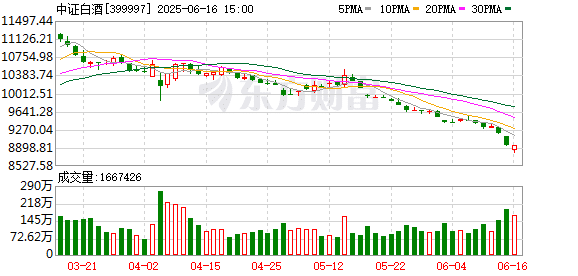

6 月 16 日,白酒指数创下近年来新低,五粮液(000858.SZ) 股价年内跌近 14%,贵州茅台(600519.SH) 也显露疲态。截至收盘,白酒股年内 「全军覆没」,19 只个股年内均录得跌幅,其中 8 只的跌幅超过 20%,跌幅最大的是迎驾贡酒(603198.SH),高达 28.4%;山西汾酒(600809.SH) 的跌幅最小,为 5.24%。

曾经一瓶难求的飞天茅台,如今终端市场价格持续松动,批发价失守 2000 元大关,渠道库存压力成为行业公开的秘密。白酒市场,尤其是高端白酒,正经历前所未有的寒潮。

近一年多来,头部白酒企业控费降本、优化营销、改善库存,多措并举并没提振市场的信心。无论是阴跌不止的股价,还是业绩表现,都表明白酒行业仍在寻底。

白酒仍在寻底

6 月 16 日,申万白酒指数收跌 0.2%,年内下跌 10.73%,并创下去年 9 月 24 日以来新低。当日早盘,贵州茅台、五粮液、山西汾酒等头部白酒股纷纷低开,延续近期弱势走势。截至收盘,贵州茅台险守 1400 元,创下 2 月 11 日以来收盘新低,五粮液、泸州老窖、洋河股份等白酒股均创年内新低或 「924 行情」 以来新低。

白酒股的疲态从 5 月中旬就已显露。申万白酒指数 5 月 15 日至今累计下跌 13.25%,较 2021 年历史高点累计回撤近 44%。

白酒板块年内涨跌幅表现

飞天茅台的批价可视为行业景气度指标,近期,飞天茅台跌破 2000 元是白酒股阴跌的 「导火索」。「今日酒价」 公众号披露的批发参考价显示,飞天茅台价格自 5 月中旬 2100 元高位持续下跌,目前 25 年飞天茅台原箱、24 年散瓶批发参考价均为首次跌破 2000 元的 「心理防线」,意味着茅台的投资属性减弱,过去囤茅台的投机者开始集中抛售,或进一步加剧价格下行压力。6 月 16 日,贵州茅台股价收报 1422.29 元,主力资金净流出 1.06 亿元,连续 13 日净流出,累计净流出 12.68 亿元。

业内分析认为,5 月后禁酒令相关政策落地叠加淡季致使高端酒动销受损,二季度是白酒行业传统淡季,叠加 618 窗口期电商补贴放量冲击散瓶价盘并传导至原箱价盘等因素,导致飞天茅台 5 月下旬以来批发价回落。

政策面上,白酒政务用酒规范化抑制了高端白酒的部分销量。据新华社报道,近期中共中央、国务院印发修订后的 《党政机关厉行节约反对浪费条例》,其中第四章公务接待明确 「工作餐不得提供高档菜肴,不得提供香烟,不上酒」。

在拓牌基金投资总监赵袭看来,白酒股弱势下跌系多方面原因导致。赵袭对记者说:「一是,酒鬼酒和洋河股份一季报业绩大幅下滑,显示出高端白酒销售疲态;其次,飞天茅台价格连续下跌或显示出供需格局的转变,跌价或反映过去囤酒习惯有所变化;三是」 公务接待不上酒 「的规定也影响高端白酒销量。」

国泰海通的研报认为,白酒行业 2025 第二季度的产业景气度环比角度仍在寻底,价格端压力大于量的压力,从库存周期视角看,白酒产业或完全进入到库存周期后半段。产品层面,白酒的价格体系正在重塑,高端白酒价格趋势性下探、产品结构沉降导致 「全价位布局」 的战略意义持续凸显。同时,白酒的增长逻辑正在颠覆,份额> 价格/利润,具备份额优势的企业逐步领先。

警惕低估值的 「价值陷阱」

经历连续下跌后,白酒板块的估值水平逼近 「924」 行情启动前的低点,同时也来到近五年的低位。申万白酒指数的市盈率 (TTM) 为 17.81 倍,在过去五年时间内,当前估值水平仅高于 2024 年 9 月 20 日,为 2020 年 6 月以来的第二低值,头部白酒酒企估值则位于 2016 年至今大周期底部。

龙头股方面,当前贵州茅台市盈率 (TTM) 为 20.14 倍,市净率 6.92 倍,股息率 3.61%。山西汾酒的市盈率 (TTM)16.63 倍,五粮液、泸州老窖、水井坊等白酒股的市盈率 (TTM) 均不到 15 倍,均处在历史较低水平。白酒低估值是否具备吸引力,这是投资者关注的焦点。

「无论是库存、价格还是政策,目前都不利好白酒。历史上看,飞天茅台批价稳定在出厂价 1.5 倍以上时,行业及渠道的信心才逐步恢复。只要飞天茅台价格还在下跌,中高端白酒难言探明底部。」 某华东地区私募基金负责人对记者说:「从投资配置角度看,若白酒估值若进一步下跌,或表明市场对业绩增速环比下修已有充分预期。考虑到白酒龙头公司的分红指引积极,分红有望对冲业绩增速下降对 ROE 的影响,龙头企业的股息率具备长期配置的吸引力。」

「即便轻仓配置白酒,投资者对反弹空间也不宜乐观,我们更建议耐心等待中高端白酒价格、渠道、库存企稳后,再评估白酒的投资机会,当前阶段抄底可能会面临陷入 『价值陷阱』。今年消费股行情的显著特征是 『新消费』 趋势,美妆、IP 经济、休闲零食等个性化、单价低且面向年轻人的消费品更受市场欢迎。泡泡玛特、老铺黄金为代表的新消费品牌逆势而上,与白酒的落寞形成鲜明对比。相比传统酒类,这些新消费品类全渠道精准触达年轻人,升级了场景化营销与体验,我们认为新消费行情仍然有持续性。」 上述私募人士补充说。

国泰海通研报认为,大部分白酒企业短期业绩表现越发依赖于核心市场的市占率提升,且越发依赖于腰部及以下单品驱动,份额逻辑演绎。白酒商品属性正在加速重塑,能够提前适应快消品运作逻辑的企业竞争优势会越发凸显。

(第一财经)

文章转载自东方财富