来源:

财联社

随着二季报的披露,公募基金的重仓股浮出水面。

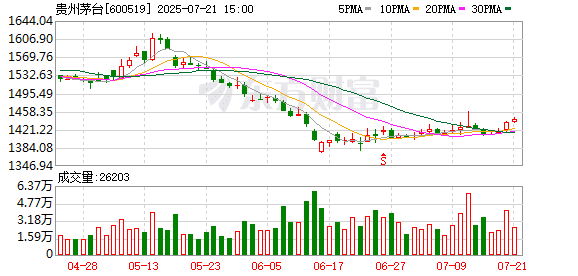

新旧消费的争议之下,贵州茅台在二季度继续位列公募重仓股的第二位,二季度被减持。

但有意思的是,2021 年 2 月以来已经跌超 50%、二季度依旧表现最差的白酒板块,不仅出现资金的 「抄底」,张坤、侯昊等名将也在季报中谈及白酒股的红利属性。

不过,也不乏百亿基金经理在白酒股的减仓,甚至是对多只重仓白酒股悉数减持。分歧之下,似乎出现止跌企稳迹象的白酒板块,距离回到投资风口还有多久?

资金 「抄底」 白酒主题基金

作为市场上规模最大的白酒主题基金,招商中证白酒二季报显示,该基金在今年二季度被增持 36.98 亿份,是去年以来基金份额增量最显著的一个季度。

这也使得该基金截至今年 6 月底的基金份额总额达到 550.22 亿份,但因为净值的持续回调,基金规模已接连第三个季度缩水,至今年 6 月底的 397 亿元。

鹏华中证酒 ETF 也在二季度被净申购 28.92 亿份。具体来看,5 月资金在该 ETF 从净赎回转为净申购,6 月净申购份额继续增加。而 7 月以来,该 ETF 继续被净申购 13.69 亿份,叠加净值的反弹,目前该 ETF 规模回升至 138.95 亿元。

白酒股是优质红利资产?

资金抄底的背后,白酒板块在二季度继续是消费子行业中表现最差的。中证白酒指数在二季度累计跌幅超过 13%。

拉长时间来看,即便 6 月下旬出现止跌企稳的迹象,中证白酒指数依然从 2021 年 2 月的高位回调超过了 50%。

在当前的点位,侯昊在招商中证白酒的季报直言,优质红利资产视角,建议重视龙头白酒战略性底部机会。

这一论断下,他从基本面分析,白酒行业去库周期、商务需求疲软的背景下,行业底部原预计在年中显现。

但目前外在情况放大了需求压力,当前打破负向循环的关键或是敢于果断停货主动调整报表,并进一步补贴渠道和消费者,才能重构市场秩序,为行业复苏筑牢根基。

「尽管短期需求压力凸显,但极致的压力测试预计时长有限。」 侯昊强调,且头部白酒长期商业属性优秀、竞争力突出,当前股息率普遍已达 4% 以上,作为优质红利资产的价值吸引已足,吸引力正在放大。

名将调仓现分歧

同样谈及白酒股红利属性的,还有张坤。

张坤管理的多只基金在今年二季度增持白酒股。比如,易方达蓝筹精选的二季报显示,截至今年 6 月底,重仓股的第二至第五位均为白酒股,且持股数均较一季度末增加。

其中,第二大重仓股五粮液的持股数为 2855.13 万股,较一季度末增加 255.13 万股;贵州茅台的持股数环比增加 12.44 万股至 225.05 万股。

「总体来看,我们认为持仓公司的估值已经反映了未来盈利下滑甚至大幅下滑的预期。」 张坤在季报中提到,低估值叠加可观的股东回报的保护,对长期投资者来说是很有吸引力的。

而同是易方达基金旗下百亿基金经理,萧楠虽然曾在一季度增持白酒股,但二季度选择对白酒股进行结构性调整。

他管理的易方达消费行业二季度减持贵州茅台,后者在该基金重仓股的位置从第一,下调至第二;五粮液、山西汾酒、古井贡酒的持股数则不变。

「实际上即使是考虑到经济形势叠加政策冲击,当前白酒终端的量价表现也超出了合理水平。」 萧楠直言,一些龙头企业面对需求不强的市场,不珍视品牌长期价值,坚持增加供给,以批价大幅度下跌为代价,换取短期业绩小幅度增长。

胡昕炜管理的汇添富消费行业则是对 3 只重仓白酒股悉数减仓,其中,泸州老窖的减持幅度超过七成;刘彦春管理的景顺长城新兴成长重仓股也有 5 只白酒股,均被减持,五粮液的减持比例超过 20%。

多位百亿基金经理对白酒股的调仓,也不难看出观点的分歧之大。

而整体来看,Wind 数据,今年二季度,贵州茅台仍位居公募基金的第二大重仓股,但较一季度末减持,截至二季度末的持股市值为 235.56 亿元。

(财联社)

文章转载自东方财富