【文章来源:天天财富】

最近不少小伙伴发现,自己买的含可转债的基金突然跌了一大截,心里有点慌。今天我们就来聊一聊可转债,看看它最近为什么跌了,含转债的基金到底是应该赎回还是坚定持有。

可转债,说白了就是一种可以转换成股票的债券。你可以把它想象成一个 「两用钥匙」——平时用来开 「债券」 的门,行情好的时候还能开 「股票」 的门。它的优点很明显:

波动相较股票小,可转债波动一般不如股票那么大,而且还有个回售条款,即投资者可在特定条件下将债券回售给发行人。例如,当某一可转债正股价格连续 30 日低于转股价的 70% 时,可转债投资者有权将其持有的可转债按面值加上当期应计利息的价格回售给发行人

弹性空间大,如果公司股价上涨,投资者还可以选择把债券换成股票赚更多差价

适合长期持有,很多可转债都有 「强赎条款」,也就是如果正股价格连续高于某个水平,债券就自动被赎回,这种情况下投资者往往能获得不错的收益

不过,可转债也不是万能的。它的价格会跟着公司股价 「起舞」,一旦股市不好,它也会跟着跌。近期可转债的下跌,一方面是正股出现了波动,另一方面则是经历快速上涨后价格偏高。

1

股市有所波动,可转债跟着 「感冒」

可转债的价格和它对应的正股息息相关。如果这家公司的股价跌了,那它的债券价格自然也会受影响。所以,当股市波动的时候,可转债也会跟着 「拖后腿」。

2

「畏高情绪」 与资金流动共振

近一周转债与正股走势出现一定程度背离,这与市场情绪中 「畏高」 心理有关,部分投资者在转债价格高位时选择获利了结,导致转债价格回调幅度大于正股。同时,ETF 资金的流入也对正股形成支撑,进一步加剧了转债与正股的背离。

图:近五年中证转债与万得全 A 走势

资料来源:WIND,数据截至 2025 年 9 月 1 日。指数过往表现不代表未来,也不构成未来业绩表现的保证,投资须谨慎

那可转债还有戏吗?那些投资可转债的基金应该赎回还是继续持有?

尽管短期市场情绪让大家有点担心,但从长期来看,可转债依然是资产配置中的 「好帮手」。我们不妨从以下几个方面来看。

1. 抗风险能力强于纯股票

相比纯股票,可转债的波动性通常要小一些。而且股市下跌,若触发了回售条款,投资者还可以行使回售的权利。

2. 低利率时代稳健类产品对于可转债配置需求提升

对于一些机构资金而言,仅配置纯债已无法满足收益目标,而因自身的风控要求,提高股票持仓又会抬升组合的风险等级。这种情况下可转债就成了产品提升收益的关键。稳健类资金对于可转债的持续关注,有助于转债走出较好的行情。

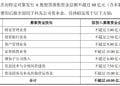

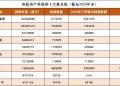

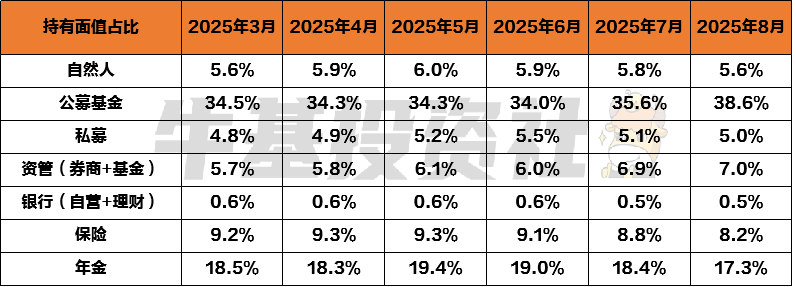

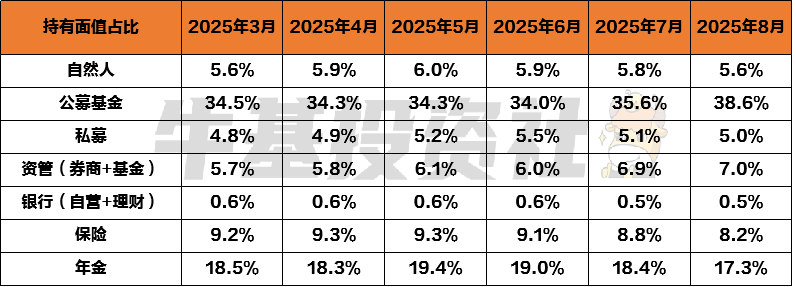

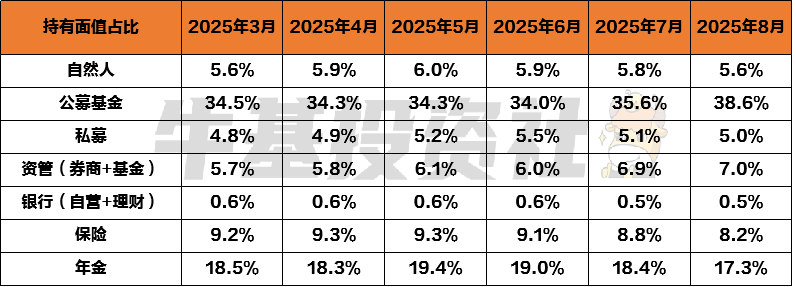

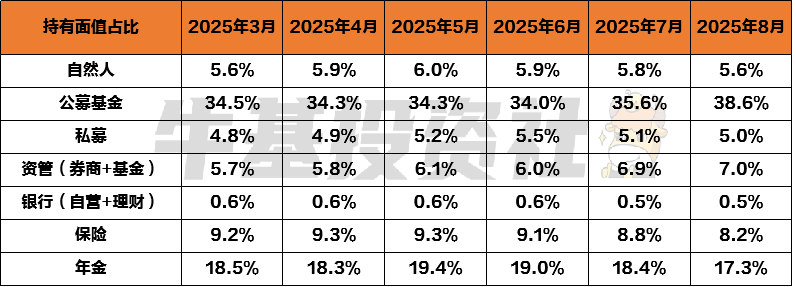

表:上交所各月度转债持仓统计

资料来源:WIND、中信建投,数据截至 2025 年 8 月 31 日。市场有风险,投资须谨慎

3. 市场估值在 「挤出泡沫」

从转债价格中位数来看,目前已来到了 130 元的高位,从绝对数来看,转债价格处于偏高位置。

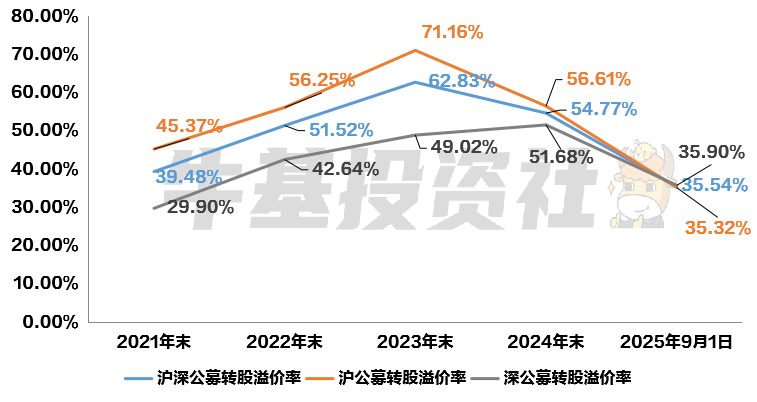

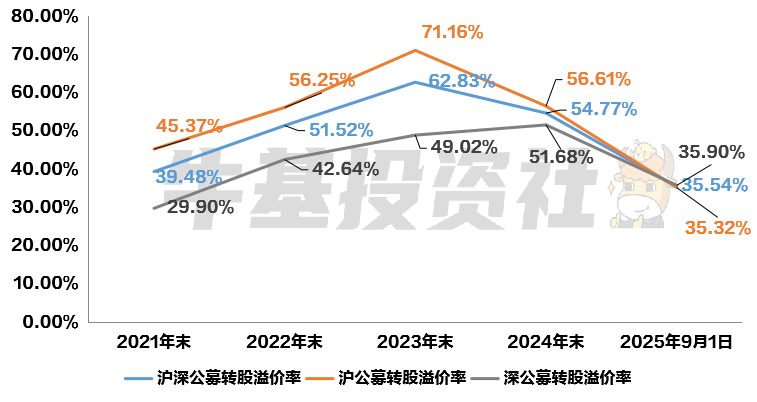

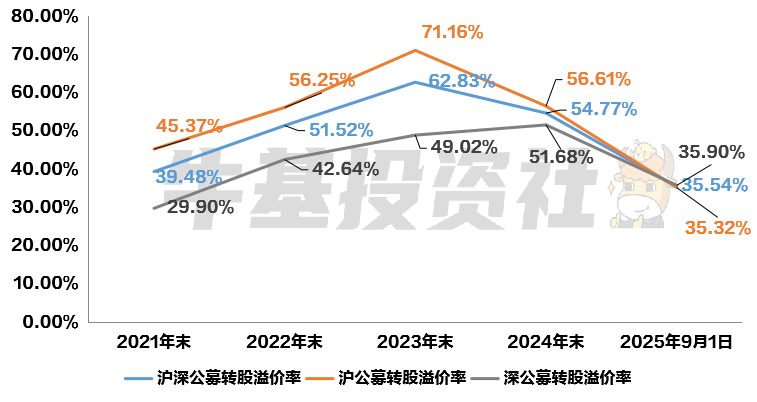

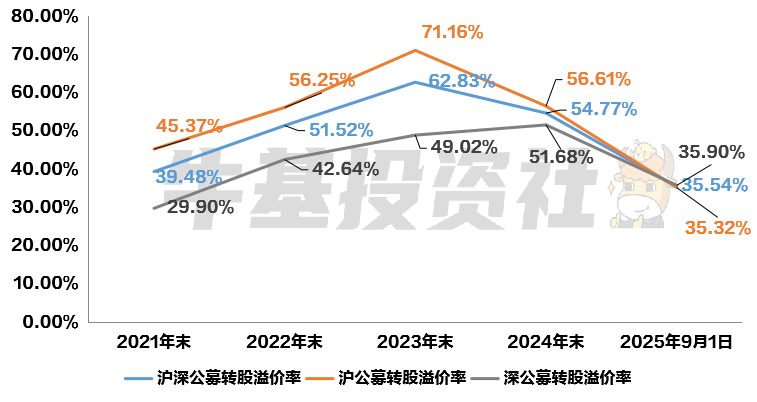

不过,衡量转债估值的重要指标除了价格中位数外,还有转股溢价率,即可转债市价相对于其转换后价值的溢价水平。

转债价格中位数直接反映可转债的交易价格水平,受债底价值、正股股价波动、市场供需等因素影响,更偏向绝对价格的直观体现,而转股溢价率更偏向相对价值。目前转债市场的转股溢价率为 35%,整体处于相对合理的位置。

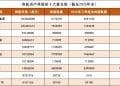

图:近年沪深公募转股溢价率

资料来源:WIND,数据截至 2025 年 9 月 1 日。沪深公募转股溢价率是指沪深交易所上市的公募可转债的市场价格与其转股价值之间的差额比例,用于衡量可转债价格相对于其转股价值的溢价水平。市场有风险,投资须谨慎

同时,经过最近一段时间的调整,很多可转债的价格已经回到了更合理的区间。这意味着,对于看好某些行业或公司的投资者来说,现在可能是低位布局的好时机,可以关注长期配置机会能否显现。

4. 股市或仍有上涨空间

当前经济正在持续复苏,美国降息预期也在升温,叠加国家持续的政策支撑,股市有望延续上涨行情,这对于可转债表现有所支撑。从历年中证转债的表现看,在股市上涨初期,转债的表现往往更好,而且当前资产配置的天平也朝股票及转债倾斜,可转债仍有配置价值。

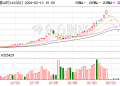

图:完整年度中证转债、上证指数及中证全债涨跌幅

资料来源:WIND,数据截至 2025 年 9 月 1 日。指数过往表现不代表未来,也不构成未来业绩表现的保证,投资须谨慎

若尚在风险承受范围内,别急着跑,耐心等待好时光。

当然,任何投资都不是一帆风顺的,可转债也不例外。短期的波动并不可怕,关键在于你是否了解它、有没有长期持有的打算。如果你是长期投资者,并且相信中国经济的基本面,那么当前的下跌或许正是一个机会点。

与其被短期波动吓到,不如静下心来,用长期的眼光来看待。投资不是看眼前的一波小风浪,而是要看长远的风景。(文章来源:广发基金)

(原标题:可转债波动加大,那些投转债的基金要赎回吗?)

(责任编辑:66)

【文章来源:天天财富】

最近不少小伙伴发现,自己买的含可转债的基金突然跌了一大截,心里有点慌。今天我们就来聊一聊可转债,看看它最近为什么跌了,含转债的基金到底是应该赎回还是坚定持有。

可转债,说白了就是一种可以转换成股票的债券。你可以把它想象成一个 「两用钥匙」——平时用来开 「债券」 的门,行情好的时候还能开 「股票」 的门。它的优点很明显:

波动相较股票小,可转债波动一般不如股票那么大,而且还有个回售条款,即投资者可在特定条件下将债券回售给发行人。例如,当某一可转债正股价格连续 30 日低于转股价的 70% 时,可转债投资者有权将其持有的可转债按面值加上当期应计利息的价格回售给发行人

弹性空间大,如果公司股价上涨,投资者还可以选择把债券换成股票赚更多差价

适合长期持有,很多可转债都有 「强赎条款」,也就是如果正股价格连续高于某个水平,债券就自动被赎回,这种情况下投资者往往能获得不错的收益

不过,可转债也不是万能的。它的价格会跟着公司股价 「起舞」,一旦股市不好,它也会跟着跌。近期可转债的下跌,一方面是正股出现了波动,另一方面则是经历快速上涨后价格偏高。

1

股市有所波动,可转债跟着 「感冒」

可转债的价格和它对应的正股息息相关。如果这家公司的股价跌了,那它的债券价格自然也会受影响。所以,当股市波动的时候,可转债也会跟着 「拖后腿」。

2

「畏高情绪」 与资金流动共振

近一周转债与正股走势出现一定程度背离,这与市场情绪中 「畏高」 心理有关,部分投资者在转债价格高位时选择获利了结,导致转债价格回调幅度大于正股。同时,ETF 资金的流入也对正股形成支撑,进一步加剧了转债与正股的背离。

图:近五年中证转债与万得全 A 走势

资料来源:WIND,数据截至 2025 年 9 月 1 日。指数过往表现不代表未来,也不构成未来业绩表现的保证,投资须谨慎

那可转债还有戏吗?那些投资可转债的基金应该赎回还是继续持有?

尽管短期市场情绪让大家有点担心,但从长期来看,可转债依然是资产配置中的 「好帮手」。我们不妨从以下几个方面来看。

1. 抗风险能力强于纯股票

相比纯股票,可转债的波动性通常要小一些。而且股市下跌,若触发了回售条款,投资者还可以行使回售的权利。

2. 低利率时代稳健类产品对于可转债配置需求提升

对于一些机构资金而言,仅配置纯债已无法满足收益目标,而因自身的风控要求,提高股票持仓又会抬升组合的风险等级。这种情况下可转债就成了产品提升收益的关键。稳健类资金对于可转债的持续关注,有助于转债走出较好的行情。

表:上交所各月度转债持仓统计

资料来源:WIND、中信建投,数据截至 2025 年 8 月 31 日。市场有风险,投资须谨慎

3. 市场估值在 「挤出泡沫」

从转债价格中位数来看,目前已来到了 130 元的高位,从绝对数来看,转债价格处于偏高位置。

不过,衡量转债估值的重要指标除了价格中位数外,还有转股溢价率,即可转债市价相对于其转换后价值的溢价水平。

转债价格中位数直接反映可转债的交易价格水平,受债底价值、正股股价波动、市场供需等因素影响,更偏向绝对价格的直观体现,而转股溢价率更偏向相对价值。目前转债市场的转股溢价率为 35%,整体处于相对合理的位置。

图:近年沪深公募转股溢价率

资料来源:WIND,数据截至 2025 年 9 月 1 日。沪深公募转股溢价率是指沪深交易所上市的公募可转债的市场价格与其转股价值之间的差额比例,用于衡量可转债价格相对于其转股价值的溢价水平。市场有风险,投资须谨慎

同时,经过最近一段时间的调整,很多可转债的价格已经回到了更合理的区间。这意味着,对于看好某些行业或公司的投资者来说,现在可能是低位布局的好时机,可以关注长期配置机会能否显现。

4. 股市或仍有上涨空间

当前经济正在持续复苏,美国降息预期也在升温,叠加国家持续的政策支撑,股市有望延续上涨行情,这对于可转债表现有所支撑。从历年中证转债的表现看,在股市上涨初期,转债的表现往往更好,而且当前资产配置的天平也朝股票及转债倾斜,可转债仍有配置价值。

图:完整年度中证转债、上证指数及中证全债涨跌幅

资料来源:WIND,数据截至 2025 年 9 月 1 日。指数过往表现不代表未来,也不构成未来业绩表现的保证,投资须谨慎

若尚在风险承受范围内,别急着跑,耐心等待好时光。

当然,任何投资都不是一帆风顺的,可转债也不例外。短期的波动并不可怕,关键在于你是否了解它、有没有长期持有的打算。如果你是长期投资者,并且相信中国经济的基本面,那么当前的下跌或许正是一个机会点。

与其被短期波动吓到,不如静下心来,用长期的眼光来看待。投资不是看眼前的一波小风浪,而是要看长远的风景。(文章来源:广发基金)

(原标题:可转债波动加大,那些投转债的基金要赎回吗?)

(责任编辑:66)

【文章来源:天天财富】

最近不少小伙伴发现,自己买的含可转债的基金突然跌了一大截,心里有点慌。今天我们就来聊一聊可转债,看看它最近为什么跌了,含转债的基金到底是应该赎回还是坚定持有。

可转债,说白了就是一种可以转换成股票的债券。你可以把它想象成一个 「两用钥匙」——平时用来开 「债券」 的门,行情好的时候还能开 「股票」 的门。它的优点很明显:

波动相较股票小,可转债波动一般不如股票那么大,而且还有个回售条款,即投资者可在特定条件下将债券回售给发行人。例如,当某一可转债正股价格连续 30 日低于转股价的 70% 时,可转债投资者有权将其持有的可转债按面值加上当期应计利息的价格回售给发行人

弹性空间大,如果公司股价上涨,投资者还可以选择把债券换成股票赚更多差价

适合长期持有,很多可转债都有 「强赎条款」,也就是如果正股价格连续高于某个水平,债券就自动被赎回,这种情况下投资者往往能获得不错的收益

不过,可转债也不是万能的。它的价格会跟着公司股价 「起舞」,一旦股市不好,它也会跟着跌。近期可转债的下跌,一方面是正股出现了波动,另一方面则是经历快速上涨后价格偏高。

1

股市有所波动,可转债跟着 「感冒」

可转债的价格和它对应的正股息息相关。如果这家公司的股价跌了,那它的债券价格自然也会受影响。所以,当股市波动的时候,可转债也会跟着 「拖后腿」。

2

「畏高情绪」 与资金流动共振

近一周转债与正股走势出现一定程度背离,这与市场情绪中 「畏高」 心理有关,部分投资者在转债价格高位时选择获利了结,导致转债价格回调幅度大于正股。同时,ETF 资金的流入也对正股形成支撑,进一步加剧了转债与正股的背离。

图:近五年中证转债与万得全 A 走势

资料来源:WIND,数据截至 2025 年 9 月 1 日。指数过往表现不代表未来,也不构成未来业绩表现的保证,投资须谨慎

那可转债还有戏吗?那些投资可转债的基金应该赎回还是继续持有?

尽管短期市场情绪让大家有点担心,但从长期来看,可转债依然是资产配置中的 「好帮手」。我们不妨从以下几个方面来看。

1. 抗风险能力强于纯股票

相比纯股票,可转债的波动性通常要小一些。而且股市下跌,若触发了回售条款,投资者还可以行使回售的权利。

2. 低利率时代稳健类产品对于可转债配置需求提升

对于一些机构资金而言,仅配置纯债已无法满足收益目标,而因自身的风控要求,提高股票持仓又会抬升组合的风险等级。这种情况下可转债就成了产品提升收益的关键。稳健类资金对于可转债的持续关注,有助于转债走出较好的行情。

表:上交所各月度转债持仓统计

资料来源:WIND、中信建投,数据截至 2025 年 8 月 31 日。市场有风险,投资须谨慎

3. 市场估值在 「挤出泡沫」

从转债价格中位数来看,目前已来到了 130 元的高位,从绝对数来看,转债价格处于偏高位置。

不过,衡量转债估值的重要指标除了价格中位数外,还有转股溢价率,即可转债市价相对于其转换后价值的溢价水平。

转债价格中位数直接反映可转债的交易价格水平,受债底价值、正股股价波动、市场供需等因素影响,更偏向绝对价格的直观体现,而转股溢价率更偏向相对价值。目前转债市场的转股溢价率为 35%,整体处于相对合理的位置。

图:近年沪深公募转股溢价率

资料来源:WIND,数据截至 2025 年 9 月 1 日。沪深公募转股溢价率是指沪深交易所上市的公募可转债的市场价格与其转股价值之间的差额比例,用于衡量可转债价格相对于其转股价值的溢价水平。市场有风险,投资须谨慎

同时,经过最近一段时间的调整,很多可转债的价格已经回到了更合理的区间。这意味着,对于看好某些行业或公司的投资者来说,现在可能是低位布局的好时机,可以关注长期配置机会能否显现。

4. 股市或仍有上涨空间

当前经济正在持续复苏,美国降息预期也在升温,叠加国家持续的政策支撑,股市有望延续上涨行情,这对于可转债表现有所支撑。从历年中证转债的表现看,在股市上涨初期,转债的表现往往更好,而且当前资产配置的天平也朝股票及转债倾斜,可转债仍有配置价值。

图:完整年度中证转债、上证指数及中证全债涨跌幅

资料来源:WIND,数据截至 2025 年 9 月 1 日。指数过往表现不代表未来,也不构成未来业绩表现的保证,投资须谨慎

若尚在风险承受范围内,别急着跑,耐心等待好时光。

当然,任何投资都不是一帆风顺的,可转债也不例外。短期的波动并不可怕,关键在于你是否了解它、有没有长期持有的打算。如果你是长期投资者,并且相信中国经济的基本面,那么当前的下跌或许正是一个机会点。

与其被短期波动吓到,不如静下心来,用长期的眼光来看待。投资不是看眼前的一波小风浪,而是要看长远的风景。(文章来源:广发基金)

(原标题:可转债波动加大,那些投转债的基金要赎回吗?)

(责任编辑:66)

【文章来源:天天财富】

最近不少小伙伴发现,自己买的含可转债的基金突然跌了一大截,心里有点慌。今天我们就来聊一聊可转债,看看它最近为什么跌了,含转债的基金到底是应该赎回还是坚定持有。

可转债,说白了就是一种可以转换成股票的债券。你可以把它想象成一个 「两用钥匙」——平时用来开 「债券」 的门,行情好的时候还能开 「股票」 的门。它的优点很明显:

波动相较股票小,可转债波动一般不如股票那么大,而且还有个回售条款,即投资者可在特定条件下将债券回售给发行人。例如,当某一可转债正股价格连续 30 日低于转股价的 70% 时,可转债投资者有权将其持有的可转债按面值加上当期应计利息的价格回售给发行人

弹性空间大,如果公司股价上涨,投资者还可以选择把债券换成股票赚更多差价

适合长期持有,很多可转债都有 「强赎条款」,也就是如果正股价格连续高于某个水平,债券就自动被赎回,这种情况下投资者往往能获得不错的收益

不过,可转债也不是万能的。它的价格会跟着公司股价 「起舞」,一旦股市不好,它也会跟着跌。近期可转债的下跌,一方面是正股出现了波动,另一方面则是经历快速上涨后价格偏高。

1

股市有所波动,可转债跟着 「感冒」

可转债的价格和它对应的正股息息相关。如果这家公司的股价跌了,那它的债券价格自然也会受影响。所以,当股市波动的时候,可转债也会跟着 「拖后腿」。

2

「畏高情绪」 与资金流动共振

近一周转债与正股走势出现一定程度背离,这与市场情绪中 「畏高」 心理有关,部分投资者在转债价格高位时选择获利了结,导致转债价格回调幅度大于正股。同时,ETF 资金的流入也对正股形成支撑,进一步加剧了转债与正股的背离。

图:近五年中证转债与万得全 A 走势

资料来源:WIND,数据截至 2025 年 9 月 1 日。指数过往表现不代表未来,也不构成未来业绩表现的保证,投资须谨慎

那可转债还有戏吗?那些投资可转债的基金应该赎回还是继续持有?

尽管短期市场情绪让大家有点担心,但从长期来看,可转债依然是资产配置中的 「好帮手」。我们不妨从以下几个方面来看。

1. 抗风险能力强于纯股票

相比纯股票,可转债的波动性通常要小一些。而且股市下跌,若触发了回售条款,投资者还可以行使回售的权利。

2. 低利率时代稳健类产品对于可转债配置需求提升

对于一些机构资金而言,仅配置纯债已无法满足收益目标,而因自身的风控要求,提高股票持仓又会抬升组合的风险等级。这种情况下可转债就成了产品提升收益的关键。稳健类资金对于可转债的持续关注,有助于转债走出较好的行情。

表:上交所各月度转债持仓统计

资料来源:WIND、中信建投,数据截至 2025 年 8 月 31 日。市场有风险,投资须谨慎

3. 市场估值在 「挤出泡沫」

从转债价格中位数来看,目前已来到了 130 元的高位,从绝对数来看,转债价格处于偏高位置。

不过,衡量转债估值的重要指标除了价格中位数外,还有转股溢价率,即可转债市价相对于其转换后价值的溢价水平。

转债价格中位数直接反映可转债的交易价格水平,受债底价值、正股股价波动、市场供需等因素影响,更偏向绝对价格的直观体现,而转股溢价率更偏向相对价值。目前转债市场的转股溢价率为 35%,整体处于相对合理的位置。

图:近年沪深公募转股溢价率

资料来源:WIND,数据截至 2025 年 9 月 1 日。沪深公募转股溢价率是指沪深交易所上市的公募可转债的市场价格与其转股价值之间的差额比例,用于衡量可转债价格相对于其转股价值的溢价水平。市场有风险,投资须谨慎

同时,经过最近一段时间的调整,很多可转债的价格已经回到了更合理的区间。这意味着,对于看好某些行业或公司的投资者来说,现在可能是低位布局的好时机,可以关注长期配置机会能否显现。

4. 股市或仍有上涨空间

当前经济正在持续复苏,美国降息预期也在升温,叠加国家持续的政策支撑,股市有望延续上涨行情,这对于可转债表现有所支撑。从历年中证转债的表现看,在股市上涨初期,转债的表现往往更好,而且当前资产配置的天平也朝股票及转债倾斜,可转债仍有配置价值。

图:完整年度中证转债、上证指数及中证全债涨跌幅

资料来源:WIND,数据截至 2025 年 9 月 1 日。指数过往表现不代表未来,也不构成未来业绩表现的保证,投资须谨慎

若尚在风险承受范围内,别急着跑,耐心等待好时光。

当然,任何投资都不是一帆风顺的,可转债也不例外。短期的波动并不可怕,关键在于你是否了解它、有没有长期持有的打算。如果你是长期投资者,并且相信中国经济的基本面,那么当前的下跌或许正是一个机会点。

与其被短期波动吓到,不如静下心来,用长期的眼光来看待。投资不是看眼前的一波小风浪,而是要看长远的风景。(文章来源:广发基金)

(原标题:可转债波动加大,那些投转债的基金要赎回吗?)

(责任编辑:66)