高盛认为市场对光伏产业,尤其是对多晶硅价格的预期已 「过度」 乐观。

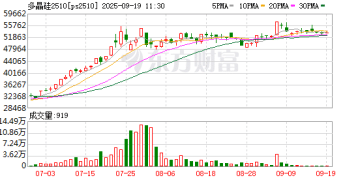

高盛在 9 月 18 日发布的报告中表示,自 7 月 1 日以来,其覆盖的光伏股票平均上涨了 40%,市场定价已反映了对多晶硅价格高达每公斤 60 元的预期。

高盛分析师 Mengwen Wang 和 Jacqueline Du 认为,市场预期 「似乎过高」,尽管行业 「反内卷」 运动在短期内推高了上游价格,但需求的疲软前景和头部厂商超预期的成本削减速度,将导致价格反转下跌,从而使当前高涨的股价面临显著的下行风险。

该行预测,多晶硅价格将从当前水平下跌约 20% 至每公斤 42 元。这一判断基于对未来需求的悲观预测——预计 2025 年下半年至 2026 年上半年,组件需求将同比下滑 40-45%,以及头部企业为在需求疲软的市场中争夺份额而进行的降价竞争。

基于此,高盛预计其覆盖的股票平均有 32% 的下跌空间,并将其对行业的 EBITDA(税息折旧及摊销前利润) 预测下调至比市场普遍预期低 45% 的水平。

高盛认为市场定价脱节基本面

高盛报告的核心论点在于,当前的市场情绪与行业基本面出现了显著背离。

报告指出,自 7 月以来行业掀起的 「反内卷」 运动旨在遏制过度价格战,确实推动了上游价格上涨,特别是多晶硅价格在 7-8 月间大涨约 40%。

这一势头带动了光伏板块股价的大幅反弹。然而,高盛认为,市场已经将这种短期、政策驱动的价格上涨错误地解读为长期趋势,将多晶硅价格预期推高至每公斤 60 元。

高盛警告投资者,这一价格水平在需求疲软和库存高企的背景下是不现实的。报告援引数据显示,全球组件需求在 6-7 月已出现骤降,并可能延续低迷至 2026 年。

同时,产业链库存压力正在加剧,其中多晶硅环节的过剩状况尤为严重。在此背景下,上游的价格上涨难以传导至组件端,组件价格保持稳定,这进一步压缩了下游利润空间。

被忽视的成本削减

高盛认为,市场普遍忽视了头部企业 「快速的成本削减进程」。这是其看空逻辑的另一个关键支点。

报告称,头部企业正通过优化工厂产能组合、加速采用降本增效技术等方式,大幅降低生产成本。高盛预计,在 2025 年第二季度至 2026 年期间,产业链主要环节的头部厂商现金成本将下降 10% 至 14%。其中,多晶硅的现金成本有望进一步下降 10% 至每公斤 25 元。

高盛分析,在需求不振的市场环境下,拥有成本优势的头部企业有强烈的动机通过降价来获取市场份额,而非维持高价。历史经验也表明,行业下行周期往往会加速技术进步和成本优化。

该行认为,成本下降,而非价格上涨,才是驱动组件厂商利润扩张的关键。因此,即便有禁止低于成本定价的行业规定,头部企业仍有充足空间通过降价进行竞争。

盈利预测大幅下调

高盛的悲观展望直接体现在其对整个行业盈利预期的全面下调。

报告显示,高盛对光伏行业的 EBITDA 预测平均比市场共识低 45%。具体来看,该行下调了下游产业链参与者在 2025-2030 年的 EBITDA 预测,平均降幅为 15%。对于上游多晶硅环节,高盛虽然上调了 2025-2027 年的 EBITDA 预期 (得益于短期内的单位营业利润扩张),但下调了 2028-2030 年的长期预测。

高盛也提供了一个 「牛市情景」 的假设:如果多晶硅价格真的能达到每公斤 75 元,且组件价格能成功传导成本压力,那么其覆盖的股票仍有平均 25% 的上涨空间。但在其看来,这并非基本情景。该报告的结论明确指出,基于对需求、成本和价格的冷静分析,光伏行业的估值正面临向下修正的压力。

(华尔街见闻)

文章转载自 东方财富