【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

随着黄金价格再度刷新历史高位,一家头部银行指出,当前市场中有两股 「主动买盘力量」 是推动金价飙升的关键:各国央行与交易所交易基金 (ETF)。

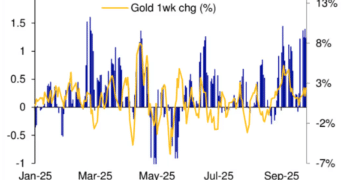

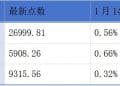

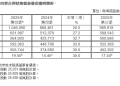

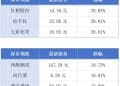

周一,现货黄金价格再创历史新高,触及 3830 美元关口,今年迄今已累计飙升逾 45%。

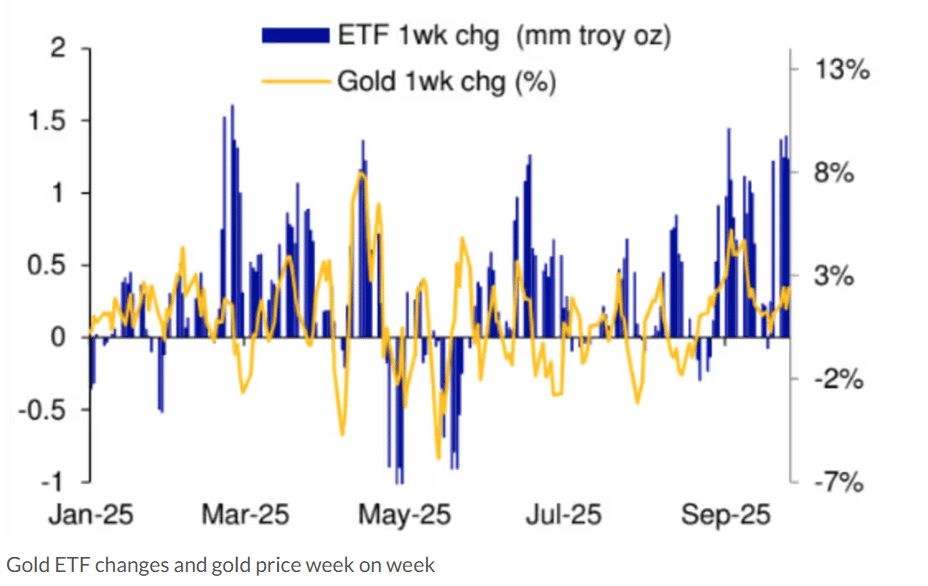

德意志银行周一发布的报告显示,ETF 对黄金定价的影响力,较过去三年提升了 50%。这一数据也为该行 9 月 17 日设定的 「黄金目标价 4000 美元」 看涨观点提供了支撑。

报告作者、分析师迈克尔·薛 (Michael Hsueh) 在研究中探讨了 「谁在驱动金价」 这一问题,并指出,黄金 ETF 投资者正经历自该产品问世以来黄金持仓量最高的三个年份之一。广受欢迎的 SPDR 黄金 ETF(SPDR Gold Shares) 于 2004 年在纽约证券交易所上市。

尽管迈克尔·薛强调,以美元计价的 ETF 管理资产规模 (AUM) 较 2020 年水平高出 70%,但这并未阻碍金价进一步上涨——尤其是当前 ETF 的黄金持仓量为 1500 万盎司,低于 2020 年的 1700 万盎司,仍有增长空间。

迈克尔·薛在黄金市场应用了 「格兰杰因果检验」(Granger causality test),结果意外发现:是金价变动引发了 ETF 资金流动,而非相反。该检验还显示,当前利率变动比美元走势对金价的影响更为关键。

这一结论与布鲁金斯学会 (The Brookings Institution) 学者罗宾·布鲁克斯 (Robin Brooks) 的观点不谋而合。罗宾·布鲁克斯在 X 平台上发文称,「市场并非在交易美元贬值,而是在交易各类法定货币相对黄金的普遍贬值」,这是 「全球债务危机的信号」。

在谈及黄金上涨的核心动力时,德意志银行的迈克尔·薛认为,「并非所有需求都具有同等影响力」。他指出,来自各国央行的官方需求对价格不敏感——过去三年,央行每年新增黄金需求 400 至 500 吨,而这一增长恰好与金价大幅上涨同期出现。

与之相反,珠宝需求对价格极为敏感,金价上涨会导致珠宝需求减少。同样出人意料的是,珠宝需求增加反而可能是金价的 「利空信号」,因为只有当金价下跌时,珠宝需求才会回升。

ETF 投资者则有所不同。他们的需求弹性相对较低,这或许能解释为何金价持续超出分析师的预测模型——分析师难以量化 ETF 需求对金价的影响。迈克尔·薛补充称,金条与金币需求对价格也相对不敏感。

上周五,迈克尔·哈特尼特 (Michael Hartnett) 发布的周度资金流向报告提供了进一步证据,证明 ETF 对黄金的需求势头强劲:报告显示,此前四周,黄金基金迎来创纪录的 176 亿美元资金流入。

迈克尔·哈特尼特将贵金属价格上涨归因于通胀政策与 「战争牛市」 的回归。他表示,尽管黄金 「从战术层面看已超买」,但仍应长期持有——因为从配置比例看,黄金仍 「处于结构性低配状态」:目前黄金仅占美国银行私人客户财富的 0.4%,占机构管理资产的 2.4%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

随着黄金价格再度刷新历史高位,一家头部银行指出,当前市场中有两股 「主动买盘力量」 是推动金价飙升的关键:各国央行与交易所交易基金 (ETF)。

周一,现货黄金价格再创历史新高,触及 3830 美元关口,今年迄今已累计飙升逾 45%。

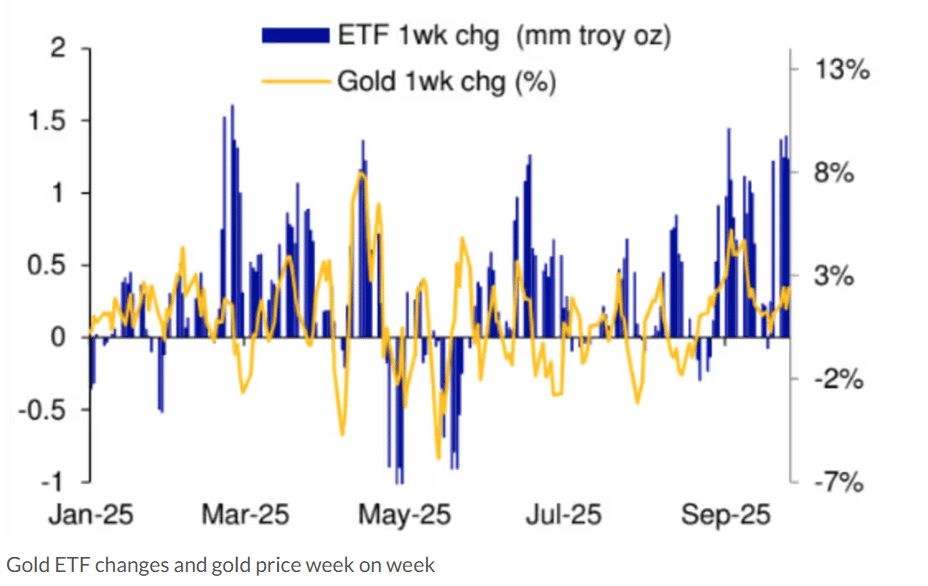

德意志银行周一发布的报告显示,ETF 对黄金定价的影响力,较过去三年提升了 50%。这一数据也为该行 9 月 17 日设定的 「黄金目标价 4000 美元」 看涨观点提供了支撑。

报告作者、分析师迈克尔·薛 (Michael Hsueh) 在研究中探讨了 「谁在驱动金价」 这一问题,并指出,黄金 ETF 投资者正经历自该产品问世以来黄金持仓量最高的三个年份之一。广受欢迎的 SPDR 黄金 ETF(SPDR Gold Shares) 于 2004 年在纽约证券交易所上市。

尽管迈克尔·薛强调,以美元计价的 ETF 管理资产规模 (AUM) 较 2020 年水平高出 70%,但这并未阻碍金价进一步上涨——尤其是当前 ETF 的黄金持仓量为 1500 万盎司,低于 2020 年的 1700 万盎司,仍有增长空间。

迈克尔·薛在黄金市场应用了 「格兰杰因果检验」(Granger causality test),结果意外发现:是金价变动引发了 ETF 资金流动,而非相反。该检验还显示,当前利率变动比美元走势对金价的影响更为关键。

这一结论与布鲁金斯学会 (The Brookings Institution) 学者罗宾·布鲁克斯 (Robin Brooks) 的观点不谋而合。罗宾·布鲁克斯在 X 平台上发文称,「市场并非在交易美元贬值,而是在交易各类法定货币相对黄金的普遍贬值」,这是 「全球债务危机的信号」。

在谈及黄金上涨的核心动力时,德意志银行的迈克尔·薛认为,「并非所有需求都具有同等影响力」。他指出,来自各国央行的官方需求对价格不敏感——过去三年,央行每年新增黄金需求 400 至 500 吨,而这一增长恰好与金价大幅上涨同期出现。

与之相反,珠宝需求对价格极为敏感,金价上涨会导致珠宝需求减少。同样出人意料的是,珠宝需求增加反而可能是金价的 「利空信号」,因为只有当金价下跌时,珠宝需求才会回升。

ETF 投资者则有所不同。他们的需求弹性相对较低,这或许能解释为何金价持续超出分析师的预测模型——分析师难以量化 ETF 需求对金价的影响。迈克尔·薛补充称,金条与金币需求对价格也相对不敏感。

上周五,迈克尔·哈特尼特 (Michael Hartnett) 发布的周度资金流向报告提供了进一步证据,证明 ETF 对黄金的需求势头强劲:报告显示,此前四周,黄金基金迎来创纪录的 176 亿美元资金流入。

迈克尔·哈特尼特将贵金属价格上涨归因于通胀政策与 「战争牛市」 的回归。他表示,尽管黄金 「从战术层面看已超买」,但仍应长期持有——因为从配置比例看,黄金仍 「处于结构性低配状态」:目前黄金仅占美国银行私人客户财富的 0.4%,占机构管理资产的 2.4%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

随着黄金价格再度刷新历史高位,一家头部银行指出,当前市场中有两股 「主动买盘力量」 是推动金价飙升的关键:各国央行与交易所交易基金 (ETF)。

周一,现货黄金价格再创历史新高,触及 3830 美元关口,今年迄今已累计飙升逾 45%。

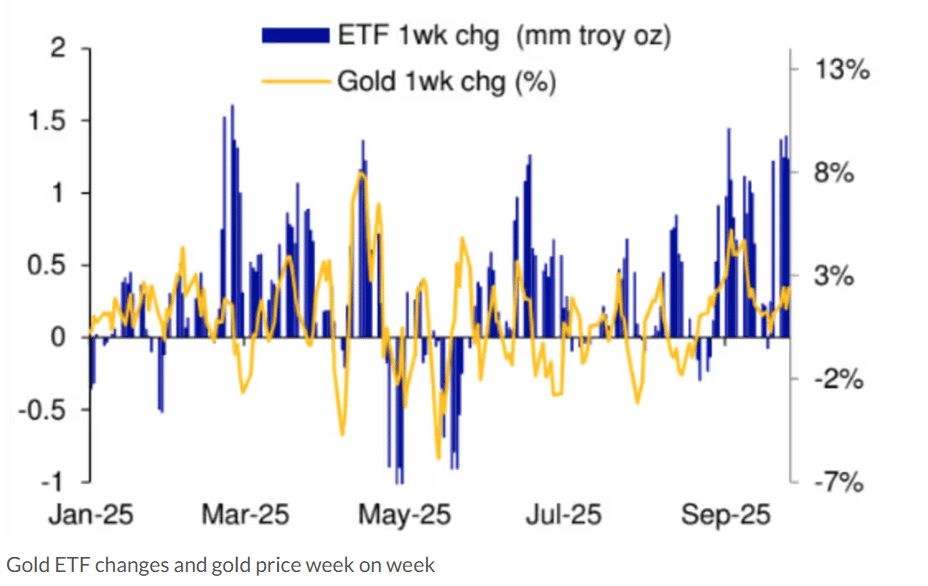

德意志银行周一发布的报告显示,ETF 对黄金定价的影响力,较过去三年提升了 50%。这一数据也为该行 9 月 17 日设定的 「黄金目标价 4000 美元」 看涨观点提供了支撑。

报告作者、分析师迈克尔·薛 (Michael Hsueh) 在研究中探讨了 「谁在驱动金价」 这一问题,并指出,黄金 ETF 投资者正经历自该产品问世以来黄金持仓量最高的三个年份之一。广受欢迎的 SPDR 黄金 ETF(SPDR Gold Shares) 于 2004 年在纽约证券交易所上市。

尽管迈克尔·薛强调,以美元计价的 ETF 管理资产规模 (AUM) 较 2020 年水平高出 70%,但这并未阻碍金价进一步上涨——尤其是当前 ETF 的黄金持仓量为 1500 万盎司,低于 2020 年的 1700 万盎司,仍有增长空间。

迈克尔·薛在黄金市场应用了 「格兰杰因果检验」(Granger causality test),结果意外发现:是金价变动引发了 ETF 资金流动,而非相反。该检验还显示,当前利率变动比美元走势对金价的影响更为关键。

这一结论与布鲁金斯学会 (The Brookings Institution) 学者罗宾·布鲁克斯 (Robin Brooks) 的观点不谋而合。罗宾·布鲁克斯在 X 平台上发文称,「市场并非在交易美元贬值,而是在交易各类法定货币相对黄金的普遍贬值」,这是 「全球债务危机的信号」。

在谈及黄金上涨的核心动力时,德意志银行的迈克尔·薛认为,「并非所有需求都具有同等影响力」。他指出,来自各国央行的官方需求对价格不敏感——过去三年,央行每年新增黄金需求 400 至 500 吨,而这一增长恰好与金价大幅上涨同期出现。

与之相反,珠宝需求对价格极为敏感,金价上涨会导致珠宝需求减少。同样出人意料的是,珠宝需求增加反而可能是金价的 「利空信号」,因为只有当金价下跌时,珠宝需求才会回升。

ETF 投资者则有所不同。他们的需求弹性相对较低,这或许能解释为何金价持续超出分析师的预测模型——分析师难以量化 ETF 需求对金价的影响。迈克尔·薛补充称,金条与金币需求对价格也相对不敏感。

上周五,迈克尔·哈特尼特 (Michael Hartnett) 发布的周度资金流向报告提供了进一步证据,证明 ETF 对黄金的需求势头强劲:报告显示,此前四周,黄金基金迎来创纪录的 176 亿美元资金流入。

迈克尔·哈特尼特将贵金属价格上涨归因于通胀政策与 「战争牛市」 的回归。他表示,尽管黄金 「从战术层面看已超买」,但仍应长期持有——因为从配置比例看,黄金仍 「处于结构性低配状态」:目前黄金仅占美国银行私人客户财富的 0.4%,占机构管理资产的 2.4%。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

随着黄金价格再度刷新历史高位,一家头部银行指出,当前市场中有两股 「主动买盘力量」 是推动金价飙升的关键:各国央行与交易所交易基金 (ETF)。

周一,现货黄金价格再创历史新高,触及 3830 美元关口,今年迄今已累计飙升逾 45%。

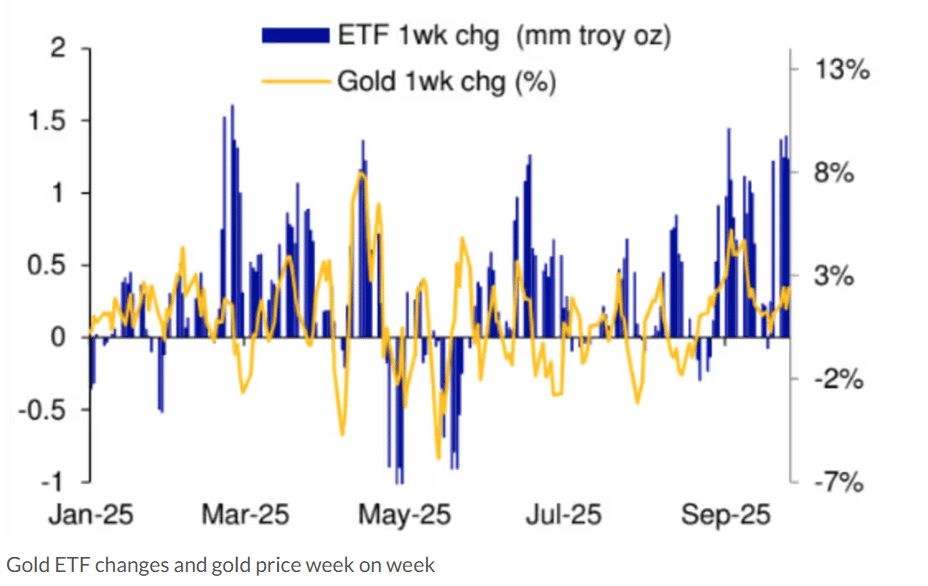

德意志银行周一发布的报告显示,ETF 对黄金定价的影响力,较过去三年提升了 50%。这一数据也为该行 9 月 17 日设定的 「黄金目标价 4000 美元」 看涨观点提供了支撑。

报告作者、分析师迈克尔·薛 (Michael Hsueh) 在研究中探讨了 「谁在驱动金价」 这一问题,并指出,黄金 ETF 投资者正经历自该产品问世以来黄金持仓量最高的三个年份之一。广受欢迎的 SPDR 黄金 ETF(SPDR Gold Shares) 于 2004 年在纽约证券交易所上市。

尽管迈克尔·薛强调,以美元计价的 ETF 管理资产规模 (AUM) 较 2020 年水平高出 70%,但这并未阻碍金价进一步上涨——尤其是当前 ETF 的黄金持仓量为 1500 万盎司,低于 2020 年的 1700 万盎司,仍有增长空间。

迈克尔·薛在黄金市场应用了 「格兰杰因果检验」(Granger causality test),结果意外发现:是金价变动引发了 ETF 资金流动,而非相反。该检验还显示,当前利率变动比美元走势对金价的影响更为关键。

这一结论与布鲁金斯学会 (The Brookings Institution) 学者罗宾·布鲁克斯 (Robin Brooks) 的观点不谋而合。罗宾·布鲁克斯在 X 平台上发文称,「市场并非在交易美元贬值,而是在交易各类法定货币相对黄金的普遍贬值」,这是 「全球债务危机的信号」。

在谈及黄金上涨的核心动力时,德意志银行的迈克尔·薛认为,「并非所有需求都具有同等影响力」。他指出,来自各国央行的官方需求对价格不敏感——过去三年,央行每年新增黄金需求 400 至 500 吨,而这一增长恰好与金价大幅上涨同期出现。

与之相反,珠宝需求对价格极为敏感,金价上涨会导致珠宝需求减少。同样出人意料的是,珠宝需求增加反而可能是金价的 「利空信号」,因为只有当金价下跌时,珠宝需求才会回升。

ETF 投资者则有所不同。他们的需求弹性相对较低,这或许能解释为何金价持续超出分析师的预测模型——分析师难以量化 ETF 需求对金价的影响。迈克尔·薛补充称,金条与金币需求对价格也相对不敏感。

上周五,迈克尔·哈特尼特 (Michael Hartnett) 发布的周度资金流向报告提供了进一步证据,证明 ETF 对黄金的需求势头强劲:报告显示,此前四周,黄金基金迎来创纪录的 176 亿美元资金流入。

迈克尔·哈特尼特将贵金属价格上涨归因于通胀政策与 「战争牛市」 的回归。他表示,尽管黄金 「从战术层面看已超买」,但仍应长期持有——因为从配置比例看,黄金仍 「处于结构性低配状态」:目前黄金仅占美国银行私人客户财富的 0.4%,占机构管理资产的 2.4%。