【文章来源:天天财富】

当内盘金价的数字一度冲破四位数的临界点,每克 1000 元的刻度像一道分水岭,将市场的喧嚣与疑惑清晰地划在眼前。

这不是一次普通的价格波动,更像一面棱镜,折射出人们对当下经济秩序、国际格局乃至财富本质的深层焦虑。

站在这个历史性的节点,两个问题自然而然地浮现在每个人的心头:

-

黄金这场看似反常的上涨,究竟在定价什么?

-

而面对历史新高的金价,普通人又该如何在波动中锚定自己的资产安全感?

01 「狂飙」 的逻辑:

从短期变量到时代叙事

如果要对本轮金价加速大涨的结果进行归因,短期的市场变量是绕不开的线索。光大证券指出,国庆前后国际黄金价格的加速上行,是受到了三个新变量的支撑。

第一,美政府停摆的时长超出历史平均水平,停摆期间经济数据发布的暂停,让资金将黄金当作押注降息的重要筹码,提前用脚投票。

第二,欧日政坛出现的新变数,悄然削弱着市场对主权货币的信心。同时在全球流动性充裕的背景下,利率下行降低了黄金的持有机会成本,助推黄金价格上涨。

第三,欧美投资者涌入黄金 ETF,成为本轮行情的重要推手。世界黄金协会的数据显示,避险需求正从全球央行向海外私人投资领域扩散。

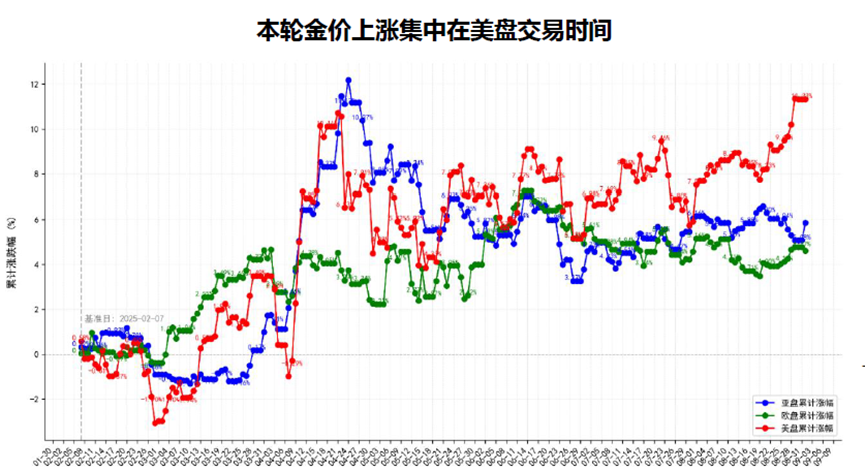

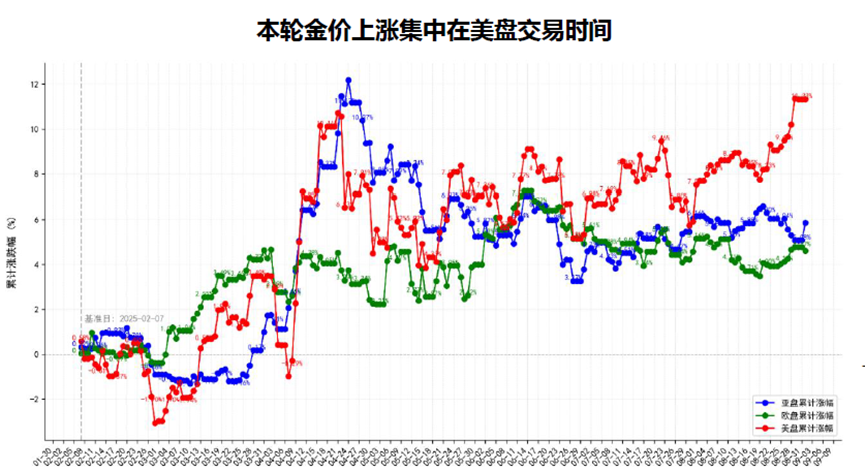

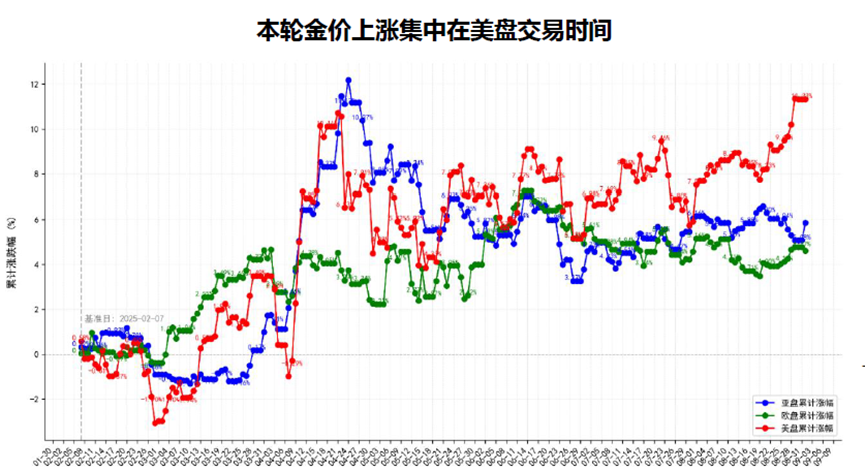

与今年 4 月由美国对等关税引发的避险潮不同,这一次,美国和欧洲资金是绝对的主角,亚洲资金的贡献相对有限。

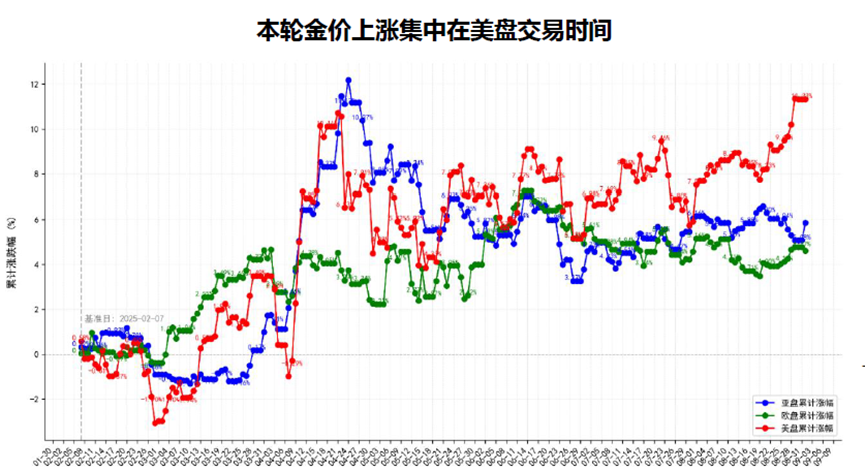

从伦敦金现的上涨时间段来看,8 月底以来金价上涨集中在欧美交易时间段,而亚盘交易期间累计涨跌幅为负。这种交易时段的特征清晰地指向了欧美市场的主导地位。

上图数据来源:信达期货、世界黄金协会,时间截止 2025/9/30

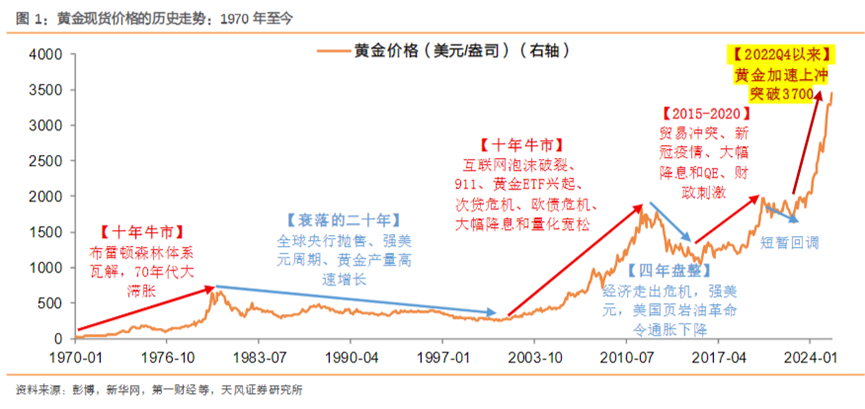

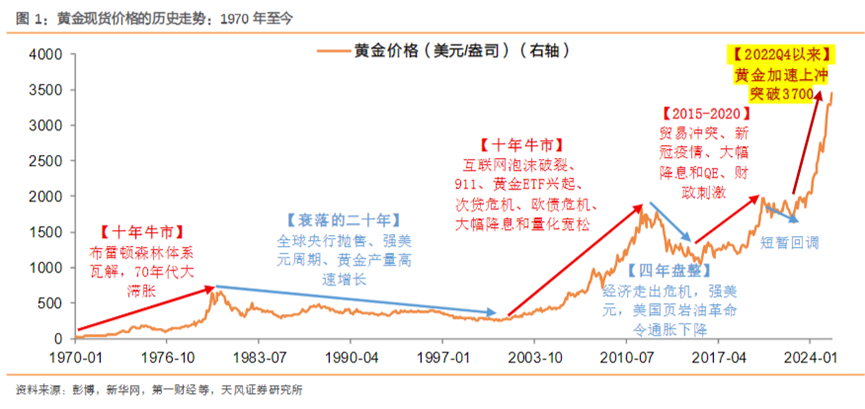

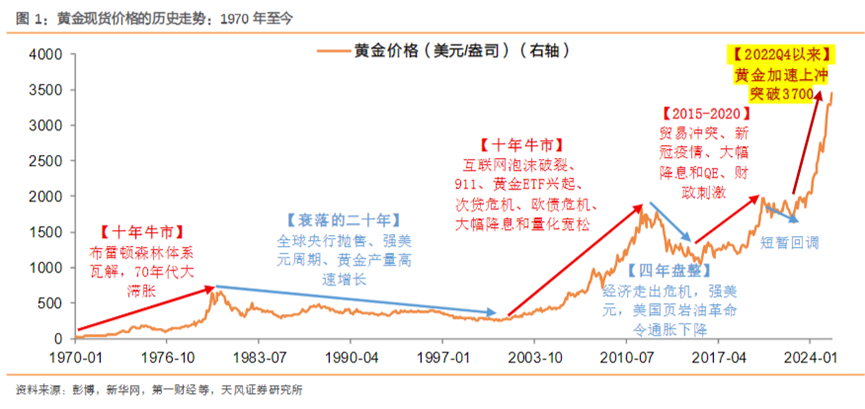

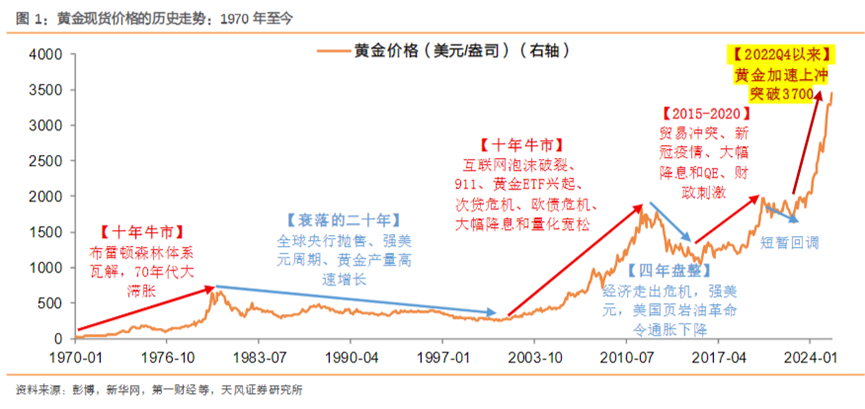

当然,如果要理解这轮上涨的深层肌理,或许要回到历史的坐标系中。复盘黄金价格的两轮 「史诗级」 行情,我们总能发现相似的时代底色。

第一轮是 1972 年至 1980 年,布雷顿森林体系崩溃,美元与黄金的固定挂钩被打破,黄金重新获得自由定价的权利;叠加货币持续宽松、石油危机引发的通胀高企,多重因素共振下,黄金价格开启了大幅走高的征程。

第二轮则是 2002 年至 2012 年,通胀上行是主线,伊拉克战争等地缘冲突不断提升黄金的避险溢价;2008 年次贷危机后,全球央行集中释放流动性,大宗商品走牛、美元走弱与实际利率下行形成合力,再次将金价推向高峰。

这两次黄金的高光时刻,都诞生于全球经济失衡、国际秩序变革的动荡期。当国际货币体系陷入摇摆,黄金作为人类财富认知中跨文明、跨周期的 「信任公约数」,便自然而然地承担起 「定海神针」 的角色。

而这一轮上涨,似乎比历史上的任何一次都更贴近 「叙事经济学」 的逻辑。市场真正在押注的,是两个更宏大也更模糊的趋势:

一是美国霸权松动、美元作为世界货币地位受到挑战的预期,二是大国博弈加剧下逆全球化带来的不确定性。

这些趋势太过特殊,它们无法被传统的估值模型精准量化,也难以用历史数据简单拟合。于是,金价早早地脱离了利率、通胀等传统分析框架,进入了一个由市场叙事主导的领域。

在这个领域里,「相信」 本身就是一种力量。价格越涨,越多人相信黄金的避险与保值能力;越多人相信,就有越多资金涌入推高价格,形成一个自我强化的循环。

这种叙事的魔力,让黄金从一种贵金属,变成了承载着时代焦虑与预期的符号。

02 回调的思考:

狂热中的冷静信号

但再狂热的市场也不会永远直线向上,就像再急促的奔跑也需要停下来调整呼吸。当金价站上高位,部分资金的止盈需求开始显现。毕竟如果缺乏一段震荡盘整的过程,也很难为后续的行情积蓄充足的动力。

于是,第二个问题变得愈发迫切:回调何时会来?目前,不少国际机构已经大幅上调了明年的金价预测,相当一部分目标价集中在 4900-5000 美元/盎司区间,市场的乐观情绪可见一斑。

但摩根士丹利同样在最新报告中提醒:「如果地缘政治风险出现缓和迹象,或美联储降息节奏低于预期,金价可能面临 15%-20% 的回调压力。」

回顾黄金历史上的大牛市,中期回调几乎是 「标配」。1970-1980 年牛市中,黄金总计上涨 1725%,但期间经历了多次深度调整;1999-2011 年的牛市涨幅约 640%,中期也出现过约 15% 的回撤。

本轮牛市自 2022 年启动以来,金价已上涨 130%,对比历史周期,其规模仍小于 70 年代和 21 世纪初的行情,但急涨之后积累的调整压力,同样不容忽视。

不过,我们需要清醒地认识到,回调并非行情的终结,更像是上行趋势中的一次 「深呼吸」。国与国之间信任的下降、主权信用的折扣,这些深层次的矛盾并未解决,市场对硬通货的需求只会水涨船高,而黄金依然是最直接、最被广泛认可的承接者。

只要美联储降息、美元信用风险、地缘格局重塑、央行购金这几个核心逻辑没有出现根本性拐点,黄金行情就还有继续演绎的空间。真正重要的,不是纠结于短期的涨跌点位,而是理解黄金在当下资产组合中的角色。

03 配置的智慧:

在不确定中寻找确定性

对于普通人而言,面对黄金市场的波动,首先要想清楚的是自己的目标:是赚短期价差,还是做长期配置?

如果只是因为看到别人 「吃肉」 而焦虑,或是想靠短期涨跌赚快钱,那么黄金或许不是最佳选择——市场上比这赔率更高的机会或许并不罕见。

但如果是想对冲百年变局下的不确定性,为家庭资产增添一份 「反脆弱性」,那么,黄金仍然值得配置。对普通投资者而言,在实操中主要有以下几类参与途径:

其一,实物金条是最朴素的持有方式,但需警惕加工溢价和储存成本;

其二,黄金积存账户适合中长期定投,不同银行费率差异需仔细比较;

其三,黄金 ETF 兼具流动性与低成本优势,一手 (100 份) 对应 1 克真金,场外的黄金 ETF 联接同样值得关注。

其四,黄金股及黄金股 ETF 具备波动弹性,但需结合权益市场变化动态调整。

无论选择哪种方式,黄金配置的核心要义都在于 「平衡」。理论上,将黄金在家庭总资产中的仓位控制在 5%-10% 是较为合理的区间,风险偏好较高的投资者可以适当提到 15%。

这一比例既能在市场动荡时为资产组合植入 「反脆弱性」,又不会因过度暴露于金价波动而影响整体收益。

要知道,黄金从来不是只涨不跌的神话,过去百年金价虽整体向上,但每隔十年或十几年就会出现一轮长达 5 年甚至更久的下滑周期。而上两次史诗级大牛市之后,金价都经历过腰斩的调整,若非抱着长期配置的心态,很难熬过那些漫长的震荡期。

图:20 世纪 70 年代以来黄金的牛熊周期复盘

来源:Wind、东吴证券,统计金价为伦敦金。历史数据不预示未来表现,不代表基金产品收益。

具体到操作策略,「不一次性重仓追高」 是核心原则。可以将计划投入的资金分成 3-4 份,每次金价回调 2%-3% 时买入一份,或者直接采用定投的方式。这种方式或许无法买到绝对的低点,但能有效摊薄成本,降低短期波动带来的心理冲击。

毕竟,我们配置黄金的初衷,是为了在不确定的世界里寻找一个确定的锚,而不是把自己架在波动的浪尖上博弈。

当下的全球金融市场,正站在模式转换的十字路口。黄金价格的历史性波动,不过是这场转换的一个缩影。

没人能够精准预判金价的拐点,但只要中美竞争的格局没改变、美国赤字没刹车、去美元化和地缘分裂的趋势没逆转,黄金主权信用对冲的核心逻辑就还在,就仍然具备长期配置的合理性。

黄金的投资价值也从来不是投机的暴利,而是以更合理的价格手握一些 「无需他人承诺」 的硬通货的安稳。

当我们想明白这一点,就不会被市场的喧嚣裹挟,也能在金价的涨涨跌跌中保持一份从容。(文章来源:华夏基金)

(原标题:千元之后:黄金是否仍是资产配置的答案?投资如何应对?)

(责任编辑:66)

【文章来源:天天财富】

当内盘金价的数字一度冲破四位数的临界点,每克 1000 元的刻度像一道分水岭,将市场的喧嚣与疑惑清晰地划在眼前。

这不是一次普通的价格波动,更像一面棱镜,折射出人们对当下经济秩序、国际格局乃至财富本质的深层焦虑。

站在这个历史性的节点,两个问题自然而然地浮现在每个人的心头:

-

黄金这场看似反常的上涨,究竟在定价什么?

-

而面对历史新高的金价,普通人又该如何在波动中锚定自己的资产安全感?

01 「狂飙」 的逻辑:

从短期变量到时代叙事

如果要对本轮金价加速大涨的结果进行归因,短期的市场变量是绕不开的线索。光大证券指出,国庆前后国际黄金价格的加速上行,是受到了三个新变量的支撑。

第一,美政府停摆的时长超出历史平均水平,停摆期间经济数据发布的暂停,让资金将黄金当作押注降息的重要筹码,提前用脚投票。

第二,欧日政坛出现的新变数,悄然削弱着市场对主权货币的信心。同时在全球流动性充裕的背景下,利率下行降低了黄金的持有机会成本,助推黄金价格上涨。

第三,欧美投资者涌入黄金 ETF,成为本轮行情的重要推手。世界黄金协会的数据显示,避险需求正从全球央行向海外私人投资领域扩散。

与今年 4 月由美国对等关税引发的避险潮不同,这一次,美国和欧洲资金是绝对的主角,亚洲资金的贡献相对有限。

从伦敦金现的上涨时间段来看,8 月底以来金价上涨集中在欧美交易时间段,而亚盘交易期间累计涨跌幅为负。这种交易时段的特征清晰地指向了欧美市场的主导地位。

上图数据来源:信达期货、世界黄金协会,时间截止 2025/9/30

当然,如果要理解这轮上涨的深层肌理,或许要回到历史的坐标系中。复盘黄金价格的两轮 「史诗级」 行情,我们总能发现相似的时代底色。

第一轮是 1972 年至 1980 年,布雷顿森林体系崩溃,美元与黄金的固定挂钩被打破,黄金重新获得自由定价的权利;叠加货币持续宽松、石油危机引发的通胀高企,多重因素共振下,黄金价格开启了大幅走高的征程。

第二轮则是 2002 年至 2012 年,通胀上行是主线,伊拉克战争等地缘冲突不断提升黄金的避险溢价;2008 年次贷危机后,全球央行集中释放流动性,大宗商品走牛、美元走弱与实际利率下行形成合力,再次将金价推向高峰。

这两次黄金的高光时刻,都诞生于全球经济失衡、国际秩序变革的动荡期。当国际货币体系陷入摇摆,黄金作为人类财富认知中跨文明、跨周期的 「信任公约数」,便自然而然地承担起 「定海神针」 的角色。

而这一轮上涨,似乎比历史上的任何一次都更贴近 「叙事经济学」 的逻辑。市场真正在押注的,是两个更宏大也更模糊的趋势:

一是美国霸权松动、美元作为世界货币地位受到挑战的预期,二是大国博弈加剧下逆全球化带来的不确定性。

这些趋势太过特殊,它们无法被传统的估值模型精准量化,也难以用历史数据简单拟合。于是,金价早早地脱离了利率、通胀等传统分析框架,进入了一个由市场叙事主导的领域。

在这个领域里,「相信」 本身就是一种力量。价格越涨,越多人相信黄金的避险与保值能力;越多人相信,就有越多资金涌入推高价格,形成一个自我强化的循环。

这种叙事的魔力,让黄金从一种贵金属,变成了承载着时代焦虑与预期的符号。

02 回调的思考:

狂热中的冷静信号

但再狂热的市场也不会永远直线向上,就像再急促的奔跑也需要停下来调整呼吸。当金价站上高位,部分资金的止盈需求开始显现。毕竟如果缺乏一段震荡盘整的过程,也很难为后续的行情积蓄充足的动力。

于是,第二个问题变得愈发迫切:回调何时会来?目前,不少国际机构已经大幅上调了明年的金价预测,相当一部分目标价集中在 4900-5000 美元/盎司区间,市场的乐观情绪可见一斑。

但摩根士丹利同样在最新报告中提醒:「如果地缘政治风险出现缓和迹象,或美联储降息节奏低于预期,金价可能面临 15%-20% 的回调压力。」

回顾黄金历史上的大牛市,中期回调几乎是 「标配」。1970-1980 年牛市中,黄金总计上涨 1725%,但期间经历了多次深度调整;1999-2011 年的牛市涨幅约 640%,中期也出现过约 15% 的回撤。

本轮牛市自 2022 年启动以来,金价已上涨 130%,对比历史周期,其规模仍小于 70 年代和 21 世纪初的行情,但急涨之后积累的调整压力,同样不容忽视。

不过,我们需要清醒地认识到,回调并非行情的终结,更像是上行趋势中的一次 「深呼吸」。国与国之间信任的下降、主权信用的折扣,这些深层次的矛盾并未解决,市场对硬通货的需求只会水涨船高,而黄金依然是最直接、最被广泛认可的承接者。

只要美联储降息、美元信用风险、地缘格局重塑、央行购金这几个核心逻辑没有出现根本性拐点,黄金行情就还有继续演绎的空间。真正重要的,不是纠结于短期的涨跌点位,而是理解黄金在当下资产组合中的角色。

03 配置的智慧:

在不确定中寻找确定性

对于普通人而言,面对黄金市场的波动,首先要想清楚的是自己的目标:是赚短期价差,还是做长期配置?

如果只是因为看到别人 「吃肉」 而焦虑,或是想靠短期涨跌赚快钱,那么黄金或许不是最佳选择——市场上比这赔率更高的机会或许并不罕见。

但如果是想对冲百年变局下的不确定性,为家庭资产增添一份 「反脆弱性」,那么,黄金仍然值得配置。对普通投资者而言,在实操中主要有以下几类参与途径:

其一,实物金条是最朴素的持有方式,但需警惕加工溢价和储存成本;

其二,黄金积存账户适合中长期定投,不同银行费率差异需仔细比较;

其三,黄金 ETF 兼具流动性与低成本优势,一手 (100 份) 对应 1 克真金,场外的黄金 ETF 联接同样值得关注。

其四,黄金股及黄金股 ETF 具备波动弹性,但需结合权益市场变化动态调整。

无论选择哪种方式,黄金配置的核心要义都在于 「平衡」。理论上,将黄金在家庭总资产中的仓位控制在 5%-10% 是较为合理的区间,风险偏好较高的投资者可以适当提到 15%。

这一比例既能在市场动荡时为资产组合植入 「反脆弱性」,又不会因过度暴露于金价波动而影响整体收益。

要知道,黄金从来不是只涨不跌的神话,过去百年金价虽整体向上,但每隔十年或十几年就会出现一轮长达 5 年甚至更久的下滑周期。而上两次史诗级大牛市之后,金价都经历过腰斩的调整,若非抱着长期配置的心态,很难熬过那些漫长的震荡期。

图:20 世纪 70 年代以来黄金的牛熊周期复盘

来源:Wind、东吴证券,统计金价为伦敦金。历史数据不预示未来表现,不代表基金产品收益。

具体到操作策略,「不一次性重仓追高」 是核心原则。可以将计划投入的资金分成 3-4 份,每次金价回调 2%-3% 时买入一份,或者直接采用定投的方式。这种方式或许无法买到绝对的低点,但能有效摊薄成本,降低短期波动带来的心理冲击。

毕竟,我们配置黄金的初衷,是为了在不确定的世界里寻找一个确定的锚,而不是把自己架在波动的浪尖上博弈。

当下的全球金融市场,正站在模式转换的十字路口。黄金价格的历史性波动,不过是这场转换的一个缩影。

没人能够精准预判金价的拐点,但只要中美竞争的格局没改变、美国赤字没刹车、去美元化和地缘分裂的趋势没逆转,黄金主权信用对冲的核心逻辑就还在,就仍然具备长期配置的合理性。

黄金的投资价值也从来不是投机的暴利,而是以更合理的价格手握一些 「无需他人承诺」 的硬通货的安稳。

当我们想明白这一点,就不会被市场的喧嚣裹挟,也能在金价的涨涨跌跌中保持一份从容。(文章来源:华夏基金)

(原标题:千元之后:黄金是否仍是资产配置的答案?投资如何应对?)

(责任编辑:66)

【文章来源:天天财富】

当内盘金价的数字一度冲破四位数的临界点,每克 1000 元的刻度像一道分水岭,将市场的喧嚣与疑惑清晰地划在眼前。

这不是一次普通的价格波动,更像一面棱镜,折射出人们对当下经济秩序、国际格局乃至财富本质的深层焦虑。

站在这个历史性的节点,两个问题自然而然地浮现在每个人的心头:

-

黄金这场看似反常的上涨,究竟在定价什么?

-

而面对历史新高的金价,普通人又该如何在波动中锚定自己的资产安全感?

01 「狂飙」 的逻辑:

从短期变量到时代叙事

如果要对本轮金价加速大涨的结果进行归因,短期的市场变量是绕不开的线索。光大证券指出,国庆前后国际黄金价格的加速上行,是受到了三个新变量的支撑。

第一,美政府停摆的时长超出历史平均水平,停摆期间经济数据发布的暂停,让资金将黄金当作押注降息的重要筹码,提前用脚投票。

第二,欧日政坛出现的新变数,悄然削弱着市场对主权货币的信心。同时在全球流动性充裕的背景下,利率下行降低了黄金的持有机会成本,助推黄金价格上涨。

第三,欧美投资者涌入黄金 ETF,成为本轮行情的重要推手。世界黄金协会的数据显示,避险需求正从全球央行向海外私人投资领域扩散。

与今年 4 月由美国对等关税引发的避险潮不同,这一次,美国和欧洲资金是绝对的主角,亚洲资金的贡献相对有限。

从伦敦金现的上涨时间段来看,8 月底以来金价上涨集中在欧美交易时间段,而亚盘交易期间累计涨跌幅为负。这种交易时段的特征清晰地指向了欧美市场的主导地位。

上图数据来源:信达期货、世界黄金协会,时间截止 2025/9/30

当然,如果要理解这轮上涨的深层肌理,或许要回到历史的坐标系中。复盘黄金价格的两轮 「史诗级」 行情,我们总能发现相似的时代底色。

第一轮是 1972 年至 1980 年,布雷顿森林体系崩溃,美元与黄金的固定挂钩被打破,黄金重新获得自由定价的权利;叠加货币持续宽松、石油危机引发的通胀高企,多重因素共振下,黄金价格开启了大幅走高的征程。

第二轮则是 2002 年至 2012 年,通胀上行是主线,伊拉克战争等地缘冲突不断提升黄金的避险溢价;2008 年次贷危机后,全球央行集中释放流动性,大宗商品走牛、美元走弱与实际利率下行形成合力,再次将金价推向高峰。

这两次黄金的高光时刻,都诞生于全球经济失衡、国际秩序变革的动荡期。当国际货币体系陷入摇摆,黄金作为人类财富认知中跨文明、跨周期的 「信任公约数」,便自然而然地承担起 「定海神针」 的角色。

而这一轮上涨,似乎比历史上的任何一次都更贴近 「叙事经济学」 的逻辑。市场真正在押注的,是两个更宏大也更模糊的趋势:

一是美国霸权松动、美元作为世界货币地位受到挑战的预期,二是大国博弈加剧下逆全球化带来的不确定性。

这些趋势太过特殊,它们无法被传统的估值模型精准量化,也难以用历史数据简单拟合。于是,金价早早地脱离了利率、通胀等传统分析框架,进入了一个由市场叙事主导的领域。

在这个领域里,「相信」 本身就是一种力量。价格越涨,越多人相信黄金的避险与保值能力;越多人相信,就有越多资金涌入推高价格,形成一个自我强化的循环。

这种叙事的魔力,让黄金从一种贵金属,变成了承载着时代焦虑与预期的符号。

02 回调的思考:

狂热中的冷静信号

但再狂热的市场也不会永远直线向上,就像再急促的奔跑也需要停下来调整呼吸。当金价站上高位,部分资金的止盈需求开始显现。毕竟如果缺乏一段震荡盘整的过程,也很难为后续的行情积蓄充足的动力。

于是,第二个问题变得愈发迫切:回调何时会来?目前,不少国际机构已经大幅上调了明年的金价预测,相当一部分目标价集中在 4900-5000 美元/盎司区间,市场的乐观情绪可见一斑。

但摩根士丹利同样在最新报告中提醒:「如果地缘政治风险出现缓和迹象,或美联储降息节奏低于预期,金价可能面临 15%-20% 的回调压力。」

回顾黄金历史上的大牛市,中期回调几乎是 「标配」。1970-1980 年牛市中,黄金总计上涨 1725%,但期间经历了多次深度调整;1999-2011 年的牛市涨幅约 640%,中期也出现过约 15% 的回撤。

本轮牛市自 2022 年启动以来,金价已上涨 130%,对比历史周期,其规模仍小于 70 年代和 21 世纪初的行情,但急涨之后积累的调整压力,同样不容忽视。

不过,我们需要清醒地认识到,回调并非行情的终结,更像是上行趋势中的一次 「深呼吸」。国与国之间信任的下降、主权信用的折扣,这些深层次的矛盾并未解决,市场对硬通货的需求只会水涨船高,而黄金依然是最直接、最被广泛认可的承接者。

只要美联储降息、美元信用风险、地缘格局重塑、央行购金这几个核心逻辑没有出现根本性拐点,黄金行情就还有继续演绎的空间。真正重要的,不是纠结于短期的涨跌点位,而是理解黄金在当下资产组合中的角色。

03 配置的智慧:

在不确定中寻找确定性

对于普通人而言,面对黄金市场的波动,首先要想清楚的是自己的目标:是赚短期价差,还是做长期配置?

如果只是因为看到别人 「吃肉」 而焦虑,或是想靠短期涨跌赚快钱,那么黄金或许不是最佳选择——市场上比这赔率更高的机会或许并不罕见。

但如果是想对冲百年变局下的不确定性,为家庭资产增添一份 「反脆弱性」,那么,黄金仍然值得配置。对普通投资者而言,在实操中主要有以下几类参与途径:

其一,实物金条是最朴素的持有方式,但需警惕加工溢价和储存成本;

其二,黄金积存账户适合中长期定投,不同银行费率差异需仔细比较;

其三,黄金 ETF 兼具流动性与低成本优势,一手 (100 份) 对应 1 克真金,场外的黄金 ETF 联接同样值得关注。

其四,黄金股及黄金股 ETF 具备波动弹性,但需结合权益市场变化动态调整。

无论选择哪种方式,黄金配置的核心要义都在于 「平衡」。理论上,将黄金在家庭总资产中的仓位控制在 5%-10% 是较为合理的区间,风险偏好较高的投资者可以适当提到 15%。

这一比例既能在市场动荡时为资产组合植入 「反脆弱性」,又不会因过度暴露于金价波动而影响整体收益。

要知道,黄金从来不是只涨不跌的神话,过去百年金价虽整体向上,但每隔十年或十几年就会出现一轮长达 5 年甚至更久的下滑周期。而上两次史诗级大牛市之后,金价都经历过腰斩的调整,若非抱着长期配置的心态,很难熬过那些漫长的震荡期。

图:20 世纪 70 年代以来黄金的牛熊周期复盘

来源:Wind、东吴证券,统计金价为伦敦金。历史数据不预示未来表现,不代表基金产品收益。

具体到操作策略,「不一次性重仓追高」 是核心原则。可以将计划投入的资金分成 3-4 份,每次金价回调 2%-3% 时买入一份,或者直接采用定投的方式。这种方式或许无法买到绝对的低点,但能有效摊薄成本,降低短期波动带来的心理冲击。

毕竟,我们配置黄金的初衷,是为了在不确定的世界里寻找一个确定的锚,而不是把自己架在波动的浪尖上博弈。

当下的全球金融市场,正站在模式转换的十字路口。黄金价格的历史性波动,不过是这场转换的一个缩影。

没人能够精准预判金价的拐点,但只要中美竞争的格局没改变、美国赤字没刹车、去美元化和地缘分裂的趋势没逆转,黄金主权信用对冲的核心逻辑就还在,就仍然具备长期配置的合理性。

黄金的投资价值也从来不是投机的暴利,而是以更合理的价格手握一些 「无需他人承诺」 的硬通货的安稳。

当我们想明白这一点,就不会被市场的喧嚣裹挟,也能在金价的涨涨跌跌中保持一份从容。(文章来源:华夏基金)

(原标题:千元之后:黄金是否仍是资产配置的答案?投资如何应对?)

(责任编辑:66)

【文章来源:天天财富】

当内盘金价的数字一度冲破四位数的临界点,每克 1000 元的刻度像一道分水岭,将市场的喧嚣与疑惑清晰地划在眼前。

这不是一次普通的价格波动,更像一面棱镜,折射出人们对当下经济秩序、国际格局乃至财富本质的深层焦虑。

站在这个历史性的节点,两个问题自然而然地浮现在每个人的心头:

-

黄金这场看似反常的上涨,究竟在定价什么?

-

而面对历史新高的金价,普通人又该如何在波动中锚定自己的资产安全感?

01 「狂飙」 的逻辑:

从短期变量到时代叙事

如果要对本轮金价加速大涨的结果进行归因,短期的市场变量是绕不开的线索。光大证券指出,国庆前后国际黄金价格的加速上行,是受到了三个新变量的支撑。

第一,美政府停摆的时长超出历史平均水平,停摆期间经济数据发布的暂停,让资金将黄金当作押注降息的重要筹码,提前用脚投票。

第二,欧日政坛出现的新变数,悄然削弱着市场对主权货币的信心。同时在全球流动性充裕的背景下,利率下行降低了黄金的持有机会成本,助推黄金价格上涨。

第三,欧美投资者涌入黄金 ETF,成为本轮行情的重要推手。世界黄金协会的数据显示,避险需求正从全球央行向海外私人投资领域扩散。

与今年 4 月由美国对等关税引发的避险潮不同,这一次,美国和欧洲资金是绝对的主角,亚洲资金的贡献相对有限。

从伦敦金现的上涨时间段来看,8 月底以来金价上涨集中在欧美交易时间段,而亚盘交易期间累计涨跌幅为负。这种交易时段的特征清晰地指向了欧美市场的主导地位。

上图数据来源:信达期货、世界黄金协会,时间截止 2025/9/30

当然,如果要理解这轮上涨的深层肌理,或许要回到历史的坐标系中。复盘黄金价格的两轮 「史诗级」 行情,我们总能发现相似的时代底色。

第一轮是 1972 年至 1980 年,布雷顿森林体系崩溃,美元与黄金的固定挂钩被打破,黄金重新获得自由定价的权利;叠加货币持续宽松、石油危机引发的通胀高企,多重因素共振下,黄金价格开启了大幅走高的征程。

第二轮则是 2002 年至 2012 年,通胀上行是主线,伊拉克战争等地缘冲突不断提升黄金的避险溢价;2008 年次贷危机后,全球央行集中释放流动性,大宗商品走牛、美元走弱与实际利率下行形成合力,再次将金价推向高峰。

这两次黄金的高光时刻,都诞生于全球经济失衡、国际秩序变革的动荡期。当国际货币体系陷入摇摆,黄金作为人类财富认知中跨文明、跨周期的 「信任公约数」,便自然而然地承担起 「定海神针」 的角色。

而这一轮上涨,似乎比历史上的任何一次都更贴近 「叙事经济学」 的逻辑。市场真正在押注的,是两个更宏大也更模糊的趋势:

一是美国霸权松动、美元作为世界货币地位受到挑战的预期,二是大国博弈加剧下逆全球化带来的不确定性。

这些趋势太过特殊,它们无法被传统的估值模型精准量化,也难以用历史数据简单拟合。于是,金价早早地脱离了利率、通胀等传统分析框架,进入了一个由市场叙事主导的领域。

在这个领域里,「相信」 本身就是一种力量。价格越涨,越多人相信黄金的避险与保值能力;越多人相信,就有越多资金涌入推高价格,形成一个自我强化的循环。

这种叙事的魔力,让黄金从一种贵金属,变成了承载着时代焦虑与预期的符号。

02 回调的思考:

狂热中的冷静信号

但再狂热的市场也不会永远直线向上,就像再急促的奔跑也需要停下来调整呼吸。当金价站上高位,部分资金的止盈需求开始显现。毕竟如果缺乏一段震荡盘整的过程,也很难为后续的行情积蓄充足的动力。

于是,第二个问题变得愈发迫切:回调何时会来?目前,不少国际机构已经大幅上调了明年的金价预测,相当一部分目标价集中在 4900-5000 美元/盎司区间,市场的乐观情绪可见一斑。

但摩根士丹利同样在最新报告中提醒:「如果地缘政治风险出现缓和迹象,或美联储降息节奏低于预期,金价可能面临 15%-20% 的回调压力。」

回顾黄金历史上的大牛市,中期回调几乎是 「标配」。1970-1980 年牛市中,黄金总计上涨 1725%,但期间经历了多次深度调整;1999-2011 年的牛市涨幅约 640%,中期也出现过约 15% 的回撤。

本轮牛市自 2022 年启动以来,金价已上涨 130%,对比历史周期,其规模仍小于 70 年代和 21 世纪初的行情,但急涨之后积累的调整压力,同样不容忽视。

不过,我们需要清醒地认识到,回调并非行情的终结,更像是上行趋势中的一次 「深呼吸」。国与国之间信任的下降、主权信用的折扣,这些深层次的矛盾并未解决,市场对硬通货的需求只会水涨船高,而黄金依然是最直接、最被广泛认可的承接者。

只要美联储降息、美元信用风险、地缘格局重塑、央行购金这几个核心逻辑没有出现根本性拐点,黄金行情就还有继续演绎的空间。真正重要的,不是纠结于短期的涨跌点位,而是理解黄金在当下资产组合中的角色。

03 配置的智慧:

在不确定中寻找确定性

对于普通人而言,面对黄金市场的波动,首先要想清楚的是自己的目标:是赚短期价差,还是做长期配置?

如果只是因为看到别人 「吃肉」 而焦虑,或是想靠短期涨跌赚快钱,那么黄金或许不是最佳选择——市场上比这赔率更高的机会或许并不罕见。

但如果是想对冲百年变局下的不确定性,为家庭资产增添一份 「反脆弱性」,那么,黄金仍然值得配置。对普通投资者而言,在实操中主要有以下几类参与途径:

其一,实物金条是最朴素的持有方式,但需警惕加工溢价和储存成本;

其二,黄金积存账户适合中长期定投,不同银行费率差异需仔细比较;

其三,黄金 ETF 兼具流动性与低成本优势,一手 (100 份) 对应 1 克真金,场外的黄金 ETF 联接同样值得关注。

其四,黄金股及黄金股 ETF 具备波动弹性,但需结合权益市场变化动态调整。

无论选择哪种方式,黄金配置的核心要义都在于 「平衡」。理论上,将黄金在家庭总资产中的仓位控制在 5%-10% 是较为合理的区间,风险偏好较高的投资者可以适当提到 15%。

这一比例既能在市场动荡时为资产组合植入 「反脆弱性」,又不会因过度暴露于金价波动而影响整体收益。

要知道,黄金从来不是只涨不跌的神话,过去百年金价虽整体向上,但每隔十年或十几年就会出现一轮长达 5 年甚至更久的下滑周期。而上两次史诗级大牛市之后,金价都经历过腰斩的调整,若非抱着长期配置的心态,很难熬过那些漫长的震荡期。

图:20 世纪 70 年代以来黄金的牛熊周期复盘

来源:Wind、东吴证券,统计金价为伦敦金。历史数据不预示未来表现,不代表基金产品收益。

具体到操作策略,「不一次性重仓追高」 是核心原则。可以将计划投入的资金分成 3-4 份,每次金价回调 2%-3% 时买入一份,或者直接采用定投的方式。这种方式或许无法买到绝对的低点,但能有效摊薄成本,降低短期波动带来的心理冲击。

毕竟,我们配置黄金的初衷,是为了在不确定的世界里寻找一个确定的锚,而不是把自己架在波动的浪尖上博弈。

当下的全球金融市场,正站在模式转换的十字路口。黄金价格的历史性波动,不过是这场转换的一个缩影。

没人能够精准预判金价的拐点,但只要中美竞争的格局没改变、美国赤字没刹车、去美元化和地缘分裂的趋势没逆转,黄金主权信用对冲的核心逻辑就还在,就仍然具备长期配置的合理性。

黄金的投资价值也从来不是投机的暴利,而是以更合理的价格手握一些 「无需他人承诺」 的硬通货的安稳。

当我们想明白这一点,就不会被市场的喧嚣裹挟,也能在金价的涨涨跌跌中保持一份从容。(文章来源:华夏基金)

(原标题:千元之后:黄金是否仍是资产配置的答案?投资如何应对?)

(责任编辑:66)