|2025 年 10 月 31 日 星期五|

NO.1 上市券商三季报收官!10 家机构归母净利润同比翻倍

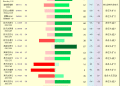

2025 年 A 股上市券商三季报披露圆满收官。42 家上市券商合计实现营业收入 4189.50 亿元,同比增长 16.96%;实现归属于上市公司股东的净利润 1710.38 亿元,同比增长 62.06%。纵观前三季度,券业赛场呈现 「规模与增速分轨竞技」 的鲜明特征:头部券商担当 「规模之王」,中信证券以高达 558.15 亿元的数据领先,国泰海通、华泰证券则分别以 458.92 亿元、271.29 亿元的营业收入紧随其后;而中小券商则勇夺 「增速之冠」,国联民生、华西证券、国海证券、中泰证券、中原证券、长江证券、国泰海通、中金公司、东北证券、申万宏源合计 10 家券商的增速同比实现翻倍。

点评:2025 年上市券商三季报业绩亮眼,行业整体营收与净利润双增长,分化格局显著。头部券商如中信证券凭借规模优势稳居行业前列,而中小券商则以高增速展现弹性,10 家机构净利润同比翻倍。这一趋势或强化市场对券商业绩修复的预期,头部券商估值或获支撑,中小券商则因成长性吸引资金关注。券商板块作为市场风向标,其业绩向好有望提振投资者信心,对股市整体情绪形成积极传导。

NO.2 公募总规模连续六个月创新高,9 月份猛增近 5000 亿

自今年 4 月底以来,我国公募基金总规模已连续六个月创下历史新高。中基协最新发布的公募基金市场数据显示,截至 2025 年 9 月底,我国公募基金总规模为 36.74 万亿元,再创新高,与 8 月底相比增长 4888.11 亿元。此外,我国公募基金总规模在今年 4 月底、5 月底、6 月底、7 月底、8 月底均创下历史新高。分类型来看,今年 9 月股票基金规模增长超 4000 亿元,混合基金规模增长超 1500 亿元,QDII 基金规模增长超 1100 亿元。而在利率下行、债市震荡、股市吸金等因素的影响下,货币基金的规模在 9 月下降超 1400 亿元,债券基金规模也微降 63 亿元。

点评:公募基金总规模连续六个月创新高,9 月猛增近 5000 亿,显示市场增量资金持续涌入。股票基金和混合基金成为主要增长点,反映投资者对权益市场信心增强,或推动相关个股估值重塑。QDII 基金规模显著扩张,表明全球资产配置需求升温,跨境投资主题值得关注。货币基金与债券基金规模回落,资金从固收类产品向权益类转移,或加剧市场风格切换。整体来看,增量资金入场有望提振市场活跃度,但需警惕短期波动风险。

NO.3 方正证券出售 4.35 亿元盛京银行股份

10 月 30 日晚间,方正证券发布公告,沈阳盛京金控投资集团有限公司 (以下简称盛京金控) 向盛京银行全体股东发出全面要约。公司董事会同意接受盛京金控要约,向其出售公司所持 3 亿股盛京银行内资股,交易对价合计为 4.35 亿元。这是近年来方正证券又一次盘活资产的重要举措。今年 7 月,方正证券出售瑞信证券 49% 股权刚尘埃落定。值得一提的是,方正证券表示,本次交易完成后,公司不再持有盛京银行股份,将收回现金 4.35 亿元,增加公司现金流。

点评:方正证券出售盛京银行股份,是继瑞信证券股权出售后又一盘活资产举措,彰显其聚焦主业的战略意图。此举将显著改善公司现金流,为后续业务拓展提供资金支持。对于券商板块而言,这种资产优化行为或引发行业对非核心资产处置的重新评估。整体来看,该事件反映了金融机构在当前经济环境下主动调整资产结构的趋势。

NO.4 年内私募机构 「豪掷」 超 55 亿元参与 A 股定增

今年以来,私募机构参与 A 股定向增发项目的热情显著升温。据私募排排网最新统计数据,截至 10 月 30 日,年内共有 51 家私募机构旗下产品参与了 53 家 A 股上市公司定增,合计获配金额达 55.24 亿元,较去年同期的 44.85 亿元增长超过 23%。按 10 月 30 日收盘价计算,私募机构参与定增项目合计浮盈金额约为 24.38 亿元,整体浮盈比例 (浮盈金额/获配金额) 为 44.13%。

点评:私募机构年内豪掷超 55 亿元参与 A 股定增,彰显其对市场部分优质资产的长期信心。从行业看,科技、新能源等成长板块获配占比提升,反映资金偏好高景气赛道。相关公司定增后资金实力增强,有望加速产能扩张或技术升级,对股价形成支撑。整体而言,私募积极布局定增,为市场注入增量资金,提振投资者情绪,但需警惕定增解禁后的潜在波动风险。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

文章转载自 每经网