【文章来源:天天财富】

华泰证券认为,2025 年 10 月末 CCPI-原料价差为 2381,处于 2012 年以来最低分位数,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,且供给侧宽松局面仍延续,多数化工品价格表现相对偏弱。10 月提价产品主要系有色金属资源端涨价支撑等品种,我们认为近年来行业盈利已处底部,在反内卷等政策引导下,供给侧有望加快调整,大宗化工品盈利或迎改善。中长期而言,伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,出海/出口成为国内化工行业的重要增长引擎;行业资本开支增速自 25 年 6 月以来持续下降,供给侧加快调整下 2026 年景气有望上行。

全文如下

华泰 | 石油化工:10 月价差延续磨底,供给拐点渐至

25 年 10 月末 CCPI-原料价差为 2381,处于 2012 年以来最低分位数,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,且供给侧宽松局面仍延续,多数化工品价格表现相对偏弱。10 月提价产品主要系有色金属资源端涨价支撑等品种,我们认为近年来行业盈利已处底部,在反内卷等政策引导下,供给侧有望加快调整,大宗化工品盈利或迎改善。中长期而言,伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,出海/出口成为国内化工行业的重要增长引擎;行业资本开支增速自 25 年 6 月以来持续下降,供给侧加快调整下 26 年景气有望上行。

核心观点

10 月 PMI 为 49.0,行业资本开支增速放缓助力供给拐点临近

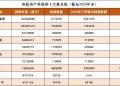

供给侧方面,据国家统计局,25 年 1-9 月化学原料与化学制品业固定资产完成额累计同比-5.6%,行业资本开支增速自 25 年 6 月以来持续下降,我们认为,竞争程度的加剧导致 22H2 以来化工多数子行业盈利中枢显著下移,企业资本开支意愿或逐步降低,行业供给侧有望加快自我调整。需求侧方面,25 年 10 月国内 PMI 为 49.0,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,化工品需求引擎已由地产链驱动逐步切换至消费品、大基建、新兴科技等领域。我们认为,国内多数化工品的全球成本优势仍突出,且伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,大宗化工品有望于 26 年迎来景气上行。

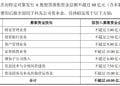

资源端上涨支撑部分品种价格上行,部分化工品淡季价格下跌

受有色金属资源涨价、全球炼油开工下滑、煤炭价格回升等因素驱动,主要提价产品为六氟磷酸锂、硫酸/硫磺、氧化铬绿、兰炭等。而在需求淡季、原油下跌、供给端协同减弱等影响下,主要跌价产品为制冷剂 R22、丁二烯、三氯蔗糖、丙烯酸丁酯、辛醇等。

26 年有望迎来上行起点,关注内外需韧性和格局改善品种

我们认为,伴随 25 年 6 月以来行业资本开支增速显著下降,叠加 「反内卷」 有望助力供给端协同及落后产能出清,而内需有望进一步复苏及出口亚非拉等支撑需求,大宗化工品有望逐步复苏。油价长期存在成本底部支撑,具备增产降本能力及天然气增量的高分红企业具有配置机遇;大宗化工方面,关注制冷剂、异氰酸酯等格局率先优化品种,以及有机硅/农药/PVA 等供需面有望改善并带来涨价弹性的品种;下游制品/精细品方面,食饲药添加剂行业 Q4 需求旺季到来,以及原料成本改善助力盈利修复;出口方面,国内化工品具备成本优势和性价比,国内轮胎依托性价比优势仍有望持续提升全球份额;高股息资产方面,伴随资本开支下降等,主动分红意愿和能力或提升,磷资源有望维持至少 3 年高景气。

风险提示:原油价格大幅波动;化工品需求不及预期;新增产能释放造成行业竞争加剧;新技术及新材料应用进展不及预期。

(文章来源:第一财经)

(原标题:华泰证券:石油化工行业 10 月价差延续磨底 供给拐点渐至)

(责任编辑:70)

【文章来源:天天财富】

华泰证券认为,2025 年 10 月末 CCPI-原料价差为 2381,处于 2012 年以来最低分位数,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,且供给侧宽松局面仍延续,多数化工品价格表现相对偏弱。10 月提价产品主要系有色金属资源端涨价支撑等品种,我们认为近年来行业盈利已处底部,在反内卷等政策引导下,供给侧有望加快调整,大宗化工品盈利或迎改善。中长期而言,伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,出海/出口成为国内化工行业的重要增长引擎;行业资本开支增速自 25 年 6 月以来持续下降,供给侧加快调整下 2026 年景气有望上行。

全文如下

华泰 | 石油化工:10 月价差延续磨底,供给拐点渐至

25 年 10 月末 CCPI-原料价差为 2381,处于 2012 年以来最低分位数,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,且供给侧宽松局面仍延续,多数化工品价格表现相对偏弱。10 月提价产品主要系有色金属资源端涨价支撑等品种,我们认为近年来行业盈利已处底部,在反内卷等政策引导下,供给侧有望加快调整,大宗化工品盈利或迎改善。中长期而言,伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,出海/出口成为国内化工行业的重要增长引擎;行业资本开支增速自 25 年 6 月以来持续下降,供给侧加快调整下 26 年景气有望上行。

核心观点

10 月 PMI 为 49.0,行业资本开支增速放缓助力供给拐点临近

供给侧方面,据国家统计局,25 年 1-9 月化学原料与化学制品业固定资产完成额累计同比-5.6%,行业资本开支增速自 25 年 6 月以来持续下降,我们认为,竞争程度的加剧导致 22H2 以来化工多数子行业盈利中枢显著下移,企业资本开支意愿或逐步降低,行业供给侧有望加快自我调整。需求侧方面,25 年 10 月国内 PMI 为 49.0,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,化工品需求引擎已由地产链驱动逐步切换至消费品、大基建、新兴科技等领域。我们认为,国内多数化工品的全球成本优势仍突出,且伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,大宗化工品有望于 26 年迎来景气上行。

资源端上涨支撑部分品种价格上行,部分化工品淡季价格下跌

受有色金属资源涨价、全球炼油开工下滑、煤炭价格回升等因素驱动,主要提价产品为六氟磷酸锂、硫酸/硫磺、氧化铬绿、兰炭等。而在需求淡季、原油下跌、供给端协同减弱等影响下,主要跌价产品为制冷剂 R22、丁二烯、三氯蔗糖、丙烯酸丁酯、辛醇等。

26 年有望迎来上行起点,关注内外需韧性和格局改善品种

我们认为,伴随 25 年 6 月以来行业资本开支增速显著下降,叠加 「反内卷」 有望助力供给端协同及落后产能出清,而内需有望进一步复苏及出口亚非拉等支撑需求,大宗化工品有望逐步复苏。油价长期存在成本底部支撑,具备增产降本能力及天然气增量的高分红企业具有配置机遇;大宗化工方面,关注制冷剂、异氰酸酯等格局率先优化品种,以及有机硅/农药/PVA 等供需面有望改善并带来涨价弹性的品种;下游制品/精细品方面,食饲药添加剂行业 Q4 需求旺季到来,以及原料成本改善助力盈利修复;出口方面,国内化工品具备成本优势和性价比,国内轮胎依托性价比优势仍有望持续提升全球份额;高股息资产方面,伴随资本开支下降等,主动分红意愿和能力或提升,磷资源有望维持至少 3 年高景气。

风险提示:原油价格大幅波动;化工品需求不及预期;新增产能释放造成行业竞争加剧;新技术及新材料应用进展不及预期。

(文章来源:第一财经)

(原标题:华泰证券:石油化工行业 10 月价差延续磨底 供给拐点渐至)

(责任编辑:70)

【文章来源:天天财富】

华泰证券认为,2025 年 10 月末 CCPI-原料价差为 2381,处于 2012 年以来最低分位数,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,且供给侧宽松局面仍延续,多数化工品价格表现相对偏弱。10 月提价产品主要系有色金属资源端涨价支撑等品种,我们认为近年来行业盈利已处底部,在反内卷等政策引导下,供给侧有望加快调整,大宗化工品盈利或迎改善。中长期而言,伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,出海/出口成为国内化工行业的重要增长引擎;行业资本开支增速自 25 年 6 月以来持续下降,供给侧加快调整下 2026 年景气有望上行。

全文如下

华泰 | 石油化工:10 月价差延续磨底,供给拐点渐至

25 年 10 月末 CCPI-原料价差为 2381,处于 2012 年以来最低分位数,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,且供给侧宽松局面仍延续,多数化工品价格表现相对偏弱。10 月提价产品主要系有色金属资源端涨价支撑等品种,我们认为近年来行业盈利已处底部,在反内卷等政策引导下,供给侧有望加快调整,大宗化工品盈利或迎改善。中长期而言,伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,出海/出口成为国内化工行业的重要增长引擎;行业资本开支增速自 25 年 6 月以来持续下降,供给侧加快调整下 26 年景气有望上行。

核心观点

10 月 PMI 为 49.0,行业资本开支增速放缓助力供给拐点临近

供给侧方面,据国家统计局,25 年 1-9 月化学原料与化学制品业固定资产完成额累计同比-5.6%,行业资本开支增速自 25 年 6 月以来持续下降,我们认为,竞争程度的加剧导致 22H2 以来化工多数子行业盈利中枢显著下移,企业资本开支意愿或逐步降低,行业供给侧有望加快自我调整。需求侧方面,25 年 10 月国内 PMI 为 49.0,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,化工品需求引擎已由地产链驱动逐步切换至消费品、大基建、新兴科技等领域。我们认为,国内多数化工品的全球成本优势仍突出,且伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,大宗化工品有望于 26 年迎来景气上行。

资源端上涨支撑部分品种价格上行,部分化工品淡季价格下跌

受有色金属资源涨价、全球炼油开工下滑、煤炭价格回升等因素驱动,主要提价产品为六氟磷酸锂、硫酸/硫磺、氧化铬绿、兰炭等。而在需求淡季、原油下跌、供给端协同减弱等影响下,主要跌价产品为制冷剂 R22、丁二烯、三氯蔗糖、丙烯酸丁酯、辛醇等。

26 年有望迎来上行起点,关注内外需韧性和格局改善品种

我们认为,伴随 25 年 6 月以来行业资本开支增速显著下降,叠加 「反内卷」 有望助力供给端协同及落后产能出清,而内需有望进一步复苏及出口亚非拉等支撑需求,大宗化工品有望逐步复苏。油价长期存在成本底部支撑,具备增产降本能力及天然气增量的高分红企业具有配置机遇;大宗化工方面,关注制冷剂、异氰酸酯等格局率先优化品种,以及有机硅/农药/PVA 等供需面有望改善并带来涨价弹性的品种;下游制品/精细品方面,食饲药添加剂行业 Q4 需求旺季到来,以及原料成本改善助力盈利修复;出口方面,国内化工品具备成本优势和性价比,国内轮胎依托性价比优势仍有望持续提升全球份额;高股息资产方面,伴随资本开支下降等,主动分红意愿和能力或提升,磷资源有望维持至少 3 年高景气。

风险提示:原油价格大幅波动;化工品需求不及预期;新增产能释放造成行业竞争加剧;新技术及新材料应用进展不及预期。

(文章来源:第一财经)

(原标题:华泰证券:石油化工行业 10 月价差延续磨底 供给拐点渐至)

(责任编辑:70)

【文章来源:天天财富】

华泰证券认为,2025 年 10 月末 CCPI-原料价差为 2381,处于 2012 年以来最低分位数,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,且供给侧宽松局面仍延续,多数化工品价格表现相对偏弱。10 月提价产品主要系有色金属资源端涨价支撑等品种,我们认为近年来行业盈利已处底部,在反内卷等政策引导下,供给侧有望加快调整,大宗化工品盈利或迎改善。中长期而言,伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,出海/出口成为国内化工行业的重要增长引擎;行业资本开支增速自 25 年 6 月以来持续下降,供给侧加快调整下 2026 年景气有望上行。

全文如下

华泰 | 石油化工:10 月价差延续磨底,供给拐点渐至

25 年 10 月末 CCPI-原料价差为 2381,处于 2012 年以来最低分位数,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,且供给侧宽松局面仍延续,多数化工品价格表现相对偏弱。10 月提价产品主要系有色金属资源端涨价支撑等品种,我们认为近年来行业盈利已处底部,在反内卷等政策引导下,供给侧有望加快调整,大宗化工品盈利或迎改善。中长期而言,伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,出海/出口成为国内化工行业的重要增长引擎;行业资本开支增速自 25 年 6 月以来持续下降,供给侧加快调整下 26 年景气有望上行。

核心观点

10 月 PMI 为 49.0,行业资本开支增速放缓助力供给拐点临近

供给侧方面,据国家统计局,25 年 1-9 月化学原料与化学制品业固定资产完成额累计同比-5.6%,行业资本开支增速自 25 年 6 月以来持续下降,我们认为,竞争程度的加剧导致 22H2 以来化工多数子行业盈利中枢显著下移,企业资本开支意愿或逐步降低,行业供给侧有望加快自我调整。需求侧方面,25 年 10 月国内 PMI 为 49.0,受地产需求占比减少影响,「金九银十」 传统旺季特征有所削弱,化工品需求引擎已由地产链驱动逐步切换至消费品、大基建、新兴科技等领域。我们认为,国内多数化工品的全球成本优势仍突出,且伴随欧美高能耗装置退出、亚非拉地区经济增长等需求增量驱动下,大宗化工品有望于 26 年迎来景气上行。

资源端上涨支撑部分品种价格上行,部分化工品淡季价格下跌

受有色金属资源涨价、全球炼油开工下滑、煤炭价格回升等因素驱动,主要提价产品为六氟磷酸锂、硫酸/硫磺、氧化铬绿、兰炭等。而在需求淡季、原油下跌、供给端协同减弱等影响下,主要跌价产品为制冷剂 R22、丁二烯、三氯蔗糖、丙烯酸丁酯、辛醇等。

26 年有望迎来上行起点,关注内外需韧性和格局改善品种

我们认为,伴随 25 年 6 月以来行业资本开支增速显著下降,叠加 「反内卷」 有望助力供给端协同及落后产能出清,而内需有望进一步复苏及出口亚非拉等支撑需求,大宗化工品有望逐步复苏。油价长期存在成本底部支撑,具备增产降本能力及天然气增量的高分红企业具有配置机遇;大宗化工方面,关注制冷剂、异氰酸酯等格局率先优化品种,以及有机硅/农药/PVA 等供需面有望改善并带来涨价弹性的品种;下游制品/精细品方面,食饲药添加剂行业 Q4 需求旺季到来,以及原料成本改善助力盈利修复;出口方面,国内化工品具备成本优势和性价比,国内轮胎依托性价比优势仍有望持续提升全球份额;高股息资产方面,伴随资本开支下降等,主动分红意愿和能力或提升,磷资源有望维持至少 3 年高景气。

风险提示:原油价格大幅波动;化工品需求不及预期;新增产能释放造成行业竞争加剧;新技术及新材料应用进展不及预期。

(文章来源:第一财经)

(原标题:华泰证券:石油化工行业 10 月价差延续磨底 供给拐点渐至)

(责任编辑:70)