11 月 15 日,USDA 时隔两个月发布大豆供需报告。报告整体中性偏多,但报告一经发布,CBOT 大豆价格快速下跌,为何盘面如此反应?报告数据对后市有何影响?我们将在下文进行分析。

(一)11 月 USDA 供需报告数据

USDA 对全球大豆供需的各项数据均作了调整,除各国之间贸易量 (进口量/出口量) 略有上调,其他数据均下调。供应端来看,期初库存较 9 月预估下调 24.4 万吨,其中主产国美国、阿根廷下调期初库存,巴西上调期初库存;需求国欧盟下调期初库存,中国上调期初库存。全球大豆种植面积下调 96.5 万公顷、产量下调 411.9 万吨,主产国中美国产量下调 129.4 万吨、巴西维持 1.75 亿吨不变、阿根廷维持 4850 万吨不变。期初库存和产量共同下调导致总供给下调 416.3 万吨至 7.315 亿吨,但仍高于 2024/25 年度的 7.214 亿吨,全球大豆维持丰产格局。此前中美摩擦削弱了全球大豆丰产的影响,当下中美关系缓和、贸易渠道重新打开,丰产影响或再次限制价格涨幅。需求端方面,压榨量下调 165 万吨,总消费下调 235.2 万吨。整体来看,供给端下调数值大于消费端,最终反映在期末库存和库销比上——期末库存下调 200 万吨、库销比下调 0.26%,报告整体中性偏多。

图 1、全球大豆供需平衡表

数据来源:USDA、广州期货研究中心

美国方面,9 月预估种植面积为 3250.2 万公顷,为近 5 年最低水平,此前市场预估种植面积可能上修,但 11 月预估保持不变;9 月预估单产为 3.60 吨/公顷,过去 10 年从未达到如此高水平的单产,为下调留足了空间,11 月预估下调 0.04 吨/公顷至 3.56 吨/公顷,仍处于较高水平。同时期初库存下调 36.7 万吨,供应端总共下调 166.1 万吨,在市场预期之内。报告及中美关系缓和的利多已经在美政府停摆期间充分交易,本次报告的利多已无太多驱动作用。而出口的下调超出市场预期,尽管中国重启购买美豆并签订 1200 万吨购买协议,美豆出口预估甚至下调了 136.1 万吨,这或与阿根廷关税政策推行、抢占市场份额有关。同时,市场对中国如何完成 1200 万吨购买协议存疑。由于中国前期大量购买了南美大豆,同时当下进口税率 (13%) 的美豆仍不具备性价比,中国或不需要大规模购买美豆。缺乏中国的购买订单,美豆上行乏力。因此在本次美国供需报告利多已被交易、利空超预期的情况下,美豆价格迅速下跌,回吐周内涨幅。

图 2、美国大豆供需平衡表

数据来源:USDA、广州期货研究中心

(二) 定价核心转向南美

由于 USDA 报告无太多亮点,美豆收获及出口接近尾声,南美大豆新季播种正在进行,大豆定价核心逐渐转向南美。截至 2025 年 11 月 8 日,巴西 2025/26 年度大豆播种进度为 58.4%,较上一周 47.1% 有较大的进展,低于去年同期的 66.1%,接近五年均值 57%。阿根廷受墒情影响播种进度较去年同期偏慢。下周降雨预计增加,土壤湿度将改善,有利于作物生长。当前无极端天气对产量造成实质性的影响,2025/26 年度南美大豆依旧是丰产预期。

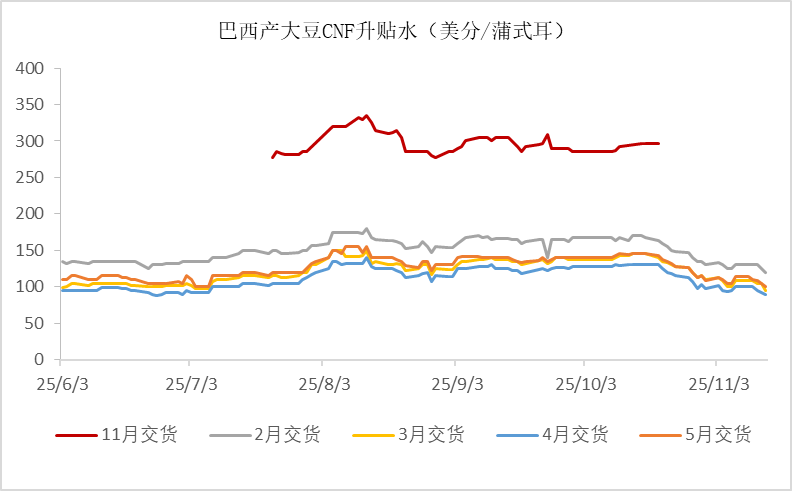

出口方面,Secex 公布出口数据显示,巴西 10 月出口大豆 672.78 万吨,环比下滑 8%,同比大幅增加 43%,连续第四个月刷新历史同期新高。由于产量创纪录且中国需求强劲,ANEC 预计巴西 11 月份的大豆出口量可能达到 377.2 万吨,较去年同期增加 61.3%。升贴水方面,前期巴西挺价使升贴水持续走高,中国放慢购买进度,新季大豆升贴水走弱。不过相较于美豆,巴西大豆仍具有性价比,近两周巴西大豆升贴水企稳。后续巴西大豆丰产逐步兑现,新季大豆升贴水仍有压力。

图 3、巴西大豆升贴水

数据来源:钢联、广州期货研究中心

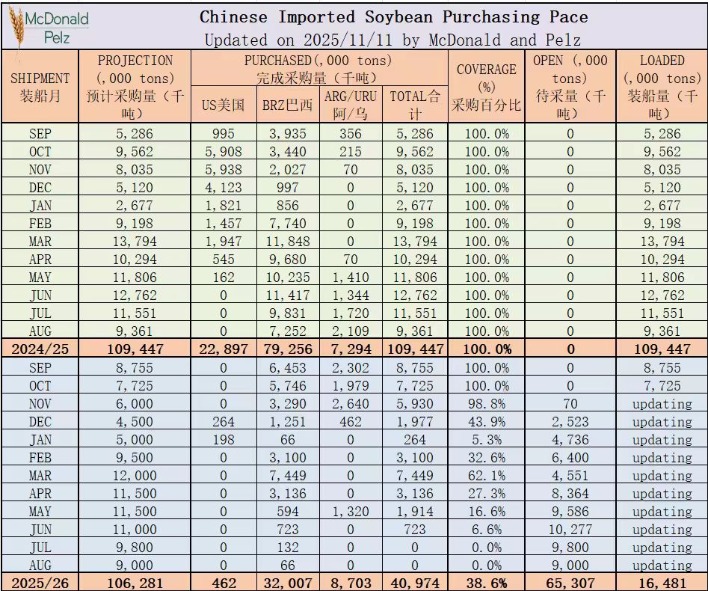

(三) 国内豆系市场情况

由于今年中国有缺豆预期、巴西大豆丰产,中国提前装运了部分大豆,因此预计 11 月的大豆到港量比往年同期有所增加。同时中美关系缓和后,中国 12 月采购 26.4 万吨,预计 2 月份到港;2026 年 1 月采购 19.8 万吨,预计 3 月份到港,2-3 月国内大豆供应短缺预期缓解。当前国内大豆供应充足,大豆港口库存和油厂库存都处于极高的水平。持续较高的油厂开机率使豆粕、豆油的产出也维持在较高水平。上周豆粕再度试探 3100 一线,预计本周跟随外盘回归基本面,定价逻辑转向南美丰产后,中长期偏弱运行。

图 4、中国大豆买船进度表

数据来源:McDonald、广州期货研究中心

(广州期货)

文章转载自 东方财富