【文章来源:新华财经】

新华财经北京 11 月 26 日电 (郭洲洋、吴郑思) 国内商品期货市场 11 月 26 日涨跌互现,其中花生主力合约涨超 3%;多晶硅主力合约涨超 2%;玻璃、沪银、碳酸锂、生猪、液化气、苯乙烯、尿素、苹果、甲醇主力合约涨超 1%。下跌品种中,集运欧线主力合约跌超 7%;聚丙烯、焦炭、塑料、燃料油、焦煤主力合约跌超 1%。

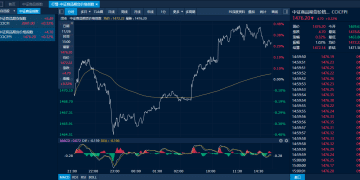

截至 26 日下午收盘,中证商品期货价格指数收报 1476.20 点,较前一交易日上涨 4.70 点,涨幅 0.32%;中证商品期货指数收报 2041.00 点,较前一交易日上涨 6.49 点,涨幅 0.32%。

中证商品期货价格指数日内走势图 (来源:新华财经专业终端)

花生增仓飙升近 4% 玻璃减仓反弹近 2%

虽然棕榈油、豆油等传统油脂油料品种近期缺乏明显驱动而陷入低位震荡,但产销均以国内市场为主的花生却在 11 月 26 日异军突起,在近 1.4 亿元资金、超 2.1 万手增仓的加持下大幅收涨 3.99%,强势领涨商品市场,盘中触及主力连续合约近三个半月新高。近期国内区域市场花生价格大幅上涨,据行业机构介绍,近期东北产区花生价格在基层好货惜售的推动下,涨幅明显,且与河南产区一般品质花生价差拉大。而同时河南产区麦茬花生上市推迟近一个月,且品质受前期多雨天气影响,更突显出东北花生的质优价好。在此背景下,资金再度积极介入花生市场,驱动盘面期价加速上涨。不过,分析机构也提示,高价或影响油厂收购节奏,后期花生价格能否继续走高需对收购动态给予更多关注。

玻璃在前一交易日小幅休整后 26 日再度强势走高。截至收盘,玻璃主力合约收涨 1.87%,盘中刷新逾一周高点。在生产利润下滑、终端需求弱势的格局下,近期玻璃产线冷修预期强化。这也成为短期玻璃期价连续反弹的主要支撑。需要注意的是,尽管本周整体经历了三个交易日的反弹,但资金主动做多意愿不强,玻璃主力合约连续三个交易日减仓。在分析机构看来,后续玻璃反弹高度或需关注冷修带来的供应收缩强度和需求端变化的博弈。

其他品种方面,贵金属小幅反弹走高,沪银收盘录得近 2% 的涨幅,沪金小幅收高不足 1%。随着南方腌腊需求的陆续开启,26 日生猪主力合约震荡涨超 1%。

集运欧线继续领跌 成本支撑减弱聚烯烃下跌

市场对旺季预期的落地仍存分歧,同时当前运力充足,市场情绪快速减弱,主流航司 12 月上旬提涨预期基本落空,部分航司开启调降,集运欧线持续走低。主力合约今日以超 7% 的跌幅领跌国内商品市场。银河期货预计,12 月运价仍存在调降预期,近期 12 合约走交割逻辑,估值中枢随现货调降预计下移,02 合约仍锚定 12 合约价差给予部分贴水,但 12-2 之间的价差存在不确定性,取决于 1 月份船司是否仍有宣涨动作,需跟踪后续现货市场再做判断。

地缘风险缓和,油价回落,成本支撑减弱下,聚烯烃今日普遍收跌,其中聚丙烯主力合约收跌 1.42%;塑料主力合约也跌超 1%。从基本面来看,虽然当前检修有所增多,但市场整体供应仍偏宽松,下游受传统淡季因素制约,难有实质性改善。展望后市,南华期货表示,前期在原材料价格低位和 「双十一」 消费的带动下,PP 需求有所好转,成交放量。但在消费潮褪去后,当前下游原材料库存已处于偏高水位,后续补库意愿预计较为有限,对于 PP 的支撑不足。综合来看,PP 当前上行驱动依然不足,预计低位震荡的格局仍将维持。

编辑:张瑶

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115