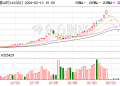

2025 年迄今,在强供给、弱需求矛盾下国内钢材市场维持震荡偏弱态势,虽然钢价在 7 月一度大幅冲高,但整体价格重心仍较上一年明显走低。展望 2026 年,东海期货策略报告指出,预计钢铁行业的供需双降局面在 2026 年仍将延续,但供给降幅可能大于需求降幅,这有望支撑钢价在供需平衡的过程中底部震荡,下跌空间相对有限。

「2025 年钢材市场呈现宽幅震荡、重心下移态势,」 东海期货黑色首席黑色研究员刘慧峰表示,除了钢铁自身的产业矛盾之外,宏观层面贸易局势变化以及反内卷政策的博弈也是导致钢价呈现这一走势的重要原因。

另外,从行业利润情况来看,中国钢铁工业协会副会长兼秘书长姜维此前在三季度信息发布会上介绍,前三季度钢铁行业收入降幅小于成本降幅,行业效益同比增长。但从更长周期看,自 2022 年下半年以来,钢铁行业销售利润率长期处于 1.8% 以下的水平,最低降至-2.04%,今年 6 月份达到 2.82%,为期间最高水平,9 月份又降至 1.71%。「当前钢铁行业经济效益持续低位不利于推动行业高质量发展。」

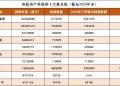

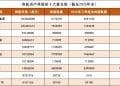

「2025 年,钢铁行业利润改善明显,但分月来看,则呈现前高后低的格局。」 刘慧峰补充说,上半年虽然钢材价格整体呈现下行趋势,但因焦煤让利,螺纹钢利润一直维持在 100-300 元/吨之间,热卷也在 50-200 元/吨之间。这种利润水平也使得钢材供应一直维持高位。8 月之后,钢材现实需求进一步走弱,而供应则在高利润的支撑下下降缓慢,钢铁产业链开始走利润压缩逻辑。至 11 月初,螺纹、热卷均进入亏损状态。

2026 年,钢材市场供应端是否会出现调整,将成为影响钢价走向的重要因素。在东海期货看来,考虑到本轮产业下行周期钢企的生存能力和经营状况明显好于上一轮期间,钢企主动去产能积极性不高,但 2026 年之后,绿色低碳和总量控制两大因素将继续抑制钢铁供应的增长。

据刘慧峰介绍,从行业利润角度看,在钢厂利润偏低的情况下,钢厂主动减产意愿也会有所增强。且从产能角度来看,2026 年钢铁行业依然面临产能出清压力,其中碳排放权或成为产能治理的重要抓手。「2025 年是钢铁行业纳入碳排放权交易市场的第一年,2026 年的配额将继续依照碳排放强度控制的思路进行分配。若以 2023 年长流程企业吨钢碳排放 2.35 吨,2025 年碳市场配额价格 73.85 元/吨 (截止到 11 月 17 日均值) 计算,长流程企业的吨钢碳税成本将达到 173 元/吨,行业成本有进一步抬升的趋势。」

值得关注的是,钢铁行业的绿色、高质量发展,一直是行业的重点。中国钢铁工业协会人士日前就表示,正通过加强产业链协同、实现绿色低碳转型、提升智能制造水平等路径,推动钢铁供应链实现高效、绿色和可持续发展。

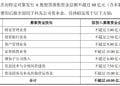

总量控制也是抑制钢铁供应增长的因素之一。「根据 2025 年 10 月下旬最新公布的产能置换政策,未来 1-2 年对于产能置换的要求也会进一步抬升。综合估算,预计 2026 年粗钢产量将达到 9.44 亿吨,同比下降约 1.75% 或 1680 万吨。」 刘慧峰认为。

另从钢材需求上看,虽然钢材消费结构上表现出差异,但整体来看钢材消费延续下行态势。据东海期货估算,预计 2025 年全年粗钢表观消费量为 8.29 亿吨,同比下降约 6.7%。据中钢协介绍,今年前三季度,钢铁消费降幅大于产量降幅。中国钢铁工业协会副会长夏农在 10 月中旬的钢铁工业提质升级座谈会上也提到,「十五五」 期间国内钢铁需求总体呈波动下降趋势。

展望 2026 年钢材消费,刘慧峰进一步分析,预计 2026 年针对地产销售端的政策仍会进一步加码,城市更新可能成为未来 1-2 年稳地产的重要抓手。但整体看,2026 年政策预计仍以恢复购房信心和库存去化为主,新开工降幅预计在 13%-14% 之间,按此估算 2026 年地产用钢或继续下降 8.11% 或 1790 万吨左右。

在基建和制造业方面,预计 2026 年基建投资增速在 1.8% 左右,带动钢材需求增长约 0.3%;制造业用钢量预计会增长 2.5% 或 1000 万吨左右,用钢占比将提升至 47.7%。且从出口角度看,刘慧峰补充说,我国钢材出口性价比优势仍在,出口目的地多元化优势凸显,「预计 2026 年粗钢净出口量将达到 1.35 亿吨,同比增长约 3.95%,中东、非洲、拉美等新兴市场将贡献主要增量。」

综合分析,东海期货观点认为,2026 年钢材市场将继续呈现供需双降的格局,但供给降幅大于需求降幅;若再考虑财政、货币政策双宽松的格局,预计钢材市场将继续呈现宽幅震荡格局,且下方空间相对有限,螺纹钢运行区间或在 2900-3500 元/吨之间,热卷的运行区间预计在 3100-3650 元/吨之间。后续主要关注需求预期和实际变化的博弈,产能调节的情况以及原料供应扩张的节奏。

(新华财经)

文章转载自 东方财富