【文章来源:新华财经】

新华财经北京 12 月 1 日电 (王菁) 政策精准发力与市场内生动力共振,让我国绿色债券在全球 ESG 退潮中逆势崛起,成为全球可持续金融的新引擎。根据英国伦敦证券交易所集团最新数据,截至 2025 年 10 月下旬,我国绿色债券发行总额同比增长 92% 至 1018 亿美元,在全球绿色债券发行总额中占比达 20%,成为全球最大的绿色债券市场。

这一成绩的取得正值全球绿色债券发行总体降温之际——全球绿色债券发行总额同比下降 11% 至 5060 亿美元。我国绿债市场的逆势上扬,彰显出宏观政策的独特发展韧性与战略远见。从 《绿色金融支持项目目录》 的统一标准,到中欧 《共同分类目录》 的接轨国际。从清洁能源债券的兴起,到转型金融框架的搭建,一条从 「规模扩张」 到 「质效提升」 的路径清晰可见。

政策与市场双轮驱动成就全球领先

与中国市场形成鲜明对比的是,全球 ESG 投资市场正在经历一场显著的退潮。

据外资机构统计数据,2025 年第一季度,全球 ESG 基金净流出达 86 亿美元,创下历史新高。全球金融中心指数的变动趋势还显示,金融资本对于 ESG 的看法正变得越来越消极。全球前十的金融中心,绿色金融评级几乎全部出现两位数下滑。

从总量来看,我国绿色债券市场逆势增长,源于政策体系完善、「双碳」 目标引领及融资成本优势共同形成的合力。以交易所市场为例,沪市绿色债券累计发行规模已接近 9000 亿元,低碳转型债券自 2022 年推出以来累计发行规模超过 800 亿元。据悉,上交所还降低了绿色债券纳入基准做市券的门槛,有利于提高绿色债券二级市场流动性和定价效率。

近年来,我国绿色金融顶层设计迅速完善。2025 年 7 月,《绿色金融支持项目目录 (2025 年版)》 发布,建立了统一的绿色金融支持项目目录。该目录不仅统一了标准,更创新性地引入温室气体减排贡献标识,使金融支持与国家 「双碳」 战略目标更精准耦合。

随着绿色金融的广泛推广和实践应用,转型金融作为绿色金融的重要补充还在不断兴起。中国金融学会绿色金融专业委员会主任马骏认为,转型金融是可持续金融发展的下一个风口。未来支持高碳行业向低碳转型的转型融资量应该会超过服务 「纯绿」 活动的融资量。

「十四五」 期间的 2024 年是转型金融的顶层设计出台的关键年份。从 《关于加快经济社会发展全面绿色转型的意见》、《绿色低碳转型产业指导目录》,再到 《关于进一步强化金融支持绿色低碳发展的指导意见》 等一系列顶层政策陆续出台,为转型金融指明方向,以助力高碳行业的有序转型。

与此同时,相关部门积极推动国内标准与国际接轨,进一步提升了市场规范性和国际认可度。近年来,国家发展改革委、工业和信息化部、财政部、生态环境部等部门出台了一系列政策。

例如,《关于进一步强化金融支持绿色低碳发展的指导意见》 明确提出,持续优化我国绿色债券标准,统一绿色债券募集资金用途、信息披露和监管要求。国家金融监督管理总局和中国人民银行发布的 《银行业保险业绿色金融高质量发展实施方案》 强调,银行机构要规范开展绿色债券业务,加强募集资金管理,积极支持绿色低碳发展。

从 「规模扩张」 走向 「高质量发展」 新征程

经过多年发展,我国绿色债券市场已步入从 「规模扩张」 转向 「质效提升」 的关键阶段。中央国债登记结算有限责任公司发布的 《中国绿色债券市场发展质量评价白皮书 (2025)》 指出,相关支持政策及绿色金融标准不断完善、信息披露稳步提升、国际影响力日益提高。

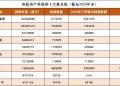

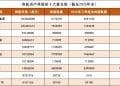

从市场结构来看,绿色及低碳转型债券呈现以中期为主、短期与长期为辅的多元化期限特征。发行主体覆盖工业、公用事业和金融等重点行业,汇聚了大型央企、地方国有企业和民营企业等多元化市场主体。同时,绿色债券发行成本优势也在逐渐显现,全市场绿色债券发行成本较普通债券持续保持优势,2021-2024 年分别低 10.1BPs、12.6BPs、5.3BPs 和 11.1BPs。

此外,绿色债券的环境效益信息披露也越来越受到市场关注。依据金融行业标准 《绿色债券环境效益信息披露指标体系》 完善环境效益信息披露,可有效增加发行成本优势。

据机构研报,我国绿色债券募集资金目前高度集中于清洁能源产业、基础设施绿色升级及节能环保产业三大板块,合计占比达到 83%。这一分布格局与宏观政策目标、优化能源结构、推动城市基础设施低碳化改造以及促进工业体系节能减排等一系列国家战略高度契合。

中证鹏元绿融高级分析师王鼎表示,技术成熟叠加政策加码,可再生能源及储能、新型电力系统将是核心;清洁交通、传统高耗能低碳转型等品种也因政策支持与企业降本需求具备潜力。「这些多元赛道的发展充分体现了我国在转型发展方面的战略决心,也为投资者提供了差异化配置空间。」

当然,我国绿色债券市场在快速发展的同时,也面临着一些挑战。一方面,绿色债券发行主体仍以金融机构和央企为主,虽具规模优势,但覆盖广度不足,难以充分激活区域绿色基建、中小企业技术革新等潜力。另一方面,绿色债券市场目前仍以境内投资者为主导,境外投资者参与程度相对有限。

「吸引境外投资者的主要障碍在于中外标准差异尚未完全消除及信息披露透明度有待提升。」 市场实践也表明,获得目录贴标的债券更受国际投资者青睐,发行时常出现更高超额认购。

安永大中华区 ESG 可持续发展主管合伙人李菁表示,中欧 《共同分类目录》 及其升级版 《多边共同分类目录》 通过建立中欧认可的绿色经济活动清单,正逐步消除阻碍境外投资者参与的关键标准障碍。

此外,不少业内专家还建议进一步提升绿债市场活力。国泰海通和东吴证券等机构曾表示,建议在知名成熟发行人等优化审核机制方面将绿色债券纳入考核,并加强对积极参与绿色债券业务的承销商加大考核倾斜。

我国绿色债券市场的坚实成长不是一个孤立事件,而是系统性变革的缩影。随着 「一带一路」 共建国家绿色投资机遇的涌现和国内产业结构的深度调整,我国绿色债券市场将在未来相当长的时间担当全球可持续金融的重要力量。

编辑:王柘

声明:新华财经 (中国金融信息网) 为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115