【文章来源:新华财经】

新华财经上海 12 月 5 日电 (记者 杨溢仁) 作为公募 REITs 市场的 「压舱石」,高速公路 REITs 市场在 2025 年呈现出了鲜明的两极分化特征。一边是部分产品业绩亮眼,另一边则有产品面临车流量下滑与收入承压的困境。在市场规模持续扩容的同时,关于其新发节奏是否应该放缓的争议也有所升温。

不过,业内专家普遍认为,尽管短期挑战犹存,但依托庞大的存量资产基础,叠加政策鼎力支持,则高速公路 REITs 仍具备长期发展潜力。

规模稳居主力 业绩分化成常态

2025 年以来,高速公路 REITs 在公募 REITs 市场中的规模优势进一步巩固,成为无可争议的主力板块。

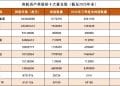

公开数据显示,截至 2025 年 11 月末,仅沪市就有 10 支高速公路 REITs 上市,约占全市场 REITs 发行规模的三分之一。若以全市场口径统计,13 支高速公路 REITs 的合计发行规模已占公募 REITs 市场份额的 40%,无论总规模还是单只平均发行规模,均在各类 REITs 板块中处于领先地位。

不过,与规模优势形成鲜明对比的是,板块内部的表现分化持续加剧。回顾今年以来的二级市场表现,有机构测算显示,2025 年 1 月 1 日 至 2025 年 5 月 24 日期间,中金安徽交控 REIT 的跌幅高达 33.61%,而华泰江苏交控 REIT 的涨幅则达到 37.42%,两极收益差距悬殊。

业绩层面的分化同样显著,平安宁波交投 REIT、华泰江苏交控 REIT 等少数产品的车流量和累计收入实现同比持续提升,其中,华泰江苏交控 REIT 的 4 月份日均收费车流量同比上升了 15.02%,对应路费收入同比增长 16.73%;但易方达深高速 REIT、浙商沪杭甬 REIT 等多支产品的 4 月日均收费车流量和当月路费收入同比下降超 10%,其中,浙商沪杭甬 REIT 的 4 月份日均收费车流量和路费收入同比降幅均超过 12%。

分化并非偶然 多重成因交织

业内专家指出,高速公路 REITs 的表现分化并非偶然,而是多重因素叠加作用的结果。

首当其冲的是竞争性路段分流,这也是最直接的影响因素。项目底层资产周边新路线开通或旧路线改扩建,往往会直接分流原有路段的车流量。例如,浙商沪杭甬 REIT 就因周边国道 G329 玲珑至於潜段改扩建通车,叠加浙江省对 ETC 货车实施通行费优惠,导致 4 月份车流量和收入双双下滑;易方达深高速 REIT 则受到常北线高速公路开通的分流影响,4 月份日均收费车流量同比下降 19.8%。

其次,是政策与特殊时段的阶段性影响。节假日小型客车免通行费政策会直接拉低月度日均收费车流量,2025 年清明节就导致部分产品当月收费车流量环比下降。此外,地方通行费优惠、区域经济活跃度变化等因素,也会通过影响货车、客车流量结构,间接作用于项目收益。

最后,是局部运营环境的干扰。关联路段施工、极端天气等突发情况,会短期内阻碍车流通行,对业绩造成冲击。例如,易方达深高速 REIT 在 4 月下旬就因底层资产连接的 G5513 部分路段封闭施工,导致途经该项目的车流量减少,进一步加剧了业绩压力。从长期来看,区域产业结构调整、物流需求变化等因素,也会对路段的长期盈利能力产生深远影响。

新发节奏引争议 多空观点激烈碰撞

随着板块内部结构性分化的加剧,记者注意到,眼下市场中关于高速公路 REITs 新发节奏是否应该放缓的争议声音有所放大,而这本质上也是风险防控与资产盘活的权衡博弈。

其中,支持放缓高速公路 REITs 新发的观点主要聚焦两大风险点:一是资产权属合规风险——高速公路及附属设施缺乏统一的不动产登记制度,跨区域协调登记难、关键材料缺失等问题普遍存在,不少项目未完成不动产权登记,盲目新发可能引发后续法律纠纷;二是存量债务与资产筛选难题,高速公路行业存量债务庞大,资产受限情形普遍,新发 REITs 需解除资产他项权利,这会给原始权益人带来巨大资金压力。

主张加快发行的观点则更看重其市场化价值与政策意义。尤其站在资产盘活角度,我国高速公路里程稳居世界第一,存量经营性资产规模庞大,市场人士估算该板块的 REITs 市场空间可达 0.8 至 1.2 万亿元,加快新发节奏能有效将固定资产转化为流动资金,为新的交通基础设施建设提供资金支持。

再就投资需求角度分析,身处当前的低利率环境中,高速公路 REITs 的稳健收益特性,能满足保险、社保等长期资金的配置需求,丰富资本市场投资品种。从行业发展角度来看,REITs 作为市场化融资工具,可拓宽高速公路建设的融资渠道,降低融资成本,同时通过更多产品的市场化运作,推动 REITs 市场定价机制、运营管理模式的成熟。

提质扩容成主线 长期发展潜力可期

对于高速公路 REITs 的未来发展,记者采访发现,大部分业内专家持 「审慎乐观」 态度,认为板块将进入 「提质扩容」 的新阶段。

中信证券首席经济学家明明指出,尽管部分项目表现承压,但公募 REITs 一、二级市场的估值价差仍然存在,一级市场打新机会值得关注,高速公路 REITs 作为核心品类,其配置价值不会削弱。

至于发展前景方面,当前有两大趋势已逐渐清晰。一方面,资产筛选将更加精细化。来自中金公司研究部的观点认为,未来投资者应更聚焦营收和净利润波动小、具有正向增长潜力或困境反转预期的产品,那些现金流预测过于乐观、估值偏高的项目将持续承压。多位保险机构投资人也向记者表示,华夏南京交通高速公路 REIT、招商高速公路 REIT 等运营稳健的产品,更有望获得超额收益。这种市场选择机制将倒逼原始权益人推出更优质的资产,推动板块整体质量提升。

另一方面,政策完善与模式创新将打开增长空间。「高速公路行业经营具有韧性,但新建及改扩建成本上升将带来再投资压力,未来管理层可能通过延长收费期限等政策优化,助力提升资产回报至合理水平。」 一位保险机构投资人向记者表示。

来自中信建投证券的观点认为,2026 年 REITs 市场的政策红利蓄势待发,指数化产品等增量资金政策的推出,将为高速公路 REITs 带来流动性提升机遇。

不少机构预测显示,高速公路 REITs 仍有较大扩容空间。截至 2025 年 10 月,公募 REITs 总市值已近 2200 亿元,作为占比 40% 的核心板块,高速公路 REITs 若按全市场年均 30% 的扩容速度测算,预计 2026 年底规模有望突破 1000 亿元。

瑞思研究院方面强调,尽管高速公路行业已进入成熟期末尾,但依托庞大的存量资产和扩募机制,叠加智能化、绿色化改造带来的增值潜力,板块仍将在公募 REITs 市场中保持重要地位。

总体而言,2025 年的高速公路 REITs 市场,是分化与机遇并存的一年。短期的业绩波动与新发争议,本质上是市场走向成熟的必经阶段。随着资产筛选机制的完善、政策环境的优化以及运营管理能力的提升,高速公路 REITs 有望在 「稳增长」 与 「防风险」 的平衡中,实现规模与质量的双重提升,持续发挥其在基础设施盘活与资本市场建设中的重要作用。

编辑:王菁

声明:新华财经 (中国金融信息网) 为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115