来源:

财联社

关于万科债券,再次传来重要信息。

12 月 5 日晚间,上海清算所发布公告,万科又一笔债券寻求展期。与此同时,万科于 12 月 5 日晚间公告称,宣布放弃行使 「21 万科 02」 公司债券的赎回选择权,并决定终止联合资信和中诚信对其主体的信用评级。

放弃行使一笔 11 亿元公司债券的赎回选择权,并终止与两家评级机构的合作,对于曾经的行业标杆万科来说,被认为不仅是财务决策,更是其应对流动性危机的方式之一。

「万科在同日公告的几项决定,分别传递出资金策略更谨慎和对外披露更收敛的信号。」 中国企业资本联盟中国区首席经济学家柏文喜向记者表示,合在一起看,是公司主动把 「花钱」 和 「亮家底」 的节奏都放慢,以降低短期现金流压力和外部监督成本。

而就在一周前,万科刚刚公告将召开债权人会议,审议 「22 万科 MTN004」 的展期事项。分析人士认为,这一系列举措背后,折射出万科当前面临的债务压力与战略调整,也引发了市场对其债券偿付情况及未来发展的广泛关注。

财务压力下的选择

12 月 5 日晚间,上海清算所发布了关于召开万科企业股份有限公司 2022 年度第五期中期票据 2025 年第一次持有人会议的公告。本次会议召集人,为交通银行股份有限公司。

公告披露,根据相关条款规定,拟召开持有人会议,本次会议涉及的 22 万科 MTN005,本金兑付日为 2025 年 12 月 28 日,债项余额 37 亿元,本计息期债项利率 3%,存续期管理机构为交通银行。该笔债权登记日为 2025 年 12 月 19 日,表决截止日 2025 年 12 月 25 日。

公告明确,会议召开背景为,稳妥推进本期债券本息兑付工作,特召开持有人会议对本期债券展期相关事项进行审议。

上清所公布上述信息之际,万科在同一日,还发布了多项与债券信用评级、放弃行使公司债券赎回选择权的公告。

在 12 月 5 日晚间公布的信息中,万科做出了两项引人注目的财务决策。其中一项为,放弃行使 「21 万科 02」 公司债券的赎回选择权。

这笔债券于 2021 年 1 月 22 日发行,余额 11 亿元,票面利率 3.98%,期限 7 年,原本在第 5 年末即 2026 年 1 月 22 日有赎回选择权。

万科方面表示,根据公司实际情况及当前的市场环境,决定放弃行使 「21 万科 02」 发行人赎回选择权,债券将继续在第 6、7 年存续。

「该债券余额 11 亿元,若行使赎回权,万科需一次性支付本金及对应利息,这对于现金短债比不足 1 的企业而言,无疑会加剧资金链紧张。放弃赎回可将偿付压力延后至债券自然到期,为现金流管理争取缓冲期。」 柏文喜告诉记者。

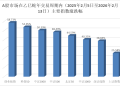

浙商证券数据显示,截至 2025 年三季度,万科有息负债规模 3629.3 亿元,货币资金 656.77 亿元,现金短债比低于 1,静态看难以覆盖短期债务。

柏文喜进一步指出,放弃赎回通常被视为 「弱信号」,短期债券价格可能小幅下跌;但票面利率维持、公司仍正常付息,且 2027 年到期只剩两年,实质违约概率并未因此上升。

另一项决策是,万科终止公司主体及相关债券债项的信用评级。

按万科披露的信息,其向联合资信和中诚信发送 《万科企业股份有限公司关于终止主体及债项评级的函》,根据公司自身需求,并结合相关业务实际情况,公司决定终止联合资信和中诚信对公司主体的信用评级。根据联合资信和中诚信 2025 年 5 月 30 日出具的评级结果,万科主体长期信用等级为 AAA,债券债项信用评级同样为 AAA,评级展望稳定。

公告称,联合资信终止对万科主体的信用评级及 「21 万科 04」「21 万科 06」「22 万科 02」「22 万科 04」「22 万科 06」「23 万科 01」「22 万科 MTN004」「22 万科 MTN005」「23 万科 MTN001」「23 万科 MTN002」「23 万科 MTN003」「23 万科 MTN004」 的债项信用评级,并将不再更新相关评级结果。

「终止评级可能是为了减少相关费用支出,同时也是公司在当前债务压力下的一种战略调整。对一家大型发行人,单家机构年费常在数百万元量级,终止后可直接降低成本。」 柏文喜称。

中指院企业研究总监刘水认为,评级是投资者评估风险的重要工具,评级机构暂停服务可能导致市场缺乏客观参考,增加投资决策的不确定性。

「但主动终止评级可避免评级机构下调带来的进一步市场冲击,不再披露详细运营、偿债数据,能够减少负面情绪传导。」 柏文喜在接受记者采访时表示,此外,国内交易所债券规则不强制持续评级,万科目前融资渠道以银行贷款和经营性现金流为主,短期融资能力不会立刻受到冲击。

分析人士指出,万科此番 「不赎回+停评级」 并非资不抵债的危机信号,而是 「现金为王、低调过冬」 的防御性策略:把能留的钱留住,把可省的支出省掉,把可控的信息收紧。

鉴于万科企业流动性状况疲弱,标普认为,其现有财务承诺不具备可持续性。标普判断,万科企业当前的债务偿付义务面临违约或困境重组的风险敞口。

债务风险进一步显露

业内人士认为,万科所承受的债务压力在展期事件中,进一步显露出来。

在 「22 万科 MTN005」 展期之前,万科 11 月 26 日明确将对 「22 万科 MTN004」 进行展期,该事项加剧了市场对其流动性的担忧。「22 万科 MTN004」 债券发行总额 20 亿元,原兑付日为 2025 年 12 月 15 日,万科最终提出本息整体展期一年的方案,展期期间无任何现金回款,仅维持 3% 票面利率不变。

这一展期行为引发了连锁反应。受市场情绪影响,11 月 27 日公告后首个交易日,万科股票、债券均下跌,多笔境内债券出现盘中临停,美元债同样受波及。

分析人士指出,若展期议案未能获得债权人通过,不仅这 20 亿元债券面临违约风险,还可能引发连锁反应,或触发其他债务交叉违约。

国泰海通证券数据显示,截至 11 月 13 日,2025 年万科已偿还 195.71 亿元境内公开债,目前万科境内存续公司债和中票 13 笔,余额为 203.16 亿元;境外美元债 2 笔,余额为 13 亿美元。除 「22 万科 MTN004」 外,万科另有 37 亿元中票将于 12 月底到期,2026 年 4-7 月有 100 亿元境内债到期。

「万科展期是内部经营挑战、外部支持限度与市场情绪共振的结果。市场预期的根源在于万科基本面的下滑。」 浙商证券分析师杜渐表示,房地产市场疲软导致的销售回款下降持续对现金流造成压力,万科营收净利持续大幅下滑,现金流承压,依赖自身造血能力应对到期债务的难度较大。

财报显示,万科 2025 年前三季度营业总收入 1613.88 亿元,同比下降 26.61%;归母净利润为-280.2 亿元,亏损增加 56.14%。

与此同时,大股东深铁持续输血的预期,出现转向。

杜渐表示,今年以来,大股东深铁集团向万科提供了多重支持,「高频率、针对性、低利率」 三个特点给市场带来持续救助预期,但近期从深铁集团对万科的支持方式从信用借款转向抵质押担保借款的转向,反映出深铁集团支持或从 「无限兜底预期」 转向有额度、有期限、有条件的金融安排。

根据深交所公告统计,今年 2-11 月深铁已累计向万科提供借款接近 300 亿元,用途均为偿还万科在公开市场发行的债券本金与利息。

「万科在寻求展期后,意味着深铁对万科的支持更加市场化,能够在一定程度上缓解投资者的担忧,预计万科顺利展期后有利于深铁利差的收窄。」 方正证券分析师李清荷表示。

华源证券分析师廖志明指出,当前万科可用货币资金可以覆盖存续债券余额,但无法完全覆盖未来一年内到期的有息债务本金,万科未来债务偿付仍需依赖外部融资渠道或自身造血能力,倘若负面事件冲击导致企业融资环境恶化,万科存续债券或将由展期向实质性违约演变,届时或将进一步冲击其他地产债的二级市场表现,加速尾部房企出清。

(财联社)

文章转载自东方财富