证监会主席吴清 12 月 6 日出席了中国证券业协会第八次会员大会,围绕证券行业高质量发展发表了致辞,这引发周末证券业的高度关注。不少吴清的发言内容在朋友圈刷屏。

证监会主席吴清发言

有观点认为,本次吴清的发言传递出 「国家兴衰,金融有责」 的核心导向,其中 「功能发挥」 作为关键抓手,为证券行业践行使命、助力资本市场高质量发展划定了核心路径。

经记者梳理,吴清本次的发言至少有十大重点。

一是适度打开资本空间和杠杆限制。

监管政策上,证监会将着力强化分类监管、「扶优限劣」。对优质机构适当 「松绑」,进一步优化风控指标,适度打开资本空间和杠杆限制,提升资本利用效率;对中小券商、外资券商在分类评价、业务准入等方面探索实施差异化监管,促进特色化发展。

记者注意到,此前监管虽倡导 「扶优限劣」,但未明确具体支持工具;此次首次提出 「对优质机构适当 『松绑』,进一步优化风控指标,适度打开资本空间和杠杆限制,提升资本利用效率」,直接针对优质机构的资本运用能力释放政策空间,为其扩大服务半径提供量化支持。

二是行业应具有 「十五五」 时期四大使命责任。

要在服务实体经济和新质生产力发展方面强化使命担当;要在更好服务投资者、助力居民资产优化配置方面强化使命担当;要在加快建设金融强国方面强化使命担当;要在促进高水平制度型开放方面强化使命担当。

其中,证券公司和行业投资机构在权益投资、价格发现、风险管理等方面专业优势明显,要顺应时代发展需要,主动对接不同风险偏好、不同规模、不同期限的多元化理财需求,提供更加丰富、更加精准、更有利于长期投资、价值投资的产品服务,与投资者共进共赢,共同参与并共享经济和资本市场发展成果。

不仅如此,每一家机构都要对标金融强国建设目标,在核心竞争力、市场引领力、风控能力等方面苦练内功、加快提升。

三是定调 A 股与证券行业的基本面。

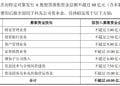

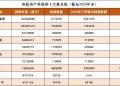

投资者信心和预期明显改善,市场韧性和抗风险能力明显增强,今年以来 A 股市场总体稳健活跃,总市值超过 100 万亿元,实现了量的合理增长和质的有效提升。

107 家证券公司总资产 14.5 万亿元,净资产 3.3 万亿元,四年多来增长分别超过 60% 和 40%。从客户数量视角来看,A 股投资者数量已超过 2.4 亿,增长 26%。服务质效持续提升。

四是总结当前行业并购的情况,尤其是头部券商的并购达到了初步效果。

国泰海通合并等标志性重组案例平稳落地,初步实现 「1+1>2」 的效果。头部公司引领作用更加明显,一些中小机构聚焦细分赛道取得突破,加快从同质化经营向差异化发展转变。外资机构境内业务加快布局,已有 11 家外资独资或控股证券公司在华展业兴业。

各证券公司要立足自身资源禀赋,发挥好比较优势,从价格竞争加快转向价值竞争。

头部机构要保持时不我待、不进则退的紧迫感,在市场竞争力、客户和投资者服务、风险管理等方面树标杆、做表率。要进一步增强资源整合的意识和能力,用好并购重组机制和工具,实现优势互补、高效配置,力争在 「十五五」 时期形成若干家具有较大国际影响力的头部机构。

需要强调的是,一流投行不是头部机构的 「专属」、「专利」,中小机构也要把握优势、错位发展,在细分领域、特色客群、重点区域等方面集中资源、深耕细作,努力打造 「小而美」 的精品投行、特色投行和特色服务商。

综合来看,记者发现,监管不再对全行业采取统一政策,而是按差异化施策:

对优质机构:通过 「松绑资本与杠杆」 释放活力,鼓励其扩大服务实体经济、跨境金融的能力; 对中小机构:通过 「差异化分类评价、业务准入」 引导聚焦细分赛道,避免与头部机构同质化竞争; 对外资机构:支持其 「发挥母公司优势、引入国际经验」,同时推动其 「融入中国资本市场大局」; 对问题机构:「依法从严监管、违法从严惩治」,守住金融安全底线。

这本质是通过 「分类施策」 让不同机构找到适配的发展路径,提升行业整体资源配置效率。

五是高度重视声誉管理,加强新媒体等舆情引导应对。

近几年,个别从业人员奢靡享乐、「炫富」 等事件,严重损害公司乃至行业形象,教训不可谓不深刻。行业机构必须大力弘扬和践行中国特色金融文化,坚持长期主义,把文化建设融入公司发展战略、规章制度、日常经营,对标最佳实践、结合行业特色塑造行业文化。要高度重视声誉管理,将企业文化、价值观等嵌入品牌建设,更加主动加强新媒体等舆情引导应对,切实讲好行业故事,共同塑造、共同维护好行业形象和品牌,赢得各方信任信心。要发挥好首席经济学家和行业机构分析研究专长,讲好中国 「股市叙事」,营造积极舆论环境。

记者注意到,本次发言首次明确要求行业 「发挥好首席经济学家和行业机构分析研究专长,讲好中国 『股市叙事』,营造积极舆论环境,对非理性谣言自觉进行抵制」,将研究能力与市场预期引导直接挂钩,强化券商在市场情绪稳定中的 「专业发声」 责任。

六是强化投资者保护,与投资者的利益绑定。

时刻牢记个人投资者占绝大多数这个最大市情,进一步强化证券公司交易主渠道综合优势,自觉维护市场交易秩序和 「三公」 原则。要带头践行价值投资理念,强化跨周期逆周期布局,提升投资稳健性和价值判断力。

行业机构还要进一步强化与投资者的利益绑定,加快健全以投资者回报为核心的评价体系,推动经纪业务、投顾业务和综合财富管理的转型发展。

据记者观察,过往倡导 「财富管理转型」,但未明确核心评价标准;此次首次提出 「加快健全以投资者回报为核心的评价体系」,要求券商 「强化与投资者的利益绑定」,推动经纪、投顾业务从 「通道服务」 向 「收益共享」 转型,同时针对中长期资金提出 「产品、交易、做市、风险管理全方位支持」,细化 「长钱长投」 生态建设路径。

七是重视国际化与跨境金融。

要提升跨境金融综合服务能力。坚持高水平 「走出去」 和高质量 「引进来」,有条件的机构要稳步推进国际化和 「一带一路」 沿线布局,提升高度专业化服务和垂直一体化管理能力,推动境内外协同发展。也希望外资券商充分发挥母公司专业能力和集团优势,推动跨境资源对接,引入更多国际先进经验和做法,更好融入中国资本市场发展大局。

八是强调合规风控,严防非法套利和扰乱交易秩序。

从全球看,一项业务、一个品种风险失控导致整个机构覆灭的案例比比皆是。我国证券行业经过综合治理后合规风控水平有了长足进步,但一些业务领域仍有风险 「冒泡」,个别机构治理失败出险,切不可掉以轻心。

要牢牢抓住提升治理有效性这个关键。把公司治理和股权管理的刚性要求真正落到实处,健全关联交易管理等利益冲突防范机制,坚决防范股东违规干预经营,坚决出清不适格股东。要进一步加强交易管理。增强穿透管理的能力和针对性,提升不同类型投资者交易服务的公平性,维护好中小投资者合法权益,严防非法套利和扰乱交易秩序。要强化重点领域风险防范。

对融资融券、场外衍生品、私募资管等需重点关注的业务,异地总部、子公司等需重点关注的机构,信用和流动性以及合规性等重点风险,必须 「瞪大眼睛」,做到防范于未然。对于加密资产等新业态要深入研判、稳慎对待,看不清、管不住的坚决不展业,违法违规的坚决不做。

九是积极进行金融科技创新,但也避免监管缺位导致创新风险失控。

金融科技创新方兴未艾,正在深刻改变甚至重塑金融市场生态。行业机构要善于识变应变求变,积极研究、稳步探索推进人工智能、大数据、区块链等技术在资本市场的布局和应用,为行业高质量发展培育新优势、注入新动能。证监会将和行业协会一道,畅通证券业创新试点工作机制,丰富监管沙盒等应用场景。同时,完善对金融创新活动的监测监管和风险应对机制,避免监管缺位导致创新风险失控。

记者注意到,过往对新兴金融业态多强调 「风险监测」,此次首次针对加密资产提出 「深入研判、稳慎对待,看不清、管不住的坚决不展业,违法违规的坚决不做」,明确 「不盲目跟风、不触碰监管底线」 的管控原则,为行业新业态探索划定清晰边界。

十是聚焦抗风险能力。

面对复杂严峻形势和风险考验,行业机构顶压前行,妥善化解资管、股票质押等领域风险,「涉系」 高风险机构完成市场化出清,守住了安全底线,为金融稳定作出了重要贡献。

专业性是对一流机构的核心要求,也是我们应对外部各种风险挑战的内功和底气。机构要恪守诚实守信、勤勉尽责、独立客观等原则,夯实投行内控 「三道防线」,从把好 IPO 入口关向 「全程护航」 加快转型,引导上市公司规范经营、提升价值,不断筑牢市场发展之基。要提升价值发现培育能力。

不仅如此,还要强化业务协同,提升 IPO、并购重组服务的专业性和影响力,深度参与企业价值创造。要注重加强承销保荐和定价能力建设,促进一二级市场协调平稳发展。要提升财富管理服务能力。

值得一提的是,作为行业自律组织,证券业协会的作用被重点提及。吴清希望协会新一届理事会、监事会以此次大会为契机,坚持政治立会、制度强会、开放办会、作风兴会,推动自身高质量发展。

具体来看,中证协需加强党的领导,深入学习贯彻党的二十大及历次全会精神,推动中央决策部署在行业落地;完善治理机制,新一届会长由行业代表担任后,需提升会员认同感、向心力与参与度,强化共建共治共享;优化行业生态,紧扣 「自律、服务、传导」 核心职能,健全组织与制度体系,创新自律方式;主动谋划长远,聚焦打造一流投行目标,汇聚行业力量推动证券业与资本市场 「十五五」 发展,发挥智库作用贡献智慧。

(财联社)

文章转载自 东方财富