文章来源:汇通网

周一 (12 月 8 日) 美盘时段,黄金在本周初表现较为平静,在周三美联储宣布利率决策之前,交易者们都不愿意新建头寸。

美元指数 (DXY) 盘中交易价格约为 99.07,在早间亚洲交易时段一度跌至 98.79 后,出现了小幅反弹。与此同时,美国国债的收益率整体呈上升趋势,其中作为基准的 10 年期国债收益率目前已接近 4.180%,这一水平是自 9 月 26 日以来的最高值。

上周国际金价走势波澜不惊,在巩固近期涨幅的同时,投资者正静待未来数周内各大央行议息会议给出明确方向。尽管黄金当前仍处于上行趋势,但随着看空理由与日俱增 (其中包括债券收益率攀升),黄金后市展望的不确定性正逐步加大。

12 月美元季节性走弱与央行鹰派立场的博弈

12 月美元的季节性疲软,在一定程度上支撑金价维持强势格局;但与此同时,全球市场对央行加息的定价预期,也推动债券收益率持续走高。而收益率的进一步上行,势必会削弱投资者对无息资产黄金的增持意愿。市场焦点现已转向本周拉开帷幕的各大央行议息会议。

上周公布的美国经济数据喜忧参半,虽不乏亮眼表现,但整体不足以撼动美联储本周降息的决策。当前金价的部分支撑源于市场对政策宽松箭在弦上的预期,由此来看,降息落地本身恐怕难以推动金价在本周进一步走高——毕竟这一结果已基本被市场消化。市场更期待美联储释放 2026 年政策将更为鸽派的信号,而这恰恰可能成为市场失望的导火索。事实上,临近年末,市场的一个核心共识正逐步形成:诸多 G10 央行要么已经触及利率周期的底部,要么正逼近这一区间。除日本央行秉持独立鹰派立场外,市场已完全消化澳大利亚、新西兰和加拿大三国央行明年加息 25 个基点的预期。考虑到近期部分欧洲央行官员释放的鹰派言论,以及欧元区经济数据的回暖,欧元区也应被归入这一行列。

黄金展望:本轮涨势或将在何处终结?

近期金价的上涨,很大程度上由多重因素驱动:俄乌地缘局势的持续紧张、「去美元化」 论调的甚嚣尘上,以及各国央行对黄金的稳步增持。然而,一旦剔除这些市场所熟知的推动因素,支撑金价上行的其他动力便所剩无几。这不禁令人发问:本轮涨势还能延续多久?就个人而言,我更倾向于金价将迎来一波回调。问题的关键在于:触发回调的导火索会是什么?

中国央行的下一步动作是一大不确定性因素。若在当前金价处于高位的背景下,中国央行开始放缓购金步伐,那么杠杆多头头寸可能会迅速进行仓位调整,且这一过程大概率不会温和。与此同时,地缘局势已出现缓和的初步迹象:乌克兰和平谈判进程缓慢推进,加沙地区近期达成停火协议,以及数月前中美两国贸易争端。理论上,这些因素都将削弱黄金的避险溢价,但金价对此却鲜有反应。

疲软的美元固然为金价提供了坚实支撑,但市场整体氛围却显得异常平静,仿佛各方都在悄然等待更大变局的到来。此外,日本市场的动向值得关注。市场对日本央行加息的预期不断升温,推动日本国债收益率走高,这引发了市场担忧——日本债市的动荡可能会蔓延至全球股市。而套利交易的任何平仓行为,都可能轻易传导至贵金属市场,对黄金和白银价格形成双重压制。

技术分析及交易策略

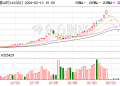

(现货黄金日图 来源:易汇通)

从技术层面来看,黄金虽仍处于上行趋势,但动能无疑正在衰减,这也为黄金后市展望蒙上了一层阴影。一旦关键支撑位失守,金价极易陷入短期震荡波动行情。

当前黄金图表需重点关注 4175-4190 美元区间,该区间是过去数个交易日金价的实体部分及低点所在位置。若金价有效跌破这一区间,短期趋势线以及 4100 美元整数关口将重新成为市场焦点——这一价位不仅是重要的心理关口,也是本轮最新涨势的起点。若日线级别收盘价跌破 4100 美元,将构成明确的看跌信号,金价有望下探 4000 美元关口。

上行方向,阻力位位于 4220-4270 美元区间。该区间曾是金价此前的下跌起点,且市场多次尝试收复该区域均以失败告终。若多头能强势突破这一阻力区间,金价才有望再度向历史新高发起冲击。