【文章来源:天天财富】

12 月已至,又到了 2025 年末基金发行大比拼的关键时刻。

当前正在发行及等待发行的新基金已经超 117 只,创下近三年同期新高。在这场发行大战中,权益类产品成为绝对主力,科技赛道产品密集涌现,胡崇海、马芳等知名基金经理纷纷挂帅新品。

而值得注意的是,发行市场的头部效应愈加明显,这种分化预示着行业资源将会进一步向头部集中。

权益类基金主导市场,闪电发行成新趋势

2025 年末的基金发行市场以强劲态势收官,呈现显著的权益导向特征。

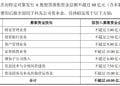

据不完全统计,截至 12 月初,当前正在发行及等待发行的新基金已超 117 只,其中权益类产品 (包括股票型和混合型) 占据绝对主导地位,数量高达 82 只。这一数据明确反映了随着 A 股市场持续回暖,公募基金对权益资产信心增强,积极布局明年春季行情。

从产品细分来看,指数型产品是此次发行大潮的主力军。这超 117 只新基金中,指数类产品达 56 只,其中 A500 指增基金发行尤为密集。这种结构变化凸显了公募行业向工具化、低成本化转型的趋势。与 2024 年同期相比,2025 年以来新成立基金数量已突破 1400 只,创近三年新高,权益类产品贡献了主要增量。

从发行节奏上看,发行节奏显著加快,「速战速决」 成为普遍策略,这种 「闪电发行」 模式既体现了渠道销售效率的提升,也反映了市场对热门产品的追捧。

其中,多只基金将发行周期安排在 10 天之内,部分产品甚至出现 「日光基」 现象。例如,永赢中证科技创业人工智能ETF 发行仅 1 日即提前结募,募集规模近 10 亿元;兴证全球沪深 300 质量 ETF 作为公司首只 ETF,发行两天即募资超十亿元并提前结募。

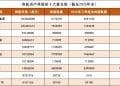

从具体时间来看,11 月基金发行市场已显现回暖迹象,全月 101 只基金发行规模达 776.41 亿元,成为跨年度行情的重要铺垫。其中,FOF 产品表现尤为亮眼,当月发行 17 只,创下近 31 个月单月发行纪录。

从基金公司来看,头部机构仍是发行主力,广发基金和易方达基金 11 月各发行 9 只公募基金居首。

扎堆科技赛道,产品创新在路上

科技板块成为年末基金发行最集中的布局领域。从产品布局来看,7 只双创人工智能 ETF 集中获批和发行,加上平安科技精选、招商科创板人工智能 ETF、交银中证智选沪深港科技 50ETF 等产品,科技主题基金已形成密集阵型。

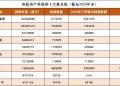

这一趋势与 2025 年科技主题基金业绩领跑密切相关。数据显示,年内收益率翻倍的基金多为科技主题产品。排名靠前的基金,如永赢科技智选 A、中欧数字经济A、中航机遇领航 A 等,前十大重仓股几乎都集中于 AI 算力 (如新易盛、中际旭创)、半导体、数字经济等板块,科技赛道从 「主题驱动」 向 「业绩兑现」 转变是吸引资金的关键因素。

知名基金经理挂帅也为发行市场增添亮点,知名基金经理的参与不仅提升了产品吸引力,也体现了基金公司对年末布局的重视。比如,国泰海通资管的胡崇海、华商基金的胡中原、国金基金的马芳等名将纷纷推出新品。这些基金经理策略各异,胡崇海新发国泰海通创业板综指增强基金,延续其指数增强特长;马芳管理的国金科创创业量化选股则从跨市场角度寻求科技板块机会。

发行市场的产品创新也有新亮点。两家主动权益领先的基金公司涉足 ETF 领域是一大亮点。兴证全球旗下首只 ETF——兴证全球沪深 300 质量 ETF 单日单渠道认购突破 8 亿元;交银施罗德基金时隔十余年再发新 ETF,选择覆盖沪深港三市科技赛道。这反映主动权益起家的基金公司正拓展被动产品线,以适应市场工具化需求。

发行市场的创新还体现在产品设计上。以招商均衡配置混合为例,该产品采用管理费与持有收益挂钩的创新机制,体现了费率改革背景下公募行业的积极探索。

与此同时,多家基金公司还为新产品设置了相对较低的募集规模上限,如鹏华制造升级、易方达港股通科技等产品上限均在 20 亿元左右,体现了从 「规模导向」 向 「业绩导向」 的转变。

从 「造爆款」 到 「精耕细作」,发行市场头部效应明显

年末基金发行大战揭示了行业战略转型趋势。与往年依靠明星基金经理打造爆款单品的模式不同,2025 年基金公司普遍采取 "广撒网"策略,通过密集布局低成本、高效率的工具化产品适应市场变化。

数据显示,年内新基金平均募集规模仅为 7.82 亿元,创 2019 年以来新低,与 2020 年的 21.94 亿元形成鲜明对比。这反映了公募行业从"重首发"向"重持营"的转变,更加注重产品的长期生命力。

基金公司发行布局呈现出明显分化。大型公募凭借品牌和渠道优势多线作战,如平安基金、鹏华基金 12 月均有 4 只新基金开始发行;招商基金、国泰基金等也有 3 只产品同期发售。相比之下,部分中小基金公司则通过聚焦细分赛道实现差异化竞争,如布局卫星通信、医疗、通用航空、央企红利等主题。

这种分化预示着行业资源进一步向头部集中,2025 年有超过 50 家基金公司新发基金数量不足 10 只,部分中小公司甚至一基未发。

从新发基金布局可以窥见机构对 2026 年的投资思路。科技与高股息结合的"哑铃型策略"成为主流,如平安估值优势混合、宏利睿智领航等低估值策略产品密集出现。

同时,浮动费率产品持续扩容,截至目前已有 37 只浮动费率基金获批或发行,管理费与业绩挂钩的创新机制进一步推广。

业内人士表示,展望 2026 年,基金发行市场有望延续 「权益主导、工具化加强」 的特征。随着公募基金高质量发展政策持续推进,产品创新将更加活跃,细分赛道 ETF、FOF、科创债 ETF 等创新品类将会不断涌现。

(文章来源:经济参考网)

(原标题:年末基金发行鏖战:指数产品成主力军,发行市场分化明显)

(责任编辑:43)

【文章来源:天天财富】

12 月已至,又到了 2025 年末基金发行大比拼的关键时刻。

当前正在发行及等待发行的新基金已经超 117 只,创下近三年同期新高。在这场发行大战中,权益类产品成为绝对主力,科技赛道产品密集涌现,胡崇海、马芳等知名基金经理纷纷挂帅新品。

而值得注意的是,发行市场的头部效应愈加明显,这种分化预示着行业资源将会进一步向头部集中。

权益类基金主导市场,闪电发行成新趋势

2025 年末的基金发行市场以强劲态势收官,呈现显著的权益导向特征。

据不完全统计,截至 12 月初,当前正在发行及等待发行的新基金已超 117 只,其中权益类产品 (包括股票型和混合型) 占据绝对主导地位,数量高达 82 只。这一数据明确反映了随着 A 股市场持续回暖,公募基金对权益资产信心增强,积极布局明年春季行情。

从产品细分来看,指数型产品是此次发行大潮的主力军。这超 117 只新基金中,指数类产品达 56 只,其中 A500 指增基金发行尤为密集。这种结构变化凸显了公募行业向工具化、低成本化转型的趋势。与 2024 年同期相比,2025 年以来新成立基金数量已突破 1400 只,创近三年新高,权益类产品贡献了主要增量。

从发行节奏上看,发行节奏显著加快,「速战速决」 成为普遍策略,这种 「闪电发行」 模式既体现了渠道销售效率的提升,也反映了市场对热门产品的追捧。

其中,多只基金将发行周期安排在 10 天之内,部分产品甚至出现 「日光基」 现象。例如,永赢中证科技创业人工智能ETF 发行仅 1 日即提前结募,募集规模近 10 亿元;兴证全球沪深 300 质量 ETF 作为公司首只 ETF,发行两天即募资超十亿元并提前结募。

从具体时间来看,11 月基金发行市场已显现回暖迹象,全月 101 只基金发行规模达 776.41 亿元,成为跨年度行情的重要铺垫。其中,FOF 产品表现尤为亮眼,当月发行 17 只,创下近 31 个月单月发行纪录。

从基金公司来看,头部机构仍是发行主力,广发基金和易方达基金 11 月各发行 9 只公募基金居首。

扎堆科技赛道,产品创新在路上

科技板块成为年末基金发行最集中的布局领域。从产品布局来看,7 只双创人工智能 ETF 集中获批和发行,加上平安科技精选、招商科创板人工智能 ETF、交银中证智选沪深港科技 50ETF 等产品,科技主题基金已形成密集阵型。

这一趋势与 2025 年科技主题基金业绩领跑密切相关。数据显示,年内收益率翻倍的基金多为科技主题产品。排名靠前的基金,如永赢科技智选 A、中欧数字经济A、中航机遇领航 A 等,前十大重仓股几乎都集中于 AI 算力 (如新易盛、中际旭创)、半导体、数字经济等板块,科技赛道从 「主题驱动」 向 「业绩兑现」 转变是吸引资金的关键因素。

知名基金经理挂帅也为发行市场增添亮点,知名基金经理的参与不仅提升了产品吸引力,也体现了基金公司对年末布局的重视。比如,国泰海通资管的胡崇海、华商基金的胡中原、国金基金的马芳等名将纷纷推出新品。这些基金经理策略各异,胡崇海新发国泰海通创业板综指增强基金,延续其指数增强特长;马芳管理的国金科创创业量化选股则从跨市场角度寻求科技板块机会。

发行市场的产品创新也有新亮点。两家主动权益领先的基金公司涉足 ETF 领域是一大亮点。兴证全球旗下首只 ETF——兴证全球沪深 300 质量 ETF 单日单渠道认购突破 8 亿元;交银施罗德基金时隔十余年再发新 ETF,选择覆盖沪深港三市科技赛道。这反映主动权益起家的基金公司正拓展被动产品线,以适应市场工具化需求。

发行市场的创新还体现在产品设计上。以招商均衡配置混合为例,该产品采用管理费与持有收益挂钩的创新机制,体现了费率改革背景下公募行业的积极探索。

与此同时,多家基金公司还为新产品设置了相对较低的募集规模上限,如鹏华制造升级、易方达港股通科技等产品上限均在 20 亿元左右,体现了从 「规模导向」 向 「业绩导向」 的转变。

从 「造爆款」 到 「精耕细作」,发行市场头部效应明显

年末基金发行大战揭示了行业战略转型趋势。与往年依靠明星基金经理打造爆款单品的模式不同,2025 年基金公司普遍采取 "广撒网"策略,通过密集布局低成本、高效率的工具化产品适应市场变化。

数据显示,年内新基金平均募集规模仅为 7.82 亿元,创 2019 年以来新低,与 2020 年的 21.94 亿元形成鲜明对比。这反映了公募行业从"重首发"向"重持营"的转变,更加注重产品的长期生命力。

基金公司发行布局呈现出明显分化。大型公募凭借品牌和渠道优势多线作战,如平安基金、鹏华基金 12 月均有 4 只新基金开始发行;招商基金、国泰基金等也有 3 只产品同期发售。相比之下,部分中小基金公司则通过聚焦细分赛道实现差异化竞争,如布局卫星通信、医疗、通用航空、央企红利等主题。

这种分化预示着行业资源进一步向头部集中,2025 年有超过 50 家基金公司新发基金数量不足 10 只,部分中小公司甚至一基未发。

从新发基金布局可以窥见机构对 2026 年的投资思路。科技与高股息结合的"哑铃型策略"成为主流,如平安估值优势混合、宏利睿智领航等低估值策略产品密集出现。

同时,浮动费率产品持续扩容,截至目前已有 37 只浮动费率基金获批或发行,管理费与业绩挂钩的创新机制进一步推广。

业内人士表示,展望 2026 年,基金发行市场有望延续 「权益主导、工具化加强」 的特征。随着公募基金高质量发展政策持续推进,产品创新将更加活跃,细分赛道 ETF、FOF、科创债 ETF 等创新品类将会不断涌现。

(文章来源:经济参考网)

(原标题:年末基金发行鏖战:指数产品成主力军,发行市场分化明显)

(责任编辑:43)

【文章来源:天天财富】

12 月已至,又到了 2025 年末基金发行大比拼的关键时刻。

当前正在发行及等待发行的新基金已经超 117 只,创下近三年同期新高。在这场发行大战中,权益类产品成为绝对主力,科技赛道产品密集涌现,胡崇海、马芳等知名基金经理纷纷挂帅新品。

而值得注意的是,发行市场的头部效应愈加明显,这种分化预示着行业资源将会进一步向头部集中。

权益类基金主导市场,闪电发行成新趋势

2025 年末的基金发行市场以强劲态势收官,呈现显著的权益导向特征。

据不完全统计,截至 12 月初,当前正在发行及等待发行的新基金已超 117 只,其中权益类产品 (包括股票型和混合型) 占据绝对主导地位,数量高达 82 只。这一数据明确反映了随着 A 股市场持续回暖,公募基金对权益资产信心增强,积极布局明年春季行情。

从产品细分来看,指数型产品是此次发行大潮的主力军。这超 117 只新基金中,指数类产品达 56 只,其中 A500 指增基金发行尤为密集。这种结构变化凸显了公募行业向工具化、低成本化转型的趋势。与 2024 年同期相比,2025 年以来新成立基金数量已突破 1400 只,创近三年新高,权益类产品贡献了主要增量。

从发行节奏上看,发行节奏显著加快,「速战速决」 成为普遍策略,这种 「闪电发行」 模式既体现了渠道销售效率的提升,也反映了市场对热门产品的追捧。

其中,多只基金将发行周期安排在 10 天之内,部分产品甚至出现 「日光基」 现象。例如,永赢中证科技创业人工智能ETF 发行仅 1 日即提前结募,募集规模近 10 亿元;兴证全球沪深 300 质量 ETF 作为公司首只 ETF,发行两天即募资超十亿元并提前结募。

从具体时间来看,11 月基金发行市场已显现回暖迹象,全月 101 只基金发行规模达 776.41 亿元,成为跨年度行情的重要铺垫。其中,FOF 产品表现尤为亮眼,当月发行 17 只,创下近 31 个月单月发行纪录。

从基金公司来看,头部机构仍是发行主力,广发基金和易方达基金 11 月各发行 9 只公募基金居首。

扎堆科技赛道,产品创新在路上

科技板块成为年末基金发行最集中的布局领域。从产品布局来看,7 只双创人工智能 ETF 集中获批和发行,加上平安科技精选、招商科创板人工智能 ETF、交银中证智选沪深港科技 50ETF 等产品,科技主题基金已形成密集阵型。

这一趋势与 2025 年科技主题基金业绩领跑密切相关。数据显示,年内收益率翻倍的基金多为科技主题产品。排名靠前的基金,如永赢科技智选 A、中欧数字经济A、中航机遇领航 A 等,前十大重仓股几乎都集中于 AI 算力 (如新易盛、中际旭创)、半导体、数字经济等板块,科技赛道从 「主题驱动」 向 「业绩兑现」 转变是吸引资金的关键因素。

知名基金经理挂帅也为发行市场增添亮点,知名基金经理的参与不仅提升了产品吸引力,也体现了基金公司对年末布局的重视。比如,国泰海通资管的胡崇海、华商基金的胡中原、国金基金的马芳等名将纷纷推出新品。这些基金经理策略各异,胡崇海新发国泰海通创业板综指增强基金,延续其指数增强特长;马芳管理的国金科创创业量化选股则从跨市场角度寻求科技板块机会。

发行市场的产品创新也有新亮点。两家主动权益领先的基金公司涉足 ETF 领域是一大亮点。兴证全球旗下首只 ETF——兴证全球沪深 300 质量 ETF 单日单渠道认购突破 8 亿元;交银施罗德基金时隔十余年再发新 ETF,选择覆盖沪深港三市科技赛道。这反映主动权益起家的基金公司正拓展被动产品线,以适应市场工具化需求。

发行市场的创新还体现在产品设计上。以招商均衡配置混合为例,该产品采用管理费与持有收益挂钩的创新机制,体现了费率改革背景下公募行业的积极探索。

与此同时,多家基金公司还为新产品设置了相对较低的募集规模上限,如鹏华制造升级、易方达港股通科技等产品上限均在 20 亿元左右,体现了从 「规模导向」 向 「业绩导向」 的转变。

从 「造爆款」 到 「精耕细作」,发行市场头部效应明显

年末基金发行大战揭示了行业战略转型趋势。与往年依靠明星基金经理打造爆款单品的模式不同,2025 年基金公司普遍采取 "广撒网"策略,通过密集布局低成本、高效率的工具化产品适应市场变化。

数据显示,年内新基金平均募集规模仅为 7.82 亿元,创 2019 年以来新低,与 2020 年的 21.94 亿元形成鲜明对比。这反映了公募行业从"重首发"向"重持营"的转变,更加注重产品的长期生命力。

基金公司发行布局呈现出明显分化。大型公募凭借品牌和渠道优势多线作战,如平安基金、鹏华基金 12 月均有 4 只新基金开始发行;招商基金、国泰基金等也有 3 只产品同期发售。相比之下,部分中小基金公司则通过聚焦细分赛道实现差异化竞争,如布局卫星通信、医疗、通用航空、央企红利等主题。

这种分化预示着行业资源进一步向头部集中,2025 年有超过 50 家基金公司新发基金数量不足 10 只,部分中小公司甚至一基未发。

从新发基金布局可以窥见机构对 2026 年的投资思路。科技与高股息结合的"哑铃型策略"成为主流,如平安估值优势混合、宏利睿智领航等低估值策略产品密集出现。

同时,浮动费率产品持续扩容,截至目前已有 37 只浮动费率基金获批或发行,管理费与业绩挂钩的创新机制进一步推广。

业内人士表示,展望 2026 年,基金发行市场有望延续 「权益主导、工具化加强」 的特征。随着公募基金高质量发展政策持续推进,产品创新将更加活跃,细分赛道 ETF、FOF、科创债 ETF 等创新品类将会不断涌现。

(文章来源:经济参考网)

(原标题:年末基金发行鏖战:指数产品成主力军,发行市场分化明显)

(责任编辑:43)

【文章来源:天天财富】

12 月已至,又到了 2025 年末基金发行大比拼的关键时刻。

当前正在发行及等待发行的新基金已经超 117 只,创下近三年同期新高。在这场发行大战中,权益类产品成为绝对主力,科技赛道产品密集涌现,胡崇海、马芳等知名基金经理纷纷挂帅新品。

而值得注意的是,发行市场的头部效应愈加明显,这种分化预示着行业资源将会进一步向头部集中。

权益类基金主导市场,闪电发行成新趋势

2025 年末的基金发行市场以强劲态势收官,呈现显著的权益导向特征。

据不完全统计,截至 12 月初,当前正在发行及等待发行的新基金已超 117 只,其中权益类产品 (包括股票型和混合型) 占据绝对主导地位,数量高达 82 只。这一数据明确反映了随着 A 股市场持续回暖,公募基金对权益资产信心增强,积极布局明年春季行情。

从产品细分来看,指数型产品是此次发行大潮的主力军。这超 117 只新基金中,指数类产品达 56 只,其中 A500 指增基金发行尤为密集。这种结构变化凸显了公募行业向工具化、低成本化转型的趋势。与 2024 年同期相比,2025 年以来新成立基金数量已突破 1400 只,创近三年新高,权益类产品贡献了主要增量。

从发行节奏上看,发行节奏显著加快,「速战速决」 成为普遍策略,这种 「闪电发行」 模式既体现了渠道销售效率的提升,也反映了市场对热门产品的追捧。

其中,多只基金将发行周期安排在 10 天之内,部分产品甚至出现 「日光基」 现象。例如,永赢中证科技创业人工智能ETF 发行仅 1 日即提前结募,募集规模近 10 亿元;兴证全球沪深 300 质量 ETF 作为公司首只 ETF,发行两天即募资超十亿元并提前结募。

从具体时间来看,11 月基金发行市场已显现回暖迹象,全月 101 只基金发行规模达 776.41 亿元,成为跨年度行情的重要铺垫。其中,FOF 产品表现尤为亮眼,当月发行 17 只,创下近 31 个月单月发行纪录。

从基金公司来看,头部机构仍是发行主力,广发基金和易方达基金 11 月各发行 9 只公募基金居首。

扎堆科技赛道,产品创新在路上

科技板块成为年末基金发行最集中的布局领域。从产品布局来看,7 只双创人工智能 ETF 集中获批和发行,加上平安科技精选、招商科创板人工智能 ETF、交银中证智选沪深港科技 50ETF 等产品,科技主题基金已形成密集阵型。

这一趋势与 2025 年科技主题基金业绩领跑密切相关。数据显示,年内收益率翻倍的基金多为科技主题产品。排名靠前的基金,如永赢科技智选 A、中欧数字经济A、中航机遇领航 A 等,前十大重仓股几乎都集中于 AI 算力 (如新易盛、中际旭创)、半导体、数字经济等板块,科技赛道从 「主题驱动」 向 「业绩兑现」 转变是吸引资金的关键因素。

知名基金经理挂帅也为发行市场增添亮点,知名基金经理的参与不仅提升了产品吸引力,也体现了基金公司对年末布局的重视。比如,国泰海通资管的胡崇海、华商基金的胡中原、国金基金的马芳等名将纷纷推出新品。这些基金经理策略各异,胡崇海新发国泰海通创业板综指增强基金,延续其指数增强特长;马芳管理的国金科创创业量化选股则从跨市场角度寻求科技板块机会。

发行市场的产品创新也有新亮点。两家主动权益领先的基金公司涉足 ETF 领域是一大亮点。兴证全球旗下首只 ETF——兴证全球沪深 300 质量 ETF 单日单渠道认购突破 8 亿元;交银施罗德基金时隔十余年再发新 ETF,选择覆盖沪深港三市科技赛道。这反映主动权益起家的基金公司正拓展被动产品线,以适应市场工具化需求。

发行市场的创新还体现在产品设计上。以招商均衡配置混合为例,该产品采用管理费与持有收益挂钩的创新机制,体现了费率改革背景下公募行业的积极探索。

与此同时,多家基金公司还为新产品设置了相对较低的募集规模上限,如鹏华制造升级、易方达港股通科技等产品上限均在 20 亿元左右,体现了从 「规模导向」 向 「业绩导向」 的转变。

从 「造爆款」 到 「精耕细作」,发行市场头部效应明显

年末基金发行大战揭示了行业战略转型趋势。与往年依靠明星基金经理打造爆款单品的模式不同,2025 年基金公司普遍采取 "广撒网"策略,通过密集布局低成本、高效率的工具化产品适应市场变化。

数据显示,年内新基金平均募集规模仅为 7.82 亿元,创 2019 年以来新低,与 2020 年的 21.94 亿元形成鲜明对比。这反映了公募行业从"重首发"向"重持营"的转变,更加注重产品的长期生命力。

基金公司发行布局呈现出明显分化。大型公募凭借品牌和渠道优势多线作战,如平安基金、鹏华基金 12 月均有 4 只新基金开始发行;招商基金、国泰基金等也有 3 只产品同期发售。相比之下,部分中小基金公司则通过聚焦细分赛道实现差异化竞争,如布局卫星通信、医疗、通用航空、央企红利等主题。

这种分化预示着行业资源进一步向头部集中,2025 年有超过 50 家基金公司新发基金数量不足 10 只,部分中小公司甚至一基未发。

从新发基金布局可以窥见机构对 2026 年的投资思路。科技与高股息结合的"哑铃型策略"成为主流,如平安估值优势混合、宏利睿智领航等低估值策略产品密集出现。

同时,浮动费率产品持续扩容,截至目前已有 37 只浮动费率基金获批或发行,管理费与业绩挂钩的创新机制进一步推广。

业内人士表示,展望 2026 年,基金发行市场有望延续 「权益主导、工具化加强」 的特征。随着公募基金高质量发展政策持续推进,产品创新将更加活跃,细分赛道 ETF、FOF、科创债 ETF 等创新品类将会不断涌现。

(文章来源:经济参考网)

(原标题:年末基金发行鏖战:指数产品成主力军,发行市场分化明显)

(责任编辑:43)