【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

2025 年,黄金价格迎来了自 1979 年石油危机以来的最大涨幅——过去两年间金价翻倍,这样的走势在以往本会引发市场对大幅回调的预测。

然而,不断扩容的投资者群体,再加上从美国政策到俄乌冲突等多重因素,使得摩根大通、美国银行以及咨询机构 Metals Focus 的分析师们均预测,2026 年黄金价格将触及每盎司 5000 美元。

受各国央行与投资者需求的推动,现货黄金价格在 10 月攀升至 4381 美元的历史高点,而在今年 3 月之前,金价从未突破过 3000 美元关口。新晋入场的参与者中,包括稳定币发行商 Tether,也涵盖了企业财务部门。

美国银行策略师迈克尔·维德默 (Michael Widmer) 表示,对金价进一步上涨的预期以及投资组合多元化的需求,正推动着市场的买入行为,而美国财政赤字、旨在收窄美国经常账户赤字的相关举措以及弱势美元政策,则为这一趋势提供了动力。

Metals Focus 董事总经理菲利普·纽曼 (Philip Newman) 指出,市场对美联储独立性的担忧、关税争端,以及包括俄乌冲突、俄罗斯与欧洲北约国家互动在内的地缘政治因素,也为金价提供了进一步支撑。

央行主导本轮周期

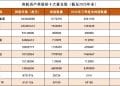

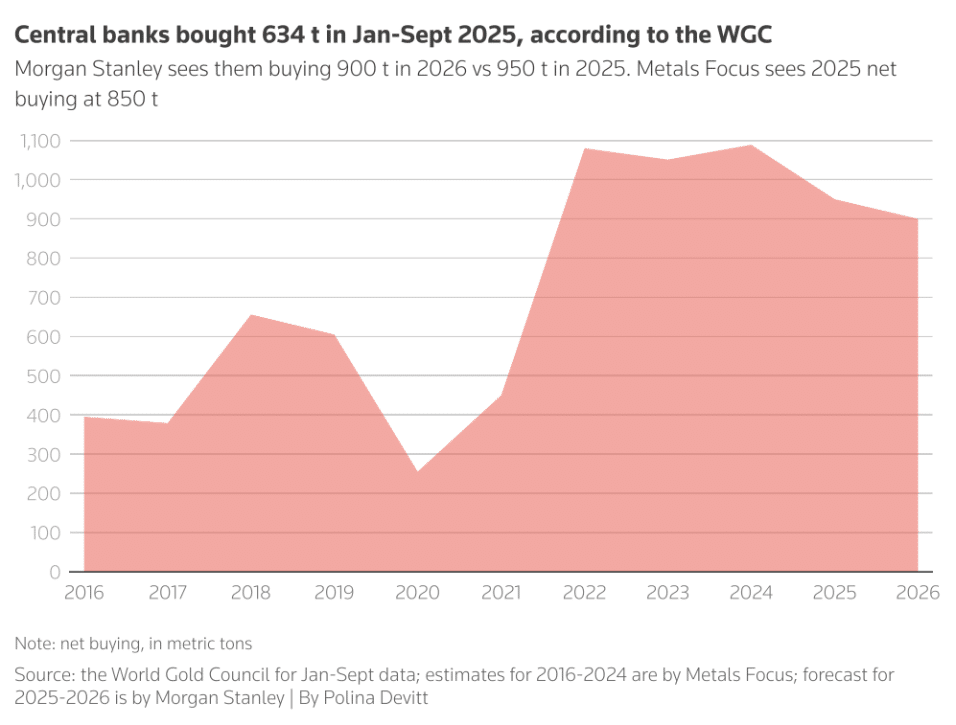

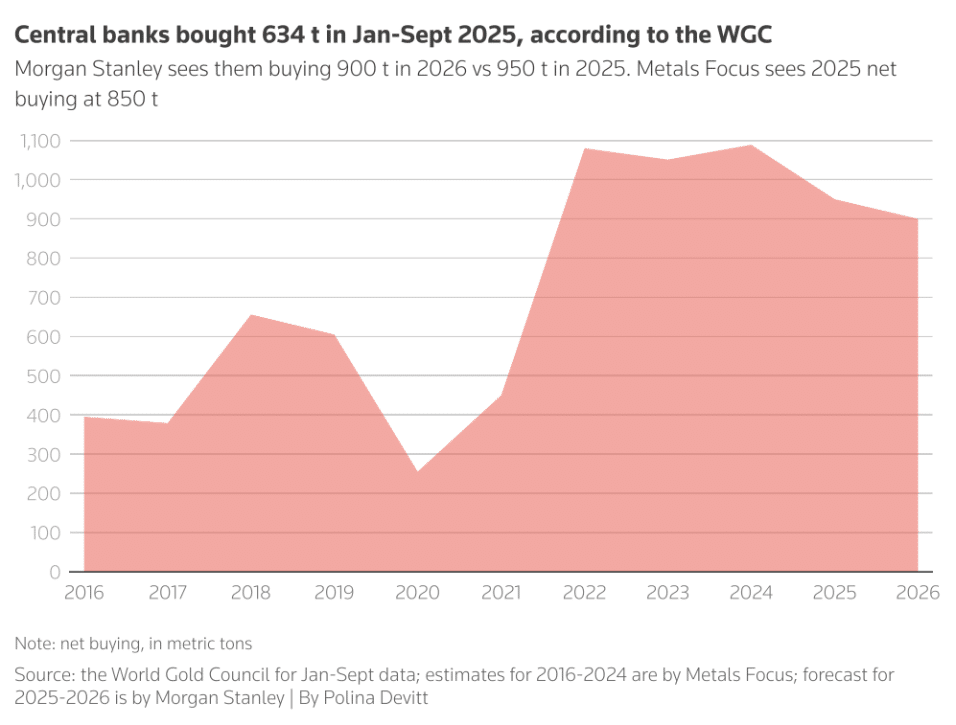

分析师称,各国央行连续第五年将外汇储备从美元资产转向多元化配置,这一趋势将为 2026 年的黄金市场奠定基础。当投资者头寸紧张、资金轮动且金价下跌时,央行往往会出手买入。

「金价的支撑位已大幅上移,这正是得益于央行的需求涌入,」 摩根大通基本金属与贵金属策略主管格雷戈里·希勒 (Gregory Shearer) 表示。

他还称:「从持仓角度来看,市场环境已变得更为明朗,金价站稳 4000 美元关口,这为本轮上涨周期的延续创造了条件。」 希勒所指的持仓信号,是投资者在降低风险后,再次开始增持头寸的市场指标。

摩根大通分析师估算,若要维持金价平稳运行,央行与投资者的季度黄金需求需达到 350 吨左右。他们预测,2026 年这一买入规模将平均将达到每季度 585 吨。

希勒表示,目前投资者持有的黄金资产占其管理总资产的比例已从 2022 年之前的 1.5% 升至 2.8%,他补充称,尽管该比例处于高位,但这未必就是上限。

摩根士丹利预测,到 2026 年年中,金价将达到 4500 美元/盎司;摩根大通预计,2026 年第二季度金价均值将突破 4600 美元,第四季度将超过 5000 美元;Metals Focus 则预测,到 2026 年底金价将触及 5000 美元。

对冲股市风险

全球央行的监管机构国际清算银行 (BIS) 本月指出,黄金与股票价格同步飙升的现象,至少半个世纪以来未曾出现过,这也引发了市场对两类资产均存在潜在泡沫的质疑。

黄金分析师称,今年的黄金买入潮,在一定程度上是投资者为对冲股市可能出现的大幅回调风险,而美欧等传统盟友之间在关税、全球贸易以及乌克兰问题上的紧张关系,则进一步助长了这一势头。

这一点对黄金而言仍是一大风险,因为股市的大幅回调往往会迫使投资者抛售避险资产。

瑞士 MKS PAMP 贵金属公司金属策略主管尼基·希尔兹 (Nicky Shiels) 预计,2026 年金价均值将达到 4500 美元,她还预测,黄金将 「从一种周期性对冲工具,转变为一项具备长期成长性的核心投资组合资产」。

分析师们预计,2026 年黄金的涨势将不再如此迅猛。

「全球局势已有所企稳,」 麦格理集团表示。该机构经济学家预测,全球经济将出现复苏,央行货币政策将逐步收紧,实际利率也将维持在相对高位。

麦格理预计,2026 年金价均值将为 4225 美元,略低于当前水平。

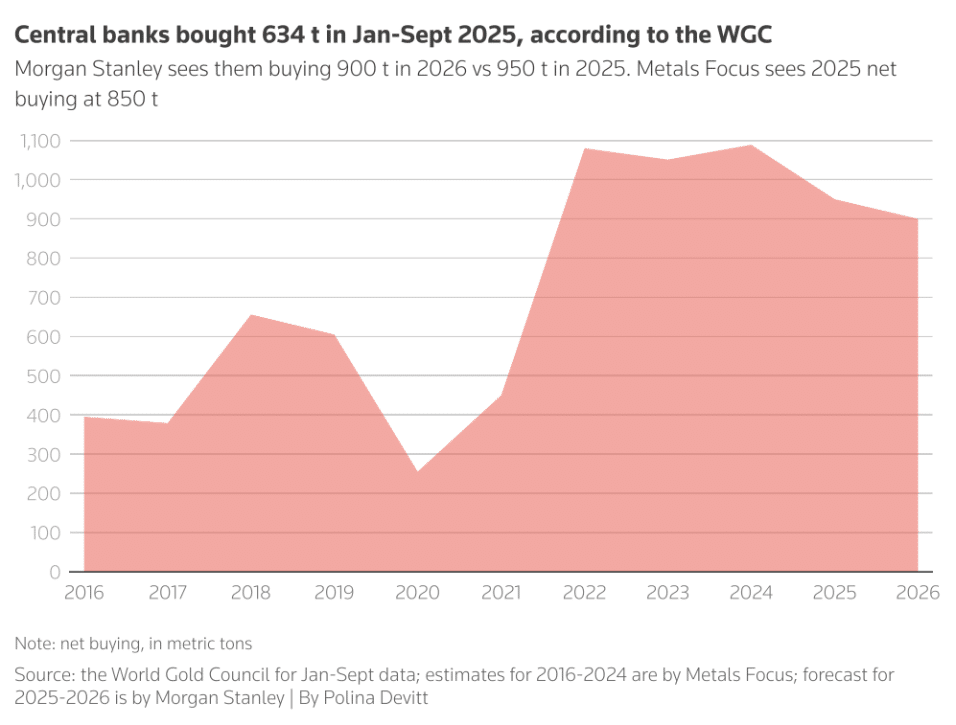

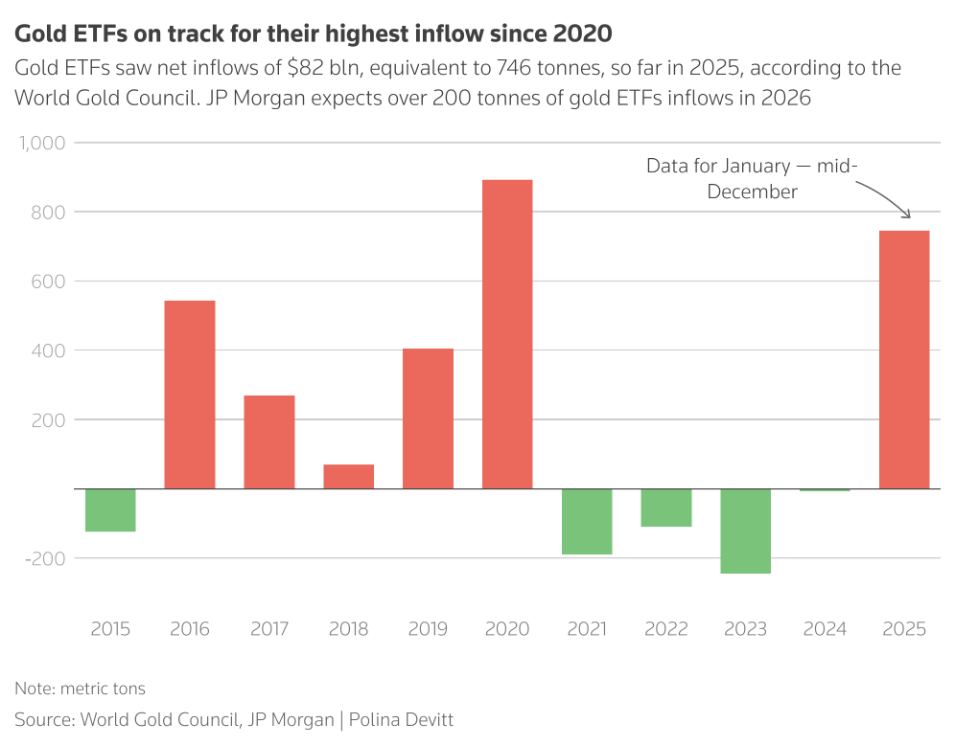

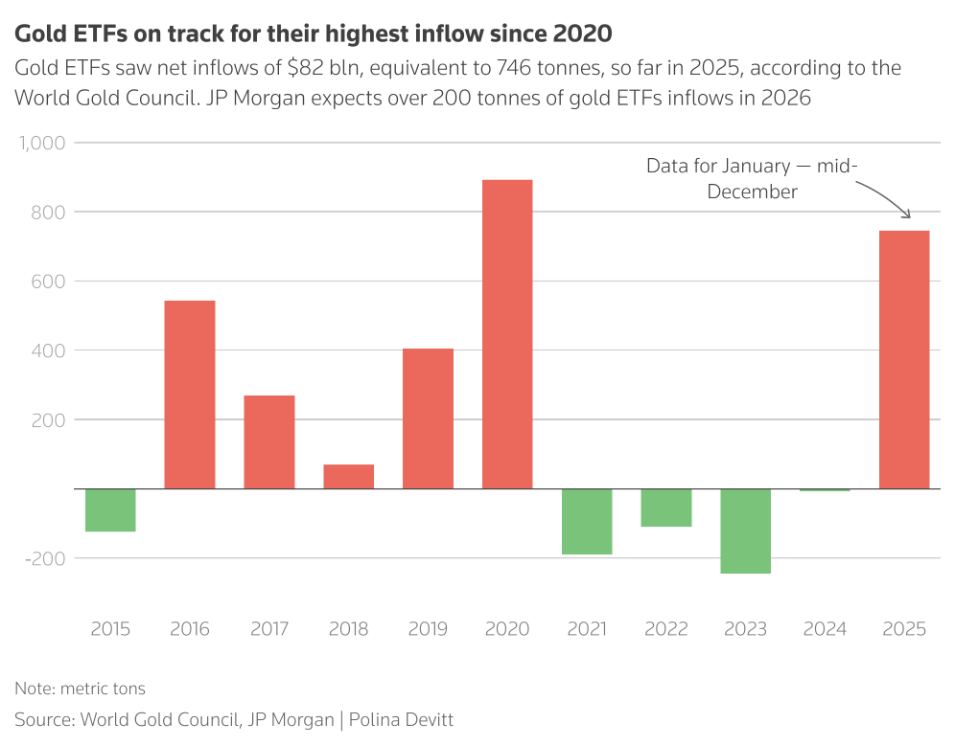

与此同时,市场预计明年央行购金以及黄金交易所交易基金 (ETF) 的资金流入将有所放缓。第三季度黄金首饰需求下滑 23%,虽有金条和金币的零售需求部分弥补缺口,但整体仍承压。

摩根士丹利大宗商品策略师埃米·高尔 (Amy Gower) 表示,10 月澳大利亚和欧洲出现了零售客户排队抢购黄金的现象,这可能意味着资金正从首饰消费转向黄金投资,且这一趋势或在明年延续。

不过,Metals Focus 的纽曼指出,10 月金价冲高后,金条和金币市场并未出现大规模获利了结的情况。他补充道:「如果金价再度开启上涨行情,市场很可能会出现追涨买入的行为。」

截至目前,黄金供应端的反应较为平淡,再生金产量仅增长 6%,且没有出现央行大规模抛售黄金的情况。

麦格理称,2025 年全球黄金总需求预计将增长 11%,达到 5150 吨,2026 年则将回落至 4815 吨。

黄金投资群体扩容

黄金投资群体的进一步扩容,可能会来自亚洲市场。印度已允许部分养老基金投资黄金和白银 ETF。

中国也在今年 2 月批准部分保险资金投资黄金,不过 Metals Focus 称,由于金价持续走高,这类资金的入市规模目前仍较为有限。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

2025 年,黄金价格迎来了自 1979 年石油危机以来的最大涨幅——过去两年间金价翻倍,这样的走势在以往本会引发市场对大幅回调的预测。

然而,不断扩容的投资者群体,再加上从美国政策到俄乌冲突等多重因素,使得摩根大通、美国银行以及咨询机构 Metals Focus 的分析师们均预测,2026 年黄金价格将触及每盎司 5000 美元。

受各国央行与投资者需求的推动,现货黄金价格在 10 月攀升至 4381 美元的历史高点,而在今年 3 月之前,金价从未突破过 3000 美元关口。新晋入场的参与者中,包括稳定币发行商 Tether,也涵盖了企业财务部门。

美国银行策略师迈克尔·维德默 (Michael Widmer) 表示,对金价进一步上涨的预期以及投资组合多元化的需求,正推动着市场的买入行为,而美国财政赤字、旨在收窄美国经常账户赤字的相关举措以及弱势美元政策,则为这一趋势提供了动力。

Metals Focus 董事总经理菲利普·纽曼 (Philip Newman) 指出,市场对美联储独立性的担忧、关税争端,以及包括俄乌冲突、俄罗斯与欧洲北约国家互动在内的地缘政治因素,也为金价提供了进一步支撑。

央行主导本轮周期

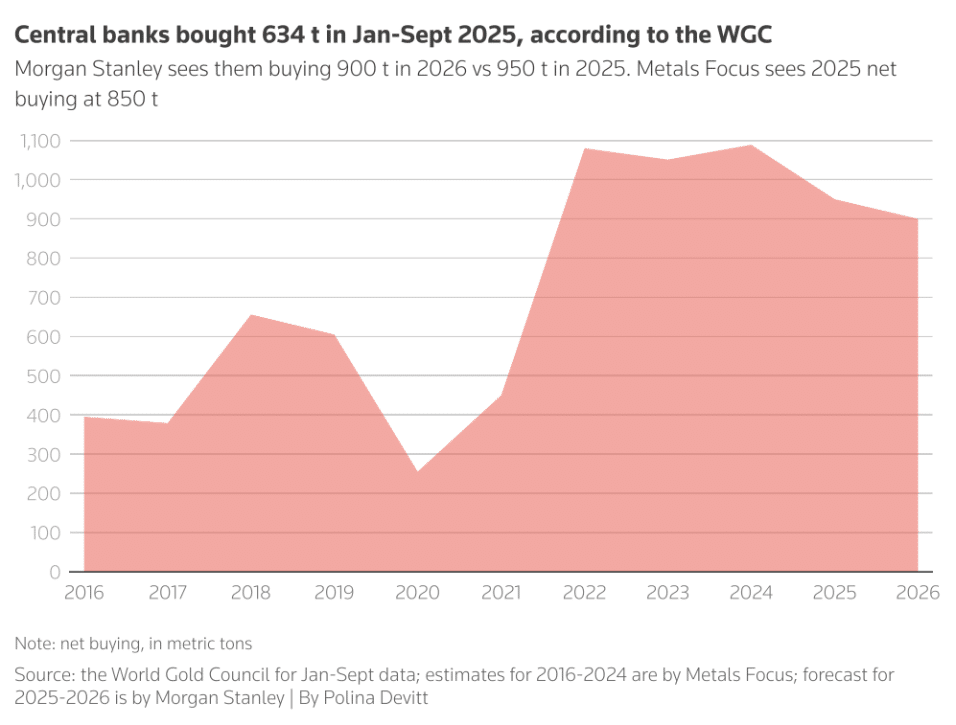

分析师称,各国央行连续第五年将外汇储备从美元资产转向多元化配置,这一趋势将为 2026 年的黄金市场奠定基础。当投资者头寸紧张、资金轮动且金价下跌时,央行往往会出手买入。

「金价的支撑位已大幅上移,这正是得益于央行的需求涌入,」 摩根大通基本金属与贵金属策略主管格雷戈里·希勒 (Gregory Shearer) 表示。

他还称:「从持仓角度来看,市场环境已变得更为明朗,金价站稳 4000 美元关口,这为本轮上涨周期的延续创造了条件。」 希勒所指的持仓信号,是投资者在降低风险后,再次开始增持头寸的市场指标。

摩根大通分析师估算,若要维持金价平稳运行,央行与投资者的季度黄金需求需达到 350 吨左右。他们预测,2026 年这一买入规模将平均将达到每季度 585 吨。

希勒表示,目前投资者持有的黄金资产占其管理总资产的比例已从 2022 年之前的 1.5% 升至 2.8%,他补充称,尽管该比例处于高位,但这未必就是上限。

摩根士丹利预测,到 2026 年年中,金价将达到 4500 美元/盎司;摩根大通预计,2026 年第二季度金价均值将突破 4600 美元,第四季度将超过 5000 美元;Metals Focus 则预测,到 2026 年底金价将触及 5000 美元。

对冲股市风险

全球央行的监管机构国际清算银行 (BIS) 本月指出,黄金与股票价格同步飙升的现象,至少半个世纪以来未曾出现过,这也引发了市场对两类资产均存在潜在泡沫的质疑。

黄金分析师称,今年的黄金买入潮,在一定程度上是投资者为对冲股市可能出现的大幅回调风险,而美欧等传统盟友之间在关税、全球贸易以及乌克兰问题上的紧张关系,则进一步助长了这一势头。

这一点对黄金而言仍是一大风险,因为股市的大幅回调往往会迫使投资者抛售避险资产。

瑞士 MKS PAMP 贵金属公司金属策略主管尼基·希尔兹 (Nicky Shiels) 预计,2026 年金价均值将达到 4500 美元,她还预测,黄金将 「从一种周期性对冲工具,转变为一项具备长期成长性的核心投资组合资产」。

分析师们预计,2026 年黄金的涨势将不再如此迅猛。

「全球局势已有所企稳,」 麦格理集团表示。该机构经济学家预测,全球经济将出现复苏,央行货币政策将逐步收紧,实际利率也将维持在相对高位。

麦格理预计,2026 年金价均值将为 4225 美元,略低于当前水平。

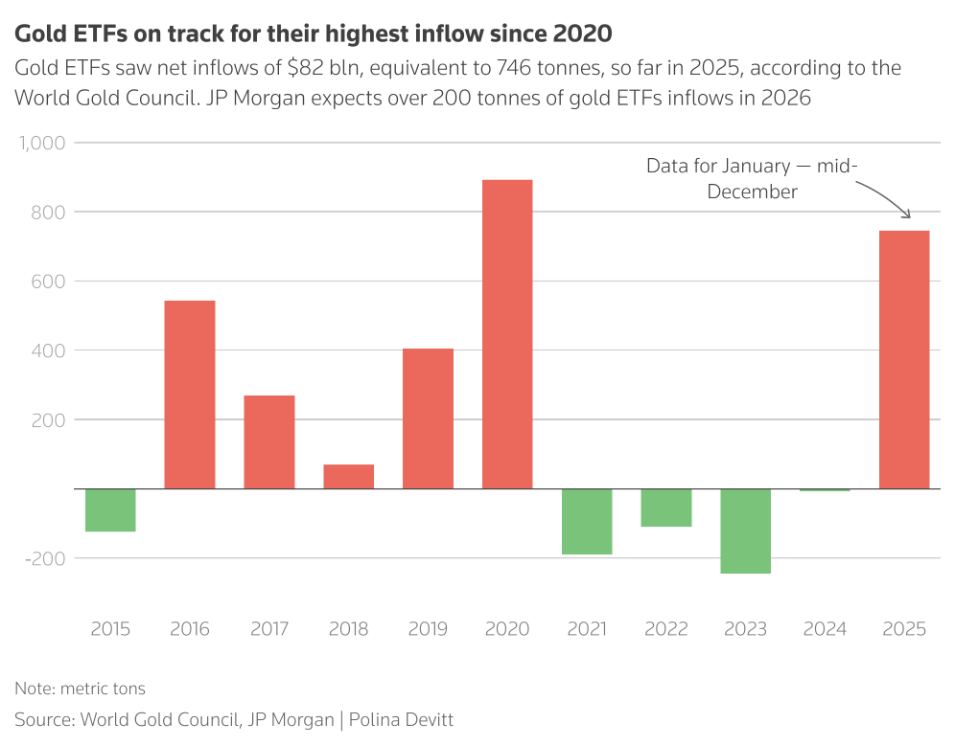

与此同时,市场预计明年央行购金以及黄金交易所交易基金 (ETF) 的资金流入将有所放缓。第三季度黄金首饰需求下滑 23%,虽有金条和金币的零售需求部分弥补缺口,但整体仍承压。

摩根士丹利大宗商品策略师埃米·高尔 (Amy Gower) 表示,10 月澳大利亚和欧洲出现了零售客户排队抢购黄金的现象,这可能意味着资金正从首饰消费转向黄金投资,且这一趋势或在明年延续。

不过,Metals Focus 的纽曼指出,10 月金价冲高后,金条和金币市场并未出现大规模获利了结的情况。他补充道:「如果金价再度开启上涨行情,市场很可能会出现追涨买入的行为。」

截至目前,黄金供应端的反应较为平淡,再生金产量仅增长 6%,且没有出现央行大规模抛售黄金的情况。

麦格理称,2025 年全球黄金总需求预计将增长 11%,达到 5150 吨,2026 年则将回落至 4815 吨。

黄金投资群体扩容

黄金投资群体的进一步扩容,可能会来自亚洲市场。印度已允许部分养老基金投资黄金和白银 ETF。

中国也在今年 2 月批准部分保险资金投资黄金,不过 Metals Focus 称,由于金价持续走高,这类资金的入市规模目前仍较为有限。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

2025 年,黄金价格迎来了自 1979 年石油危机以来的最大涨幅——过去两年间金价翻倍,这样的走势在以往本会引发市场对大幅回调的预测。

然而,不断扩容的投资者群体,再加上从美国政策到俄乌冲突等多重因素,使得摩根大通、美国银行以及咨询机构 Metals Focus 的分析师们均预测,2026 年黄金价格将触及每盎司 5000 美元。

受各国央行与投资者需求的推动,现货黄金价格在 10 月攀升至 4381 美元的历史高点,而在今年 3 月之前,金价从未突破过 3000 美元关口。新晋入场的参与者中,包括稳定币发行商 Tether,也涵盖了企业财务部门。

美国银行策略师迈克尔·维德默 (Michael Widmer) 表示,对金价进一步上涨的预期以及投资组合多元化的需求,正推动着市场的买入行为,而美国财政赤字、旨在收窄美国经常账户赤字的相关举措以及弱势美元政策,则为这一趋势提供了动力。

Metals Focus 董事总经理菲利普·纽曼 (Philip Newman) 指出,市场对美联储独立性的担忧、关税争端,以及包括俄乌冲突、俄罗斯与欧洲北约国家互动在内的地缘政治因素,也为金价提供了进一步支撑。

央行主导本轮周期

分析师称,各国央行连续第五年将外汇储备从美元资产转向多元化配置,这一趋势将为 2026 年的黄金市场奠定基础。当投资者头寸紧张、资金轮动且金价下跌时,央行往往会出手买入。

「金价的支撑位已大幅上移,这正是得益于央行的需求涌入,」 摩根大通基本金属与贵金属策略主管格雷戈里·希勒 (Gregory Shearer) 表示。

他还称:「从持仓角度来看,市场环境已变得更为明朗,金价站稳 4000 美元关口,这为本轮上涨周期的延续创造了条件。」 希勒所指的持仓信号,是投资者在降低风险后,再次开始增持头寸的市场指标。

摩根大通分析师估算,若要维持金价平稳运行,央行与投资者的季度黄金需求需达到 350 吨左右。他们预测,2026 年这一买入规模将平均将达到每季度 585 吨。

希勒表示,目前投资者持有的黄金资产占其管理总资产的比例已从 2022 年之前的 1.5% 升至 2.8%,他补充称,尽管该比例处于高位,但这未必就是上限。

摩根士丹利预测,到 2026 年年中,金价将达到 4500 美元/盎司;摩根大通预计,2026 年第二季度金价均值将突破 4600 美元,第四季度将超过 5000 美元;Metals Focus 则预测,到 2026 年底金价将触及 5000 美元。

对冲股市风险

全球央行的监管机构国际清算银行 (BIS) 本月指出,黄金与股票价格同步飙升的现象,至少半个世纪以来未曾出现过,这也引发了市场对两类资产均存在潜在泡沫的质疑。

黄金分析师称,今年的黄金买入潮,在一定程度上是投资者为对冲股市可能出现的大幅回调风险,而美欧等传统盟友之间在关税、全球贸易以及乌克兰问题上的紧张关系,则进一步助长了这一势头。

这一点对黄金而言仍是一大风险,因为股市的大幅回调往往会迫使投资者抛售避险资产。

瑞士 MKS PAMP 贵金属公司金属策略主管尼基·希尔兹 (Nicky Shiels) 预计,2026 年金价均值将达到 4500 美元,她还预测,黄金将 「从一种周期性对冲工具,转变为一项具备长期成长性的核心投资组合资产」。

分析师们预计,2026 年黄金的涨势将不再如此迅猛。

「全球局势已有所企稳,」 麦格理集团表示。该机构经济学家预测,全球经济将出现复苏,央行货币政策将逐步收紧,实际利率也将维持在相对高位。

麦格理预计,2026 年金价均值将为 4225 美元,略低于当前水平。

与此同时,市场预计明年央行购金以及黄金交易所交易基金 (ETF) 的资金流入将有所放缓。第三季度黄金首饰需求下滑 23%,虽有金条和金币的零售需求部分弥补缺口,但整体仍承压。

摩根士丹利大宗商品策略师埃米·高尔 (Amy Gower) 表示,10 月澳大利亚和欧洲出现了零售客户排队抢购黄金的现象,这可能意味着资金正从首饰消费转向黄金投资,且这一趋势或在明年延续。

不过,Metals Focus 的纽曼指出,10 月金价冲高后,金条和金币市场并未出现大规模获利了结的情况。他补充道:「如果金价再度开启上涨行情,市场很可能会出现追涨买入的行为。」

截至目前,黄金供应端的反应较为平淡,再生金产量仅增长 6%,且没有出现央行大规模抛售黄金的情况。

麦格理称,2025 年全球黄金总需求预计将增长 11%,达到 5150 吨,2026 年则将回落至 4815 吨。

黄金投资群体扩容

黄金投资群体的进一步扩容,可能会来自亚洲市场。印度已允许部分养老基金投资黄金和白银 ETF。

中国也在今年 2 月批准部分保险资金投资黄金,不过 Metals Focus 称,由于金价持续走高,这类资金的入市规模目前仍较为有限。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

2025 年,黄金价格迎来了自 1979 年石油危机以来的最大涨幅——过去两年间金价翻倍,这样的走势在以往本会引发市场对大幅回调的预测。

然而,不断扩容的投资者群体,再加上从美国政策到俄乌冲突等多重因素,使得摩根大通、美国银行以及咨询机构 Metals Focus 的分析师们均预测,2026 年黄金价格将触及每盎司 5000 美元。

受各国央行与投资者需求的推动,现货黄金价格在 10 月攀升至 4381 美元的历史高点,而在今年 3 月之前,金价从未突破过 3000 美元关口。新晋入场的参与者中,包括稳定币发行商 Tether,也涵盖了企业财务部门。

美国银行策略师迈克尔·维德默 (Michael Widmer) 表示,对金价进一步上涨的预期以及投资组合多元化的需求,正推动着市场的买入行为,而美国财政赤字、旨在收窄美国经常账户赤字的相关举措以及弱势美元政策,则为这一趋势提供了动力。

Metals Focus 董事总经理菲利普·纽曼 (Philip Newman) 指出,市场对美联储独立性的担忧、关税争端,以及包括俄乌冲突、俄罗斯与欧洲北约国家互动在内的地缘政治因素,也为金价提供了进一步支撑。

央行主导本轮周期

分析师称,各国央行连续第五年将外汇储备从美元资产转向多元化配置,这一趋势将为 2026 年的黄金市场奠定基础。当投资者头寸紧张、资金轮动且金价下跌时,央行往往会出手买入。

「金价的支撑位已大幅上移,这正是得益于央行的需求涌入,」 摩根大通基本金属与贵金属策略主管格雷戈里·希勒 (Gregory Shearer) 表示。

他还称:「从持仓角度来看,市场环境已变得更为明朗,金价站稳 4000 美元关口,这为本轮上涨周期的延续创造了条件。」 希勒所指的持仓信号,是投资者在降低风险后,再次开始增持头寸的市场指标。

摩根大通分析师估算,若要维持金价平稳运行,央行与投资者的季度黄金需求需达到 350 吨左右。他们预测,2026 年这一买入规模将平均将达到每季度 585 吨。

希勒表示,目前投资者持有的黄金资产占其管理总资产的比例已从 2022 年之前的 1.5% 升至 2.8%,他补充称,尽管该比例处于高位,但这未必就是上限。

摩根士丹利预测,到 2026 年年中,金价将达到 4500 美元/盎司;摩根大通预计,2026 年第二季度金价均值将突破 4600 美元,第四季度将超过 5000 美元;Metals Focus 则预测,到 2026 年底金价将触及 5000 美元。

对冲股市风险

全球央行的监管机构国际清算银行 (BIS) 本月指出,黄金与股票价格同步飙升的现象,至少半个世纪以来未曾出现过,这也引发了市场对两类资产均存在潜在泡沫的质疑。

黄金分析师称,今年的黄金买入潮,在一定程度上是投资者为对冲股市可能出现的大幅回调风险,而美欧等传统盟友之间在关税、全球贸易以及乌克兰问题上的紧张关系,则进一步助长了这一势头。

这一点对黄金而言仍是一大风险,因为股市的大幅回调往往会迫使投资者抛售避险资产。

瑞士 MKS PAMP 贵金属公司金属策略主管尼基·希尔兹 (Nicky Shiels) 预计,2026 年金价均值将达到 4500 美元,她还预测,黄金将 「从一种周期性对冲工具,转变为一项具备长期成长性的核心投资组合资产」。

分析师们预计,2026 年黄金的涨势将不再如此迅猛。

「全球局势已有所企稳,」 麦格理集团表示。该机构经济学家预测,全球经济将出现复苏,央行货币政策将逐步收紧,实际利率也将维持在相对高位。

麦格理预计,2026 年金价均值将为 4225 美元,略低于当前水平。

与此同时,市场预计明年央行购金以及黄金交易所交易基金 (ETF) 的资金流入将有所放缓。第三季度黄金首饰需求下滑 23%,虽有金条和金币的零售需求部分弥补缺口,但整体仍承压。

摩根士丹利大宗商品策略师埃米·高尔 (Amy Gower) 表示,10 月澳大利亚和欧洲出现了零售客户排队抢购黄金的现象,这可能意味着资金正从首饰消费转向黄金投资,且这一趋势或在明年延续。

不过,Metals Focus 的纽曼指出,10 月金价冲高后,金条和金币市场并未出现大规模获利了结的情况。他补充道:「如果金价再度开启上涨行情,市场很可能会出现追涨买入的行为。」

截至目前,黄金供应端的反应较为平淡,再生金产量仅增长 6%,且没有出现央行大规模抛售黄金的情况。

麦格理称,2025 年全球黄金总需求预计将增长 11%,达到 5150 吨,2026 年则将回落至 4815 吨。

黄金投资群体扩容

黄金投资群体的进一步扩容,可能会来自亚洲市场。印度已允许部分养老基金投资黄金和白银 ETF。

中国也在今年 2 月批准部分保险资金投资黄金,不过 Metals Focus 称,由于金价持续走高,这类资金的入市规模目前仍较为有限。