【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

华尔街正等待周四发布的 11 月消费者价格指数 (CPI) 报告,这将是自上个月创纪录的美国政府停摆结束以来,投资者获得的首份通胀数据。

北京时间周四 21:30,美国将公布 11 月未季调 CPI 年率、11 月季调后核心 CPI 月率、美国 11 月未季调核心 CPI 年率,这是 2025 年最后一份主要经济报告。 同一时间还将发布美国 12 月费城联储制造业指数、美国至 12 月 13 日当周初请失业金人数。

根据道琼斯对经济学家的调查,这份追踪人们为各类商品和服务所支付价格平均变化的报告,预计将显示 12 个月通胀率为 3.1%。剔除食品和能源后,核心 CPI 预计将录得 3.0% 的年率。

美国劳工统计局曾表示,由于该机构在美联储今年最后一次会议前数周的 11 月底取消了 10 月通胀报告,此次发布 「将不包括 2025 年 11 月的月度百分比变化数据,因为缺少 2025 年 10 月的数据」。9 月的 CPI 数据是停摆期间发布的最后一份通胀报告,也是唯一发布的经济数据,其整体和核心通胀年率均为 3.0%。

「2 字头和 3 字头的心理区别将是至关重要的,」 盈透证券高级经济学家何塞·托雷斯 (José Torres) 在接受 CNBC 采访时表示。

尽管市场普遍预测本月年率将达到 3% 的门槛,但托雷斯预计整体和核心读数将低于预期,均为 2.9%,不过他认为整体通胀的可能结果范围可能在 2.9% 至 3.1% 之间。

如果报告显示为 2.9%,可能会为 2026 年的股市带来一些积极动能。事实上,托雷斯认为这样的数据将为所谓的 「圣诞老人行情」 扫清道路。他还认为这将对明年的利率前景产生影响——美联储预计在此期间将进行一次降息。

「如果我们能让通胀保持在 2 字头而不是上升到 3 字头,这确实会强化在 2025 年最后一份 CPI 通胀报告中体现的货币政策宽松预期,因为这将为明年更多的降息创造条件,」 托雷斯补充道。

并非一份 「干净」 的报告

尽管这份报告的发布可能有助于为年末行情铺路,但要实现这一点还需要其他催化剂,因为像 Crossmark 全球投资的维多利亚·费尔南德斯 (Victoria Fernandez) 这样的分析师并不认为 0.1 个百分点的波动会导致某种 「巨大」 的市场反应。她也认为,即使通胀率为 2.9%,美联储政策制定者仍将处于观望模式。

「我认为情况会比较复杂。这不会是一份 『干净』 的 CPI 数据,」 这位首席市场策略师表示,她列举的原因之一是缺少月度环比数据,其二是劳工统计局具体何时能够开始收集 11 月数据。

特朗普于 11 月 12 日正式签署了一项拨款法案,使之成为法律,在经历了 43 天的停摆后重新开放政府——这是美国历史上持续时间最长的一次停摆。这促使劳工统计局将 11 月 CPI 报告的发布日期从原定的 12 月 10 日推迟。

「等到政府真正重新开放、他们开始收集数据时,我们已经快到 11 月中旬了,所以你只能得到下半个月的数据,」 费尔南德斯说。「你不得不开始怀疑,价格走势以及事物在每月的后半段与月初的运行方式是否存在某种偏差?」

最终,这位策略师认为整体主题将是通胀 「保持在高位」,并且不会像一些人预期的那样回落至 2%。

「我们对未来的走向有巨大的不确定性,因为我们面临相互矛盾的情况,」 费尔南德斯说。「我们可能有疲弱的失业趋势、疲弱的家庭收入、疲弱的消费者支出,然后又可能预期明年盈利增长 14% 以及强劲的收入。所有的拼图碎片并不完全吻合。」

「我们需要更多信息,才能对长期前景做出真实的判断,」 她继续说道。

摩根士丹利预警:CPI 数据料确认通胀压力持续顽固

据摩根士丹利分析,周四发布的 CPI 数据预计将证实,潜在通胀压力依然顽固,尽管数据发布的局限性使得对最新数据的解读变得复杂。

摩根士丹利表示,预计核心通胀将显示出持续的韧性,这主要受住房成本回升以及商品价格持续坚挺的推动。该行估计,10 月和 11 月核心 CPI 通胀平均环比增速约为 0.28%,这一速度将推动 11 月核心通胀同比增速升至约 3.0%。

整体通胀预计也将保持高位,同期两个月平均环比增速约为 0.26%,反映出相似的内在强度。摩根士丹利指出,这些数据表明通胀势头持续存在,与美联储 2% 目标水平的快速回归仍不一致。由于市场将只收到 11 月的价格水平数据,这显著降低了关于月度通胀动态的透明度。尽管这限制了数据的精细度,但摩根士丹利表示,更宏观的信号依然指向坚实的潜在压力。

住房通胀在经过一段时间的缓和后预计将出现反弹,这反映了市场租金与官方通胀指标之间众所周知的滞后性。此前曾助推通胀放缓的商品价格预计也将保持韧性,这表明通胀压力并不仅限于服务领域。

摩根士丹利警告称,细节的缺失可能会在一定程度上缓和市场的反应,但整体信息应会强化美联储在政策宽松方面的谨慎态度。随着核心通胀率徘徊在 3% 左右,这些数据不太可能为政策制定者提供足够的信心,以发出继续降息的信号。

在摩根士丹利看来,即使是一项技术上受限的 CPI 数据发布,也可能印证通胀依然顽固的说法,从而继续对美联储施加压力,要求其将限制性政策立场维持到 2026 年初。

美元惊现 「死叉」 警报!黄金能否再冲历史高位?

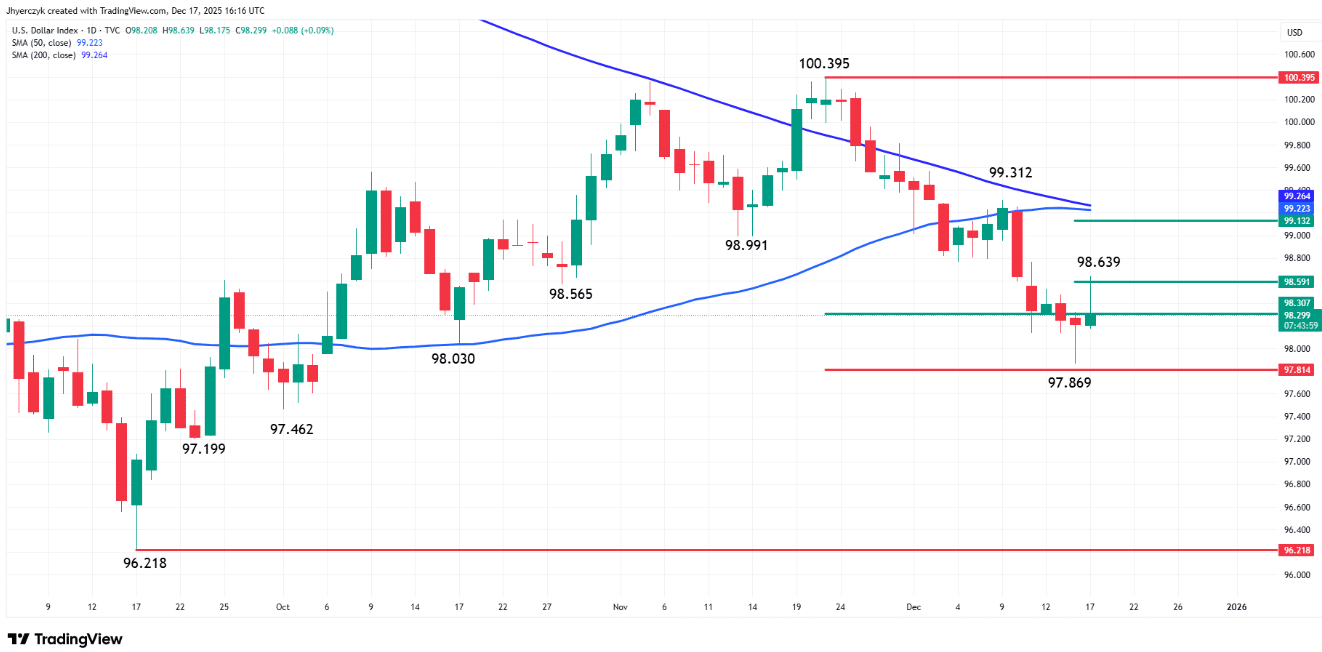

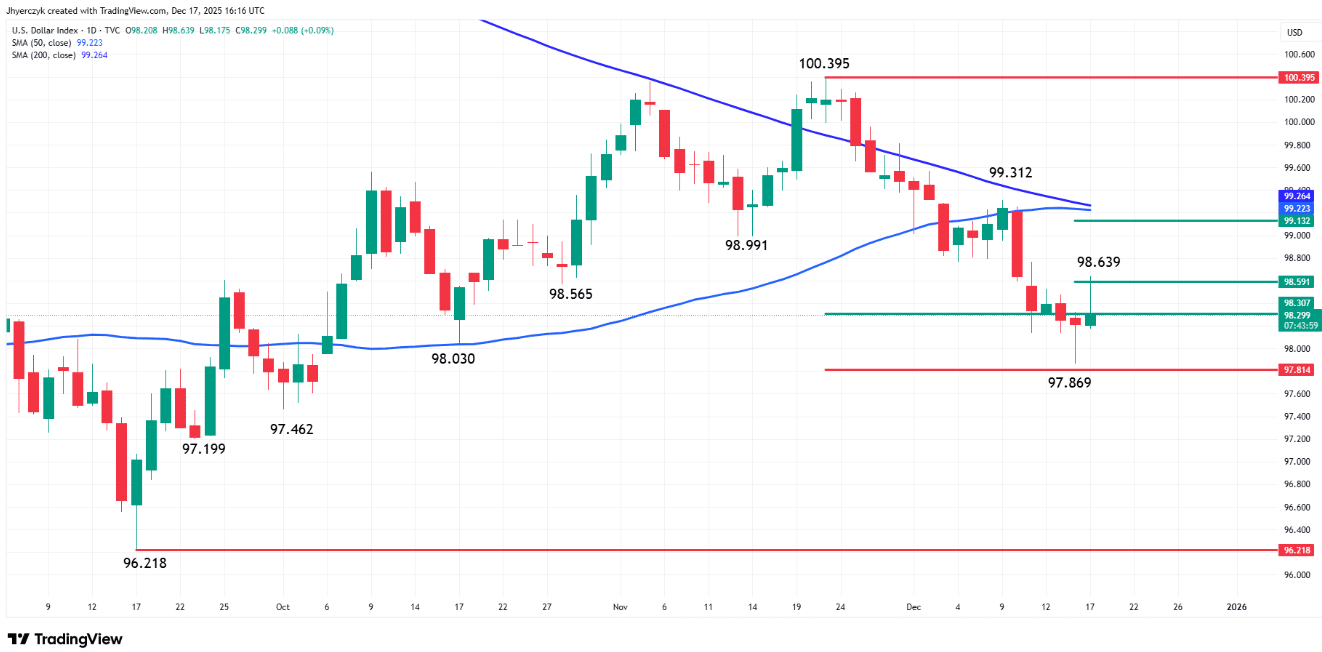

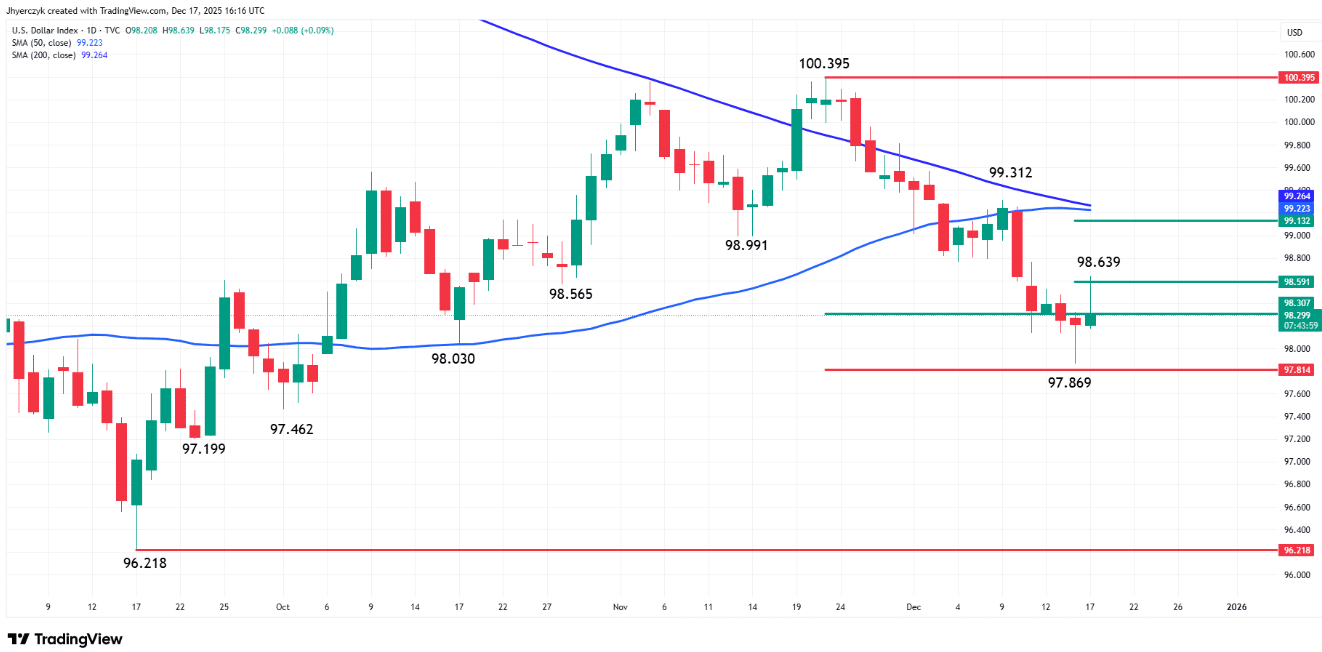

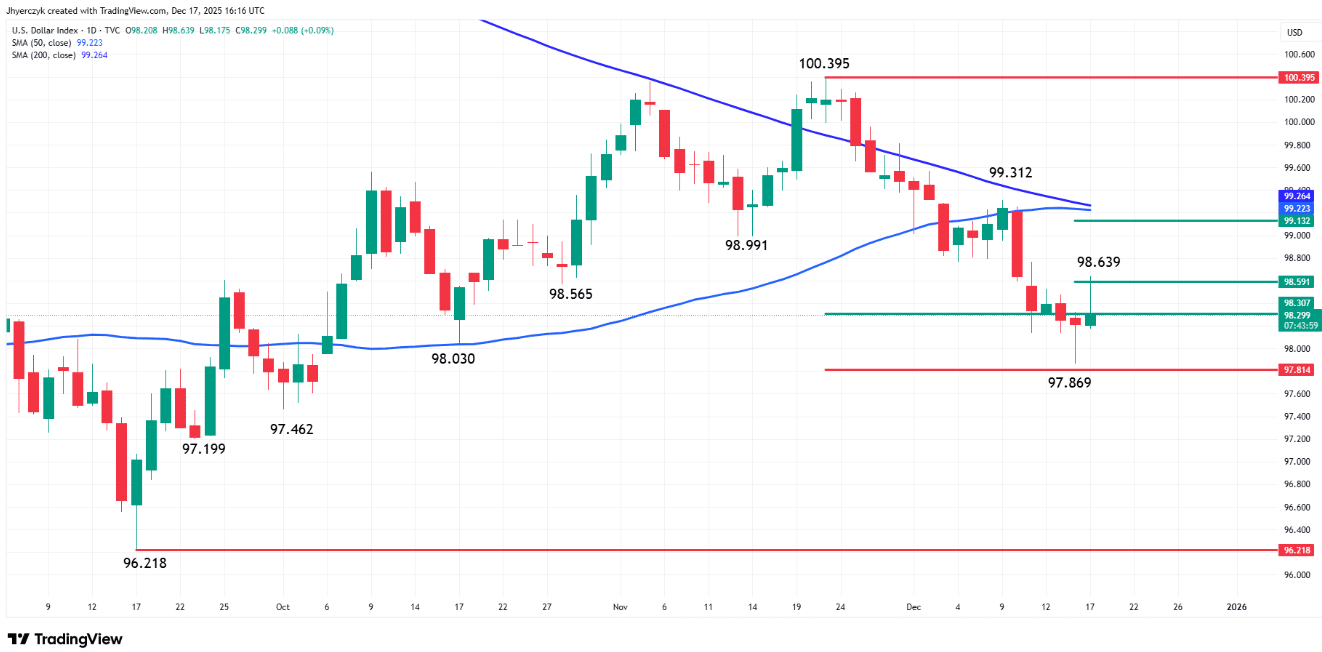

Fxempire 分析称,美元面临劳动力市场持续疲软以及美联储可能在 2026 年初进行鸽派政策调整带来的阻力。随着位于 99.264 的 200 日移动均线即将下穿位于 99.222 的 50 日移动均线形成 「死叉」,交易员正为周四发布的 11 月 CPI 数据可能引发的市场波动做好准备。

若跌破 98.307 至 97.814 的关键回撤区间,可能引发向 96.218 的加速抛售。然而,如果周四的 CPI 数据意外上行,美元可能迎来一波释然性反弹。在通胀形势明朗之前,美元的下跌趋势依然完好,持续复苏的动能有限。

现货黄金价格在周四亚洲交易时段小幅走低,回落至每盎司 4330 美元附近。这一贵金属在部分获利了结的影响下,从七周高位有所回落。然而,近期美国就业数据强化了市场对美联储进一步降息的预期,并拖累美元走低,这可能限制黄金的潜在下行空间。

FXstreet 分析称,黄金日内走势偏弱,但根据四小时图,这一贵金属仍保持积极的技术前景,价格持稳于关键的 100 日指数移动平均线上方。由于布林带扩大且 14 日相对强弱指数位于中线之上,表明阻力最小的路径仍是上行,进一步上涨前景向好。

如果动量在布林带上轨 4352 美元上方积聚,现货黄金可能准备再次上探 4381 美元的历史高位,并向 4400 美元心理关口迈进。另一方面,如果价格维持在 12 月 17 日低点 4300 美元下方,这可能吸引卖家看向 12 月 16 日低点 4271 美元。需要关注的下一个关键支撑位是 100 日指数移动平均线 4233 美元。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

华尔街正等待周四发布的 11 月消费者价格指数 (CPI) 报告,这将是自上个月创纪录的美国政府停摆结束以来,投资者获得的首份通胀数据。

北京时间周四 21:30,美国将公布 11 月未季调 CPI 年率、11 月季调后核心 CPI 月率、美国 11 月未季调核心 CPI 年率,这是 2025 年最后一份主要经济报告。 同一时间还将发布美国 12 月费城联储制造业指数、美国至 12 月 13 日当周初请失业金人数。

根据道琼斯对经济学家的调查,这份追踪人们为各类商品和服务所支付价格平均变化的报告,预计将显示 12 个月通胀率为 3.1%。剔除食品和能源后,核心 CPI 预计将录得 3.0% 的年率。

美国劳工统计局曾表示,由于该机构在美联储今年最后一次会议前数周的 11 月底取消了 10 月通胀报告,此次发布 「将不包括 2025 年 11 月的月度百分比变化数据,因为缺少 2025 年 10 月的数据」。9 月的 CPI 数据是停摆期间发布的最后一份通胀报告,也是唯一发布的经济数据,其整体和核心通胀年率均为 3.0%。

「2 字头和 3 字头的心理区别将是至关重要的,」 盈透证券高级经济学家何塞·托雷斯 (José Torres) 在接受 CNBC 采访时表示。

尽管市场普遍预测本月年率将达到 3% 的门槛,但托雷斯预计整体和核心读数将低于预期,均为 2.9%,不过他认为整体通胀的可能结果范围可能在 2.9% 至 3.1% 之间。

如果报告显示为 2.9%,可能会为 2026 年的股市带来一些积极动能。事实上,托雷斯认为这样的数据将为所谓的 「圣诞老人行情」 扫清道路。他还认为这将对明年的利率前景产生影响——美联储预计在此期间将进行一次降息。

「如果我们能让通胀保持在 2 字头而不是上升到 3 字头,这确实会强化在 2025 年最后一份 CPI 通胀报告中体现的货币政策宽松预期,因为这将为明年更多的降息创造条件,」 托雷斯补充道。

并非一份 「干净」 的报告

尽管这份报告的发布可能有助于为年末行情铺路,但要实现这一点还需要其他催化剂,因为像 Crossmark 全球投资的维多利亚·费尔南德斯 (Victoria Fernandez) 这样的分析师并不认为 0.1 个百分点的波动会导致某种 「巨大」 的市场反应。她也认为,即使通胀率为 2.9%,美联储政策制定者仍将处于观望模式。

「我认为情况会比较复杂。这不会是一份 『干净』 的 CPI 数据,」 这位首席市场策略师表示,她列举的原因之一是缺少月度环比数据,其二是劳工统计局具体何时能够开始收集 11 月数据。

特朗普于 11 月 12 日正式签署了一项拨款法案,使之成为法律,在经历了 43 天的停摆后重新开放政府——这是美国历史上持续时间最长的一次停摆。这促使劳工统计局将 11 月 CPI 报告的发布日期从原定的 12 月 10 日推迟。

「等到政府真正重新开放、他们开始收集数据时,我们已经快到 11 月中旬了,所以你只能得到下半个月的数据,」 费尔南德斯说。「你不得不开始怀疑,价格走势以及事物在每月的后半段与月初的运行方式是否存在某种偏差?」

最终,这位策略师认为整体主题将是通胀 「保持在高位」,并且不会像一些人预期的那样回落至 2%。

「我们对未来的走向有巨大的不确定性,因为我们面临相互矛盾的情况,」 费尔南德斯说。「我们可能有疲弱的失业趋势、疲弱的家庭收入、疲弱的消费者支出,然后又可能预期明年盈利增长 14% 以及强劲的收入。所有的拼图碎片并不完全吻合。」

「我们需要更多信息,才能对长期前景做出真实的判断,」 她继续说道。

摩根士丹利预警:CPI 数据料确认通胀压力持续顽固

据摩根士丹利分析,周四发布的 CPI 数据预计将证实,潜在通胀压力依然顽固,尽管数据发布的局限性使得对最新数据的解读变得复杂。

摩根士丹利表示,预计核心通胀将显示出持续的韧性,这主要受住房成本回升以及商品价格持续坚挺的推动。该行估计,10 月和 11 月核心 CPI 通胀平均环比增速约为 0.28%,这一速度将推动 11 月核心通胀同比增速升至约 3.0%。

整体通胀预计也将保持高位,同期两个月平均环比增速约为 0.26%,反映出相似的内在强度。摩根士丹利指出,这些数据表明通胀势头持续存在,与美联储 2% 目标水平的快速回归仍不一致。由于市场将只收到 11 月的价格水平数据,这显著降低了关于月度通胀动态的透明度。尽管这限制了数据的精细度,但摩根士丹利表示,更宏观的信号依然指向坚实的潜在压力。

住房通胀在经过一段时间的缓和后预计将出现反弹,这反映了市场租金与官方通胀指标之间众所周知的滞后性。此前曾助推通胀放缓的商品价格预计也将保持韧性,这表明通胀压力并不仅限于服务领域。

摩根士丹利警告称,细节的缺失可能会在一定程度上缓和市场的反应,但整体信息应会强化美联储在政策宽松方面的谨慎态度。随着核心通胀率徘徊在 3% 左右,这些数据不太可能为政策制定者提供足够的信心,以发出继续降息的信号。

在摩根士丹利看来,即使是一项技术上受限的 CPI 数据发布,也可能印证通胀依然顽固的说法,从而继续对美联储施加压力,要求其将限制性政策立场维持到 2026 年初。

美元惊现 「死叉」 警报!黄金能否再冲历史高位?

Fxempire 分析称,美元面临劳动力市场持续疲软以及美联储可能在 2026 年初进行鸽派政策调整带来的阻力。随着位于 99.264 的 200 日移动均线即将下穿位于 99.222 的 50 日移动均线形成 「死叉」,交易员正为周四发布的 11 月 CPI 数据可能引发的市场波动做好准备。

若跌破 98.307 至 97.814 的关键回撤区间,可能引发向 96.218 的加速抛售。然而,如果周四的 CPI 数据意外上行,美元可能迎来一波释然性反弹。在通胀形势明朗之前,美元的下跌趋势依然完好,持续复苏的动能有限。

现货黄金价格在周四亚洲交易时段小幅走低,回落至每盎司 4330 美元附近。这一贵金属在部分获利了结的影响下,从七周高位有所回落。然而,近期美国就业数据强化了市场对美联储进一步降息的预期,并拖累美元走低,这可能限制黄金的潜在下行空间。

FXstreet 分析称,黄金日内走势偏弱,但根据四小时图,这一贵金属仍保持积极的技术前景,价格持稳于关键的 100 日指数移动平均线上方。由于布林带扩大且 14 日相对强弱指数位于中线之上,表明阻力最小的路径仍是上行,进一步上涨前景向好。

如果动量在布林带上轨 4352 美元上方积聚,现货黄金可能准备再次上探 4381 美元的历史高位,并向 4400 美元心理关口迈进。另一方面,如果价格维持在 12 月 17 日低点 4300 美元下方,这可能吸引卖家看向 12 月 16 日低点 4271 美元。需要关注的下一个关键支撑位是 100 日指数移动平均线 4233 美元。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

华尔街正等待周四发布的 11 月消费者价格指数 (CPI) 报告,这将是自上个月创纪录的美国政府停摆结束以来,投资者获得的首份通胀数据。

北京时间周四 21:30,美国将公布 11 月未季调 CPI 年率、11 月季调后核心 CPI 月率、美国 11 月未季调核心 CPI 年率,这是 2025 年最后一份主要经济报告。 同一时间还将发布美国 12 月费城联储制造业指数、美国至 12 月 13 日当周初请失业金人数。

根据道琼斯对经济学家的调查,这份追踪人们为各类商品和服务所支付价格平均变化的报告,预计将显示 12 个月通胀率为 3.1%。剔除食品和能源后,核心 CPI 预计将录得 3.0% 的年率。

美国劳工统计局曾表示,由于该机构在美联储今年最后一次会议前数周的 11 月底取消了 10 月通胀报告,此次发布 「将不包括 2025 年 11 月的月度百分比变化数据,因为缺少 2025 年 10 月的数据」。9 月的 CPI 数据是停摆期间发布的最后一份通胀报告,也是唯一发布的经济数据,其整体和核心通胀年率均为 3.0%。

「2 字头和 3 字头的心理区别将是至关重要的,」 盈透证券高级经济学家何塞·托雷斯 (José Torres) 在接受 CNBC 采访时表示。

尽管市场普遍预测本月年率将达到 3% 的门槛,但托雷斯预计整体和核心读数将低于预期,均为 2.9%,不过他认为整体通胀的可能结果范围可能在 2.9% 至 3.1% 之间。

如果报告显示为 2.9%,可能会为 2026 年的股市带来一些积极动能。事实上,托雷斯认为这样的数据将为所谓的 「圣诞老人行情」 扫清道路。他还认为这将对明年的利率前景产生影响——美联储预计在此期间将进行一次降息。

「如果我们能让通胀保持在 2 字头而不是上升到 3 字头,这确实会强化在 2025 年最后一份 CPI 通胀报告中体现的货币政策宽松预期,因为这将为明年更多的降息创造条件,」 托雷斯补充道。

并非一份 「干净」 的报告

尽管这份报告的发布可能有助于为年末行情铺路,但要实现这一点还需要其他催化剂,因为像 Crossmark 全球投资的维多利亚·费尔南德斯 (Victoria Fernandez) 这样的分析师并不认为 0.1 个百分点的波动会导致某种 「巨大」 的市场反应。她也认为,即使通胀率为 2.9%,美联储政策制定者仍将处于观望模式。

「我认为情况会比较复杂。这不会是一份 『干净』 的 CPI 数据,」 这位首席市场策略师表示,她列举的原因之一是缺少月度环比数据,其二是劳工统计局具体何时能够开始收集 11 月数据。

特朗普于 11 月 12 日正式签署了一项拨款法案,使之成为法律,在经历了 43 天的停摆后重新开放政府——这是美国历史上持续时间最长的一次停摆。这促使劳工统计局将 11 月 CPI 报告的发布日期从原定的 12 月 10 日推迟。

「等到政府真正重新开放、他们开始收集数据时,我们已经快到 11 月中旬了,所以你只能得到下半个月的数据,」 费尔南德斯说。「你不得不开始怀疑,价格走势以及事物在每月的后半段与月初的运行方式是否存在某种偏差?」

最终,这位策略师认为整体主题将是通胀 「保持在高位」,并且不会像一些人预期的那样回落至 2%。

「我们对未来的走向有巨大的不确定性,因为我们面临相互矛盾的情况,」 费尔南德斯说。「我们可能有疲弱的失业趋势、疲弱的家庭收入、疲弱的消费者支出,然后又可能预期明年盈利增长 14% 以及强劲的收入。所有的拼图碎片并不完全吻合。」

「我们需要更多信息,才能对长期前景做出真实的判断,」 她继续说道。

摩根士丹利预警:CPI 数据料确认通胀压力持续顽固

据摩根士丹利分析,周四发布的 CPI 数据预计将证实,潜在通胀压力依然顽固,尽管数据发布的局限性使得对最新数据的解读变得复杂。

摩根士丹利表示,预计核心通胀将显示出持续的韧性,这主要受住房成本回升以及商品价格持续坚挺的推动。该行估计,10 月和 11 月核心 CPI 通胀平均环比增速约为 0.28%,这一速度将推动 11 月核心通胀同比增速升至约 3.0%。

整体通胀预计也将保持高位,同期两个月平均环比增速约为 0.26%,反映出相似的内在强度。摩根士丹利指出,这些数据表明通胀势头持续存在,与美联储 2% 目标水平的快速回归仍不一致。由于市场将只收到 11 月的价格水平数据,这显著降低了关于月度通胀动态的透明度。尽管这限制了数据的精细度,但摩根士丹利表示,更宏观的信号依然指向坚实的潜在压力。

住房通胀在经过一段时间的缓和后预计将出现反弹,这反映了市场租金与官方通胀指标之间众所周知的滞后性。此前曾助推通胀放缓的商品价格预计也将保持韧性,这表明通胀压力并不仅限于服务领域。

摩根士丹利警告称,细节的缺失可能会在一定程度上缓和市场的反应,但整体信息应会强化美联储在政策宽松方面的谨慎态度。随着核心通胀率徘徊在 3% 左右,这些数据不太可能为政策制定者提供足够的信心,以发出继续降息的信号。

在摩根士丹利看来,即使是一项技术上受限的 CPI 数据发布,也可能印证通胀依然顽固的说法,从而继续对美联储施加压力,要求其将限制性政策立场维持到 2026 年初。

美元惊现 「死叉」 警报!黄金能否再冲历史高位?

Fxempire 分析称,美元面临劳动力市场持续疲软以及美联储可能在 2026 年初进行鸽派政策调整带来的阻力。随着位于 99.264 的 200 日移动均线即将下穿位于 99.222 的 50 日移动均线形成 「死叉」,交易员正为周四发布的 11 月 CPI 数据可能引发的市场波动做好准备。

若跌破 98.307 至 97.814 的关键回撤区间,可能引发向 96.218 的加速抛售。然而,如果周四的 CPI 数据意外上行,美元可能迎来一波释然性反弹。在通胀形势明朗之前,美元的下跌趋势依然完好,持续复苏的动能有限。

现货黄金价格在周四亚洲交易时段小幅走低,回落至每盎司 4330 美元附近。这一贵金属在部分获利了结的影响下,从七周高位有所回落。然而,近期美国就业数据强化了市场对美联储进一步降息的预期,并拖累美元走低,这可能限制黄金的潜在下行空间。

FXstreet 分析称,黄金日内走势偏弱,但根据四小时图,这一贵金属仍保持积极的技术前景,价格持稳于关键的 100 日指数移动平均线上方。由于布林带扩大且 14 日相对强弱指数位于中线之上,表明阻力最小的路径仍是上行,进一步上涨前景向好。

如果动量在布林带上轨 4352 美元上方积聚,现货黄金可能准备再次上探 4381 美元的历史高位,并向 4400 美元心理关口迈进。另一方面,如果价格维持在 12 月 17 日低点 4300 美元下方,这可能吸引卖家看向 12 月 16 日低点 4271 美元。需要关注的下一个关键支撑位是 100 日指数移动平均线 4233 美元。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

华尔街正等待周四发布的 11 月消费者价格指数 (CPI) 报告,这将是自上个月创纪录的美国政府停摆结束以来,投资者获得的首份通胀数据。

北京时间周四 21:30,美国将公布 11 月未季调 CPI 年率、11 月季调后核心 CPI 月率、美国 11 月未季调核心 CPI 年率,这是 2025 年最后一份主要经济报告。 同一时间还将发布美国 12 月费城联储制造业指数、美国至 12 月 13 日当周初请失业金人数。

根据道琼斯对经济学家的调查,这份追踪人们为各类商品和服务所支付价格平均变化的报告,预计将显示 12 个月通胀率为 3.1%。剔除食品和能源后,核心 CPI 预计将录得 3.0% 的年率。

美国劳工统计局曾表示,由于该机构在美联储今年最后一次会议前数周的 11 月底取消了 10 月通胀报告,此次发布 「将不包括 2025 年 11 月的月度百分比变化数据,因为缺少 2025 年 10 月的数据」。9 月的 CPI 数据是停摆期间发布的最后一份通胀报告,也是唯一发布的经济数据,其整体和核心通胀年率均为 3.0%。

「2 字头和 3 字头的心理区别将是至关重要的,」 盈透证券高级经济学家何塞·托雷斯 (José Torres) 在接受 CNBC 采访时表示。

尽管市场普遍预测本月年率将达到 3% 的门槛,但托雷斯预计整体和核心读数将低于预期,均为 2.9%,不过他认为整体通胀的可能结果范围可能在 2.9% 至 3.1% 之间。

如果报告显示为 2.9%,可能会为 2026 年的股市带来一些积极动能。事实上,托雷斯认为这样的数据将为所谓的 「圣诞老人行情」 扫清道路。他还认为这将对明年的利率前景产生影响——美联储预计在此期间将进行一次降息。

「如果我们能让通胀保持在 2 字头而不是上升到 3 字头,这确实会强化在 2025 年最后一份 CPI 通胀报告中体现的货币政策宽松预期,因为这将为明年更多的降息创造条件,」 托雷斯补充道。

并非一份 「干净」 的报告

尽管这份报告的发布可能有助于为年末行情铺路,但要实现这一点还需要其他催化剂,因为像 Crossmark 全球投资的维多利亚·费尔南德斯 (Victoria Fernandez) 这样的分析师并不认为 0.1 个百分点的波动会导致某种 「巨大」 的市场反应。她也认为,即使通胀率为 2.9%,美联储政策制定者仍将处于观望模式。

「我认为情况会比较复杂。这不会是一份 『干净』 的 CPI 数据,」 这位首席市场策略师表示,她列举的原因之一是缺少月度环比数据,其二是劳工统计局具体何时能够开始收集 11 月数据。

特朗普于 11 月 12 日正式签署了一项拨款法案,使之成为法律,在经历了 43 天的停摆后重新开放政府——这是美国历史上持续时间最长的一次停摆。这促使劳工统计局将 11 月 CPI 报告的发布日期从原定的 12 月 10 日推迟。

「等到政府真正重新开放、他们开始收集数据时,我们已经快到 11 月中旬了,所以你只能得到下半个月的数据,」 费尔南德斯说。「你不得不开始怀疑,价格走势以及事物在每月的后半段与月初的运行方式是否存在某种偏差?」

最终,这位策略师认为整体主题将是通胀 「保持在高位」,并且不会像一些人预期的那样回落至 2%。

「我们对未来的走向有巨大的不确定性,因为我们面临相互矛盾的情况,」 费尔南德斯说。「我们可能有疲弱的失业趋势、疲弱的家庭收入、疲弱的消费者支出,然后又可能预期明年盈利增长 14% 以及强劲的收入。所有的拼图碎片并不完全吻合。」

「我们需要更多信息,才能对长期前景做出真实的判断,」 她继续说道。

摩根士丹利预警:CPI 数据料确认通胀压力持续顽固

据摩根士丹利分析,周四发布的 CPI 数据预计将证实,潜在通胀压力依然顽固,尽管数据发布的局限性使得对最新数据的解读变得复杂。

摩根士丹利表示,预计核心通胀将显示出持续的韧性,这主要受住房成本回升以及商品价格持续坚挺的推动。该行估计,10 月和 11 月核心 CPI 通胀平均环比增速约为 0.28%,这一速度将推动 11 月核心通胀同比增速升至约 3.0%。

整体通胀预计也将保持高位,同期两个月平均环比增速约为 0.26%,反映出相似的内在强度。摩根士丹利指出,这些数据表明通胀势头持续存在,与美联储 2% 目标水平的快速回归仍不一致。由于市场将只收到 11 月的价格水平数据,这显著降低了关于月度通胀动态的透明度。尽管这限制了数据的精细度,但摩根士丹利表示,更宏观的信号依然指向坚实的潜在压力。

住房通胀在经过一段时间的缓和后预计将出现反弹,这反映了市场租金与官方通胀指标之间众所周知的滞后性。此前曾助推通胀放缓的商品价格预计也将保持韧性,这表明通胀压力并不仅限于服务领域。

摩根士丹利警告称,细节的缺失可能会在一定程度上缓和市场的反应,但整体信息应会强化美联储在政策宽松方面的谨慎态度。随着核心通胀率徘徊在 3% 左右,这些数据不太可能为政策制定者提供足够的信心,以发出继续降息的信号。

在摩根士丹利看来,即使是一项技术上受限的 CPI 数据发布,也可能印证通胀依然顽固的说法,从而继续对美联储施加压力,要求其将限制性政策立场维持到 2026 年初。

美元惊现 「死叉」 警报!黄金能否再冲历史高位?

Fxempire 分析称,美元面临劳动力市场持续疲软以及美联储可能在 2026 年初进行鸽派政策调整带来的阻力。随着位于 99.264 的 200 日移动均线即将下穿位于 99.222 的 50 日移动均线形成 「死叉」,交易员正为周四发布的 11 月 CPI 数据可能引发的市场波动做好准备。

若跌破 98.307 至 97.814 的关键回撤区间,可能引发向 96.218 的加速抛售。然而,如果周四的 CPI 数据意外上行,美元可能迎来一波释然性反弹。在通胀形势明朗之前,美元的下跌趋势依然完好,持续复苏的动能有限。

现货黄金价格在周四亚洲交易时段小幅走低,回落至每盎司 4330 美元附近。这一贵金属在部分获利了结的影响下,从七周高位有所回落。然而,近期美国就业数据强化了市场对美联储进一步降息的预期,并拖累美元走低,这可能限制黄金的潜在下行空间。

FXstreet 分析称,黄金日内走势偏弱,但根据四小时图,这一贵金属仍保持积极的技术前景,价格持稳于关键的 100 日指数移动平均线上方。由于布林带扩大且 14 日相对强弱指数位于中线之上,表明阻力最小的路径仍是上行,进一步上涨前景向好。

如果动量在布林带上轨 4352 美元上方积聚,现货黄金可能准备再次上探 4381 美元的历史高位,并向 4400 美元心理关口迈进。另一方面,如果价格维持在 12 月 17 日低点 4300 美元下方,这可能吸引卖家看向 12 月 16 日低点 4271 美元。需要关注的下一个关键支撑位是 100 日指数移动平均线 4233 美元。