家电行业的 「铝代铜」 之争引发热议。12 月 22 日,中国家用电器协会表示,应理性看待 「铝代铜」。争议背后,是铜价持续上涨推动空调等相关产品制造成本攀升。

当前,美国借助纽约 COMEX 交易所的超高溢价,对全球现货铜形成强烈虹吸效应,已 「锁住」72 万吨的铜超额库存。机构预计,美国所需的超额库存储备规模或达 160 万—180 万吨,缺口约达 100 万吨。

这种背景下,国内 「铝代铜」 的紧迫性明显提升。值得注意的是,今年在传统工业需求疲软的背景下,LME 铝价已经逆势攀升至 3 年高位,沪铝期货主力合约亦突破近三年高位。业内人士认为,在铜铝替代效应下,铝仍有巨大的补涨潜力。

中国家用电器协会:理性看待 「铝代铜」

对于空调行业的 「铝代铜」 之争,有了正式回应。12 月 22 日,中国家用电器协会发文表示,真正的行业进步,不是在 「铜」 与 「铝」 之间做简单取舍,而是在保障品质、尊重用户与服务国家战略之间找到最优解。

对于 「铝代铜」 的发展趋势,中国家用电器协会认为,这是技术路径的多元化探索,而非行业整体的 「一刀切」 转型,转型背后是不得不面对的现实挑战,铜资源与价格之困。

我国是全球最大的铜消费国,但铜矿资源储量少、品位低,对外依存度高达 80%,主要来自南美、中亚等地。与此同时,新能源汽车、人工智能、5G 通信等战略性新兴产业对铜资源的需求不断增长,且多数场景中铜不可替代。从国家资源统筹与产业安全角度出发,每年生产近 2.2 亿台、约占全国铜消费量 10% 的家用空调行业,作为铜资源消耗大户,有必要主动减少铜材的使用,为国家资源优化配置承担应有责任。

第二是巨大的成本压力。近年来,在国际大宗商品价格波动和地缘政治影响下,铜价频繁大幅震荡,从 2015 年的每吨 4 万多元,一路上涨到近几年的超过 9 万元,给企业成本控制带来巨大压力,若不能有效应对,整机成本将大幅上升,最终将转嫁至消费者。而与此相比,铝原料的成本更加稳定可预期,我国铝产能占全球 60% 以上,产量连续多年位居世界第一,形成了完整的产业链体系,资源自主可控,价格相对稳定。

第三是技术的提升与进步。虽然铝材料本身的性能与铜相比有一定劣势,但是国内家电企业始终没有停下技术研发的脚步,在若干关键技术上取得了重要突破,明显提升了使用铝换热器空调的性能。

美国铜超额库存储备缺口或达 100 万吨

「铝代铜」 再次引发行业热议,背后是铜材料连续上涨。从过往情况看,几乎每一轮铜价大幅上涨都会引起行业内热议。

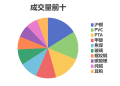

目前,上海现货铜价及期货价格均接近 9.5 万元/吨,创历史新高。而铝现货价格约 2.2 万元,两者价差超过 4 倍,且铝的密度仅为铜的 1/3,在同等体积下,铜的材料成本是铝的 12.7 倍。伴随铜铝价格的上涨,在股市上规模居前的有色金属ETF 基金 (516650),今年以来涨幅已达 88.5%,最新份额近 13.6 亿份。

本轮铜价飙升的幕后主因已浮出水面——美国资金正大规模 「囤积」 铜资源。对冲基金及贸易商凭借纽约期货市场的超高溢价优势,撬动全球现货铜源源不断涌入美国仓库,截至目前,美国已锁定 72 万吨的铜超额库存。

从纽约 COMEX 和伦敦 LME 两大市场的跨市价差水平上看,当前美国仍在维持对全球金属铜的虹吸效应,11 月下旬以来 COMEX-LME 价差逐步抬升至 4%—5% 的位置,从曲线结构来看,COMEX 铜维持远期陡峭的升水结构。价差与结构共同表明了向美国运铜有利可图,签订长单的贸易商能且仅能将精炼铜转移至美国市场以获取价差收益,导致全球其他地区供应持续紧张。

中金公司认为,对于美国来说,囤积库存的经济性显然优于新建产能,也强过关税落地后再进口,这也是套利持续性的底层逻辑。预计美国所需的超额库存储备可能高达 160 万吨-180 万吨,目前 70 多万吨的库存水平相较目标仍有较大差距。因此,若美国关税预期不出现重大变化,预计美铜的虹吸力度或将持续至 2026 年关税正式宣布落地前夕,且 2026 年上半年的虹吸节奏或相较于当下有小幅加速。

毫无疑问,美国大量囤积铜,对于非美地区而言,就必须应对未来的预期缺口。中金公司在 2026 年展望中认为,铜的长期缺口预期下,铜价在高位可能仅面临有限的下行压力,10500-11000 美元/吨区间的价格将构筑铜价新底部。对于明年一季度铜价的预测已经上调到 11750 美元/吨,二季度上调为 12500 美元/吨。

金属铝价格有补涨潜力

铜价上涨,对于铝来说,有示范效应,铜与铝同属工业金属。目前,伦铝价涨至约 3000 美元/吨,创近三年新高,距 2021 年最高点 4074 美元仍有超 30% 空间。

中信建投王介超认为,2026 年的全球电解铝供需几乎是平衡的,但是,这种平衡建立在供应全部打满的基础之上,本身就是脆弱的。中国目前产能非常接近于极致,未来只有三个项目投产,目前运行产能 4450 万吨,但根据产量反算产能已经达到 4500 万吨,电解槽超产以及产能重叠会给供给埋下隐患。此外,欧洲在运行的 336 万吨产能,处于被抢电的威胁之中。因此,平衡很脆弱,这种脆弱性会将商品的空头力量逐渐挤出市场,价格向上成为阻力最小的方向,一片坦途。原料端的铝土矿、氧化铝处于过剩且价格向下的趋势之中,电解铝公司有望获得更好的利润。

紫金天风期货研究所陈晶敏认为,作为下游覆盖最广的有色金属,铝同时具备两种属性:金属本身的工业属性,以及宏观影响的金融属性。值得注意的是,今年在传统工业需求疲软的背景下,LME 铝价却逆势攀升至 3 年高位,沪铝主力合约亦突破近三年高位,核心在于铝的金融属性和工业属性形成共振。具体来说,宏观流动性预期与科技革命的双重加持,使铝的金融属性成为当前定价的主要因素,这不仅是需求阶段性走弱时铝价抗跌的 「解释」,更是其在新周期下估值中枢抬升的 「理由」。

(券商中国)

文章转载自 东方财富