【文章来源:天天财富】

01

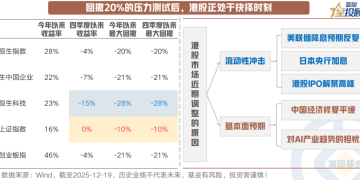

回撤 20% 的压力测试后,港股正处于抉择时刻

2025 年,港股市场整体为投资者创造了可观收益,主要宽基指数涨幅均超过 20%。然而进入四季度,市场波动显著加剧,与 A 股快速修复走势不同,港股出现深度调整,宽基指数回撤幅度超过 20%,其中恒生科技指数自四季度以来累计下跌仍达 15%。

本轮调整主要受两方面因素影响:一方面源于流动性压力,四季度美联储降息预期反复,引发投资者对全球流动性冲击的担忧;叠加日本央行在 12 月宣布加息,导致套息交易逆转,全球风险偏好整体下降;与此同时,微观层面上港股在 12 月迎来 IPO 解禁高峰,进一步加剧资金面压力。另一方面,市场对基本面预期趋于谨慎,国内经济修复节奏平缓,叠加对 AI 产业趋势的担忧情绪升温。而港股上市公司多集中于应用端,业绩兑现压力更为突出。经历接近 20% 的回撤考验后,港股市场正处在关键的抉择时刻。

02

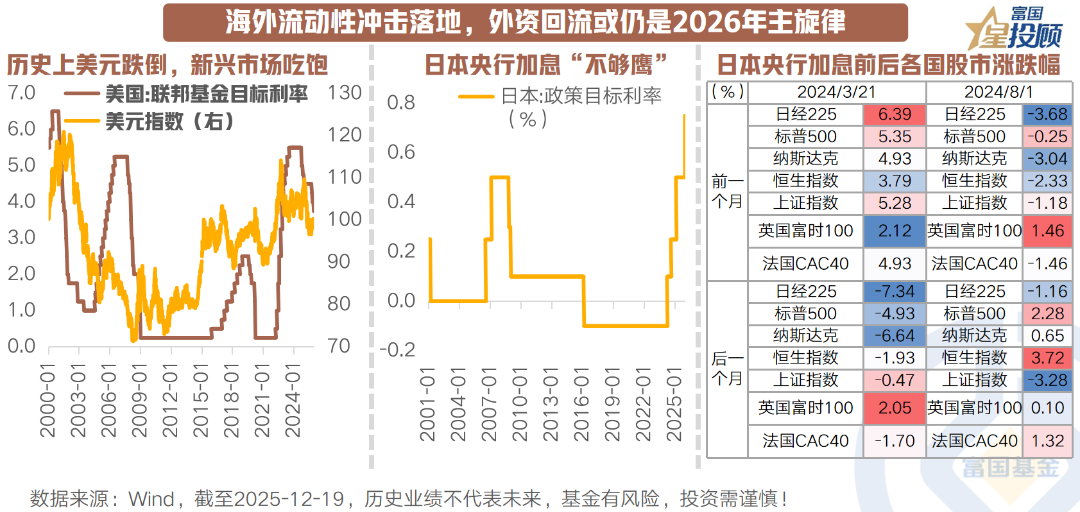

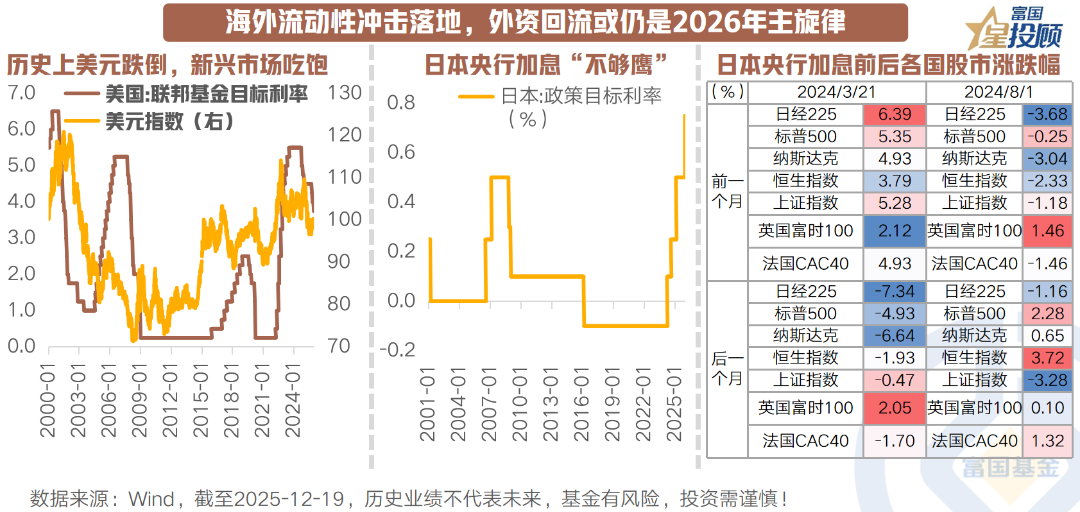

海外流动性冲击落地,外资回流或仍是 2026 年主旋律

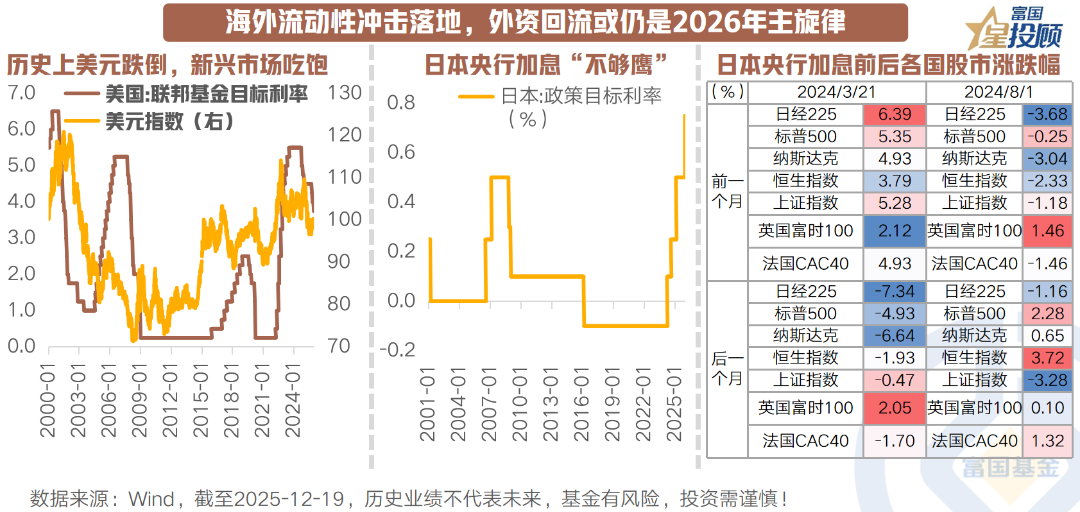

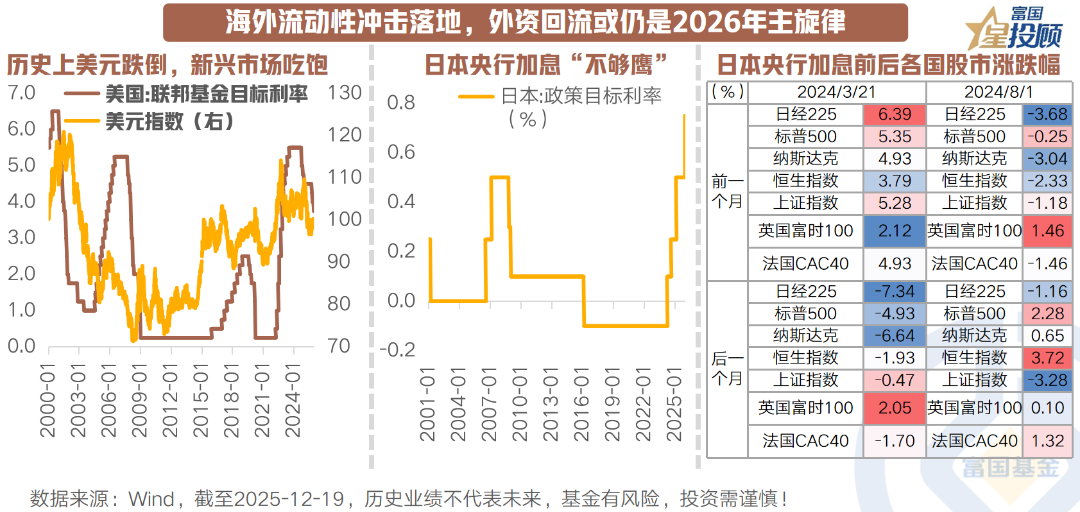

进入 2026 年,海外流动性或迎来转折。一方面,美联储已步入 「降息+扩表」 的新周期,历史经验表明,「美元走弱」 往往为新兴市场带来流动性支持,即 「美元跌倒,新兴市场吃饱」 的格局有望重现。另一方面,此前引发波动的日本央行加息,其实际力度 「不及鹰派预期」,对全球风险偏好的抑制也呈现出 「暂时性」 特征。随着主要央行的政策路径逐步明朗,海外流动性冲击的阶段或已过去。2026 年,全球资本或将再度配置新兴市场、特别是估值处于历史低位的港股市场。当前,港股市场的短期阵痛,或许正在为新一轮的价值发现铺平道路。

03

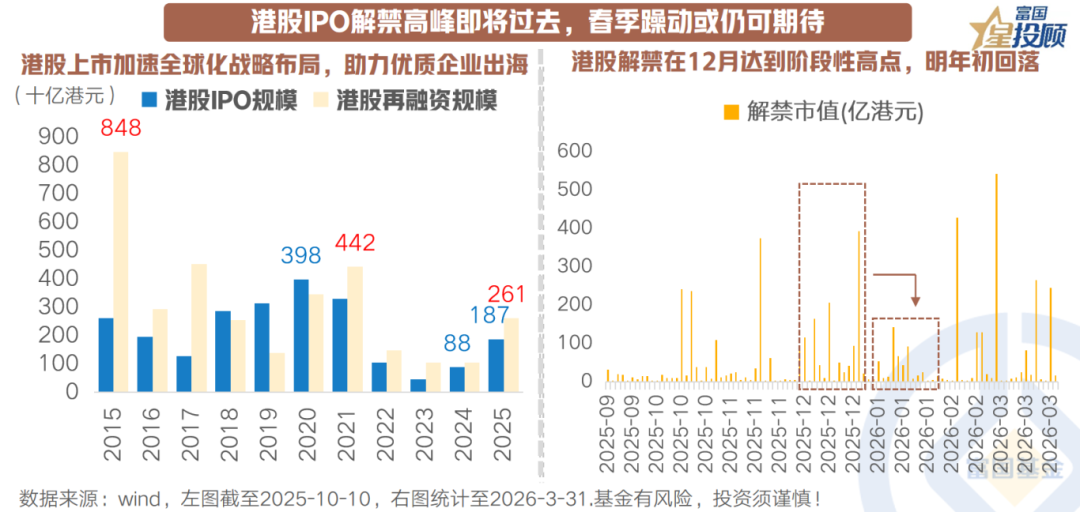

港股 IPO 解禁高峰即将过去,春季躁动或仍可期待

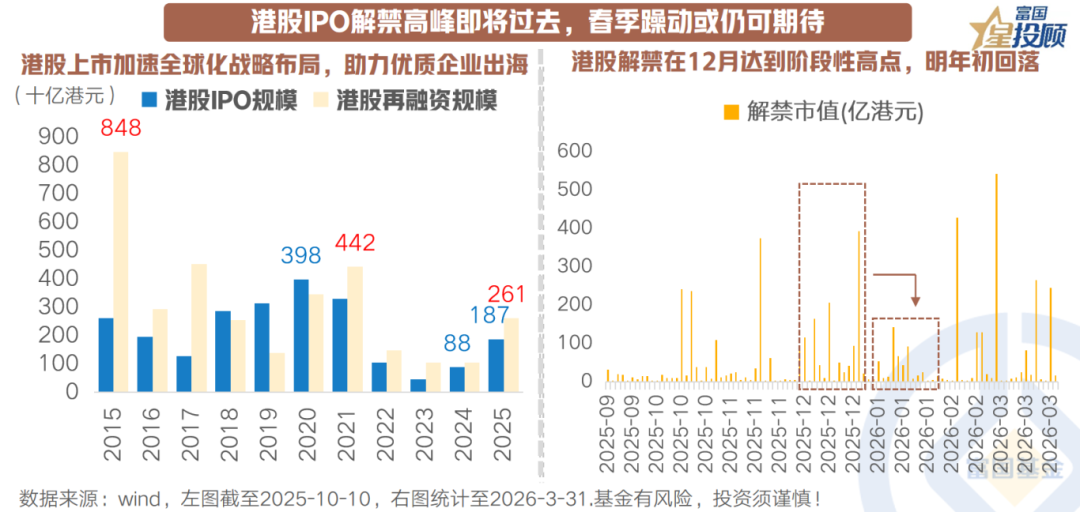

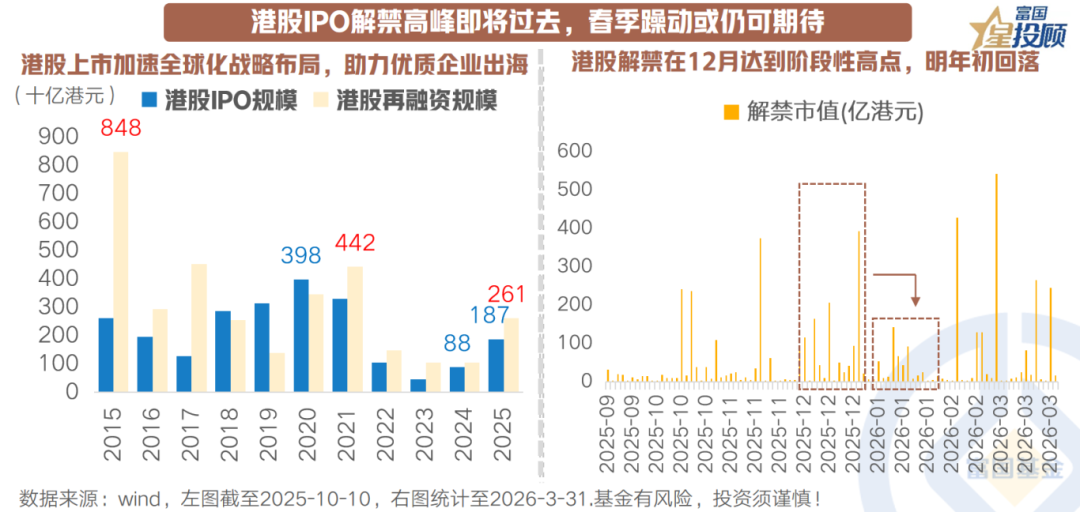

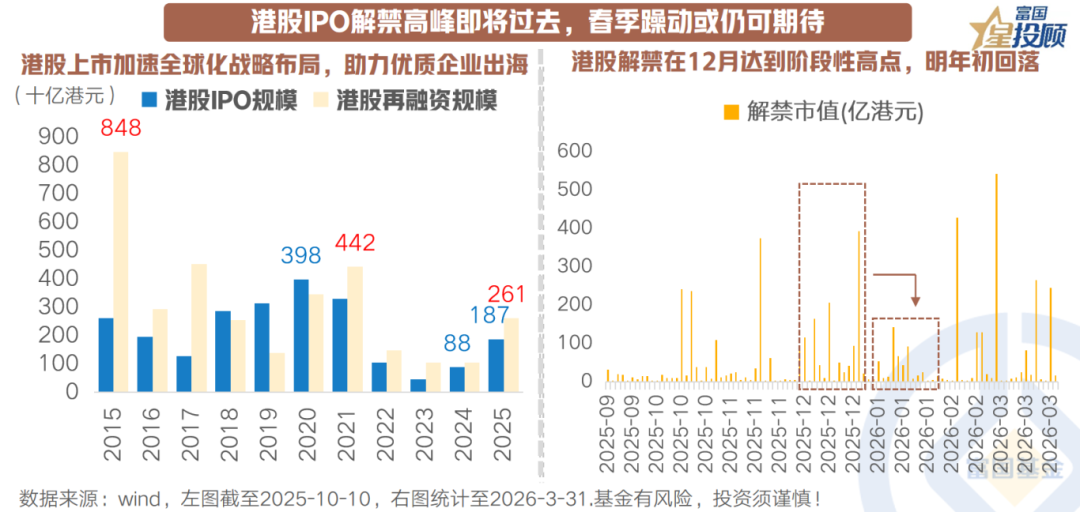

2025 年以来,港股 IPO 市场持续活跃,背后的核心驱动力是内地龙头企业加速全球化布局的迫切需求,而香港市场高效、国际化的融资平台,恰好为此提供了 「及时雨」。这一方面为港股市场注入了代表中国新经济增长动力的 「硬科技」 优质资产,另一方面也意味着投资港股,就是投资这些中国龙头企业的 「全球化成长故事」。

当然,不可避免的是,流动性压力成为了近期调整重要原因之一,但历史上年初均有所好转。1) 年底成交活跃度下降,南向资金流入动能趋缓,年初或好转。10 月以来南向资金日均净流入从 9 月的 84.1 亿降至 57.5 亿港币附近。机构港股仓位普遍较高、浮盈较多是主要原因,也有季节性因素。历史上看 12 月南向平均净流入相较于 9 月缩窄约 25%。但年初资金再配置和春季躁动行情下,南向资金通常大幅流入,1 月南向净买入历史均值在 510 亿上方。2) 港股解禁在 12 月达到阶段性高点,年初回落。12 月港股潜在解禁金额约 1200 亿港币,对比来看,9、10、11 月解禁金额约 121 亿、624 亿、701 亿。明年 1 月将回落至 500 亿下方。

04

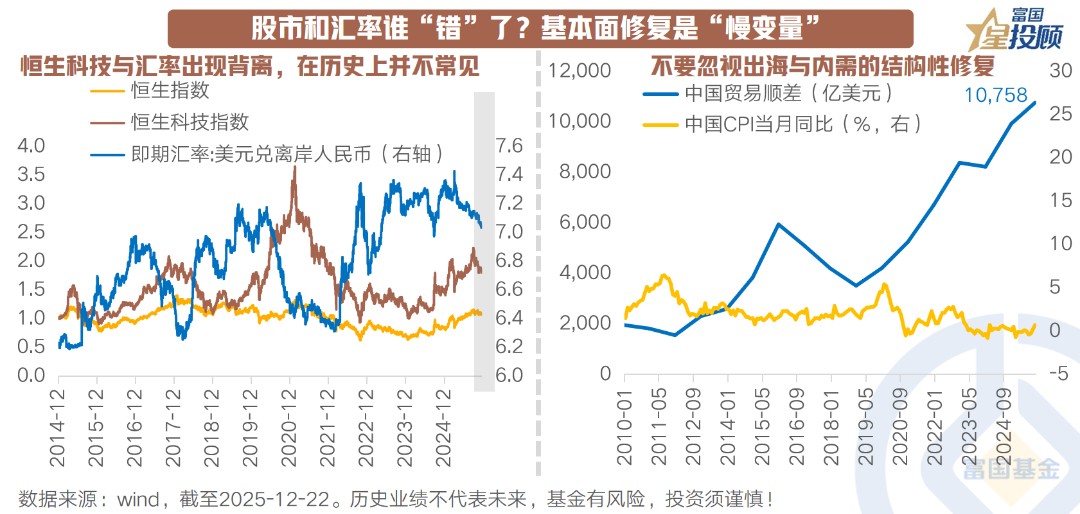

股市和汇率谁 「错」 了?基本面修复是 「慢变量」

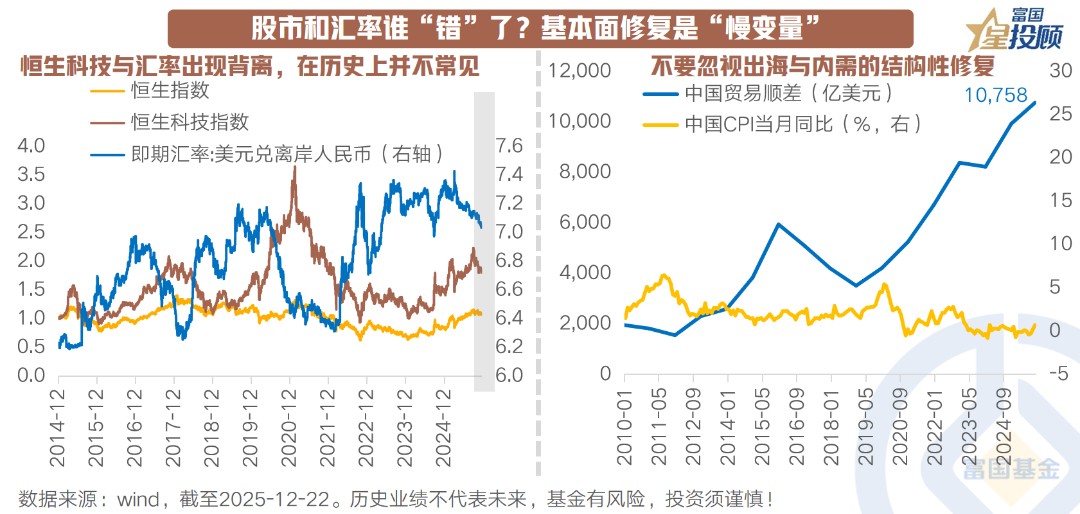

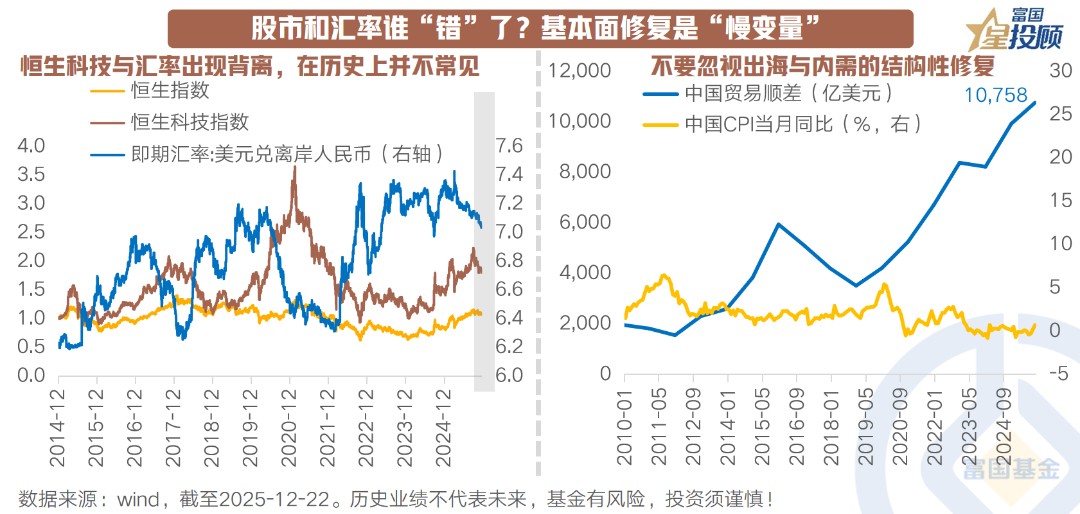

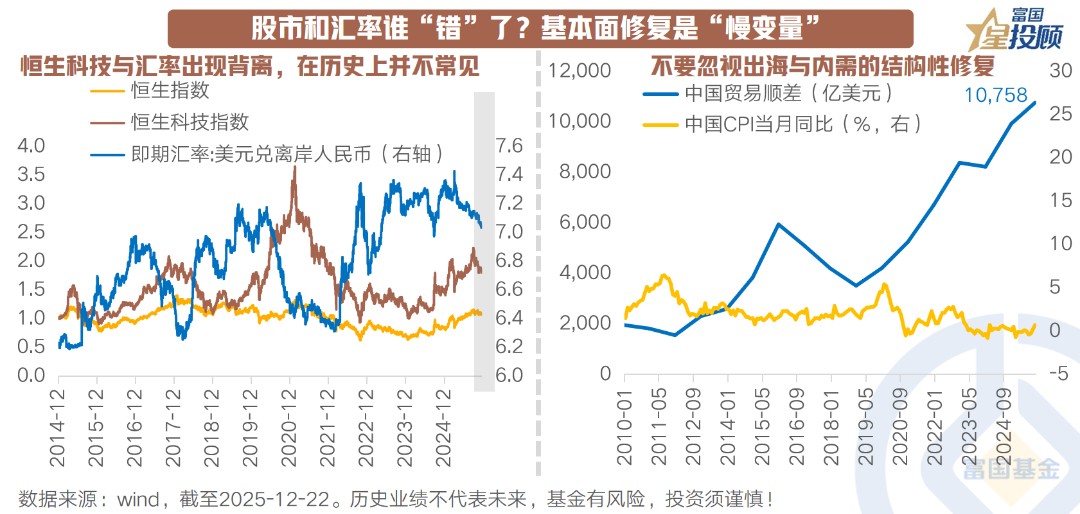

近期,股市和汇率出现了不同向:一方面,人民币持续走强迭创新高,离岸人民币兑美元汇率 10 月初以来升值 1.3%,距离 7 的整数关口只有 「一步之遥」;但另一方面,股市却持续回调,尤其是原本应该对汇率和资金流向更敏感的港股市场,跌幅反而更大,恒科从 10 月初高点下跌 15%。历史上,汇率走势与 AH 两地市场都有较强的正相关性,因为汇率走强往往意味着外资流入和中国基本面向好,更不用说港股还有人民币走强折算到港币计价 EPS 的额外增厚。股市和汇率到底是谁 「错」?

从历史经验出发,汇率和股市的同向是多数时间,汇强股弱只出现过两次。即 2013 年 3 月-6 月和 2021 年 7 月-2022 年 10 月。最终结果上去看,前者是股市向汇率收敛,后者是汇率向股市收敛,看似收敛方向不同,但都与政策发力与否有关,前者有政策发力,后者缺乏基本面支撑。回到当下,11 月基本面有两大重大变化:1)CPI 同比由 0.2% 上涨至 0.70%;2) 中国贸易顺差首次突破 1 万亿美元。叠加政治局会议以及中央经济工作会议,2026 年货币政策和财政政策仍处于发力阶段,基本面修复的确定性仍然较高。

05

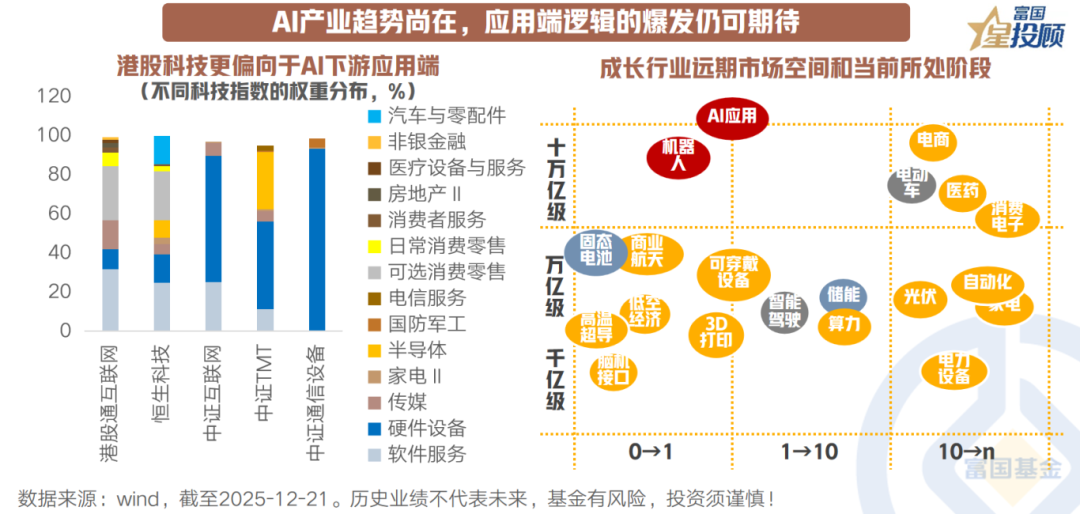

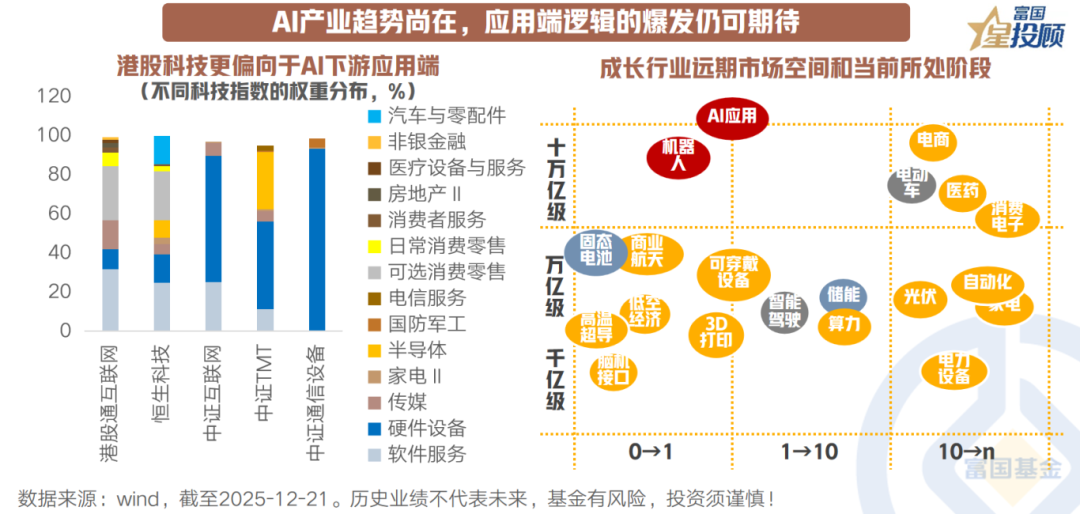

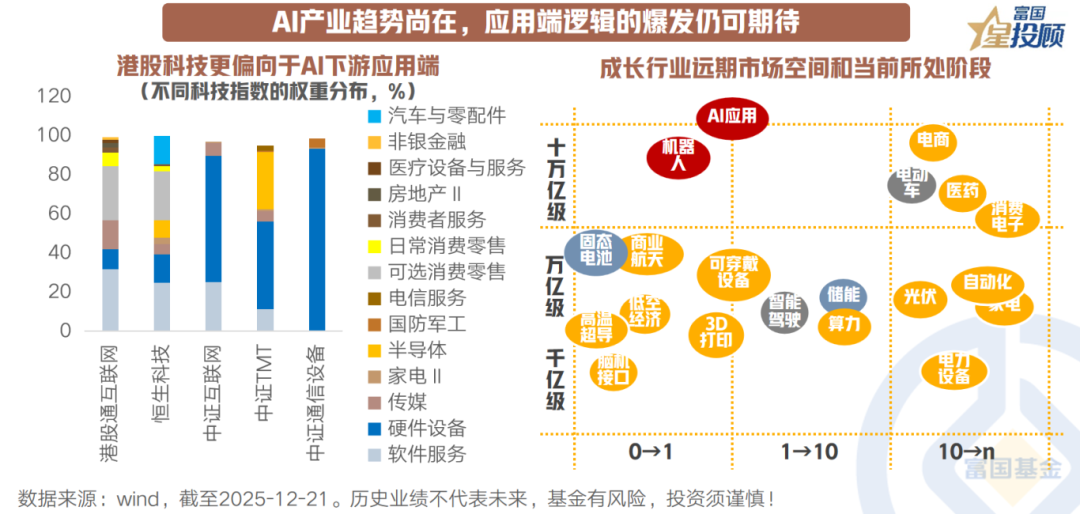

AI 产业趋势尚在,应用端逻辑的爆发仍可期待

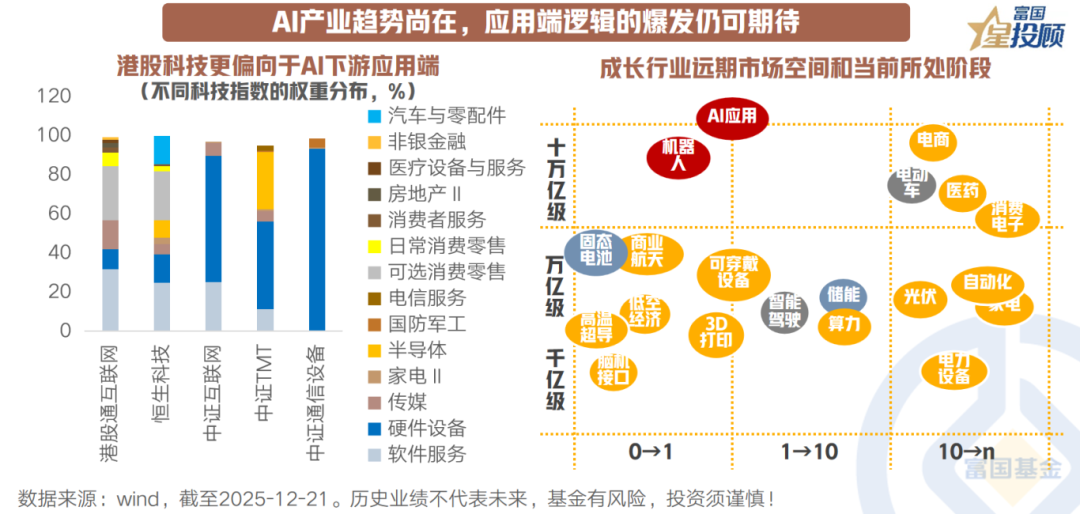

对于港股而言,看 AI 不能只看技术进展,更要看它如何转化为实际商业价值和财务表现,即 AI 的宏大叙事最终需要扎实的基本面兑现来支撑。但应用端的爆发或许不会一蹴而就,随着技术成熟与商业闭环的打通,那些在垂直领域有深厚数据积累、清晰场景和强大执行力的公司,最有可能率先兑现价值。而港股科技正是分布在这些应用端的大公司上。未来观察港股科技的机会,需要关注的节点有:1) 清晰的盈利模式;2) 跨过 「采用临界点」,渗透率提升;3) 政策与生态催化。

06

港股与 A 股相关性走强,当前不应过度悲观

从近期的市场表现去看,港股与 A 股的相关性开始走强,而与美股的相关性走弱。或也在表明港股的定价权正从 「看美股脸色」 转向 「与 A 股共舞」,其走势将更取决于中国的基本面、政策面以及内外资的流动性,估值锚正从 「全球流动性」 更多转向 「中国资产价值」 本身。因此,「不应过度悲观」 的逻辑在于:1) 当市场因外围波动而悲观时,可能低估了南向资金作为稳定器和优质中国核心资产重估的长期力量;2)AH 溢价处于低位、与 A 股关联增强,意味着港股相对于 A 股的估值折价正在系统性收窄。

07

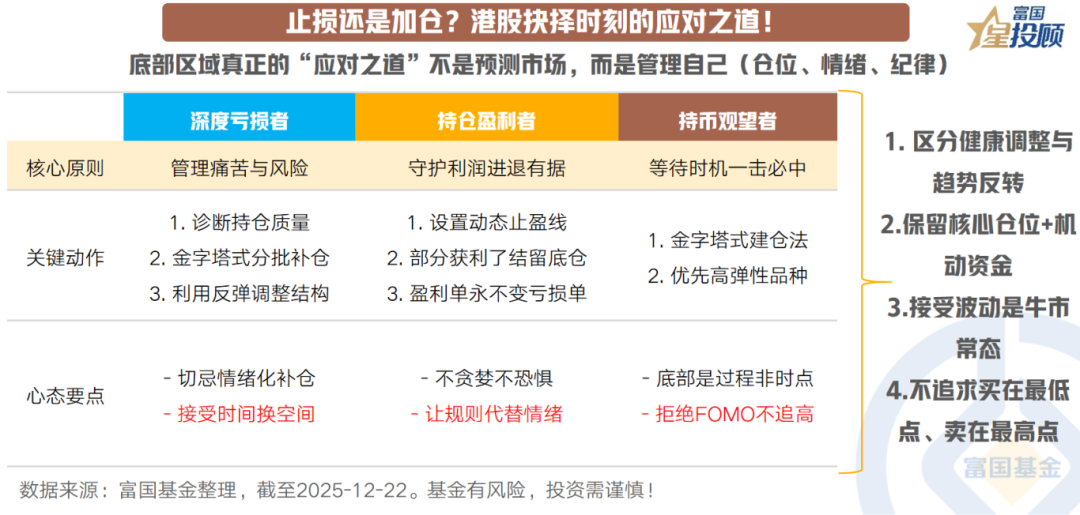

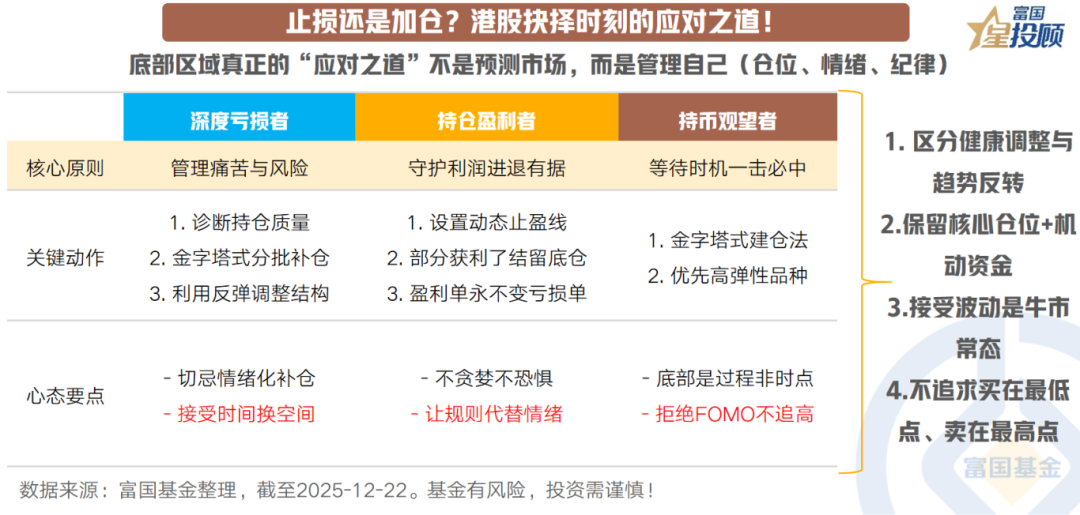

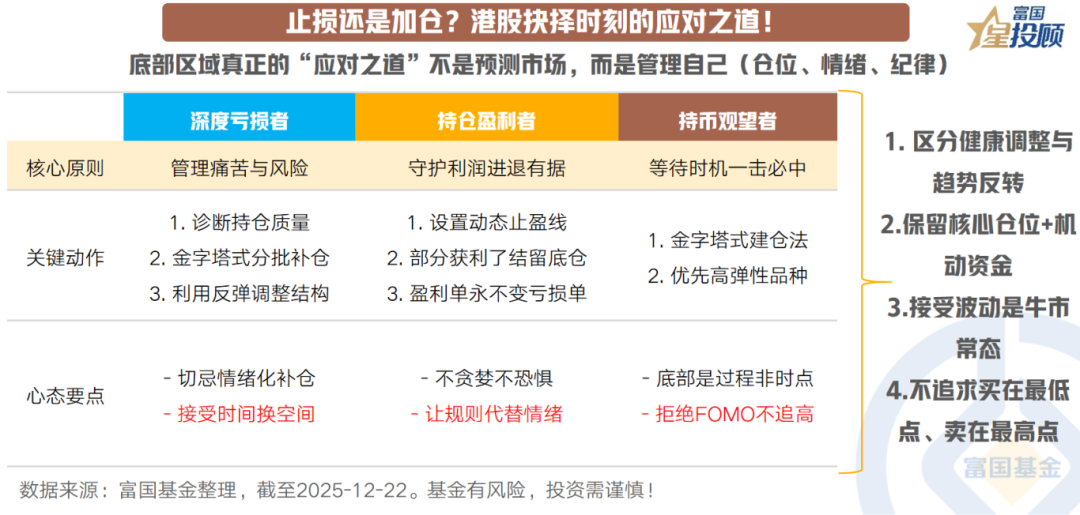

止损还是加仓?港股抉择时刻的应对之道!

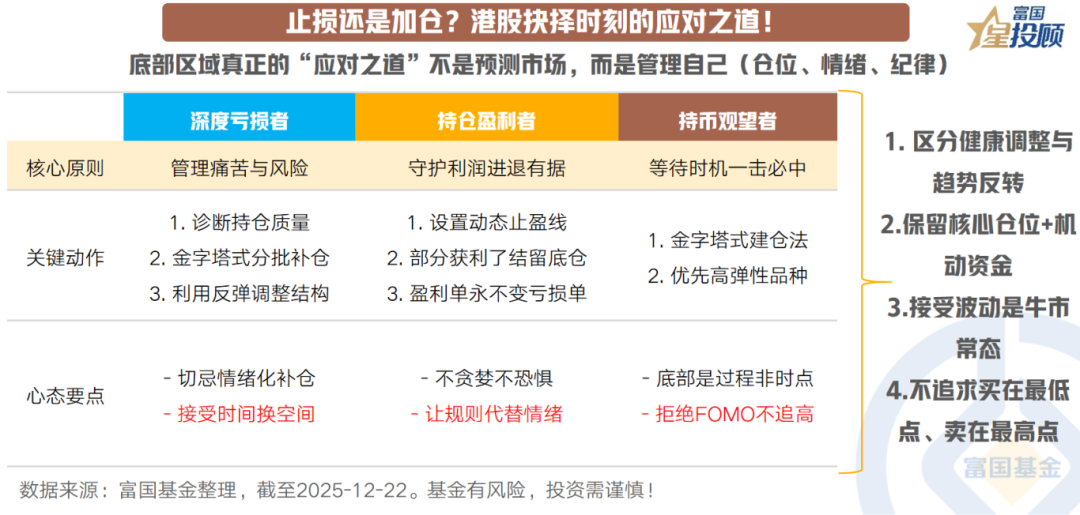

当前港股市场徘徊于低位,投资者普遍面临两难抉择:深套者苦于是否割肉止损,持仓者纠结于守住利润,持币者则犹豫是否该入场抄底。应对之道,关键在于认清自身所处位置,并采取相匹配的策略。对于亏损者,首要任务是诊断持仓质量,切忌情绪化补仓,或可分批介入以摊薄成本。对于仍有浮盈的持仓者,核心是守住战果,让规则代替情绪,避免盈利变亏损。而对于持币观望者,当前或是逐步布局的时机,宜采用分批建仓策略,优先选择弹性品种。市场底部区域的震荡,比拼的不是精准预测,而是纪律与耐心。

08

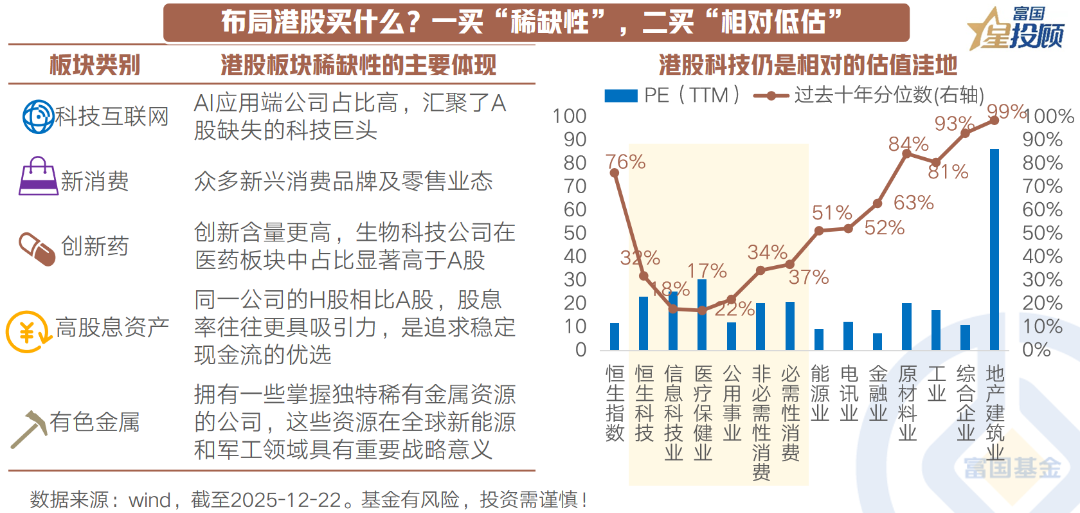

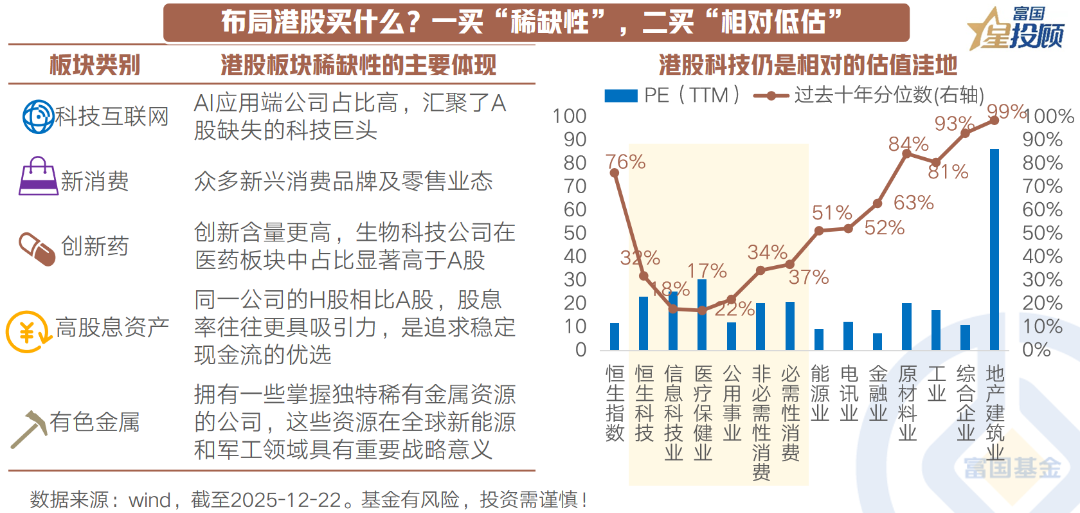

布局港股买什么?一买 「稀缺性」,二买 「相对低估」

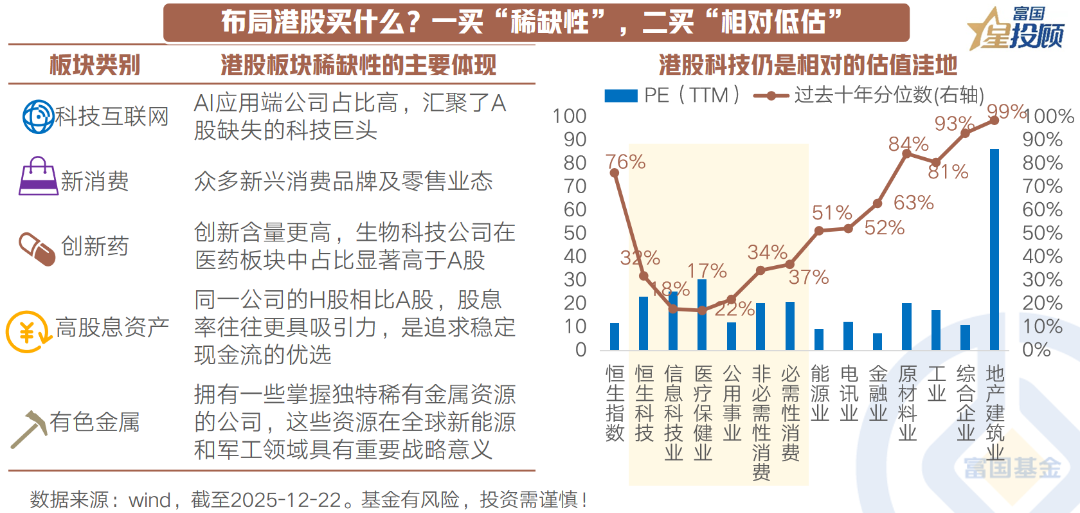

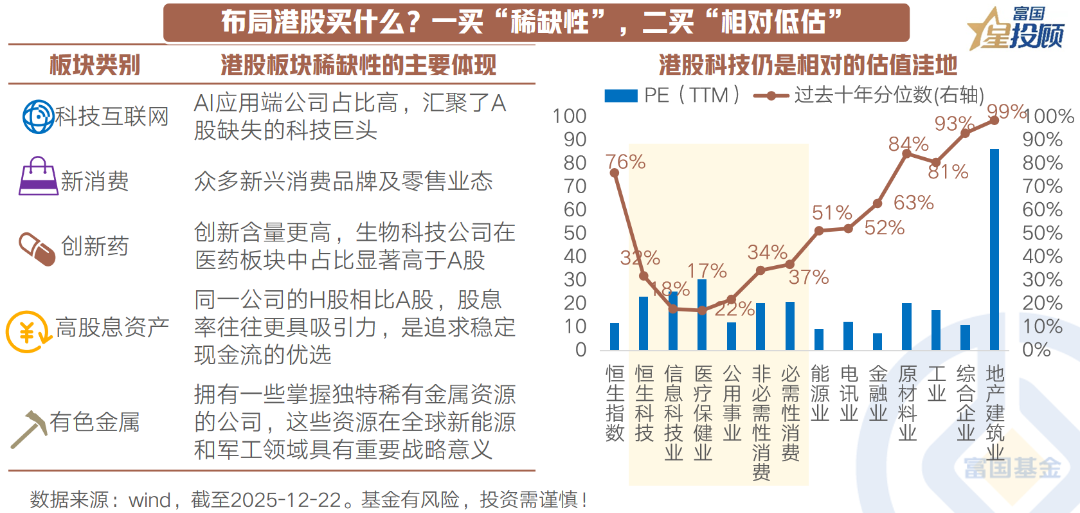

当前港股市场正展现出独特的战略配置价值,其投资逻辑可清晰归纳为两大主线:布局 「稀缺性」 与捕捉 「相对低估」。一方面,港股市场汇聚了 A 股市场稀缺的优质资产,主要集中在科技互联网、新消费、创新药、高股息资产,以及部分有色金属领域的公司上。另一方面,当前港股在部分领域的估值仍处于低位,如科技、医疗,非必需性消费等。

(文章来源:富国基金)

(原标题:止损?加仓?港股的抉择之道!)

(责任编辑:66)

【文章来源:天天财富】

01

回撤 20% 的压力测试后,港股正处于抉择时刻

2025 年,港股市场整体为投资者创造了可观收益,主要宽基指数涨幅均超过 20%。然而进入四季度,市场波动显著加剧,与 A 股快速修复走势不同,港股出现深度调整,宽基指数回撤幅度超过 20%,其中恒生科技指数自四季度以来累计下跌仍达 15%。

本轮调整主要受两方面因素影响:一方面源于流动性压力,四季度美联储降息预期反复,引发投资者对全球流动性冲击的担忧;叠加日本央行在 12 月宣布加息,导致套息交易逆转,全球风险偏好整体下降;与此同时,微观层面上港股在 12 月迎来 IPO 解禁高峰,进一步加剧资金面压力。另一方面,市场对基本面预期趋于谨慎,国内经济修复节奏平缓,叠加对 AI 产业趋势的担忧情绪升温。而港股上市公司多集中于应用端,业绩兑现压力更为突出。经历接近 20% 的回撤考验后,港股市场正处在关键的抉择时刻。

02

海外流动性冲击落地,外资回流或仍是 2026 年主旋律

进入 2026 年,海外流动性或迎来转折。一方面,美联储已步入 「降息+扩表」 的新周期,历史经验表明,「美元走弱」 往往为新兴市场带来流动性支持,即 「美元跌倒,新兴市场吃饱」 的格局有望重现。另一方面,此前引发波动的日本央行加息,其实际力度 「不及鹰派预期」,对全球风险偏好的抑制也呈现出 「暂时性」 特征。随着主要央行的政策路径逐步明朗,海外流动性冲击的阶段或已过去。2026 年,全球资本或将再度配置新兴市场、特别是估值处于历史低位的港股市场。当前,港股市场的短期阵痛,或许正在为新一轮的价值发现铺平道路。

03

港股 IPO 解禁高峰即将过去,春季躁动或仍可期待

2025 年以来,港股 IPO 市场持续活跃,背后的核心驱动力是内地龙头企业加速全球化布局的迫切需求,而香港市场高效、国际化的融资平台,恰好为此提供了 「及时雨」。这一方面为港股市场注入了代表中国新经济增长动力的 「硬科技」 优质资产,另一方面也意味着投资港股,就是投资这些中国龙头企业的 「全球化成长故事」。

当然,不可避免的是,流动性压力成为了近期调整重要原因之一,但历史上年初均有所好转。1) 年底成交活跃度下降,南向资金流入动能趋缓,年初或好转。10 月以来南向资金日均净流入从 9 月的 84.1 亿降至 57.5 亿港币附近。机构港股仓位普遍较高、浮盈较多是主要原因,也有季节性因素。历史上看 12 月南向平均净流入相较于 9 月缩窄约 25%。但年初资金再配置和春季躁动行情下,南向资金通常大幅流入,1 月南向净买入历史均值在 510 亿上方。2) 港股解禁在 12 月达到阶段性高点,年初回落。12 月港股潜在解禁金额约 1200 亿港币,对比来看,9、10、11 月解禁金额约 121 亿、624 亿、701 亿。明年 1 月将回落至 500 亿下方。

04

股市和汇率谁 「错」 了?基本面修复是 「慢变量」

近期,股市和汇率出现了不同向:一方面,人民币持续走强迭创新高,离岸人民币兑美元汇率 10 月初以来升值 1.3%,距离 7 的整数关口只有 「一步之遥」;但另一方面,股市却持续回调,尤其是原本应该对汇率和资金流向更敏感的港股市场,跌幅反而更大,恒科从 10 月初高点下跌 15%。历史上,汇率走势与 AH 两地市场都有较强的正相关性,因为汇率走强往往意味着外资流入和中国基本面向好,更不用说港股还有人民币走强折算到港币计价 EPS 的额外增厚。股市和汇率到底是谁 「错」?

从历史经验出发,汇率和股市的同向是多数时间,汇强股弱只出现过两次。即 2013 年 3 月-6 月和 2021 年 7 月-2022 年 10 月。最终结果上去看,前者是股市向汇率收敛,后者是汇率向股市收敛,看似收敛方向不同,但都与政策发力与否有关,前者有政策发力,后者缺乏基本面支撑。回到当下,11 月基本面有两大重大变化:1)CPI 同比由 0.2% 上涨至 0.70%;2) 中国贸易顺差首次突破 1 万亿美元。叠加政治局会议以及中央经济工作会议,2026 年货币政策和财政政策仍处于发力阶段,基本面修复的确定性仍然较高。

05

AI 产业趋势尚在,应用端逻辑的爆发仍可期待

对于港股而言,看 AI 不能只看技术进展,更要看它如何转化为实际商业价值和财务表现,即 AI 的宏大叙事最终需要扎实的基本面兑现来支撑。但应用端的爆发或许不会一蹴而就,随着技术成熟与商业闭环的打通,那些在垂直领域有深厚数据积累、清晰场景和强大执行力的公司,最有可能率先兑现价值。而港股科技正是分布在这些应用端的大公司上。未来观察港股科技的机会,需要关注的节点有:1) 清晰的盈利模式;2) 跨过 「采用临界点」,渗透率提升;3) 政策与生态催化。

06

港股与 A 股相关性走强,当前不应过度悲观

从近期的市场表现去看,港股与 A 股的相关性开始走强,而与美股的相关性走弱。或也在表明港股的定价权正从 「看美股脸色」 转向 「与 A 股共舞」,其走势将更取决于中国的基本面、政策面以及内外资的流动性,估值锚正从 「全球流动性」 更多转向 「中国资产价值」 本身。因此,「不应过度悲观」 的逻辑在于:1) 当市场因外围波动而悲观时,可能低估了南向资金作为稳定器和优质中国核心资产重估的长期力量;2)AH 溢价处于低位、与 A 股关联增强,意味着港股相对于 A 股的估值折价正在系统性收窄。

07

止损还是加仓?港股抉择时刻的应对之道!

当前港股市场徘徊于低位,投资者普遍面临两难抉择:深套者苦于是否割肉止损,持仓者纠结于守住利润,持币者则犹豫是否该入场抄底。应对之道,关键在于认清自身所处位置,并采取相匹配的策略。对于亏损者,首要任务是诊断持仓质量,切忌情绪化补仓,或可分批介入以摊薄成本。对于仍有浮盈的持仓者,核心是守住战果,让规则代替情绪,避免盈利变亏损。而对于持币观望者,当前或是逐步布局的时机,宜采用分批建仓策略,优先选择弹性品种。市场底部区域的震荡,比拼的不是精准预测,而是纪律与耐心。

08

布局港股买什么?一买 「稀缺性」,二买 「相对低估」

当前港股市场正展现出独特的战略配置价值,其投资逻辑可清晰归纳为两大主线:布局 「稀缺性」 与捕捉 「相对低估」。一方面,港股市场汇聚了 A 股市场稀缺的优质资产,主要集中在科技互联网、新消费、创新药、高股息资产,以及部分有色金属领域的公司上。另一方面,当前港股在部分领域的估值仍处于低位,如科技、医疗,非必需性消费等。

(文章来源:富国基金)

(原标题:止损?加仓?港股的抉择之道!)

(责任编辑:66)

【文章来源:天天财富】

01

回撤 20% 的压力测试后,港股正处于抉择时刻

2025 年,港股市场整体为投资者创造了可观收益,主要宽基指数涨幅均超过 20%。然而进入四季度,市场波动显著加剧,与 A 股快速修复走势不同,港股出现深度调整,宽基指数回撤幅度超过 20%,其中恒生科技指数自四季度以来累计下跌仍达 15%。

本轮调整主要受两方面因素影响:一方面源于流动性压力,四季度美联储降息预期反复,引发投资者对全球流动性冲击的担忧;叠加日本央行在 12 月宣布加息,导致套息交易逆转,全球风险偏好整体下降;与此同时,微观层面上港股在 12 月迎来 IPO 解禁高峰,进一步加剧资金面压力。另一方面,市场对基本面预期趋于谨慎,国内经济修复节奏平缓,叠加对 AI 产业趋势的担忧情绪升温。而港股上市公司多集中于应用端,业绩兑现压力更为突出。经历接近 20% 的回撤考验后,港股市场正处在关键的抉择时刻。

02

海外流动性冲击落地,外资回流或仍是 2026 年主旋律

进入 2026 年,海外流动性或迎来转折。一方面,美联储已步入 「降息+扩表」 的新周期,历史经验表明,「美元走弱」 往往为新兴市场带来流动性支持,即 「美元跌倒,新兴市场吃饱」 的格局有望重现。另一方面,此前引发波动的日本央行加息,其实际力度 「不及鹰派预期」,对全球风险偏好的抑制也呈现出 「暂时性」 特征。随着主要央行的政策路径逐步明朗,海外流动性冲击的阶段或已过去。2026 年,全球资本或将再度配置新兴市场、特别是估值处于历史低位的港股市场。当前,港股市场的短期阵痛,或许正在为新一轮的价值发现铺平道路。

03

港股 IPO 解禁高峰即将过去,春季躁动或仍可期待

2025 年以来,港股 IPO 市场持续活跃,背后的核心驱动力是内地龙头企业加速全球化布局的迫切需求,而香港市场高效、国际化的融资平台,恰好为此提供了 「及时雨」。这一方面为港股市场注入了代表中国新经济增长动力的 「硬科技」 优质资产,另一方面也意味着投资港股,就是投资这些中国龙头企业的 「全球化成长故事」。

当然,不可避免的是,流动性压力成为了近期调整重要原因之一,但历史上年初均有所好转。1) 年底成交活跃度下降,南向资金流入动能趋缓,年初或好转。10 月以来南向资金日均净流入从 9 月的 84.1 亿降至 57.5 亿港币附近。机构港股仓位普遍较高、浮盈较多是主要原因,也有季节性因素。历史上看 12 月南向平均净流入相较于 9 月缩窄约 25%。但年初资金再配置和春季躁动行情下,南向资金通常大幅流入,1 月南向净买入历史均值在 510 亿上方。2) 港股解禁在 12 月达到阶段性高点,年初回落。12 月港股潜在解禁金额约 1200 亿港币,对比来看,9、10、11 月解禁金额约 121 亿、624 亿、701 亿。明年 1 月将回落至 500 亿下方。

04

股市和汇率谁 「错」 了?基本面修复是 「慢变量」

近期,股市和汇率出现了不同向:一方面,人民币持续走强迭创新高,离岸人民币兑美元汇率 10 月初以来升值 1.3%,距离 7 的整数关口只有 「一步之遥」;但另一方面,股市却持续回调,尤其是原本应该对汇率和资金流向更敏感的港股市场,跌幅反而更大,恒科从 10 月初高点下跌 15%。历史上,汇率走势与 AH 两地市场都有较强的正相关性,因为汇率走强往往意味着外资流入和中国基本面向好,更不用说港股还有人民币走强折算到港币计价 EPS 的额外增厚。股市和汇率到底是谁 「错」?

从历史经验出发,汇率和股市的同向是多数时间,汇强股弱只出现过两次。即 2013 年 3 月-6 月和 2021 年 7 月-2022 年 10 月。最终结果上去看,前者是股市向汇率收敛,后者是汇率向股市收敛,看似收敛方向不同,但都与政策发力与否有关,前者有政策发力,后者缺乏基本面支撑。回到当下,11 月基本面有两大重大变化:1)CPI 同比由 0.2% 上涨至 0.70%;2) 中国贸易顺差首次突破 1 万亿美元。叠加政治局会议以及中央经济工作会议,2026 年货币政策和财政政策仍处于发力阶段,基本面修复的确定性仍然较高。

05

AI 产业趋势尚在,应用端逻辑的爆发仍可期待

对于港股而言,看 AI 不能只看技术进展,更要看它如何转化为实际商业价值和财务表现,即 AI 的宏大叙事最终需要扎实的基本面兑现来支撑。但应用端的爆发或许不会一蹴而就,随着技术成熟与商业闭环的打通,那些在垂直领域有深厚数据积累、清晰场景和强大执行力的公司,最有可能率先兑现价值。而港股科技正是分布在这些应用端的大公司上。未来观察港股科技的机会,需要关注的节点有:1) 清晰的盈利模式;2) 跨过 「采用临界点」,渗透率提升;3) 政策与生态催化。

06

港股与 A 股相关性走强,当前不应过度悲观

从近期的市场表现去看,港股与 A 股的相关性开始走强,而与美股的相关性走弱。或也在表明港股的定价权正从 「看美股脸色」 转向 「与 A 股共舞」,其走势将更取决于中国的基本面、政策面以及内外资的流动性,估值锚正从 「全球流动性」 更多转向 「中国资产价值」 本身。因此,「不应过度悲观」 的逻辑在于:1) 当市场因外围波动而悲观时,可能低估了南向资金作为稳定器和优质中国核心资产重估的长期力量;2)AH 溢价处于低位、与 A 股关联增强,意味着港股相对于 A 股的估值折价正在系统性收窄。

07

止损还是加仓?港股抉择时刻的应对之道!

当前港股市场徘徊于低位,投资者普遍面临两难抉择:深套者苦于是否割肉止损,持仓者纠结于守住利润,持币者则犹豫是否该入场抄底。应对之道,关键在于认清自身所处位置,并采取相匹配的策略。对于亏损者,首要任务是诊断持仓质量,切忌情绪化补仓,或可分批介入以摊薄成本。对于仍有浮盈的持仓者,核心是守住战果,让规则代替情绪,避免盈利变亏损。而对于持币观望者,当前或是逐步布局的时机,宜采用分批建仓策略,优先选择弹性品种。市场底部区域的震荡,比拼的不是精准预测,而是纪律与耐心。

08

布局港股买什么?一买 「稀缺性」,二买 「相对低估」

当前港股市场正展现出独特的战略配置价值,其投资逻辑可清晰归纳为两大主线:布局 「稀缺性」 与捕捉 「相对低估」。一方面,港股市场汇聚了 A 股市场稀缺的优质资产,主要集中在科技互联网、新消费、创新药、高股息资产,以及部分有色金属领域的公司上。另一方面,当前港股在部分领域的估值仍处于低位,如科技、医疗,非必需性消费等。

(文章来源:富国基金)

(原标题:止损?加仓?港股的抉择之道!)

(责任编辑:66)

【文章来源:天天财富】

01

回撤 20% 的压力测试后,港股正处于抉择时刻

2025 年,港股市场整体为投资者创造了可观收益,主要宽基指数涨幅均超过 20%。然而进入四季度,市场波动显著加剧,与 A 股快速修复走势不同,港股出现深度调整,宽基指数回撤幅度超过 20%,其中恒生科技指数自四季度以来累计下跌仍达 15%。

本轮调整主要受两方面因素影响:一方面源于流动性压力,四季度美联储降息预期反复,引发投资者对全球流动性冲击的担忧;叠加日本央行在 12 月宣布加息,导致套息交易逆转,全球风险偏好整体下降;与此同时,微观层面上港股在 12 月迎来 IPO 解禁高峰,进一步加剧资金面压力。另一方面,市场对基本面预期趋于谨慎,国内经济修复节奏平缓,叠加对 AI 产业趋势的担忧情绪升温。而港股上市公司多集中于应用端,业绩兑现压力更为突出。经历接近 20% 的回撤考验后,港股市场正处在关键的抉择时刻。

02

海外流动性冲击落地,外资回流或仍是 2026 年主旋律

进入 2026 年,海外流动性或迎来转折。一方面,美联储已步入 「降息+扩表」 的新周期,历史经验表明,「美元走弱」 往往为新兴市场带来流动性支持,即 「美元跌倒,新兴市场吃饱」 的格局有望重现。另一方面,此前引发波动的日本央行加息,其实际力度 「不及鹰派预期」,对全球风险偏好的抑制也呈现出 「暂时性」 特征。随着主要央行的政策路径逐步明朗,海外流动性冲击的阶段或已过去。2026 年,全球资本或将再度配置新兴市场、特别是估值处于历史低位的港股市场。当前,港股市场的短期阵痛,或许正在为新一轮的价值发现铺平道路。

03

港股 IPO 解禁高峰即将过去,春季躁动或仍可期待

2025 年以来,港股 IPO 市场持续活跃,背后的核心驱动力是内地龙头企业加速全球化布局的迫切需求,而香港市场高效、国际化的融资平台,恰好为此提供了 「及时雨」。这一方面为港股市场注入了代表中国新经济增长动力的 「硬科技」 优质资产,另一方面也意味着投资港股,就是投资这些中国龙头企业的 「全球化成长故事」。

当然,不可避免的是,流动性压力成为了近期调整重要原因之一,但历史上年初均有所好转。1) 年底成交活跃度下降,南向资金流入动能趋缓,年初或好转。10 月以来南向资金日均净流入从 9 月的 84.1 亿降至 57.5 亿港币附近。机构港股仓位普遍较高、浮盈较多是主要原因,也有季节性因素。历史上看 12 月南向平均净流入相较于 9 月缩窄约 25%。但年初资金再配置和春季躁动行情下,南向资金通常大幅流入,1 月南向净买入历史均值在 510 亿上方。2) 港股解禁在 12 月达到阶段性高点,年初回落。12 月港股潜在解禁金额约 1200 亿港币,对比来看,9、10、11 月解禁金额约 121 亿、624 亿、701 亿。明年 1 月将回落至 500 亿下方。

04

股市和汇率谁 「错」 了?基本面修复是 「慢变量」

近期,股市和汇率出现了不同向:一方面,人民币持续走强迭创新高,离岸人民币兑美元汇率 10 月初以来升值 1.3%,距离 7 的整数关口只有 「一步之遥」;但另一方面,股市却持续回调,尤其是原本应该对汇率和资金流向更敏感的港股市场,跌幅反而更大,恒科从 10 月初高点下跌 15%。历史上,汇率走势与 AH 两地市场都有较强的正相关性,因为汇率走强往往意味着外资流入和中国基本面向好,更不用说港股还有人民币走强折算到港币计价 EPS 的额外增厚。股市和汇率到底是谁 「错」?

从历史经验出发,汇率和股市的同向是多数时间,汇强股弱只出现过两次。即 2013 年 3 月-6 月和 2021 年 7 月-2022 年 10 月。最终结果上去看,前者是股市向汇率收敛,后者是汇率向股市收敛,看似收敛方向不同,但都与政策发力与否有关,前者有政策发力,后者缺乏基本面支撑。回到当下,11 月基本面有两大重大变化:1)CPI 同比由 0.2% 上涨至 0.70%;2) 中国贸易顺差首次突破 1 万亿美元。叠加政治局会议以及中央经济工作会议,2026 年货币政策和财政政策仍处于发力阶段,基本面修复的确定性仍然较高。

05

AI 产业趋势尚在,应用端逻辑的爆发仍可期待

对于港股而言,看 AI 不能只看技术进展,更要看它如何转化为实际商业价值和财务表现,即 AI 的宏大叙事最终需要扎实的基本面兑现来支撑。但应用端的爆发或许不会一蹴而就,随着技术成熟与商业闭环的打通,那些在垂直领域有深厚数据积累、清晰场景和强大执行力的公司,最有可能率先兑现价值。而港股科技正是分布在这些应用端的大公司上。未来观察港股科技的机会,需要关注的节点有:1) 清晰的盈利模式;2) 跨过 「采用临界点」,渗透率提升;3) 政策与生态催化。

06

港股与 A 股相关性走强,当前不应过度悲观

从近期的市场表现去看,港股与 A 股的相关性开始走强,而与美股的相关性走弱。或也在表明港股的定价权正从 「看美股脸色」 转向 「与 A 股共舞」,其走势将更取决于中国的基本面、政策面以及内外资的流动性,估值锚正从 「全球流动性」 更多转向 「中国资产价值」 本身。因此,「不应过度悲观」 的逻辑在于:1) 当市场因外围波动而悲观时,可能低估了南向资金作为稳定器和优质中国核心资产重估的长期力量;2)AH 溢价处于低位、与 A 股关联增强,意味着港股相对于 A 股的估值折价正在系统性收窄。

07

止损还是加仓?港股抉择时刻的应对之道!

当前港股市场徘徊于低位,投资者普遍面临两难抉择:深套者苦于是否割肉止损,持仓者纠结于守住利润,持币者则犹豫是否该入场抄底。应对之道,关键在于认清自身所处位置,并采取相匹配的策略。对于亏损者,首要任务是诊断持仓质量,切忌情绪化补仓,或可分批介入以摊薄成本。对于仍有浮盈的持仓者,核心是守住战果,让规则代替情绪,避免盈利变亏损。而对于持币观望者,当前或是逐步布局的时机,宜采用分批建仓策略,优先选择弹性品种。市场底部区域的震荡,比拼的不是精准预测,而是纪律与耐心。

08

布局港股买什么?一买 「稀缺性」,二买 「相对低估」

当前港股市场正展现出独特的战略配置价值,其投资逻辑可清晰归纳为两大主线:布局 「稀缺性」 与捕捉 「相对低估」。一方面,港股市场汇聚了 A 股市场稀缺的优质资产,主要集中在科技互联网、新消费、创新药、高股息资产,以及部分有色金属领域的公司上。另一方面,当前港股在部分领域的估值仍处于低位,如科技、医疗,非必需性消费等。

(文章来源:富国基金)

(原标题:止损?加仓?港股的抉择之道!)

(责任编辑:66)