【文章来源:天天财富】

2025 年,ETF 市场规模迎来爆发式增长。截至 12 月 25 日,中国 ETF 市场总规模达到 5.97 万亿元,再创历史新高,全市场 ETF 基金数量已经接近 1400 只。规模大增的同时,2025 年也是 ETF 产品发行的大年。公募排排网数据显示,截至 2025 年 12 月 21 日,按认购起始日统计,年内全市场共计发行 ETF 产品 351 只,发行份额高达 2554.55 亿份。这一数据不仅创下历史新高,更一举超越此前两年的发行总和,展现出 ETF 市场的强劲发展势头。

展望未来,公募行业认为中国资本市场已进入指数投资的高质量发展阶段。易方达基金董事总经理、指数投资部总经理林伟斌指出,我们正进入 「ETF 的全新时代」,中国已成为亚洲最大的 ETF 市场,未来十年或将是其黄金发展期。

债券型 ETF 发行破纪录

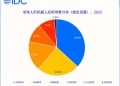

分类型来看,股票型 ETF 依然占据主导地位,截至 12 月 25 日,1087 只股票型 ETF 规模合计约 3.8 万亿元,全市场占比超过六成。股票型 ETF 也是 2025 年的发行主力军。年内发行的 312 只股票型 ETF 产品,合计发行份额达 1602.05 亿份,分别占到全年 ETF 发行总量的 88.89% 和 62.71%,充分体现了投资者对权益类资产的持续青睐。

值得注意的是,债券型 ETF 的规模增长尤为惊人。截至 12 月 25 日,债券型 ETF 总规模突破 7800 亿元,较 2024 年底的 1800 亿元增长了超过 330%,成为增长最快的品类。据公募排排网数据,年内新发债券型 ETF 产品 32 只,发行份额达 914.83 亿份,发行数量和规模均超过历史总和。而从募集结果来看,债券型 ETF 的表现也更为亮眼,截至 12 月 21 日,当前债券型 ETF 募集截止日份额达 39.67 亿份,这一数据不仅创下历年来次新高 (仅次于 2020 年的 54.88 亿份),更达到过去 4 年总和的 3 倍以上,展现出债券型 ETF 在投资者资产配置中的重要地位。

QDII 型 ETF 同样迎来大爆发。尽管 2025 年仅发行 7 只 QDII 型 ETF 产品,较去年有所减少,但发行份额和截止日份额均实现显著增长。公募排排网数据显示,QDII 型 ETF 发行份额为 37.67 亿份,截止日份额则高达 160.50 亿份,超募比例超过 4 倍,充分彰显了投资者对全球资产配置的强烈需求。

排排网集团旗下融智投资 FOF 基金经理李春瑜表示,在政策支持与审批流程提速、指数化投资理念普及等多重因素的推动下,再叠加市场回暖带来的赚钱效应,2025 年 ETF 市场迎来发行规模与产品数量的双重增长。ETF 产品凭借费率低廉、分散风险、交易便捷、透明度高等优势,持续吸引机构与个人投资者资金共振入市。与此同时,产品线不断向细分赛道及跨境、债券等多元化方向拓展,更好地适配不同投资者的资产配置需求。长期资金的持续增配,进一步强化了头部 ETF 的流动性与规模优势,形成 「强者恒强」 的马太效应,并吸引更多跟风资金入场,由此形成规模增长与流动性提升的正向循环。

科技类 ETF 最受追捧

分主题来看,科技类 ETF 是 2025 年最受市场追捧的品种。公募排排网数据显示,截至 12 月 21 日,年内发行的 351 只 ETF 中,名称包含 「科技」 字眼的产品达 47 只,合计发行份额 665.25 亿份,分别占全年发行总量的 13.39% 和 26.04%,科技主题投资的热度可见一斑。

李春瑜表示,科技类 ETF 精准对接新质生产力发展方向,深度布局 AI、半导体、算力等景气度持续向上的核心赛道,政策扶持方向明确、产业趋势清晰可见。在全球与国内 AI 产业浪潮的推动下,叠加国产替代加速、算力基础设施完善以及应用场景不断落地等多重利好因素,行业成长确定性进一步增强。科技 ETF 通过一键打包行业核心标的,既能有效分散个股风险,又具备交易便捷高效的优势,成为投资者捕捉结构性行情的理想工具。

市场格局头部效应愈发明显

从公募机构竞争的角度来看,头部效应愈发明显。2025 年共有 47 家公募机构参与 ETF 产品发行,其中 31 家发行数量不少于 2 只,15 家发行数量达到 10 只以上。具体来看,易方达基金以 31 只的发行数量和 172.41 亿份的发行规模位居榜首;富国基金紧随其后,发行 26 只 ETF 产品,发行份额 160.12 亿份;鹏华基金排名第三,发行 25 只产品,发行规模 135.27 亿份。此外,华夏基金、汇添富基金、南方基金和嘉实基金的发行数量均超过 15 只,展现出头部公募在 ETF 领域的强劲实力。

与此同时,2025 年有 6 家公募机构的新发 ETF 产品出现超募现象。其中,华夏基金、广发基金、天弘基金和华宝基金 4 家公募机构今年共计发行 ETF 份额分别为 126.15 亿份、54.14 亿份、88.24 亿份和 46.14 亿份,而当前截止日份额则分别达到 230.13 亿份、145.21 亿份、154.90 亿份和 95.11 亿份,超募比例显著,充分体现了市场对优质 ETF 产品的认可和追捧。

展望 2026 年,指数投资怎么做?

展望未来,公募机构对 ETF 市场的发展充满信心。一方面,市场参与者不断成熟,已逐步向更复杂的因子投资、多资产配置演进;另一方面,AI 技术的应用为指数投资持续赋能。以保险资管等为代表的长线资金持续入市,将推动 ETF 市场结构持续优化。此外,政策的持续支持将进一步激活市场活力,吸引更多投资者参与指数投资。「按照保守估算,若 A 股总市值随 GDP 同步实现 5% 的年化增速,2035 年就将达到 200 万亿元,参考美国市场 10% 的 ETF 渗透率,届时股票型 ETF 规模有望突破 20 万亿元,叠加债券、黄金、商品等多资产 ETF,整体规模或将达到 30 万亿元,可能将升至全球第一行列。」 林伟斌说。

不过公募人士同时也强调,指数投资并非 「傻瓜投资」,其背后蕴含着复杂的选股逻辑和资产配置思想。林伟斌表示,对于多数投资者而言,仅依靠行业主题轮动难度极高,且长期持有单一主题需极强的定力,而风格因子指数作为介于主动投资与传统市值加权指数之间的投资工具,既能避免主动投资的不确定性,又能突破传统指数的收益瓶颈,有望为资产配置提供更优选择。在多因子组合配置上,林伟斌建议采用 「恒定比例再平衡」 策略。比如,采用 「60% 价值+40% 成长」 的组合,每个月底定期调整至目标比例,涨时卖出、跌时买入,通过一年 12 期的滚动操作,有望跑赢沪深 300 指数;对于偏好成长风格的投资者,也可以反向配置 「60% 成长+40% 价值」,同样有望实现超额收益。

富国基金总经理助理、量化投资部总经理王保合则表示,对于进取型投资者,2026 年权益资产具备显著优势,核心逻辑在于企业盈利改善与全球宽松流动性共同驱动的估值修复,建议把握 「先科技后周期」 的市场节奏。对于稳健型投资者,则应遵循多资产、多策略的配置原则,充分利用资产间的低相关性构建能够平滑波动的投资组合。

(文章来源:金融投资报)

(原标题:2554 亿份!2025 年 ETF 发行创历史新高,超过去两年总和)

(责任编辑:43)

【文章来源:天天财富】

2025 年,ETF 市场规模迎来爆发式增长。截至 12 月 25 日,中国 ETF 市场总规模达到 5.97 万亿元,再创历史新高,全市场 ETF 基金数量已经接近 1400 只。规模大增的同时,2025 年也是 ETF 产品发行的大年。公募排排网数据显示,截至 2025 年 12 月 21 日,按认购起始日统计,年内全市场共计发行 ETF 产品 351 只,发行份额高达 2554.55 亿份。这一数据不仅创下历史新高,更一举超越此前两年的发行总和,展现出 ETF 市场的强劲发展势头。

展望未来,公募行业认为中国资本市场已进入指数投资的高质量发展阶段。易方达基金董事总经理、指数投资部总经理林伟斌指出,我们正进入 「ETF 的全新时代」,中国已成为亚洲最大的 ETF 市场,未来十年或将是其黄金发展期。

债券型 ETF 发行破纪录

分类型来看,股票型 ETF 依然占据主导地位,截至 12 月 25 日,1087 只股票型 ETF 规模合计约 3.8 万亿元,全市场占比超过六成。股票型 ETF 也是 2025 年的发行主力军。年内发行的 312 只股票型 ETF 产品,合计发行份额达 1602.05 亿份,分别占到全年 ETF 发行总量的 88.89% 和 62.71%,充分体现了投资者对权益类资产的持续青睐。

值得注意的是,债券型 ETF 的规模增长尤为惊人。截至 12 月 25 日,债券型 ETF 总规模突破 7800 亿元,较 2024 年底的 1800 亿元增长了超过 330%,成为增长最快的品类。据公募排排网数据,年内新发债券型 ETF 产品 32 只,发行份额达 914.83 亿份,发行数量和规模均超过历史总和。而从募集结果来看,债券型 ETF 的表现也更为亮眼,截至 12 月 21 日,当前债券型 ETF 募集截止日份额达 39.67 亿份,这一数据不仅创下历年来次新高 (仅次于 2020 年的 54.88 亿份),更达到过去 4 年总和的 3 倍以上,展现出债券型 ETF 在投资者资产配置中的重要地位。

QDII 型 ETF 同样迎来大爆发。尽管 2025 年仅发行 7 只 QDII 型 ETF 产品,较去年有所减少,但发行份额和截止日份额均实现显著增长。公募排排网数据显示,QDII 型 ETF 发行份额为 37.67 亿份,截止日份额则高达 160.50 亿份,超募比例超过 4 倍,充分彰显了投资者对全球资产配置的强烈需求。

排排网集团旗下融智投资 FOF 基金经理李春瑜表示,在政策支持与审批流程提速、指数化投资理念普及等多重因素的推动下,再叠加市场回暖带来的赚钱效应,2025 年 ETF 市场迎来发行规模与产品数量的双重增长。ETF 产品凭借费率低廉、分散风险、交易便捷、透明度高等优势,持续吸引机构与个人投资者资金共振入市。与此同时,产品线不断向细分赛道及跨境、债券等多元化方向拓展,更好地适配不同投资者的资产配置需求。长期资金的持续增配,进一步强化了头部 ETF 的流动性与规模优势,形成 「强者恒强」 的马太效应,并吸引更多跟风资金入场,由此形成规模增长与流动性提升的正向循环。

科技类 ETF 最受追捧

分主题来看,科技类 ETF 是 2025 年最受市场追捧的品种。公募排排网数据显示,截至 12 月 21 日,年内发行的 351 只 ETF 中,名称包含 「科技」 字眼的产品达 47 只,合计发行份额 665.25 亿份,分别占全年发行总量的 13.39% 和 26.04%,科技主题投资的热度可见一斑。

李春瑜表示,科技类 ETF 精准对接新质生产力发展方向,深度布局 AI、半导体、算力等景气度持续向上的核心赛道,政策扶持方向明确、产业趋势清晰可见。在全球与国内 AI 产业浪潮的推动下,叠加国产替代加速、算力基础设施完善以及应用场景不断落地等多重利好因素,行业成长确定性进一步增强。科技 ETF 通过一键打包行业核心标的,既能有效分散个股风险,又具备交易便捷高效的优势,成为投资者捕捉结构性行情的理想工具。

市场格局头部效应愈发明显

从公募机构竞争的角度来看,头部效应愈发明显。2025 年共有 47 家公募机构参与 ETF 产品发行,其中 31 家发行数量不少于 2 只,15 家发行数量达到 10 只以上。具体来看,易方达基金以 31 只的发行数量和 172.41 亿份的发行规模位居榜首;富国基金紧随其后,发行 26 只 ETF 产品,发行份额 160.12 亿份;鹏华基金排名第三,发行 25 只产品,发行规模 135.27 亿份。此外,华夏基金、汇添富基金、南方基金和嘉实基金的发行数量均超过 15 只,展现出头部公募在 ETF 领域的强劲实力。

与此同时,2025 年有 6 家公募机构的新发 ETF 产品出现超募现象。其中,华夏基金、广发基金、天弘基金和华宝基金 4 家公募机构今年共计发行 ETF 份额分别为 126.15 亿份、54.14 亿份、88.24 亿份和 46.14 亿份,而当前截止日份额则分别达到 230.13 亿份、145.21 亿份、154.90 亿份和 95.11 亿份,超募比例显著,充分体现了市场对优质 ETF 产品的认可和追捧。

展望 2026 年,指数投资怎么做?

展望未来,公募机构对 ETF 市场的发展充满信心。一方面,市场参与者不断成熟,已逐步向更复杂的因子投资、多资产配置演进;另一方面,AI 技术的应用为指数投资持续赋能。以保险资管等为代表的长线资金持续入市,将推动 ETF 市场结构持续优化。此外,政策的持续支持将进一步激活市场活力,吸引更多投资者参与指数投资。「按照保守估算,若 A 股总市值随 GDP 同步实现 5% 的年化增速,2035 年就将达到 200 万亿元,参考美国市场 10% 的 ETF 渗透率,届时股票型 ETF 规模有望突破 20 万亿元,叠加债券、黄金、商品等多资产 ETF,整体规模或将达到 30 万亿元,可能将升至全球第一行列。」 林伟斌说。

不过公募人士同时也强调,指数投资并非 「傻瓜投资」,其背后蕴含着复杂的选股逻辑和资产配置思想。林伟斌表示,对于多数投资者而言,仅依靠行业主题轮动难度极高,且长期持有单一主题需极强的定力,而风格因子指数作为介于主动投资与传统市值加权指数之间的投资工具,既能避免主动投资的不确定性,又能突破传统指数的收益瓶颈,有望为资产配置提供更优选择。在多因子组合配置上,林伟斌建议采用 「恒定比例再平衡」 策略。比如,采用 「60% 价值+40% 成长」 的组合,每个月底定期调整至目标比例,涨时卖出、跌时买入,通过一年 12 期的滚动操作,有望跑赢沪深 300 指数;对于偏好成长风格的投资者,也可以反向配置 「60% 成长+40% 价值」,同样有望实现超额收益。

富国基金总经理助理、量化投资部总经理王保合则表示,对于进取型投资者,2026 年权益资产具备显著优势,核心逻辑在于企业盈利改善与全球宽松流动性共同驱动的估值修复,建议把握 「先科技后周期」 的市场节奏。对于稳健型投资者,则应遵循多资产、多策略的配置原则,充分利用资产间的低相关性构建能够平滑波动的投资组合。

(文章来源:金融投资报)

(原标题:2554 亿份!2025 年 ETF 发行创历史新高,超过去两年总和)

(责任编辑:43)

【文章来源:天天财富】

2025 年,ETF 市场规模迎来爆发式增长。截至 12 月 25 日,中国 ETF 市场总规模达到 5.97 万亿元,再创历史新高,全市场 ETF 基金数量已经接近 1400 只。规模大增的同时,2025 年也是 ETF 产品发行的大年。公募排排网数据显示,截至 2025 年 12 月 21 日,按认购起始日统计,年内全市场共计发行 ETF 产品 351 只,发行份额高达 2554.55 亿份。这一数据不仅创下历史新高,更一举超越此前两年的发行总和,展现出 ETF 市场的强劲发展势头。

展望未来,公募行业认为中国资本市场已进入指数投资的高质量发展阶段。易方达基金董事总经理、指数投资部总经理林伟斌指出,我们正进入 「ETF 的全新时代」,中国已成为亚洲最大的 ETF 市场,未来十年或将是其黄金发展期。

债券型 ETF 发行破纪录

分类型来看,股票型 ETF 依然占据主导地位,截至 12 月 25 日,1087 只股票型 ETF 规模合计约 3.8 万亿元,全市场占比超过六成。股票型 ETF 也是 2025 年的发行主力军。年内发行的 312 只股票型 ETF 产品,合计发行份额达 1602.05 亿份,分别占到全年 ETF 发行总量的 88.89% 和 62.71%,充分体现了投资者对权益类资产的持续青睐。

值得注意的是,债券型 ETF 的规模增长尤为惊人。截至 12 月 25 日,债券型 ETF 总规模突破 7800 亿元,较 2024 年底的 1800 亿元增长了超过 330%,成为增长最快的品类。据公募排排网数据,年内新发债券型 ETF 产品 32 只,发行份额达 914.83 亿份,发行数量和规模均超过历史总和。而从募集结果来看,债券型 ETF 的表现也更为亮眼,截至 12 月 21 日,当前债券型 ETF 募集截止日份额达 39.67 亿份,这一数据不仅创下历年来次新高 (仅次于 2020 年的 54.88 亿份),更达到过去 4 年总和的 3 倍以上,展现出债券型 ETF 在投资者资产配置中的重要地位。

QDII 型 ETF 同样迎来大爆发。尽管 2025 年仅发行 7 只 QDII 型 ETF 产品,较去年有所减少,但发行份额和截止日份额均实现显著增长。公募排排网数据显示,QDII 型 ETF 发行份额为 37.67 亿份,截止日份额则高达 160.50 亿份,超募比例超过 4 倍,充分彰显了投资者对全球资产配置的强烈需求。

排排网集团旗下融智投资 FOF 基金经理李春瑜表示,在政策支持与审批流程提速、指数化投资理念普及等多重因素的推动下,再叠加市场回暖带来的赚钱效应,2025 年 ETF 市场迎来发行规模与产品数量的双重增长。ETF 产品凭借费率低廉、分散风险、交易便捷、透明度高等优势,持续吸引机构与个人投资者资金共振入市。与此同时,产品线不断向细分赛道及跨境、债券等多元化方向拓展,更好地适配不同投资者的资产配置需求。长期资金的持续增配,进一步强化了头部 ETF 的流动性与规模优势,形成 「强者恒强」 的马太效应,并吸引更多跟风资金入场,由此形成规模增长与流动性提升的正向循环。

科技类 ETF 最受追捧

分主题来看,科技类 ETF 是 2025 年最受市场追捧的品种。公募排排网数据显示,截至 12 月 21 日,年内发行的 351 只 ETF 中,名称包含 「科技」 字眼的产品达 47 只,合计发行份额 665.25 亿份,分别占全年发行总量的 13.39% 和 26.04%,科技主题投资的热度可见一斑。

李春瑜表示,科技类 ETF 精准对接新质生产力发展方向,深度布局 AI、半导体、算力等景气度持续向上的核心赛道,政策扶持方向明确、产业趋势清晰可见。在全球与国内 AI 产业浪潮的推动下,叠加国产替代加速、算力基础设施完善以及应用场景不断落地等多重利好因素,行业成长确定性进一步增强。科技 ETF 通过一键打包行业核心标的,既能有效分散个股风险,又具备交易便捷高效的优势,成为投资者捕捉结构性行情的理想工具。

市场格局头部效应愈发明显

从公募机构竞争的角度来看,头部效应愈发明显。2025 年共有 47 家公募机构参与 ETF 产品发行,其中 31 家发行数量不少于 2 只,15 家发行数量达到 10 只以上。具体来看,易方达基金以 31 只的发行数量和 172.41 亿份的发行规模位居榜首;富国基金紧随其后,发行 26 只 ETF 产品,发行份额 160.12 亿份;鹏华基金排名第三,发行 25 只产品,发行规模 135.27 亿份。此外,华夏基金、汇添富基金、南方基金和嘉实基金的发行数量均超过 15 只,展现出头部公募在 ETF 领域的强劲实力。

与此同时,2025 年有 6 家公募机构的新发 ETF 产品出现超募现象。其中,华夏基金、广发基金、天弘基金和华宝基金 4 家公募机构今年共计发行 ETF 份额分别为 126.15 亿份、54.14 亿份、88.24 亿份和 46.14 亿份,而当前截止日份额则分别达到 230.13 亿份、145.21 亿份、154.90 亿份和 95.11 亿份,超募比例显著,充分体现了市场对优质 ETF 产品的认可和追捧。

展望 2026 年,指数投资怎么做?

展望未来,公募机构对 ETF 市场的发展充满信心。一方面,市场参与者不断成熟,已逐步向更复杂的因子投资、多资产配置演进;另一方面,AI 技术的应用为指数投资持续赋能。以保险资管等为代表的长线资金持续入市,将推动 ETF 市场结构持续优化。此外,政策的持续支持将进一步激活市场活力,吸引更多投资者参与指数投资。「按照保守估算,若 A 股总市值随 GDP 同步实现 5% 的年化增速,2035 年就将达到 200 万亿元,参考美国市场 10% 的 ETF 渗透率,届时股票型 ETF 规模有望突破 20 万亿元,叠加债券、黄金、商品等多资产 ETF,整体规模或将达到 30 万亿元,可能将升至全球第一行列。」 林伟斌说。

不过公募人士同时也强调,指数投资并非 「傻瓜投资」,其背后蕴含着复杂的选股逻辑和资产配置思想。林伟斌表示,对于多数投资者而言,仅依靠行业主题轮动难度极高,且长期持有单一主题需极强的定力,而风格因子指数作为介于主动投资与传统市值加权指数之间的投资工具,既能避免主动投资的不确定性,又能突破传统指数的收益瓶颈,有望为资产配置提供更优选择。在多因子组合配置上,林伟斌建议采用 「恒定比例再平衡」 策略。比如,采用 「60% 价值+40% 成长」 的组合,每个月底定期调整至目标比例,涨时卖出、跌时买入,通过一年 12 期的滚动操作,有望跑赢沪深 300 指数;对于偏好成长风格的投资者,也可以反向配置 「60% 成长+40% 价值」,同样有望实现超额收益。

富国基金总经理助理、量化投资部总经理王保合则表示,对于进取型投资者,2026 年权益资产具备显著优势,核心逻辑在于企业盈利改善与全球宽松流动性共同驱动的估值修复,建议把握 「先科技后周期」 的市场节奏。对于稳健型投资者,则应遵循多资产、多策略的配置原则,充分利用资产间的低相关性构建能够平滑波动的投资组合。

(文章来源:金融投资报)

(原标题:2554 亿份!2025 年 ETF 发行创历史新高,超过去两年总和)

(责任编辑:43)

【文章来源:天天财富】

2025 年,ETF 市场规模迎来爆发式增长。截至 12 月 25 日,中国 ETF 市场总规模达到 5.97 万亿元,再创历史新高,全市场 ETF 基金数量已经接近 1400 只。规模大增的同时,2025 年也是 ETF 产品发行的大年。公募排排网数据显示,截至 2025 年 12 月 21 日,按认购起始日统计,年内全市场共计发行 ETF 产品 351 只,发行份额高达 2554.55 亿份。这一数据不仅创下历史新高,更一举超越此前两年的发行总和,展现出 ETF 市场的强劲发展势头。

展望未来,公募行业认为中国资本市场已进入指数投资的高质量发展阶段。易方达基金董事总经理、指数投资部总经理林伟斌指出,我们正进入 「ETF 的全新时代」,中国已成为亚洲最大的 ETF 市场,未来十年或将是其黄金发展期。

债券型 ETF 发行破纪录

分类型来看,股票型 ETF 依然占据主导地位,截至 12 月 25 日,1087 只股票型 ETF 规模合计约 3.8 万亿元,全市场占比超过六成。股票型 ETF 也是 2025 年的发行主力军。年内发行的 312 只股票型 ETF 产品,合计发行份额达 1602.05 亿份,分别占到全年 ETF 发行总量的 88.89% 和 62.71%,充分体现了投资者对权益类资产的持续青睐。

值得注意的是,债券型 ETF 的规模增长尤为惊人。截至 12 月 25 日,债券型 ETF 总规模突破 7800 亿元,较 2024 年底的 1800 亿元增长了超过 330%,成为增长最快的品类。据公募排排网数据,年内新发债券型 ETF 产品 32 只,发行份额达 914.83 亿份,发行数量和规模均超过历史总和。而从募集结果来看,债券型 ETF 的表现也更为亮眼,截至 12 月 21 日,当前债券型 ETF 募集截止日份额达 39.67 亿份,这一数据不仅创下历年来次新高 (仅次于 2020 年的 54.88 亿份),更达到过去 4 年总和的 3 倍以上,展现出债券型 ETF 在投资者资产配置中的重要地位。

QDII 型 ETF 同样迎来大爆发。尽管 2025 年仅发行 7 只 QDII 型 ETF 产品,较去年有所减少,但发行份额和截止日份额均实现显著增长。公募排排网数据显示,QDII 型 ETF 发行份额为 37.67 亿份,截止日份额则高达 160.50 亿份,超募比例超过 4 倍,充分彰显了投资者对全球资产配置的强烈需求。

排排网集团旗下融智投资 FOF 基金经理李春瑜表示,在政策支持与审批流程提速、指数化投资理念普及等多重因素的推动下,再叠加市场回暖带来的赚钱效应,2025 年 ETF 市场迎来发行规模与产品数量的双重增长。ETF 产品凭借费率低廉、分散风险、交易便捷、透明度高等优势,持续吸引机构与个人投资者资金共振入市。与此同时,产品线不断向细分赛道及跨境、债券等多元化方向拓展,更好地适配不同投资者的资产配置需求。长期资金的持续增配,进一步强化了头部 ETF 的流动性与规模优势,形成 「强者恒强」 的马太效应,并吸引更多跟风资金入场,由此形成规模增长与流动性提升的正向循环。

科技类 ETF 最受追捧

分主题来看,科技类 ETF 是 2025 年最受市场追捧的品种。公募排排网数据显示,截至 12 月 21 日,年内发行的 351 只 ETF 中,名称包含 「科技」 字眼的产品达 47 只,合计发行份额 665.25 亿份,分别占全年发行总量的 13.39% 和 26.04%,科技主题投资的热度可见一斑。

李春瑜表示,科技类 ETF 精准对接新质生产力发展方向,深度布局 AI、半导体、算力等景气度持续向上的核心赛道,政策扶持方向明确、产业趋势清晰可见。在全球与国内 AI 产业浪潮的推动下,叠加国产替代加速、算力基础设施完善以及应用场景不断落地等多重利好因素,行业成长确定性进一步增强。科技 ETF 通过一键打包行业核心标的,既能有效分散个股风险,又具备交易便捷高效的优势,成为投资者捕捉结构性行情的理想工具。

市场格局头部效应愈发明显

从公募机构竞争的角度来看,头部效应愈发明显。2025 年共有 47 家公募机构参与 ETF 产品发行,其中 31 家发行数量不少于 2 只,15 家发行数量达到 10 只以上。具体来看,易方达基金以 31 只的发行数量和 172.41 亿份的发行规模位居榜首;富国基金紧随其后,发行 26 只 ETF 产品,发行份额 160.12 亿份;鹏华基金排名第三,发行 25 只产品,发行规模 135.27 亿份。此外,华夏基金、汇添富基金、南方基金和嘉实基金的发行数量均超过 15 只,展现出头部公募在 ETF 领域的强劲实力。

与此同时,2025 年有 6 家公募机构的新发 ETF 产品出现超募现象。其中,华夏基金、广发基金、天弘基金和华宝基金 4 家公募机构今年共计发行 ETF 份额分别为 126.15 亿份、54.14 亿份、88.24 亿份和 46.14 亿份,而当前截止日份额则分别达到 230.13 亿份、145.21 亿份、154.90 亿份和 95.11 亿份,超募比例显著,充分体现了市场对优质 ETF 产品的认可和追捧。

展望 2026 年,指数投资怎么做?

展望未来,公募机构对 ETF 市场的发展充满信心。一方面,市场参与者不断成熟,已逐步向更复杂的因子投资、多资产配置演进;另一方面,AI 技术的应用为指数投资持续赋能。以保险资管等为代表的长线资金持续入市,将推动 ETF 市场结构持续优化。此外,政策的持续支持将进一步激活市场活力,吸引更多投资者参与指数投资。「按照保守估算,若 A 股总市值随 GDP 同步实现 5% 的年化增速,2035 年就将达到 200 万亿元,参考美国市场 10% 的 ETF 渗透率,届时股票型 ETF 规模有望突破 20 万亿元,叠加债券、黄金、商品等多资产 ETF,整体规模或将达到 30 万亿元,可能将升至全球第一行列。」 林伟斌说。

不过公募人士同时也强调,指数投资并非 「傻瓜投资」,其背后蕴含着复杂的选股逻辑和资产配置思想。林伟斌表示,对于多数投资者而言,仅依靠行业主题轮动难度极高,且长期持有单一主题需极强的定力,而风格因子指数作为介于主动投资与传统市值加权指数之间的投资工具,既能避免主动投资的不确定性,又能突破传统指数的收益瓶颈,有望为资产配置提供更优选择。在多因子组合配置上,林伟斌建议采用 「恒定比例再平衡」 策略。比如,采用 「60% 价值+40% 成长」 的组合,每个月底定期调整至目标比例,涨时卖出、跌时买入,通过一年 12 期的滚动操作,有望跑赢沪深 300 指数;对于偏好成长风格的投资者,也可以反向配置 「60% 成长+40% 价值」,同样有望实现超额收益。

富国基金总经理助理、量化投资部总经理王保合则表示,对于进取型投资者,2026 年权益资产具备显著优势,核心逻辑在于企业盈利改善与全球宽松流动性共同驱动的估值修复,建议把握 「先科技后周期」 的市场节奏。对于稳健型投资者,则应遵循多资产、多策略的配置原则,充分利用资产间的低相关性构建能够平滑波动的投资组合。

(文章来源:金融投资报)

(原标题:2554 亿份!2025 年 ETF 发行创历史新高,超过去两年总和)

(责任编辑:43)