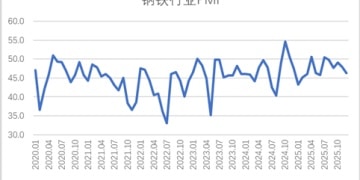

从中物联钢铁物流专业委员会调查、发布的钢铁行业 PMI 来看,2025 年 12 月份为 46.3%,环比下降 1.7 个百分点,行业运行继续收紧。分项指数变化显示,随着气温继续下降,钢铁供需两端均有收缩,原材料价格高位回落,钢材价格小幅回升,整体来看,行业淡季特征进一步显现。预计 1 月份,钢铁行业延续淡季行情,钢铁需求继续弱势运行,钢厂生产延续收缩态势,原材料价格继续回落,钢材价格低位震荡。

图 1 2020 年以来钢铁行业 PMI 变化情况

中物联钢铁物流专委会主任潘富杰认为:12 月份,钢铁行业淡季进一步显现,需求端持续走弱。低温天气制约施工进度,房地产行业低迷态势未改,海外圣诞订单交付收尾,出口端持续承压,钢铁需求整体释放不充分,行业增长动能趋于减弱。受需求走弱、北方采暖季环保限产政策加码及盈利空间约束等因素影响,钢厂生产活动持续收缩,各品种产量均有下降。不过生产收缩叠加钢厂主动去库,产成品库存消化节奏加快,去库压力得到缓解。原材料采购需求随生产收缩同步放缓,原材料市场价格全面走弱,前期高位炼钢成本压力显著缓解,但钢材价格呈小幅回升走势,钢厂利润空间有所改善。随着 1 月需求延续淡季特征,叠加春节前停工放假影响,钢铁行业供需双弱格局将延续,运行压力仍存。

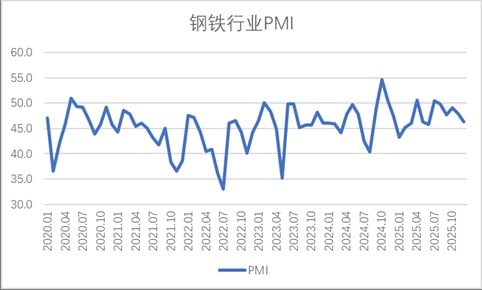

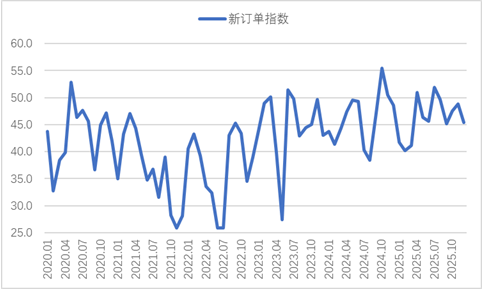

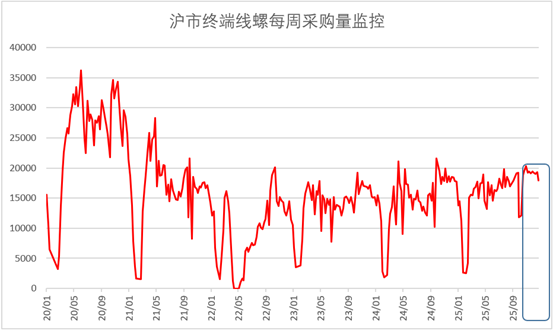

市场需求持续走弱,行业增长动能减弱。12 月份是钢铁行业传统淡季,北方地区进入冻土期,户外施工活动基本停滞,南方低温多雨天气也制约了项目施工进度。房地产行业虽有政策方面的积极信号,但偏紧态势短期内仍在持续,1-11 月新开工面积同比降幅进一步扩大,房地产开发投资同比下降 15.9%,项目资金到位率偏低的问题持续存在。在这些因素影响下,国内钢市需求释放明显放缓,行业增长动能在 11 月基础上继续减弱。新订单指数为 45.4%,环比下降 3.5 个百分点,连续 5 个月运行于收缩区间。出口方面承压加剧,海外圣诞订单交付基本结束,欧美等主要经济体制造业景气度偏低,叠加国际贸易环境因素,我国钢铁出口规模加快收缩,新出口订单指数为 41.1%,环比下降 6.1 个百分点,连续 2 个月明显下滑。终端需求方面,据上海卓钢链了解,12 月国内终端需求受季节性因素影响出现收缩。沪市终端线螺采购 12 月环比回落 2.2%,表现一般偏弱。

图 2 2020 年以来钢铁新订单指数变化情况

图 3 2020 年以来沪市终端线螺每周采购量监控数据变化情况

钢厂生产继续收缩,各品种产量均有下降。12 月份,随着需求端下降,叠加采暖季环保限产政策持续加码,部分钢厂启动阶段性检修,生产节奏继续放缓。钢铁行业生产指数为 43.7%,环比下降 2.3 个百分点,连续 2 个月下降,显示钢厂生产活动继续收缩。中钢协数据显示,12 月上旬重点钢企平均日产粗钢 186.9 万吨,较上月同期下降 3%;平均日产生铁 171.4 万吨,较上月同期下降 5.3%;平均日产钢材 182.9 万吨,较上月同期下降 3%。到中旬时,重点钢企平均日产粗钢 184.5 万吨,较上月同期下降 5.3%;平均日产生铁 168.1 万吨,较上月同期下降 6.9%;平均日产钢材 180.3 万吨,较上月同期下降 6.7%。各品种产量较上月同期均有较为明显的下降。在产量下降的情况下,产成品库存消化进程有所加快,产成品库存指数为 46.1%,环比下降 3 个百分点,延续收缩态势。

图 4 2020 年以来钢铁生产指数变化情况

原材料采购活动继续放缓,市场价格明显回落。12 月份,钢厂生产活动收缩带动原材料采购活动继续放缓。采购量指数为 44.5%,环比下降 1.8 个百分点,指数连续 2 个月下降且创下近 10 个月以来新低。原材料价格支撑因此也明显减弱,购进价格指数降至 30.6%,环比大幅下降。从品种来看,各炼钢原材料价格同步走弱:铁矿石受钢厂采购需求减少、港口库存累积影响,价格震荡下行;电炉钢厂开工率维持低位,废钢需求持续不足,其价格延续偏弱运行态势;焦煤供应偏紧格局有所缓解,钢厂压价采购意愿增强,焦炭价格结束此前连续提涨态势,本月已完成三轮提降,价格降幅明显。整体来看,12 月钢铁原材料市场价格全面走弱,前期高位运行的成本压力得到显著缓解。

图 5 2020 年以来钢铁购进价格指数变化情况

钢材价格小幅回升,利润空间有所好转。11 月份,国内钢市需求降幅明显,但生产端同样明显下降,比较来看供应收缩大于需求下滑,库存持续下降也为价格提供了一定支撑,同时当前宏观政策对预期有较好提振。在多个因素的叠加作用下,虽然行业整体处于淡季,但钢材价格小幅回升。上海螺纹钢价格指数显示,12 月 1 日价格为 3194 元/吨,接近当月最低点,此后价格震荡上行,12 月 25 日价格为 3215 元/吨,为当月最高点。随着原材料成本有所降低以及钢材价格小幅回暖,钢厂利润空间有所好转。

图 6 2018 年以来上海螺纹钢价格指数变化情况

预计 2026 年 1 月份,钢铁需求或将继续保持弱势运行态势。支撑需求的积极因素仍有局部释放空间,2026 年作为 「十五五」 规划开局之年,超长期特别国债支持的 「两重」 项目加速落地,多地专项债发行节奏前移,部分重点基建工程为抢占一季度施工窗口提前启动前期准备。但需求端压制因素仍存,一是房地产行业筑底企稳进程缓慢,行业资金链紧张局面未根本改善,对建筑钢材需求的拖累效应仍将有所持续。二是季节性淡季特征全面凸显,尽管 2026 年春节在 2 月中旬,但 1 月下旬起下游工地陆续进入停工放假周期,北方冻土期持续制约户外施工,南方低温多雨天气也影响项目推进节奏,相关钢材需求继续收缩。同时随着钢材出口许可证制度的落地,出口市场也将迎来一定变化,尤其一些初级钢坯、卷板等产品的出口,在下月或出现回落,出口对钢材需求的托底作用明显减弱。综合来看,2026 年 1 月,基建项目提前启动与制造业升级需求对钢铁需求提供局部支撑,但房地产持续低迷、季节性停工以及外需承压等多重因素共同作用,导致钢铁整体需求继续保持弱势运行。

钢厂生产延续收缩态势。1 月北方采暖季环保限产政策仍在持续执行,重点区域钢厂差异化管控措施未明显放松,高炉、转炉开工节奏依旧受限。同时,钢材需求进入年内最淡阶段,节前下游工地陆续停工离场,生产意愿难有提升。钢厂经营活动预期指数为 40.1%,仍位于 40% 左右的较低水平,表明钢厂对后市预期整体依旧偏于谨慎。在环保限产、需求不足、春节错峰生产等因素的多重影响下,供给端收缩态势仍将延续。

原材料价格延续回落态势,钢材价格低位震荡。1 月,随着钢厂生产收缩态势延续,原材料采购需求或继续收缩,叠加节前市场交投氛围趋淡,整体原料价格预计维持回落势头。铁矿石方面,港口库存持续处于高位累积状态,钢厂节前采购节奏放缓,按需补库为主,缺乏主动增购动力,价格或延续震荡偏弱运行态势;焦炭市场供需宽松格局未改,前期多轮提降后价格已进入下行通道,1 月钢厂压价采购意愿仍强,叠加焦煤供应逐步恢复,焦炭价格大概率继续承压走弱;废钢方面,冬季回收量呈季节性下降,但钢厂需求疲软更占主导,市场恐跌心态下贸易商积极出货,废钢价格易跌难涨,整体呈稳中有降态势,波动幅度相对有限。整体来看,炼钢成本将延续回落态势,成本端对钢价的支撑作用进一步减弱。钢材价格方面,供需双弱格局下,价格缺乏趋势性上涨动力,大概率呈现低位震荡态势。一方面,经过前期震荡筑底,钢材价格下行空间已相对有限;叠加部分贸易商为应对春节假期提前开展少量冬储补库,对钢价形成一定支撑。但另一方面,1 月进入年内需求最淡阶段,北方冻土期叠加南方低温天气,下游工地全面停工,终端采购近乎停滞,需求端压制作用显著。综合来看,1 月钢材价格难以摆脱低位震荡格局,部分品种或因短期补库出现小幅波动,但受需求淡季制约,难以形成有效反弹,涨幅受限且不具备持续性。

(新华财经)

文章转载自 东方财富