日本政府债券市场即将迎来又一个艰难年份——因投资者正面临十多年来最大的供应净增长。

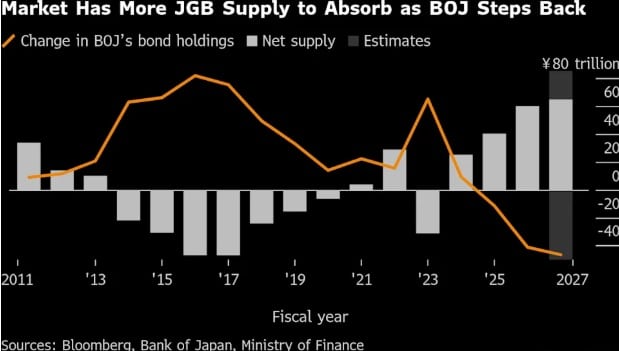

根据业内的预估,该国主权债券——去年全球主要债券市场中表现最差的资产,在 4 月开始的新财年中净供应量预计将增长 8%,达到约 65 万亿日元 (4150 亿美元)。上述数据考虑了日本央行缩减购债规模及政府到期偿债因素。

这意味着私人投资者不得不需要消化更多债券发行量,并可能增加高市早苗政府的利息支出——该政府去年已公布了一份创纪录预算,以支持大规模刺激计划。

三菱日联资产管理公司东京战略研究与投资部高级经理 Akio Kato 表示,「日本债券市场的供需状况,已恶化到政府最终可能需要按季度调整发行规模的程度。」

Kato 透露,其目前正通过将投资组合久期控制在低于基准水平的方式,对日本债券持看跌立场。

剔除汇率影响后,日本国债去年下跌了逾 6%,在业内追踪的 40 多个主权市场中表现最差,因日本央行缓慢收紧政策的举措未能遏制顽固通胀。作为对比,同期美国国债上涨 6.3%,德国国债下跌 1.6%。

日债净供应量增加的主要驱动因素,是日本央行正放缓购债步伐。日本央行计划在未来一年将月度总购债规模削减逾四分之一至约 2.1 万亿日元。数据显示,这意味着其持仓量在下个财年可能会减少 46.5 万亿日元,而本财年为减少 41.1 万亿日元。

自日本央行开始放松对债券收益率曲线的控制以来,日本当地银行和养老基金一直主导着债券购买。自 2023 年 4 月以来,它们的净购买额 (扣除赎回额) 已累计超过 30 万亿日元,但随着净供应量的激增,人们担心这一数字可能依然还不够。

本周,基准 10 年期日债收益率已进一步攀升至了 2.13%,创 1999 年以来新高。

三井住友日兴证券高级利率策略师 Miki Den 表示,「我们认为当前日本 10 年期国债收益率的公允水平约在 2.2%-2.3% 区间,收益率升至该水平应不成问题。」

日债收益率的再度承压,也源于日本央行行长植田和男本周暗示,继上月将政策利率调升至三十年高位后,央行将进一步加息。隔夜指数掉期显示,2026 年底前日本央行可能将再加息两次。

而与之呼应的是,收益率的攀升 (尤其是短期债券收益率),也暗示日本财务省可能进一步调整发行计划。若排除短期国债,截至 2027 年 3 月的 12 个月内,日本中长期债券供应量预计将小幅降至约 133 万亿日元。其中 2 年期和 5 年期国债发行量将增加,而 10 年以上期限债券发行量则将减少。日本财务省将于周四发行 30 年期债券。

「随着长期债券供应减少而短期债券增加,收益率曲线可能趋于平坦,」 柏瑞投资日本公司 (PineBridge Investments Japan Co.) 驻东京的债券投资主管 Tadashi Matsukawa 表示,「鉴于基础通胀持续坚挺,日本央行预计将进一步加息以达到中性利率水平。」

(财联社)

文章转载自 东方财富