1 月 13 日晚间,瑞茂通发布两份公告,显示公司及子公司新增债务逾期约 8.56 亿元,新增诉讼涉案金额 11.62 亿元。目前,公司累计逾期债务达 28.14 亿元。此外,公司卷入的未结案诉讼等涉案金额已达 43.62 亿元,占公司最近一期净资产的 55.3%。债务违约和诉讼将导致财务费用增加、融资能力下降,甚至引发恶性循环。

每经记者|彭斐 每经编辑|陈旭

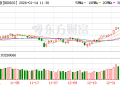

1 月 13 日晚间,供应链管理平台服务商瑞茂通 (SH600180,股价 3.67 元,市值 39.88 亿元) 接连发布两份和财务有关的公告:公司及子公司新增债务逾期合计约 8.56 亿元,新增诉讼涉案金额高达 11.62 亿元。

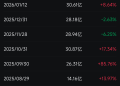

值得关注的是,随着债务难题接连显现,瑞茂通累计逾期债务金额已攀升至 28.14 亿元,而累计未结案的诉讼金额更达到 43.62 亿元,占到公司最近一期经审计净资产的 55.30%。

债务累计逾期金额达28 亿元,超过净资产的 1/3

瑞茂通的流动性正在以肉眼可见的速度恶化。

公司最新发布的公告显示,公司及旗下子公司近期未能按时履行部分债务偿还义务,新增逾期金额合计约为 8.56 亿元。这一数字占到公司最近一期经审计净资产的 10.85%。

《每日经济新闻》 记者注意到,早在 2025 年 12 月 5 日和 12 月 24 日,公司就曾披露过债务逾期及账户被冻结的情况。进入 2026 年,局势似乎并未好转,反而呈加速恶化趋势。

公告详细列出了此次新增逾期的债权人名单,涉及中原银行、光大银行、河南农村商业银行等金融机构。累计逾期债务金额合计约为 28.14 亿元,占公司最近一期经审计净资产的比例为 35.67%。这意味着,瑞茂通超过三分之一的 「家底」 已经变成了逾期债务。

与此同时,公司此前 (2025 年 12 月 24 日) 发布的 《瑞茂通关于部分债务逾期的进展公告》 也佐证了危机的延续性。在该份公告中,公司披露了包括江苏晋和电力燃料有限公司欠江苏银行、浙江和辉电力燃料有限公司欠中国工商银行等多笔逾期款项。从 2025 年底到 2026 年初,债务违约如同滚雪球一般,越滚越大。

瑞茂通在公告中坦言了此事的严重后果:由于部分债务逾期,公司及旗下子公司可能面临支付相关逾期利息等情况,进而导致财务费用增加,同时债务逾期事项可能导致相关主体融资能力下降。

对于一家依赖高周转资金的供应链企业而言,融资能力下降将带来灾难性后果,随之而来的可能是信用等级下调、更多金融机构抽贷的恶性循环。

多起诉讼对公司本期或期后利润存在不确定性影响

伴随着债务违约的,是接踵而至的法律诉讼。

根据瑞茂通 1 月 13 日晚间发布的 《关于公司及子公司新增诉讼的公告》,公司及子公司近期新增了一批诉讼案件,涉案金额合计约为 11.62 亿元,占公司最近一期经审计净资产的 14.73%。

公告显示,这些新增诉讼主要集中在金融借款合同纠纷和买卖合同纠纷等方面。

更令人心惊的是披露的累计数据——公司及子公司近 12 个月内累计发生尚未结案的诉讼/仲裁事项涉案金额合计约为 43.6 亿元,占公司最近一期经审计净资产的 55.30%。这意味着,一旦这些案件败诉,瑞茂通不仅需要偿还本金,还可能面临巨额的违约金、诉讼费和律师费,公司的资产负债表将面临重塑的风险。

瑞茂通表示,截至本公告披露日,上述诉讼尚未开庭审理,后续判决结果尚存在不确定性,对公司本期利润或期后利润的影响存在不确定性,最终影响以法院判决或执行结果为准。后续公司可能还会发生诉讼、仲裁、银行账户被冻结、资产被冻结、因公司提供担保而可能被要求履行担保责任等风险。

《每日经济新闻》 记者注意到,如此大规模的诉讼爆发,往往意味着债权人对企业恢复流动性已失去耐心,纷纷选择通过司法途径保全资产,这将进一步增加公司银行账户遭冻结、资产被查封等连锁反应的可能性。

2026 年的开局,对于瑞茂通而言,无疑是一场艰巨的 「生存保卫战」。一边是 28 亿元的债务逾期,另一边是涉案金额超 43 亿元的诉讼压顶,这家曾经风光无限的供应链企业能否在重重围困中找到破局之路,市场各方正拭目以待。

封面图片来源:上市公司官网

文章转载自 每经网