自 2013 年焦煤期货在大连商品交易所上市以来,该品种运行平稳,市场流动性良好,已成为煤焦钢产业链企业管理价格风险的重要工具。在期货市场不断成熟的基础上,焦煤期权将于 1 月 16 日正式在大商所上市。对于煤焦钢产业链企业而言,这意味着风险管理体系将进入新的发展阶段。

随着焦煤价格波动加剧,产业企业运用衍生品工具开展精细化风险管理的需求日益强烈。多家企业已在焦煤期货的运用上积累了丰富经验,并对即将上市的期权工具制定了明确的应用规划。业内人士表示,期货与期权的协同发展,将为煤焦钢产业链提供更加完善的风险管理方案。

期货工具深度融入产业运行

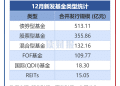

焦煤作为钢铁行业、煤化工产业的核心基础原料,市场规模庞大。据产业数据,2024 年我国主焦煤生产量 1.65 亿吨,占全球产量的 53%;消费量 2.06 亿吨,占全球消费量的 63%。然而近年来,焦煤价格波动剧烈。以安泽低硫主焦煤为例,2021 年 10 月价格一度触及 4600 元/吨,而到 2025 年 6 月已跌至 1170 元/吨左右,跌幅超过 70%。

在这样的市场环境下,焦煤期货已成为产业企业管理价格风险的重要工具。自 2013 年上市以来,焦煤期货运行稳定,2025 年日均成交量 106 万手,日均持仓量 68 万手,期现价格相关性高达 97%。

山西亚鑫能源集团有限公司的探索实践颇具代表性。这家成立于 1993 年的民营焦化企业,形成了完整的 「煤焦+化工」 产业链。「我们每年焦煤消耗量将近 500 万吨,对采购价格与采购时点的把握至关重要,这直接关乎我们的利润空间。」 山西亚鑫能源集团期货公司总经理刘雅君介绍道。

为应对价格波动挑战,亚鑫能源建立了完善的套期保值管理制度和期货运行机制。从 2014 年初涉足期货市场,到如今成立独立的子公司负责期货业务,期货相关数据已成为集团经营的重要抓手,期货的功能已全方位渗透。「期货工具作为一个前置平台,指导我们与煤矿方的采购定价谈判,为库存风险管理和品种结构调整提供数据支撑,更是直接对冲价格风险的利器。」 刘雅君说。

2025 年 6-7 月,焦煤价格波动剧烈,亚鑫能源通过期现结合的模式,在上涨行情中利用套保对冲现货风险,实现了期现双重盈利。刘雅君表示,亚鑫能源始终坚持服务实体经济的原则,不做投机性交易,公司明确了期现基差、盘面收益等方面的核算指标,设定了严格的回撤率阈值,一旦触发即无条件进行调整。

中阳县智旭选煤有限公司作为大商所焦煤期货指定交割厂库,同样深度参与期货市场。公司期货部负责人宋瑞平介绍,自 2023 年首次注册仓单以来,交割量逐年提升,截至 2025 年累计注册 1700 手、10.2 万吨。「交割库不仅是期货交割的基础设施,更具有 『压舱石』 作用。」 宋瑞平表示,通过交割可以保障库存轮动效率,同时为销售提供额外渠道。

山西凯嘉能源集团有限公司则代表了正在积极拥抱期货工具的企业群体。公司煤销总公司副总经理刘正辉介绍,2025 年公司正式设立期现事业部,首次尝试套保操作。刘正辉坦言,企业在期货业务上起步较晚,但集团建立了完善的套保管理机制,成立了期货管理委员会,建立了分级授权体系。「我们的核心目标是风险管理而非盈利,希望借助期货市场价格信号指导现货定价和生产调整。」 刘正辉说。

焦煤期权推出恰逢其时

广发期货黑色首席分析师周敏波认为,焦煤期货在市场运行中的价值日益显现,已成为黑色产业链企业风险管理的重要工具。2025 年焦煤期货日均成交量同比大幅增长,市场参与积极,流动性良好。

「焦煤期权作为焦煤期货的重要补充工具,其上市对于服务实体经济,完善大宗商品风险管理体系具有不可或缺的价值。」 周敏波表示。

焦煤期货平稳运行 13 年来,价格发现和套期保值功能有效发挥。如今,焦煤期权即将上市,将进一步丰富煤焦钢产业链的风险管理工具箱。多位产业人士表示,期货与期权各具特点,又可相互补充,两者协同运用将为企业提供更加完善的风险管理方案。

周敏波分析认为,煤炭企业面临的风险是多维度的,包括价格风险、市场供需变化、产业政策影响、下游需求传导等。「在复杂的市场环境下,企业需要多样化的工具来应对不同场景的风险管理需求。」 他说。

产业企业对焦煤期权这一新工具充满期待。

「期权类似于一份保险,具有占用资金少、最大损失可控、策略灵活等优势。」 宋瑞平总结道。

在她看来,焦煤期权上市将带来三方面意义:一是实现更精准的风险对冲。期权可以实现 「下跌有保护,上涨不封顶」;二是降低套保的资金成本和风险,期货交易需要缴纳保证金且面临追加保证金的风险,期权买方一次性支付权利金后没有追加保证金的风险,资金压力更小,现金流管理更确定;三是提供多样化的经营策略,企业可以根据不同的市场预期和经营目标灵活运用期权工具构建不同策略。

从更宏观的视角看,焦煤期权的推出意义已超越单个企业的风险管理。石慧敏表示,对于企业而言,这是提升风控精细化水平、推动治理能力现代化的重要机遇;对行业而言,期货与期权协同发展,有助于稳定全产业链经营预期、引导资源优化配置,并为煤炭行业绿色转型与高质量发展提供支撑。

新工具新起点

面对即将上市的焦煤期权,相关产业企业已经制定了明确的应用规划。多家企业表示,期权工具将与期货形成有效互补,帮助产业链企业在价格波动中保持经营稳定,推动煤焦产业高质量发展。

刘雅君详细介绍了亚鑫能源的期权应用规划。公司将期权应用场景归纳为三大类:

一是底部布局场景。当焦煤价格处于估值底部区域时,可通过卖出看跌期权建立虚拟库存。该策略无需提前占用大量采购资金,既能通过收取的权利金增厚收益,又能锁定低价采购的机会,兼顾了资金效率与库存管理的灵活性。

二是高位对冲场景。当价格上涨至估值高位区域时,可采用 「卖出看涨期权+买入看跌期权」 的组合策略。卖出看涨期权可收取权利金,用这笔权利金购买看跌期权,既对冲价格下跌风险,又部分抵消权利金成本。

三是含权贸易场景。针对无法直接参与衍生品交易的下游客户,可与客户签订含权贸易合同,约定 「涨价不加价、下跌时降价」,为客户提供价格优惠和采购便利;同时在期货市场购买对应的场内期权对冲风险,实现贸易端稳定客户、期货端对冲风险的双重目标。

多家企业表示,在参与期权初期不会尝试太复杂的策略,重点是让期权与期货、现货形成协同效应,构建立体的风险管理体系。「无论是运用期权还是期货工具,我们都会锚定整体经营计划,坚持服务实体经济的原则,将敞口风险有效控制。风险管控是底线,绝不能因衍生品工具的使用而放大经营风险。」 刘雅君说。

宋瑞平表示,中阳智旭计划采用 「80% 期货基础套保+20% 期权灵活调整」 的策略。首先对 80% 的库存或预期销量进行期货套保,以锁定核心风险;剩余 20% 运用期权工具进行卖权操作,既可在权利金价格合理时获取额外收益,又能避免进入交割月后因流动性不足无法平仓的问题;同时可通过卖权收取的权利金覆盖部分成本,实现成本对冲。

刘正辉表示,凯嘉集团对焦煤期权的上市高度关注。他认为,期权具有资金占用成本低、最大损失可控 (仅权利金)、策略运用灵活等优势,可作为期货工具的补充。

(中国证券报)

文章转载自 东方财富