【文章来源:techweb】

1 月 8 日,全球大模型第一股智谱正式登陆港交所,另一家大模型独角兽 MiniMax 紧随其后挂牌,短短两天内的密集上市动作,将中国 AI 大模型的商业叙事推到了幕前。

作为国产大模型的 「双雄」,智谱和 MiniMax 的上市进程一直备受关注。两家同为 「中国 AI 六小龙」 中的佼佼者,上市前估值均在 500 亿港元左右,都刷新了近年 AI 新股的认购热度。

截至撰稿日,智谱和 MiniMax 的市值分别约为 800 亿港元和 1100 亿港元,估值差距较上市前进一步拉大。其中,智谱表现得稳打稳扎,而 MiniMax 则热度更高。

资本市场的热烈反应固然引人注目,但两家大模型独角兽截然不同的战略基因和商业化路径,能否为国内大模型行业提供可验证、可复制的发展范式,才是接下来最大的悬念。

「清华系」 花开两朵

作为两家诞生于 ChatGPT 爆发前的 AI 企业,智谱 AI CEO 张鹏和 MiniMax 创始人闫俊杰,他们都是坚定的 AGI(通用人工智能) 信徒。

但黎明前的黑暗总是漫长,要在无人知晓时坚定信念,他们也经历了更多的 「孤独时刻」。

张鹏扎根于清华大学计算机系知识工程实验室 (KEG),该实验室于 2016 年推出了科技信息分析引擎 AMiner。2019 年,张鹏带领团队独立出来,正式创立了智谱 AI。

巧合的是,闫俊杰也在清华大学计算机系进行博士后研究。他在博士期间曾是百度 AI 研究院的实习生,后来加入了商汤科技,从实习生一路升至集团副总裁,曾主导深度学习工具链及通用智能技术体系搭建。

可以看出,在成为两家独角兽企业的创始人之前,张鹏和闫俊杰便已经在各自的领域完成了一定的人工智能技术积累,让他们能够更早地看到 AI 时代的风口

时间的指针来到 2021 年,彼时人工智能还是一个在角落里沉寂的赛道,最火的创业赛道还是连 Facebook 都要为之更改企业名称的元宇宙。

但在同一年,智谱已经拿下亿元 A 轮融资,正式从 「科研实验室」 向 「大模型商业化赛道」 转身,并在 2022 年 8 月研发出中国最早的千亿大模型之一。

2022 年,带着 「要让普通人感受到 AI 带来改变」 的使命,闫俊杰离开了商汤科技副总裁的位置,并创立了 MiniMax,奔着 AGI 的目标前进。

闫俊杰认为,只做特定任务的 AI 已触及商业化天花板,而通用人工智能无需定制,也能形成标准化产品并服务海量用户,这才是创造规模化价值的终极方向。

张鹏的创业理念有着更浓烈的 「理想主义」 色彩。他坦言,成立智谱的初衷并非单纯追求盈利,而是在产业中推进工作,更符合当前人工智能发展的需求。

后面的故事大家也都知道了。2023 年初,ChatGPT-4 正式发布,AI 大模型很快就成为了普通人也能感知到的技术浪潮。

随后,国内互联网大厂纷纷推出了自研大模型,月之暗面、零一万物等大模型初创企业也如雨后春笋般涌现,智谱和 MiniMax 开始感受到更紧迫的商业化压力。

从这时候开始,智谱和 MiniMax 逐渐走向了分岔路。

作为一家脱胎于清华大学实验室的企业,「根正苗红」 的智谱背后不乏国资的身影,比如杭州城投、上城资本、珠海华发等。

在与国资深度绑定的背景下,智谱也收获了更多政企客户以及学术圈客户,比如为高校等科研单位开发 「AI +学术搜索产品」、与珠海华发合作开发的 「智谱+珠海华发空间」 项目等。

如果说智谱是不折不扣的 「学术派」,那么 MiniMax 则更像是四处开花的 「野战派」。

从融资背景来看,MiniMax 背后更多是科技大厂和国际投资者,比如阿里、腾讯、小红书,以及阿布扎比投资局、韩国未来资产等,它们为 MiniMax 打开了广阔的海外市场。

闫俊杰更追求大模型的泛化性,他认为,一个强技术的公司不应该是个卖技术的公司,而是一家技术驱动产品的公司,这也决定了 MiniMax 将更聚焦于 C 端市场。

To B 向左,To C 向右

背景和资源不同,这两家 AI 独角兽企业的技术路径和商业化之路也大不相同。

智谱选择了自研不同于 OpenAI GPT 架构的 GLM(通用语言模型) 路径。张鹏曾表示,国产大模型要实现自己的创新,不能照搬世界顶尖水平的技术路径。

GLM 架构在处理语言任务时能同时利用前向和后向信息,在长文本理解、逻辑推理和低幻觉率方面更有优势。张鹏表示,理论上 GLM 的训练效率会比 GPT 更高。此外,智谱坚持全栈自主可控的技术路线,也帮助智谱在政企市场赢得了独特的信任优势。

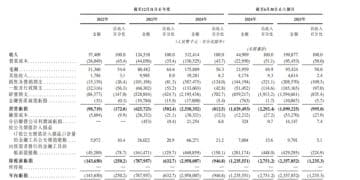

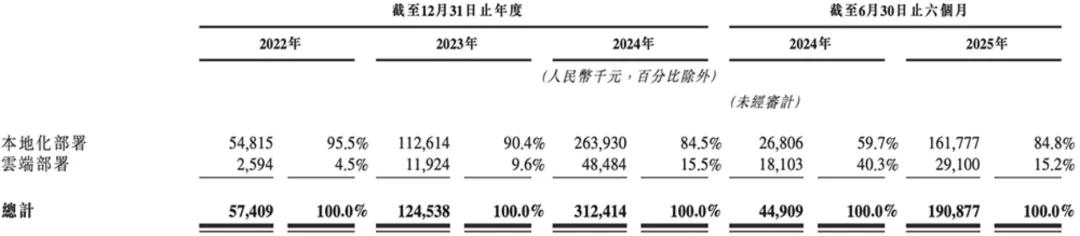

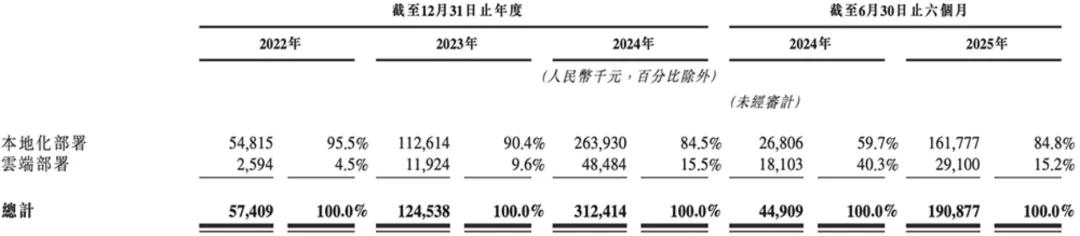

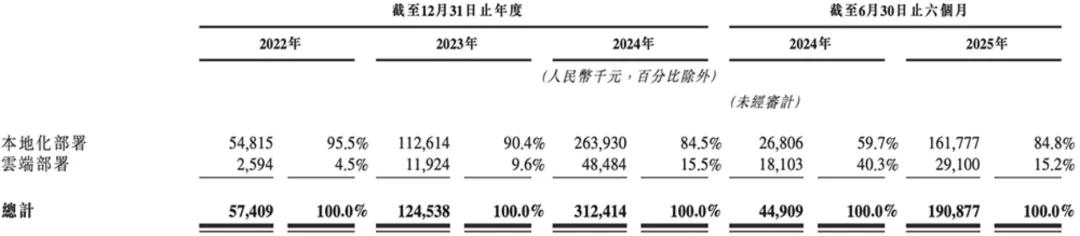

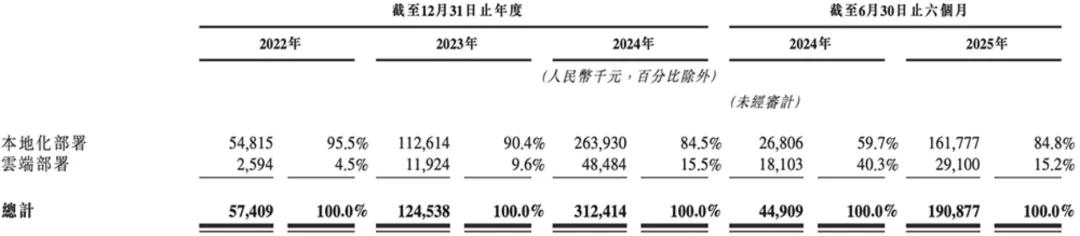

根据招股书,智谱已成为中国收入规模最大的独立大模型厂商之一。2022 年至 2025 年上半年,分别实现营收 5740 万元、1.245 亿元、3.124 亿元、1.9 亿元,年复合增长率达到 130%。

(图源:智谱招股书)

公司主要通过 MaaS(模型即服务) 平台提供本地化部署和云端 API 服务。2024 年,智谱本地化部署收入占总收入的 84.5%,主要面向对数据安全有高要求的政府、金融、能源等机构客户,为他们提供定制化模型解决方案。

(图源:智谱招股书)

聚焦于 B 端路线的商业模式,为智谱带来了更稳定、更高毛利率的收入,公司毛利率长期维持在 50% 以上。

但硬币的另一面,以本地化部署业务为主的商业模式,也带来了交付周期长、定制化需求高、客户集中度高、规模化难度大等挑战,难以支撑长期可持续增长。

为了突破这一瓶颈,智谱也在加速向云端转型,其云端部署业务在总收入中的占比已从 2022 年的 4.5% 提升至 2024 年的 15.5%。张鹏表示,希望将 API 业务的收入占比提升至一半。

不同于智谱做 AI 时代 「算力基建」 的商业化路线,MiniMax 走出了一条 C 端产品出海路线。

闫俊杰的观点非常明确,他认为大模型技术再好,也必须要有足够好的产品能力承接。这种 「模型即产品」 的理念,颇有字节跳动 「APP 工厂」 打法的味道。

但对于起步较晚的 MiniMax 来说,如何赶上进度才是关键。为此,闫俊杰押注的是 MoE 专家混合模型,可以在不增加太多计算资源的情况下,让模型变得更加复杂和强大。

MiniMax 透露,其基于 MOE+ Linear Attention 推出的新一代模型,与 GPT-4o 同一代模型相比,处理 10 万 token 时效率可提升 2-3 倍,并且长度越长,提升越明显。

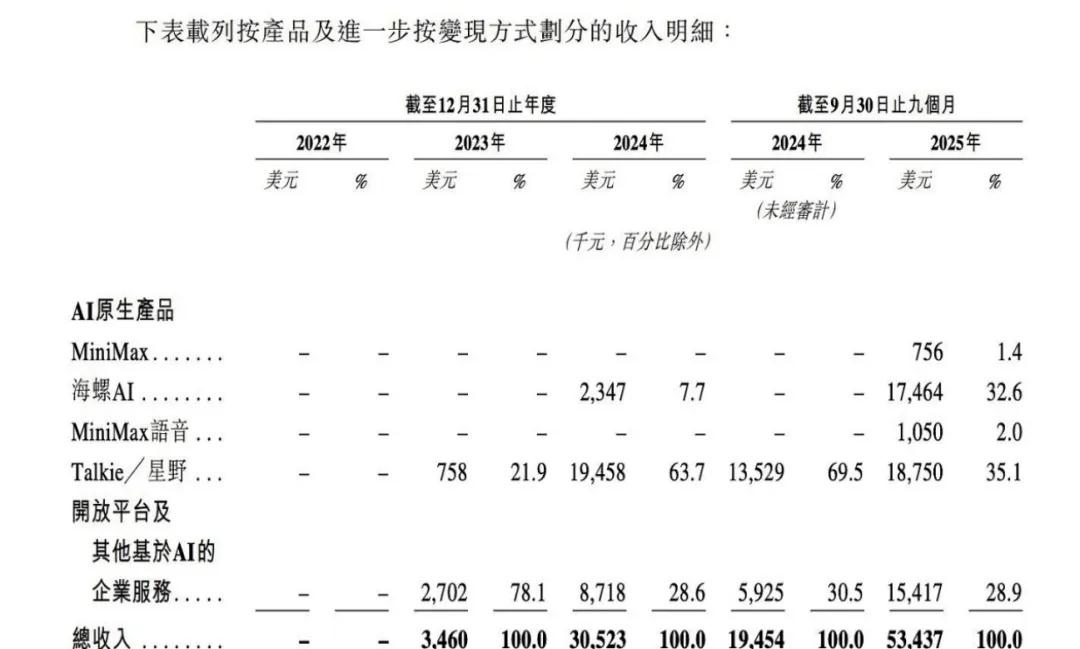

这一轻量化设计,使 MiniMax 在高算力消耗的 C 端市场中更具成本优势。目前,MiniMax 的代表产品包括文生视频功能的 「海螺 AI」 、AI 情感陪伴应用的 「星野/Talkie」 等。

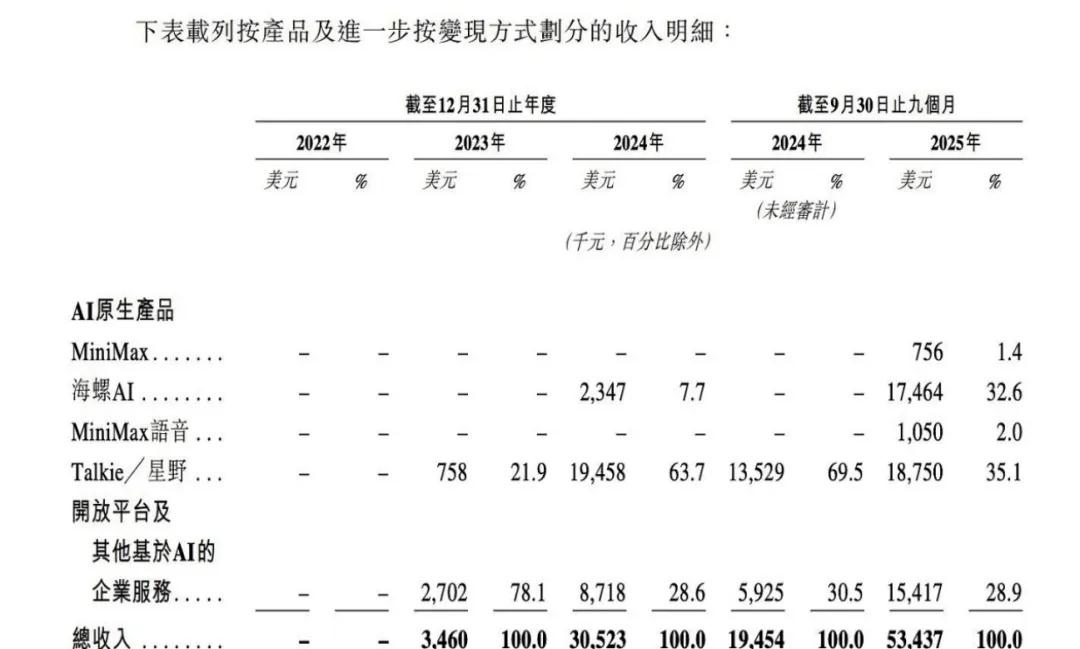

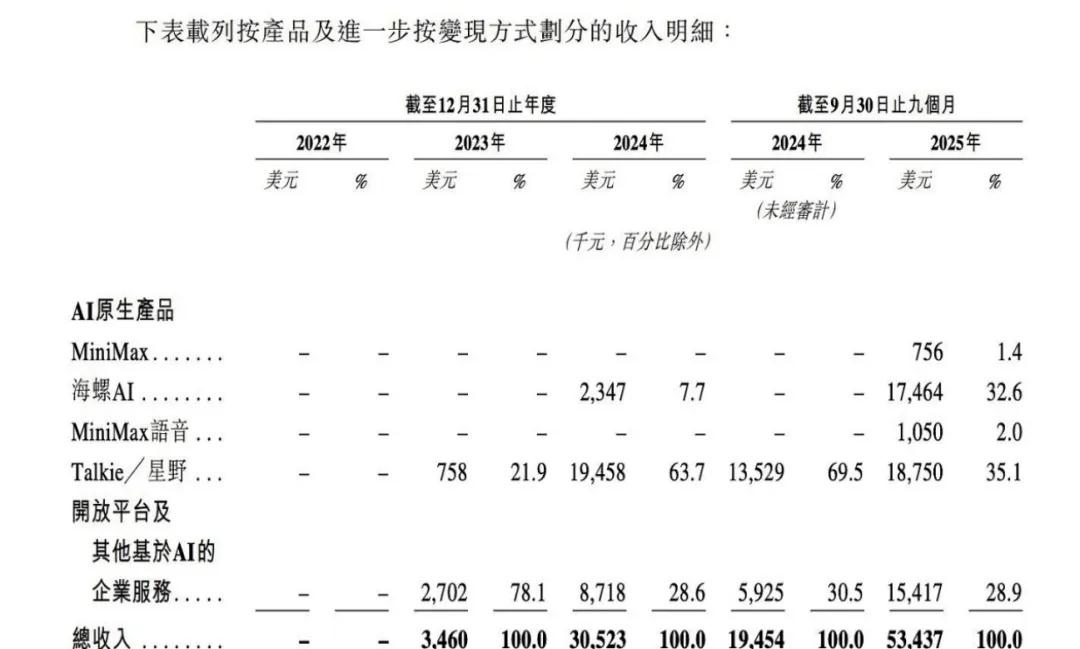

截至 2025 年前三季度,MiniMax 超七成收入来自海外,C 端 AI 应用贡献约 71% 的收入,主要采取 「广告+订阅+内购」 的变现模式。

火爆的 C 端应用也为 MiniMax 积累了不少用户,其 AI 原生产品矩阵平均月活用户达 2760 万,累计用户超 2.12 亿,仅 Talkie/星野一款产品就积累了 1.47 亿用户。

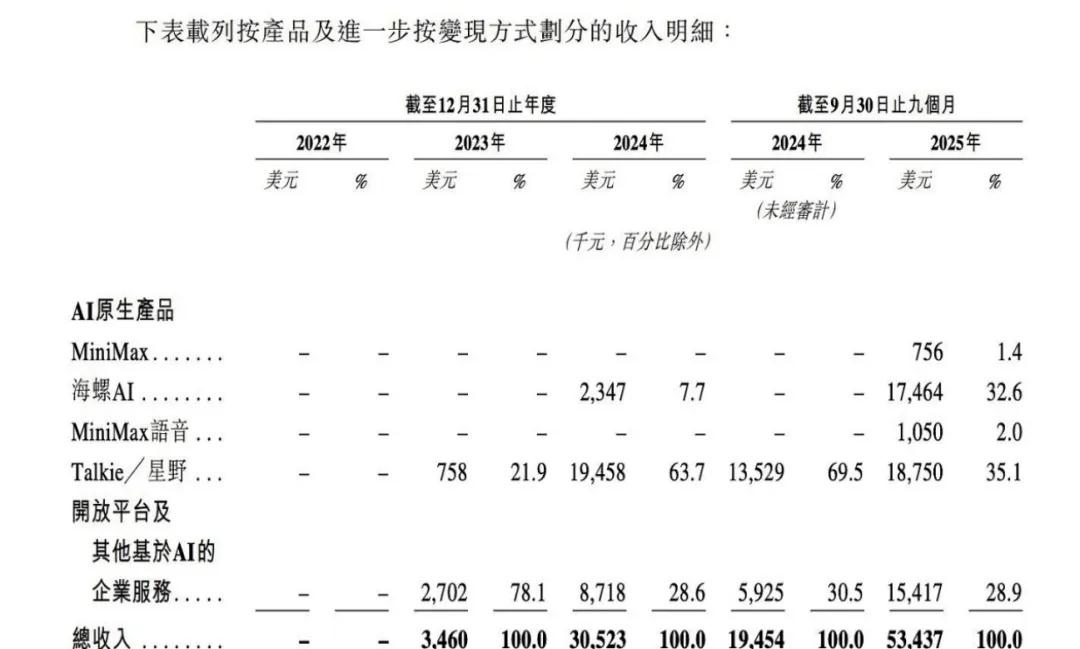

(图源:MiniMax 招股书)

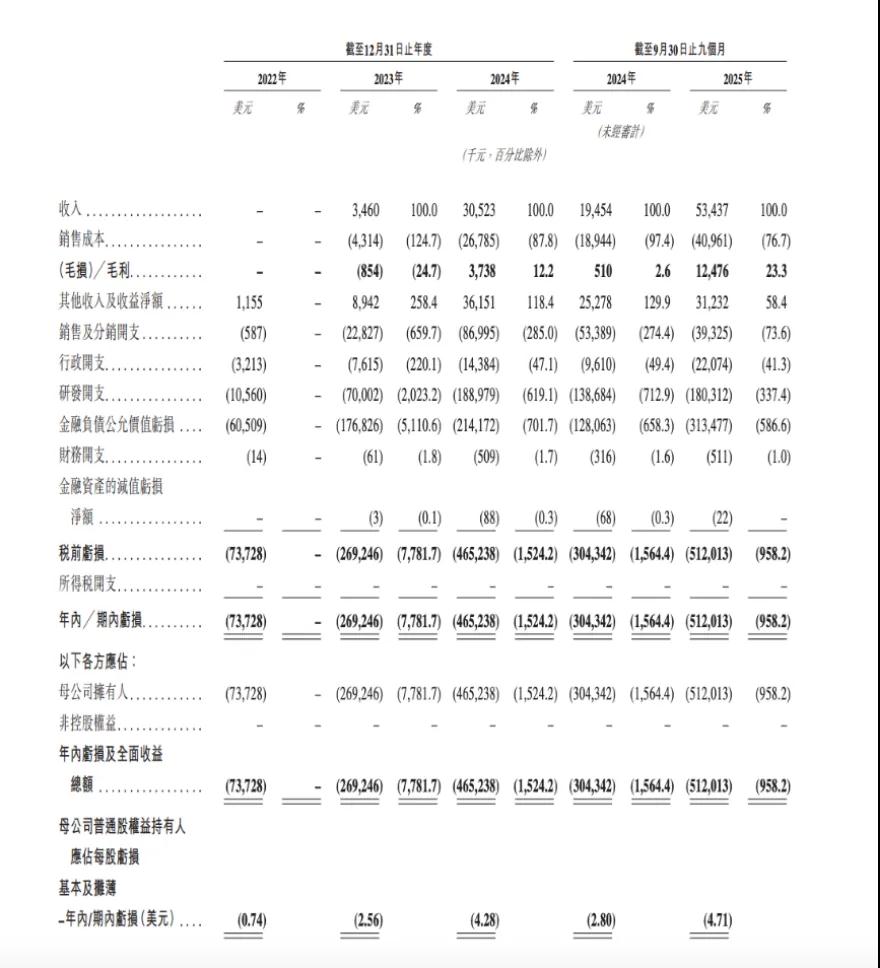

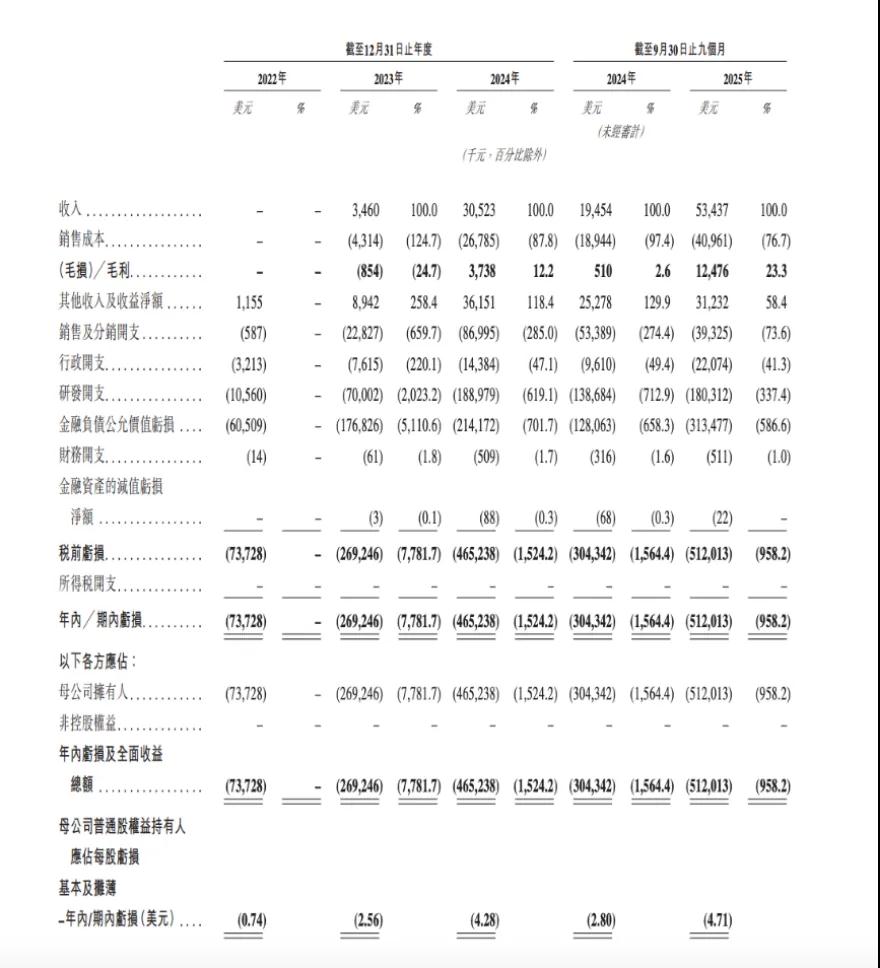

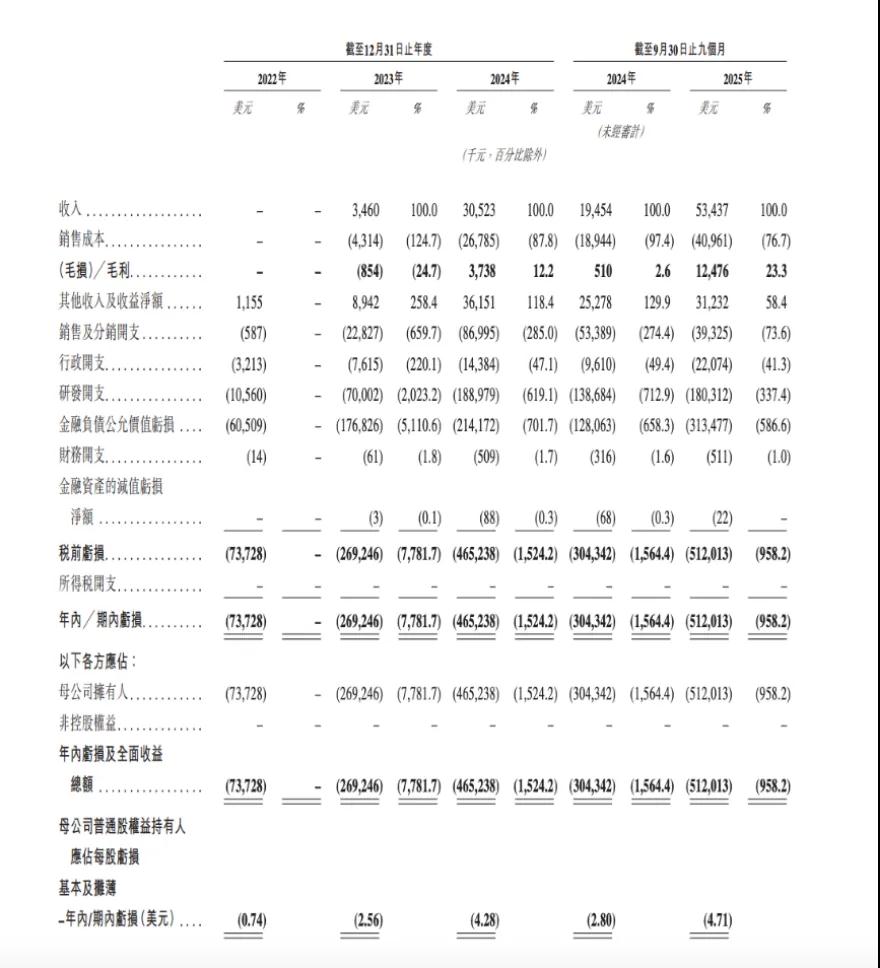

过去三年,MiniMax 的收入也呈现出爆发式增长,2023 年-2025 年前三个季度,分别为 350 万美元 (约为人民币 2464.4 万元)、3050 万美元 (约为人民币 2.2 亿元) 和 5340 万美元 (约为人民币 3.8 亿元)。

(图源:MiniMax 招股书)

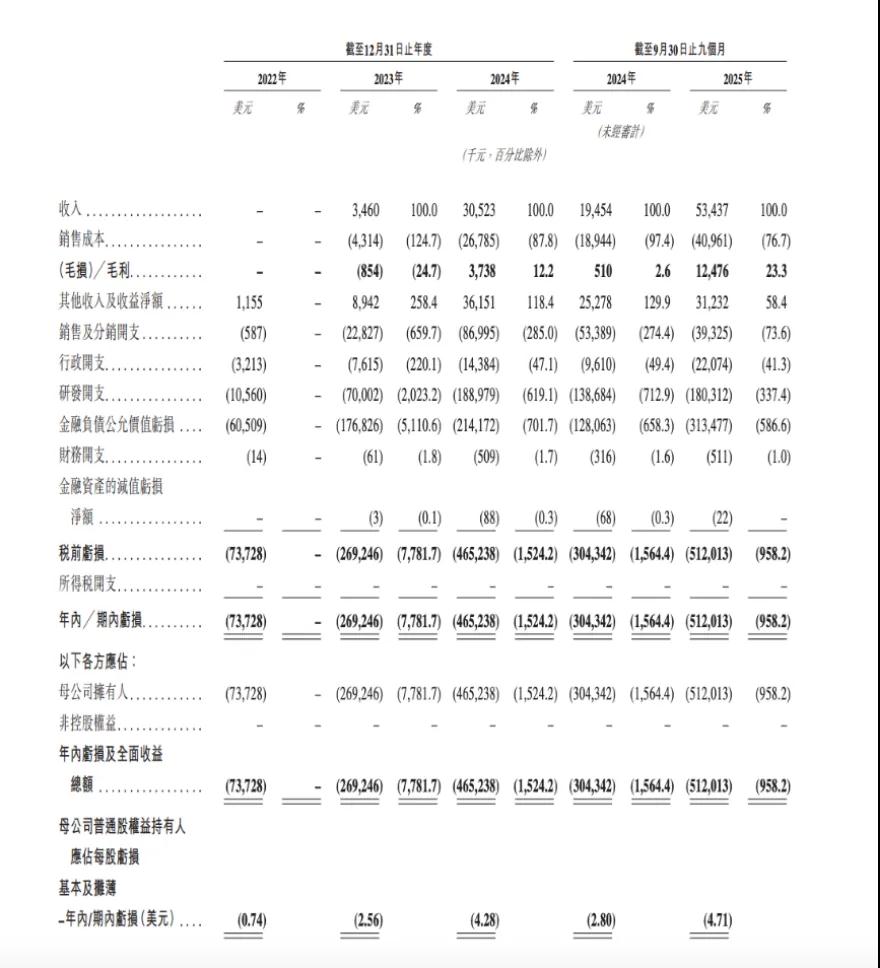

不过,尽管 MiniMax 的收入增速远超智谱,但 C 端模式的脆弱性也显而易见,MiniMax 的毛利率长期低于智谱,2025 年前三季度 ,核心 C 端业务的毛利率仅有 4.7%。

对于 MiniMax 来说,如何突破用户增长的天花板,不断提升用户的付费意愿,以及应对海外市场的监管风险,将会成为验证其 「以产品打天下」 模式能否跑通的关键。

双雄竞速,殊途同归

六年时间的演进,智谱和 MiniMax 已经进化成为两个物种,本该一个朝左,一个朝右,成为两条平行线。

然而,两者几乎在同一时间向资本市场发起冲击,又不可避免地被置于同一聚光灯下,面临一个共同的现实——大模型企业仍在亏损。

2022-2024 年,智谱的净亏损分别为 1.44 亿元、7.88 亿元、29.58 亿元,2025 年上半年亏损 23.58 亿元;同期,MiniMax 净亏损分别为 7370 万美元、2.69 亿美元、4.65 亿美元。2025 年前三季度为 5.12 亿美元。两者的亏损金额都在持续扩大,且尚不具备自造血能力。

对于智谱和 MiniMax,烧钱大头依然是大模型的研发和算力。2024 年,智谱的研发投入高达 21.95 亿元,是当年营收的 7 倍;MiniMax 的研发支出也差不多是收入的 6 倍,两者 70%-80% 的研发投入都花在算力上。

此外,MiniMax 早期在全球市场的营销和用户获取上也投入巨大。2024 年,其销售与市场费用占总收入的 285%。不过,MiniMax 去年的销售及营销支出已有下滑,闫俊杰曾公开表示,不愿意投入大量金钱在没有价值的投流上,更倾向于通过产品本身的能力来吸引用户。

因此,尽管智谱和 MiniMax 都呈现出 「高增长、高投入、未盈利」 的共同特征,但讲出来的故事不同,资本市场也呈现出不同的态度。

从上市前的认购情况来看,MiniMax 的热度明显高于智谱。上市首日,智谱盘中一度破发, 收盘价较 116.2 港元/股的发行价上涨 13.17%;MiniMax 收盘价较 165 港元/股发行价上涨超 109%。

有关注 AI 的投资人表示,在中国市场,投资者一般把 C 端公司的优先级置于 B 端公司之上。MiniMax 讲了一个 C 端产品故事,用户规模和商业模式的天花板更高;智谱的增长具备可预测性,爆发速度往往不及 C 端模式,前者往往更受资本市场青睐。

但目前来看,两家公司都处于上市初期,正针对各自业务短板加速调整与优化,当下很难判断到底哪种路径会更为正确。

但可以肯定的是,智谱和 MiniMax 的上市,为国内大模型企业提供了更清晰的参考范本,也将大模型行业从单纯的 「技术叙事」 推向 「商业叙事」。

面对国外大模型在技术上的领先优势,以及国内大厂的饱和式进攻,大模型初创企业想要在牌桌上赢得一席之地,必须在商业模式上找到自己的差异化路径。

技术驱动固然重要,但更重要的,是真正能让客户埋单的好产品,而不仅仅是好模型。中国 AI 独角兽,必须跨越技术的浅滩,潜入资本的深海,才能锤炼真正的商业内功。

所以,上市并非大模型企业的终点,而是一个更充分展示自己的机会和挑战。

在全球投资者的审视之下,无论是智谱还是 MiniMax,还是后续更多能够登上资本舞台的大模型企业,它们都必须回答同一个问题:在烧钱换未来之后,谁能真正活到未来。

大模型企业的 「子弹」 有限,然而,随着市场不断拓展,规模优势也可能转化为成本压力。届时,谁能打造更轻量化的模型,将算力成本压得更低;谁能用更少的算力完成同样的任务;谁能率先跑通商业模式,进一步摊分算力成本,都会成为新的竞争焦点。

通往 AGI 的路径注定漫长,但当下的全球大模型行业,已经不愿意只听 「故事」 了。(楷楷)

【文章来源:techweb】

1 月 8 日,全球大模型第一股智谱正式登陆港交所,另一家大模型独角兽 MiniMax 紧随其后挂牌,短短两天内的密集上市动作,将中国 AI 大模型的商业叙事推到了幕前。

作为国产大模型的 「双雄」,智谱和 MiniMax 的上市进程一直备受关注。两家同为 「中国 AI 六小龙」 中的佼佼者,上市前估值均在 500 亿港元左右,都刷新了近年 AI 新股的认购热度。

截至撰稿日,智谱和 MiniMax 的市值分别约为 800 亿港元和 1100 亿港元,估值差距较上市前进一步拉大。其中,智谱表现得稳打稳扎,而 MiniMax 则热度更高。

资本市场的热烈反应固然引人注目,但两家大模型独角兽截然不同的战略基因和商业化路径,能否为国内大模型行业提供可验证、可复制的发展范式,才是接下来最大的悬念。

「清华系」 花开两朵

作为两家诞生于 ChatGPT 爆发前的 AI 企业,智谱 AI CEO 张鹏和 MiniMax 创始人闫俊杰,他们都是坚定的 AGI(通用人工智能) 信徒。

但黎明前的黑暗总是漫长,要在无人知晓时坚定信念,他们也经历了更多的 「孤独时刻」。

张鹏扎根于清华大学计算机系知识工程实验室 (KEG),该实验室于 2016 年推出了科技信息分析引擎 AMiner。2019 年,张鹏带领团队独立出来,正式创立了智谱 AI。

巧合的是,闫俊杰也在清华大学计算机系进行博士后研究。他在博士期间曾是百度 AI 研究院的实习生,后来加入了商汤科技,从实习生一路升至集团副总裁,曾主导深度学习工具链及通用智能技术体系搭建。

可以看出,在成为两家独角兽企业的创始人之前,张鹏和闫俊杰便已经在各自的领域完成了一定的人工智能技术积累,让他们能够更早地看到 AI 时代的风口

时间的指针来到 2021 年,彼时人工智能还是一个在角落里沉寂的赛道,最火的创业赛道还是连 Facebook 都要为之更改企业名称的元宇宙。

但在同一年,智谱已经拿下亿元 A 轮融资,正式从 「科研实验室」 向 「大模型商业化赛道」 转身,并在 2022 年 8 月研发出中国最早的千亿大模型之一。

2022 年,带着 「要让普通人感受到 AI 带来改变」 的使命,闫俊杰离开了商汤科技副总裁的位置,并创立了 MiniMax,奔着 AGI 的目标前进。

闫俊杰认为,只做特定任务的 AI 已触及商业化天花板,而通用人工智能无需定制,也能形成标准化产品并服务海量用户,这才是创造规模化价值的终极方向。

张鹏的创业理念有着更浓烈的 「理想主义」 色彩。他坦言,成立智谱的初衷并非单纯追求盈利,而是在产业中推进工作,更符合当前人工智能发展的需求。

后面的故事大家也都知道了。2023 年初,ChatGPT-4 正式发布,AI 大模型很快就成为了普通人也能感知到的技术浪潮。

随后,国内互联网大厂纷纷推出了自研大模型,月之暗面、零一万物等大模型初创企业也如雨后春笋般涌现,智谱和 MiniMax 开始感受到更紧迫的商业化压力。

从这时候开始,智谱和 MiniMax 逐渐走向了分岔路。

作为一家脱胎于清华大学实验室的企业,「根正苗红」 的智谱背后不乏国资的身影,比如杭州城投、上城资本、珠海华发等。

在与国资深度绑定的背景下,智谱也收获了更多政企客户以及学术圈客户,比如为高校等科研单位开发 「AI +学术搜索产品」、与珠海华发合作开发的 「智谱+珠海华发空间」 项目等。

如果说智谱是不折不扣的 「学术派」,那么 MiniMax 则更像是四处开花的 「野战派」。

从融资背景来看,MiniMax 背后更多是科技大厂和国际投资者,比如阿里、腾讯、小红书,以及阿布扎比投资局、韩国未来资产等,它们为 MiniMax 打开了广阔的海外市场。

闫俊杰更追求大模型的泛化性,他认为,一个强技术的公司不应该是个卖技术的公司,而是一家技术驱动产品的公司,这也决定了 MiniMax 将更聚焦于 C 端市场。

To B 向左,To C 向右

背景和资源不同,这两家 AI 独角兽企业的技术路径和商业化之路也大不相同。

智谱选择了自研不同于 OpenAI GPT 架构的 GLM(通用语言模型) 路径。张鹏曾表示,国产大模型要实现自己的创新,不能照搬世界顶尖水平的技术路径。

GLM 架构在处理语言任务时能同时利用前向和后向信息,在长文本理解、逻辑推理和低幻觉率方面更有优势。张鹏表示,理论上 GLM 的训练效率会比 GPT 更高。此外,智谱坚持全栈自主可控的技术路线,也帮助智谱在政企市场赢得了独特的信任优势。

根据招股书,智谱已成为中国收入规模最大的独立大模型厂商之一。2022 年至 2025 年上半年,分别实现营收 5740 万元、1.245 亿元、3.124 亿元、1.9 亿元,年复合增长率达到 130%。

(图源:智谱招股书)

公司主要通过 MaaS(模型即服务) 平台提供本地化部署和云端 API 服务。2024 年,智谱本地化部署收入占总收入的 84.5%,主要面向对数据安全有高要求的政府、金融、能源等机构客户,为他们提供定制化模型解决方案。

(图源:智谱招股书)

聚焦于 B 端路线的商业模式,为智谱带来了更稳定、更高毛利率的收入,公司毛利率长期维持在 50% 以上。

但硬币的另一面,以本地化部署业务为主的商业模式,也带来了交付周期长、定制化需求高、客户集中度高、规模化难度大等挑战,难以支撑长期可持续增长。

为了突破这一瓶颈,智谱也在加速向云端转型,其云端部署业务在总收入中的占比已从 2022 年的 4.5% 提升至 2024 年的 15.5%。张鹏表示,希望将 API 业务的收入占比提升至一半。

不同于智谱做 AI 时代 「算力基建」 的商业化路线,MiniMax 走出了一条 C 端产品出海路线。

闫俊杰的观点非常明确,他认为大模型技术再好,也必须要有足够好的产品能力承接。这种 「模型即产品」 的理念,颇有字节跳动 「APP 工厂」 打法的味道。

但对于起步较晚的 MiniMax 来说,如何赶上进度才是关键。为此,闫俊杰押注的是 MoE 专家混合模型,可以在不增加太多计算资源的情况下,让模型变得更加复杂和强大。

MiniMax 透露,其基于 MOE+ Linear Attention 推出的新一代模型,与 GPT-4o 同一代模型相比,处理 10 万 token 时效率可提升 2-3 倍,并且长度越长,提升越明显。

这一轻量化设计,使 MiniMax 在高算力消耗的 C 端市场中更具成本优势。目前,MiniMax 的代表产品包括文生视频功能的 「海螺 AI」 、AI 情感陪伴应用的 「星野/Talkie」 等。

截至 2025 年前三季度,MiniMax 超七成收入来自海外,C 端 AI 应用贡献约 71% 的收入,主要采取 「广告+订阅+内购」 的变现模式。

火爆的 C 端应用也为 MiniMax 积累了不少用户,其 AI 原生产品矩阵平均月活用户达 2760 万,累计用户超 2.12 亿,仅 Talkie/星野一款产品就积累了 1.47 亿用户。

(图源:MiniMax 招股书)

过去三年,MiniMax 的收入也呈现出爆发式增长,2023 年-2025 年前三个季度,分别为 350 万美元 (约为人民币 2464.4 万元)、3050 万美元 (约为人民币 2.2 亿元) 和 5340 万美元 (约为人民币 3.8 亿元)。

(图源:MiniMax 招股书)

不过,尽管 MiniMax 的收入增速远超智谱,但 C 端模式的脆弱性也显而易见,MiniMax 的毛利率长期低于智谱,2025 年前三季度 ,核心 C 端业务的毛利率仅有 4.7%。

对于 MiniMax 来说,如何突破用户增长的天花板,不断提升用户的付费意愿,以及应对海外市场的监管风险,将会成为验证其 「以产品打天下」 模式能否跑通的关键。

双雄竞速,殊途同归

六年时间的演进,智谱和 MiniMax 已经进化成为两个物种,本该一个朝左,一个朝右,成为两条平行线。

然而,两者几乎在同一时间向资本市场发起冲击,又不可避免地被置于同一聚光灯下,面临一个共同的现实——大模型企业仍在亏损。

2022-2024 年,智谱的净亏损分别为 1.44 亿元、7.88 亿元、29.58 亿元,2025 年上半年亏损 23.58 亿元;同期,MiniMax 净亏损分别为 7370 万美元、2.69 亿美元、4.65 亿美元。2025 年前三季度为 5.12 亿美元。两者的亏损金额都在持续扩大,且尚不具备自造血能力。

对于智谱和 MiniMax,烧钱大头依然是大模型的研发和算力。2024 年,智谱的研发投入高达 21.95 亿元,是当年营收的 7 倍;MiniMax 的研发支出也差不多是收入的 6 倍,两者 70%-80% 的研发投入都花在算力上。

此外,MiniMax 早期在全球市场的营销和用户获取上也投入巨大。2024 年,其销售与市场费用占总收入的 285%。不过,MiniMax 去年的销售及营销支出已有下滑,闫俊杰曾公开表示,不愿意投入大量金钱在没有价值的投流上,更倾向于通过产品本身的能力来吸引用户。

因此,尽管智谱和 MiniMax 都呈现出 「高增长、高投入、未盈利」 的共同特征,但讲出来的故事不同,资本市场也呈现出不同的态度。

从上市前的认购情况来看,MiniMax 的热度明显高于智谱。上市首日,智谱盘中一度破发, 收盘价较 116.2 港元/股的发行价上涨 13.17%;MiniMax 收盘价较 165 港元/股发行价上涨超 109%。

有关注 AI 的投资人表示,在中国市场,投资者一般把 C 端公司的优先级置于 B 端公司之上。MiniMax 讲了一个 C 端产品故事,用户规模和商业模式的天花板更高;智谱的增长具备可预测性,爆发速度往往不及 C 端模式,前者往往更受资本市场青睐。

但目前来看,两家公司都处于上市初期,正针对各自业务短板加速调整与优化,当下很难判断到底哪种路径会更为正确。

但可以肯定的是,智谱和 MiniMax 的上市,为国内大模型企业提供了更清晰的参考范本,也将大模型行业从单纯的 「技术叙事」 推向 「商业叙事」。

面对国外大模型在技术上的领先优势,以及国内大厂的饱和式进攻,大模型初创企业想要在牌桌上赢得一席之地,必须在商业模式上找到自己的差异化路径。

技术驱动固然重要,但更重要的,是真正能让客户埋单的好产品,而不仅仅是好模型。中国 AI 独角兽,必须跨越技术的浅滩,潜入资本的深海,才能锤炼真正的商业内功。

所以,上市并非大模型企业的终点,而是一个更充分展示自己的机会和挑战。

在全球投资者的审视之下,无论是智谱还是 MiniMax,还是后续更多能够登上资本舞台的大模型企业,它们都必须回答同一个问题:在烧钱换未来之后,谁能真正活到未来。

大模型企业的 「子弹」 有限,然而,随着市场不断拓展,规模优势也可能转化为成本压力。届时,谁能打造更轻量化的模型,将算力成本压得更低;谁能用更少的算力完成同样的任务;谁能率先跑通商业模式,进一步摊分算力成本,都会成为新的竞争焦点。

通往 AGI 的路径注定漫长,但当下的全球大模型行业,已经不愿意只听 「故事」 了。(楷楷)

【文章来源:techweb】

1 月 8 日,全球大模型第一股智谱正式登陆港交所,另一家大模型独角兽 MiniMax 紧随其后挂牌,短短两天内的密集上市动作,将中国 AI 大模型的商业叙事推到了幕前。

作为国产大模型的 「双雄」,智谱和 MiniMax 的上市进程一直备受关注。两家同为 「中国 AI 六小龙」 中的佼佼者,上市前估值均在 500 亿港元左右,都刷新了近年 AI 新股的认购热度。

截至撰稿日,智谱和 MiniMax 的市值分别约为 800 亿港元和 1100 亿港元,估值差距较上市前进一步拉大。其中,智谱表现得稳打稳扎,而 MiniMax 则热度更高。

资本市场的热烈反应固然引人注目,但两家大模型独角兽截然不同的战略基因和商业化路径,能否为国内大模型行业提供可验证、可复制的发展范式,才是接下来最大的悬念。

「清华系」 花开两朵

作为两家诞生于 ChatGPT 爆发前的 AI 企业,智谱 AI CEO 张鹏和 MiniMax 创始人闫俊杰,他们都是坚定的 AGI(通用人工智能) 信徒。

但黎明前的黑暗总是漫长,要在无人知晓时坚定信念,他们也经历了更多的 「孤独时刻」。

张鹏扎根于清华大学计算机系知识工程实验室 (KEG),该实验室于 2016 年推出了科技信息分析引擎 AMiner。2019 年,张鹏带领团队独立出来,正式创立了智谱 AI。

巧合的是,闫俊杰也在清华大学计算机系进行博士后研究。他在博士期间曾是百度 AI 研究院的实习生,后来加入了商汤科技,从实习生一路升至集团副总裁,曾主导深度学习工具链及通用智能技术体系搭建。

可以看出,在成为两家独角兽企业的创始人之前,张鹏和闫俊杰便已经在各自的领域完成了一定的人工智能技术积累,让他们能够更早地看到 AI 时代的风口

时间的指针来到 2021 年,彼时人工智能还是一个在角落里沉寂的赛道,最火的创业赛道还是连 Facebook 都要为之更改企业名称的元宇宙。

但在同一年,智谱已经拿下亿元 A 轮融资,正式从 「科研实验室」 向 「大模型商业化赛道」 转身,并在 2022 年 8 月研发出中国最早的千亿大模型之一。

2022 年,带着 「要让普通人感受到 AI 带来改变」 的使命,闫俊杰离开了商汤科技副总裁的位置,并创立了 MiniMax,奔着 AGI 的目标前进。

闫俊杰认为,只做特定任务的 AI 已触及商业化天花板,而通用人工智能无需定制,也能形成标准化产品并服务海量用户,这才是创造规模化价值的终极方向。

张鹏的创业理念有着更浓烈的 「理想主义」 色彩。他坦言,成立智谱的初衷并非单纯追求盈利,而是在产业中推进工作,更符合当前人工智能发展的需求。

后面的故事大家也都知道了。2023 年初,ChatGPT-4 正式发布,AI 大模型很快就成为了普通人也能感知到的技术浪潮。

随后,国内互联网大厂纷纷推出了自研大模型,月之暗面、零一万物等大模型初创企业也如雨后春笋般涌现,智谱和 MiniMax 开始感受到更紧迫的商业化压力。

从这时候开始,智谱和 MiniMax 逐渐走向了分岔路。

作为一家脱胎于清华大学实验室的企业,「根正苗红」 的智谱背后不乏国资的身影,比如杭州城投、上城资本、珠海华发等。

在与国资深度绑定的背景下,智谱也收获了更多政企客户以及学术圈客户,比如为高校等科研单位开发 「AI +学术搜索产品」、与珠海华发合作开发的 「智谱+珠海华发空间」 项目等。

如果说智谱是不折不扣的 「学术派」,那么 MiniMax 则更像是四处开花的 「野战派」。

从融资背景来看,MiniMax 背后更多是科技大厂和国际投资者,比如阿里、腾讯、小红书,以及阿布扎比投资局、韩国未来资产等,它们为 MiniMax 打开了广阔的海外市场。

闫俊杰更追求大模型的泛化性,他认为,一个强技术的公司不应该是个卖技术的公司,而是一家技术驱动产品的公司,这也决定了 MiniMax 将更聚焦于 C 端市场。

To B 向左,To C 向右

背景和资源不同,这两家 AI 独角兽企业的技术路径和商业化之路也大不相同。

智谱选择了自研不同于 OpenAI GPT 架构的 GLM(通用语言模型) 路径。张鹏曾表示,国产大模型要实现自己的创新,不能照搬世界顶尖水平的技术路径。

GLM 架构在处理语言任务时能同时利用前向和后向信息,在长文本理解、逻辑推理和低幻觉率方面更有优势。张鹏表示,理论上 GLM 的训练效率会比 GPT 更高。此外,智谱坚持全栈自主可控的技术路线,也帮助智谱在政企市场赢得了独特的信任优势。

根据招股书,智谱已成为中国收入规模最大的独立大模型厂商之一。2022 年至 2025 年上半年,分别实现营收 5740 万元、1.245 亿元、3.124 亿元、1.9 亿元,年复合增长率达到 130%。

(图源:智谱招股书)

公司主要通过 MaaS(模型即服务) 平台提供本地化部署和云端 API 服务。2024 年,智谱本地化部署收入占总收入的 84.5%,主要面向对数据安全有高要求的政府、金融、能源等机构客户,为他们提供定制化模型解决方案。

(图源:智谱招股书)

聚焦于 B 端路线的商业模式,为智谱带来了更稳定、更高毛利率的收入,公司毛利率长期维持在 50% 以上。

但硬币的另一面,以本地化部署业务为主的商业模式,也带来了交付周期长、定制化需求高、客户集中度高、规模化难度大等挑战,难以支撑长期可持续增长。

为了突破这一瓶颈,智谱也在加速向云端转型,其云端部署业务在总收入中的占比已从 2022 年的 4.5% 提升至 2024 年的 15.5%。张鹏表示,希望将 API 业务的收入占比提升至一半。

不同于智谱做 AI 时代 「算力基建」 的商业化路线,MiniMax 走出了一条 C 端产品出海路线。

闫俊杰的观点非常明确,他认为大模型技术再好,也必须要有足够好的产品能力承接。这种 「模型即产品」 的理念,颇有字节跳动 「APP 工厂」 打法的味道。

但对于起步较晚的 MiniMax 来说,如何赶上进度才是关键。为此,闫俊杰押注的是 MoE 专家混合模型,可以在不增加太多计算资源的情况下,让模型变得更加复杂和强大。

MiniMax 透露,其基于 MOE+ Linear Attention 推出的新一代模型,与 GPT-4o 同一代模型相比,处理 10 万 token 时效率可提升 2-3 倍,并且长度越长,提升越明显。

这一轻量化设计,使 MiniMax 在高算力消耗的 C 端市场中更具成本优势。目前,MiniMax 的代表产品包括文生视频功能的 「海螺 AI」 、AI 情感陪伴应用的 「星野/Talkie」 等。

截至 2025 年前三季度,MiniMax 超七成收入来自海外,C 端 AI 应用贡献约 71% 的收入,主要采取 「广告+订阅+内购」 的变现模式。

火爆的 C 端应用也为 MiniMax 积累了不少用户,其 AI 原生产品矩阵平均月活用户达 2760 万,累计用户超 2.12 亿,仅 Talkie/星野一款产品就积累了 1.47 亿用户。

(图源:MiniMax 招股书)

过去三年,MiniMax 的收入也呈现出爆发式增长,2023 年-2025 年前三个季度,分别为 350 万美元 (约为人民币 2464.4 万元)、3050 万美元 (约为人民币 2.2 亿元) 和 5340 万美元 (约为人民币 3.8 亿元)。

(图源:MiniMax 招股书)

不过,尽管 MiniMax 的收入增速远超智谱,但 C 端模式的脆弱性也显而易见,MiniMax 的毛利率长期低于智谱,2025 年前三季度 ,核心 C 端业务的毛利率仅有 4.7%。

对于 MiniMax 来说,如何突破用户增长的天花板,不断提升用户的付费意愿,以及应对海外市场的监管风险,将会成为验证其 「以产品打天下」 模式能否跑通的关键。

双雄竞速,殊途同归

六年时间的演进,智谱和 MiniMax 已经进化成为两个物种,本该一个朝左,一个朝右,成为两条平行线。

然而,两者几乎在同一时间向资本市场发起冲击,又不可避免地被置于同一聚光灯下,面临一个共同的现实——大模型企业仍在亏损。

2022-2024 年,智谱的净亏损分别为 1.44 亿元、7.88 亿元、29.58 亿元,2025 年上半年亏损 23.58 亿元;同期,MiniMax 净亏损分别为 7370 万美元、2.69 亿美元、4.65 亿美元。2025 年前三季度为 5.12 亿美元。两者的亏损金额都在持续扩大,且尚不具备自造血能力。

对于智谱和 MiniMax,烧钱大头依然是大模型的研发和算力。2024 年,智谱的研发投入高达 21.95 亿元,是当年营收的 7 倍;MiniMax 的研发支出也差不多是收入的 6 倍,两者 70%-80% 的研发投入都花在算力上。

此外,MiniMax 早期在全球市场的营销和用户获取上也投入巨大。2024 年,其销售与市场费用占总收入的 285%。不过,MiniMax 去年的销售及营销支出已有下滑,闫俊杰曾公开表示,不愿意投入大量金钱在没有价值的投流上,更倾向于通过产品本身的能力来吸引用户。

因此,尽管智谱和 MiniMax 都呈现出 「高增长、高投入、未盈利」 的共同特征,但讲出来的故事不同,资本市场也呈现出不同的态度。

从上市前的认购情况来看,MiniMax 的热度明显高于智谱。上市首日,智谱盘中一度破发, 收盘价较 116.2 港元/股的发行价上涨 13.17%;MiniMax 收盘价较 165 港元/股发行价上涨超 109%。

有关注 AI 的投资人表示,在中国市场,投资者一般把 C 端公司的优先级置于 B 端公司之上。MiniMax 讲了一个 C 端产品故事,用户规模和商业模式的天花板更高;智谱的增长具备可预测性,爆发速度往往不及 C 端模式,前者往往更受资本市场青睐。

但目前来看,两家公司都处于上市初期,正针对各自业务短板加速调整与优化,当下很难判断到底哪种路径会更为正确。

但可以肯定的是,智谱和 MiniMax 的上市,为国内大模型企业提供了更清晰的参考范本,也将大模型行业从单纯的 「技术叙事」 推向 「商业叙事」。

面对国外大模型在技术上的领先优势,以及国内大厂的饱和式进攻,大模型初创企业想要在牌桌上赢得一席之地,必须在商业模式上找到自己的差异化路径。

技术驱动固然重要,但更重要的,是真正能让客户埋单的好产品,而不仅仅是好模型。中国 AI 独角兽,必须跨越技术的浅滩,潜入资本的深海,才能锤炼真正的商业内功。

所以,上市并非大模型企业的终点,而是一个更充分展示自己的机会和挑战。

在全球投资者的审视之下,无论是智谱还是 MiniMax,还是后续更多能够登上资本舞台的大模型企业,它们都必须回答同一个问题:在烧钱换未来之后,谁能真正活到未来。

大模型企业的 「子弹」 有限,然而,随着市场不断拓展,规模优势也可能转化为成本压力。届时,谁能打造更轻量化的模型,将算力成本压得更低;谁能用更少的算力完成同样的任务;谁能率先跑通商业模式,进一步摊分算力成本,都会成为新的竞争焦点。

通往 AGI 的路径注定漫长,但当下的全球大模型行业,已经不愿意只听 「故事」 了。(楷楷)

【文章来源:techweb】

1 月 8 日,全球大模型第一股智谱正式登陆港交所,另一家大模型独角兽 MiniMax 紧随其后挂牌,短短两天内的密集上市动作,将中国 AI 大模型的商业叙事推到了幕前。

作为国产大模型的 「双雄」,智谱和 MiniMax 的上市进程一直备受关注。两家同为 「中国 AI 六小龙」 中的佼佼者,上市前估值均在 500 亿港元左右,都刷新了近年 AI 新股的认购热度。

截至撰稿日,智谱和 MiniMax 的市值分别约为 800 亿港元和 1100 亿港元,估值差距较上市前进一步拉大。其中,智谱表现得稳打稳扎,而 MiniMax 则热度更高。

资本市场的热烈反应固然引人注目,但两家大模型独角兽截然不同的战略基因和商业化路径,能否为国内大模型行业提供可验证、可复制的发展范式,才是接下来最大的悬念。

「清华系」 花开两朵

作为两家诞生于 ChatGPT 爆发前的 AI 企业,智谱 AI CEO 张鹏和 MiniMax 创始人闫俊杰,他们都是坚定的 AGI(通用人工智能) 信徒。

但黎明前的黑暗总是漫长,要在无人知晓时坚定信念,他们也经历了更多的 「孤独时刻」。

张鹏扎根于清华大学计算机系知识工程实验室 (KEG),该实验室于 2016 年推出了科技信息分析引擎 AMiner。2019 年,张鹏带领团队独立出来,正式创立了智谱 AI。

巧合的是,闫俊杰也在清华大学计算机系进行博士后研究。他在博士期间曾是百度 AI 研究院的实习生,后来加入了商汤科技,从实习生一路升至集团副总裁,曾主导深度学习工具链及通用智能技术体系搭建。

可以看出,在成为两家独角兽企业的创始人之前,张鹏和闫俊杰便已经在各自的领域完成了一定的人工智能技术积累,让他们能够更早地看到 AI 时代的风口

时间的指针来到 2021 年,彼时人工智能还是一个在角落里沉寂的赛道,最火的创业赛道还是连 Facebook 都要为之更改企业名称的元宇宙。

但在同一年,智谱已经拿下亿元 A 轮融资,正式从 「科研实验室」 向 「大模型商业化赛道」 转身,并在 2022 年 8 月研发出中国最早的千亿大模型之一。

2022 年,带着 「要让普通人感受到 AI 带来改变」 的使命,闫俊杰离开了商汤科技副总裁的位置,并创立了 MiniMax,奔着 AGI 的目标前进。

闫俊杰认为,只做特定任务的 AI 已触及商业化天花板,而通用人工智能无需定制,也能形成标准化产品并服务海量用户,这才是创造规模化价值的终极方向。

张鹏的创业理念有着更浓烈的 「理想主义」 色彩。他坦言,成立智谱的初衷并非单纯追求盈利,而是在产业中推进工作,更符合当前人工智能发展的需求。

后面的故事大家也都知道了。2023 年初,ChatGPT-4 正式发布,AI 大模型很快就成为了普通人也能感知到的技术浪潮。

随后,国内互联网大厂纷纷推出了自研大模型,月之暗面、零一万物等大模型初创企业也如雨后春笋般涌现,智谱和 MiniMax 开始感受到更紧迫的商业化压力。

从这时候开始,智谱和 MiniMax 逐渐走向了分岔路。

作为一家脱胎于清华大学实验室的企业,「根正苗红」 的智谱背后不乏国资的身影,比如杭州城投、上城资本、珠海华发等。

在与国资深度绑定的背景下,智谱也收获了更多政企客户以及学术圈客户,比如为高校等科研单位开发 「AI +学术搜索产品」、与珠海华发合作开发的 「智谱+珠海华发空间」 项目等。

如果说智谱是不折不扣的 「学术派」,那么 MiniMax 则更像是四处开花的 「野战派」。

从融资背景来看,MiniMax 背后更多是科技大厂和国际投资者,比如阿里、腾讯、小红书,以及阿布扎比投资局、韩国未来资产等,它们为 MiniMax 打开了广阔的海外市场。

闫俊杰更追求大模型的泛化性,他认为,一个强技术的公司不应该是个卖技术的公司,而是一家技术驱动产品的公司,这也决定了 MiniMax 将更聚焦于 C 端市场。

To B 向左,To C 向右

背景和资源不同,这两家 AI 独角兽企业的技术路径和商业化之路也大不相同。

智谱选择了自研不同于 OpenAI GPT 架构的 GLM(通用语言模型) 路径。张鹏曾表示,国产大模型要实现自己的创新,不能照搬世界顶尖水平的技术路径。

GLM 架构在处理语言任务时能同时利用前向和后向信息,在长文本理解、逻辑推理和低幻觉率方面更有优势。张鹏表示,理论上 GLM 的训练效率会比 GPT 更高。此外,智谱坚持全栈自主可控的技术路线,也帮助智谱在政企市场赢得了独特的信任优势。

根据招股书,智谱已成为中国收入规模最大的独立大模型厂商之一。2022 年至 2025 年上半年,分别实现营收 5740 万元、1.245 亿元、3.124 亿元、1.9 亿元,年复合增长率达到 130%。

(图源:智谱招股书)

公司主要通过 MaaS(模型即服务) 平台提供本地化部署和云端 API 服务。2024 年,智谱本地化部署收入占总收入的 84.5%,主要面向对数据安全有高要求的政府、金融、能源等机构客户,为他们提供定制化模型解决方案。

(图源:智谱招股书)

聚焦于 B 端路线的商业模式,为智谱带来了更稳定、更高毛利率的收入,公司毛利率长期维持在 50% 以上。

但硬币的另一面,以本地化部署业务为主的商业模式,也带来了交付周期长、定制化需求高、客户集中度高、规模化难度大等挑战,难以支撑长期可持续增长。

为了突破这一瓶颈,智谱也在加速向云端转型,其云端部署业务在总收入中的占比已从 2022 年的 4.5% 提升至 2024 年的 15.5%。张鹏表示,希望将 API 业务的收入占比提升至一半。

不同于智谱做 AI 时代 「算力基建」 的商业化路线,MiniMax 走出了一条 C 端产品出海路线。

闫俊杰的观点非常明确,他认为大模型技术再好,也必须要有足够好的产品能力承接。这种 「模型即产品」 的理念,颇有字节跳动 「APP 工厂」 打法的味道。

但对于起步较晚的 MiniMax 来说,如何赶上进度才是关键。为此,闫俊杰押注的是 MoE 专家混合模型,可以在不增加太多计算资源的情况下,让模型变得更加复杂和强大。

MiniMax 透露,其基于 MOE+ Linear Attention 推出的新一代模型,与 GPT-4o 同一代模型相比,处理 10 万 token 时效率可提升 2-3 倍,并且长度越长,提升越明显。

这一轻量化设计,使 MiniMax 在高算力消耗的 C 端市场中更具成本优势。目前,MiniMax 的代表产品包括文生视频功能的 「海螺 AI」 、AI 情感陪伴应用的 「星野/Talkie」 等。

截至 2025 年前三季度,MiniMax 超七成收入来自海外,C 端 AI 应用贡献约 71% 的收入,主要采取 「广告+订阅+内购」 的变现模式。

火爆的 C 端应用也为 MiniMax 积累了不少用户,其 AI 原生产品矩阵平均月活用户达 2760 万,累计用户超 2.12 亿,仅 Talkie/星野一款产品就积累了 1.47 亿用户。

(图源:MiniMax 招股书)

过去三年,MiniMax 的收入也呈现出爆发式增长,2023 年-2025 年前三个季度,分别为 350 万美元 (约为人民币 2464.4 万元)、3050 万美元 (约为人民币 2.2 亿元) 和 5340 万美元 (约为人民币 3.8 亿元)。

(图源:MiniMax 招股书)

不过,尽管 MiniMax 的收入增速远超智谱,但 C 端模式的脆弱性也显而易见,MiniMax 的毛利率长期低于智谱,2025 年前三季度 ,核心 C 端业务的毛利率仅有 4.7%。

对于 MiniMax 来说,如何突破用户增长的天花板,不断提升用户的付费意愿,以及应对海外市场的监管风险,将会成为验证其 「以产品打天下」 模式能否跑通的关键。

双雄竞速,殊途同归

六年时间的演进,智谱和 MiniMax 已经进化成为两个物种,本该一个朝左,一个朝右,成为两条平行线。

然而,两者几乎在同一时间向资本市场发起冲击,又不可避免地被置于同一聚光灯下,面临一个共同的现实——大模型企业仍在亏损。

2022-2024 年,智谱的净亏损分别为 1.44 亿元、7.88 亿元、29.58 亿元,2025 年上半年亏损 23.58 亿元;同期,MiniMax 净亏损分别为 7370 万美元、2.69 亿美元、4.65 亿美元。2025 年前三季度为 5.12 亿美元。两者的亏损金额都在持续扩大,且尚不具备自造血能力。

对于智谱和 MiniMax,烧钱大头依然是大模型的研发和算力。2024 年,智谱的研发投入高达 21.95 亿元,是当年营收的 7 倍;MiniMax 的研发支出也差不多是收入的 6 倍,两者 70%-80% 的研发投入都花在算力上。

此外,MiniMax 早期在全球市场的营销和用户获取上也投入巨大。2024 年,其销售与市场费用占总收入的 285%。不过,MiniMax 去年的销售及营销支出已有下滑,闫俊杰曾公开表示,不愿意投入大量金钱在没有价值的投流上,更倾向于通过产品本身的能力来吸引用户。

因此,尽管智谱和 MiniMax 都呈现出 「高增长、高投入、未盈利」 的共同特征,但讲出来的故事不同,资本市场也呈现出不同的态度。

从上市前的认购情况来看,MiniMax 的热度明显高于智谱。上市首日,智谱盘中一度破发, 收盘价较 116.2 港元/股的发行价上涨 13.17%;MiniMax 收盘价较 165 港元/股发行价上涨超 109%。

有关注 AI 的投资人表示,在中国市场,投资者一般把 C 端公司的优先级置于 B 端公司之上。MiniMax 讲了一个 C 端产品故事,用户规模和商业模式的天花板更高;智谱的增长具备可预测性,爆发速度往往不及 C 端模式,前者往往更受资本市场青睐。

但目前来看,两家公司都处于上市初期,正针对各自业务短板加速调整与优化,当下很难判断到底哪种路径会更为正确。

但可以肯定的是,智谱和 MiniMax 的上市,为国内大模型企业提供了更清晰的参考范本,也将大模型行业从单纯的 「技术叙事」 推向 「商业叙事」。

面对国外大模型在技术上的领先优势,以及国内大厂的饱和式进攻,大模型初创企业想要在牌桌上赢得一席之地,必须在商业模式上找到自己的差异化路径。

技术驱动固然重要,但更重要的,是真正能让客户埋单的好产品,而不仅仅是好模型。中国 AI 独角兽,必须跨越技术的浅滩,潜入资本的深海,才能锤炼真正的商业内功。

所以,上市并非大模型企业的终点,而是一个更充分展示自己的机会和挑战。

在全球投资者的审视之下,无论是智谱还是 MiniMax,还是后续更多能够登上资本舞台的大模型企业,它们都必须回答同一个问题:在烧钱换未来之后,谁能真正活到未来。

大模型企业的 「子弹」 有限,然而,随着市场不断拓展,规模优势也可能转化为成本压力。届时,谁能打造更轻量化的模型,将算力成本压得更低;谁能用更少的算力完成同样的任务;谁能率先跑通商业模式,进一步摊分算力成本,都会成为新的竞争焦点。

通往 AGI 的路径注定漫长,但当下的全球大模型行业,已经不愿意只听 「故事」 了。(楷楷)