【文章来源:新华财经】

新华财经北京 1 月 22 日电 (王菁) 债市周四 (1 月 22 日) 小幅走弱,国债期货全线收跌,银行间现券收益率走势分化,长债稍持稳;公开市场单日净投放 309 亿元,资金利率短端上行。

机构认为,近来结汇偏多,也增加了流动性投放。关注春节前到两会期间风险偏好再次上升可能,以及资金面扰动和供给节奏变化。在趋势不明显甚至略偏弱的环境下,短端获取票息的同时,长端依托赔率做交易仍是核心。

【行情跟踪】

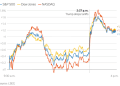

国债期货收盘全线下跌,30 年期主力合约跌 0.07% 报 112.17,10 年期主力合约跌 0.05% 报 108.15,5 年期主力合约跌 0.04% 报 105.835,2 年期主力合约跌 0.02% 报 102.408。

银行间主要利率债收益率走势小幅分化,30 年期国债 「25 超长特别国债 06」 收益率下行 0.45BP 报 2.2565%,10 年期国开债 「25 国开 15」 收益率下行 0.15BP 报 1.9440%,10 年期国债 「25 附息国债 16」 收益率上行 0.05BP 报 1.834%,5 年期国开债 「21 国开 10」 收益率上行 0.5BP 报 1.79%。

中证转债指数收盘上涨 0.91%,报 527.73 点,成交金额 887.47 亿元。福新转债、运机转债、信服转债、天创转债、嘉美转债涨幅居前,分别上涨 20.00%、12.38%、10.54%、10.35%、10.11%。红墙转债、甬矽转债、东时转债、路维转债、永吉转债跌幅居前,分别跌 4.95%、4.29%、3.87%、3.70%、3.34%。

【海外债市】

北美市场方面,当地时间 1 月 21 日,美债收益率集体下跌,2 年期美债收益率跌 0.39BP 报 3.584%,3 年期美债收益率跌 2.22BPs 报 3.651%,5 年期美债收益率跌 2.63BPs 报 3.822%,10 年期美债收益率跌 5.16BPs 报 4.241%,30 年期美债收益率跌 5.26BPs 报 4.861%。

亚洲市场方面,长端日债收益率延续回落,10 年期和 20 年期日债收益率下行 2.3BPs 和 4.3BPs,分别报 2.266% 和 3.446%。

欧元区市场方面,当地时间 1 月 21 日,10 年期法债收益率涨 1.7BP 报 3.541%,10 年期德债收益率涨 2.4BPs 报 2.881%,10 年期意债收益率涨 2.8BPs 报 3.528%,10 年期西债收益率涨 2.2BPs 报 3.275%。其他市场方面,10 年期英债收益率持平报 4.456%。

【一级市场】

进出口行 1.2521 年、5.5041 年期金融债中标收益率分别为 1.4226%、1.7028%,全场倍数分别为 2.63、6.74,边际倍数分别为 1.15、3.67。

国开行 3 年、7 年期金融债中标收益率分别为 1.6683%、1.8772%,全场倍数分别为 2.85、3.83,边际倍数分别为 5.88、1.3。

【资金面】

公开市场方面,央行公告称,1 月 22 日以固定利率、数量招标方式开展了 2102 亿元 7 天期逆回购操作,操作利率 1.40%,投标量 2102 亿元,中标量 2102 亿元。数据显示,当日 1793 亿元逆回购到期,据此计算,单日净投放 309 亿元。

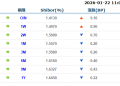

资金面方面,Shibor 短端品种表现分化。隔夜品种上行 9.1BPs 报 1.413%;7 天期上行 0.9BP 报 1.497%;14 天期下行 0.7BP 报 1.59%;1 个月期下行 0.2BP 报 1.557%。

【机构观点】

华泰证券:今年债市虽然市场一致看法是中性偏谨慎,但由于绝对利率水平和利差修复,操作难度事实上反而可能小于去年。策略上建议中短端信用债维持配置,适度杠杆。超长端、政金债、二永债侧重依托赔率做波段,十年国债临近区间下沿,追涨性价比下降,30-10 年国债利差回归到 40-50BPs 的合理区间。前期涨幅相对滞后的品种,如 10 年国开债,在配置需求外溢和利差修复逻辑下,或仍存在小幅补涨机会。

中信证券:上年央行资产负债表总资产稳步扩张,主要受买断式逆回购、MLF 等扩表类工具所驱动,且两类工具占比已较为接近;对政府债券先升后降或与国债买卖的重启和扩张相关。负债端超储率充足但准备金总量增长放缓。伴随 MLF 主要货币政策工具地位的淡化,降准落地时点可关注后续 MLF、买断式逆回购集中到期较大阶段。

国盛固收:当前物价上涨并非全面价格上行,从目前情况来看,可能难以对利率产生趋势性影响。供给端问题造成的物价结构性回升下,经济全面回升、物价全面上行的基础不牢,需求侧管理工具可能无法有效应对,央行可能保持货币政策稳定或仅进行微调,从而不会带动利率的趋势性回升。近期基本面仍然偏弱,经济下行压力加大,货币政策或仍然需要维持宽松以支持实体经济,债市短期震荡后或出现行情修复局面。

编辑:王柘

声明:新华财经 (中国金融信息网) 为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。如有问题,请联系客服:400-6123115