【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期黄金与白银价格的疯狂波动,是否真的在向投资者传递某种信息?

《华尔街日报》 记者詹姆斯·麦金托什 (James Mackintosh) 撰文称,近年来金价飙升的背后,存在着三种似乎合理的解释。然而,他并不认为其中任何一种能完全解释当前发生的一切。但它们都包含着一丝真相,并揭示了股票、债券和货币投资者如何在极度不确定的世界中寻找航向。

1、投资者寻求黄金作为美元的替代品

多年来,担心触犯西方制裁的国家一直在外汇储备中增持黄金而非美元。但根据世界黄金协会的数据,去年随着金价飙升,各国央行的购买量已有所减少。

近来,购买主力已转为私人投资者,尤其是通过交易所交易基金 (ETF) 的渠道。他们可能只是预期央行会在更高价位加大购买而提前买入,但这最多只是一种期望。

如果这种解释正确,那么黄金应在美元兑其他货币走弱时上涨。事实上,尽管总体而言美元大幅下跌而黄金狂飙,但在过去一年中,黄金的每日走势已与美元脱钩。

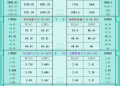

与此同时,若资金流出美国,美国国债收益率相对于其他国家也应上升。但自去年年初以来,美国 10 年期国债收益率小幅下降,而日本、法国、德国和英国的国债收益率均有所上升,某些情况下的涨幅还相当可观。

2、「货币贬值」 交易

一个令许多在上轮通胀中受伤的投资者认同的观点是,新一轮通胀即将到来,原因在于大规模的政府刺激政策和刻意弱化美元的政策。美元走弱在机制上利好黄金,因为黄金以美元计价,且常被吹捧为抵御通胀的安全资产。最接近避险货币的瑞士法郎,以及低负债的石油出口国挪威的克朗,在过去几周同样表现强劲。

上周五黄金的暴跌和白银价格的全面崩盘,支持了投资者担忧货币贬值的观点。这轮下跌恰逢特朗普选择凯文·沃什 (Kevin Warsh) 担任美联储主席。市场认为,与另一位候选人凯文·哈塞特 (Kevin Hassett) 相比,沃什大幅降息的可能性更低。

当日的价格波动,大致符合对一位硬货币鹰派人物当选 (或软货币鸽派人物落选) 的预期:股市、黄金和白银下跌;美元和长期国债收益率上升。例外之处在于细节:沃什希望出售美联储持有的国债库存,但在利率政策上已转向鸽派,因此 2 年期国债收益率小幅下跌。

今年,特朗普减税政策带来的刺激可能高达数百亿美元,这可能会提振消费者支出,支撑经济,并使通胀率略高于原本水平。

问题在于,对通胀的担忧本应在债券市场中显现,但事实却并非如此。

以五年期盈亏平衡通胀率衡量的长期通胀预期,今年实际是下降的,且低于去年年初的水平。

为何对货币贬值的担忧只体现在贵金属中?实际上,直到两周前日本突然宣布大选之前,瑞士法郎兑美元的走势与欧元完全一致,这表明在此之前没有明显的投资者逃往被认为不会贬值的货币。

对未来美元大幅走弱的担忧也应利好美股。尽管股票很难算作抵御通胀的避风港,但由于海外收益以及销售额应会随消费者价格上涨,股票理应提供一定保护。然而,无论是今年还是去年,美股的表现都远远落后于海外股市。

3、全球繁荣点燃通胀

对全球增长日益增强的信心,导致了市场表现与 2008-09 年金融危机前几年非常相似。

从 2001 年到 2007 年,投资者青睐海外股票而非美股,偏爱小公司而非大公司,并倾向于廉价的价值股而非成长股。强劲的经济提振了铜需求,铜价飙升。

黄金也蓬勃发展,从 2001 年初的每盎司 273 美元,涨至 2007 年初危机初现端倪时的 634 美元。

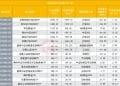

过去几个月发生了类似情况,投资者不再追捧科技巨头在人工智能上的支出。随后今年,小盘股表现碾压巨头,白银乘着私人购买的浪潮上涨,黄金在年初 21 个交易日内跳涨 21.8%,创下 1999 年末以来同期最大涨幅。铜价因数据中心建设本已处于上升通道,但自 11 月以来又飙升了 20%,直到上周五遭遇自去年四月特朗普关税以来最糟糕的单日表现。

主张全球增长更加强劲有其合理依据:日本承诺减税,德国大幅增加军费开支,以及乌克兰可能实现和平。

但这并不能真正解释,为何今年美元兑日元 (新刺激政策是其主要驱动力) 的跌幅,与兑欧元 (刺激政策的影响已在去年价格中体现) 或英镑 (并无变化) 的跌幅完全相同。这当然也无法证明白银价格在 12 个月内翻三倍的合理性。

在上述所有叙事中,黄金都扮演着角色,但其波动的规模,连同白银的暴涨暴跌,显示出市场存在大量泡沫。

如同珍珠中的沙粒,在价格疯狂波动的浮华表象之下,确实存在着坚实的真相内核。但上周五贵金属价格的暴跌表明,若在一轮已远远偏离真相的涨势中姗姗来迟,将面临巨大的危险。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期黄金与白银价格的疯狂波动,是否真的在向投资者传递某种信息?

《华尔街日报》 记者詹姆斯·麦金托什 (James Mackintosh) 撰文称,近年来金价飙升的背后,存在着三种似乎合理的解释。然而,他并不认为其中任何一种能完全解释当前发生的一切。但它们都包含着一丝真相,并揭示了股票、债券和货币投资者如何在极度不确定的世界中寻找航向。

1、投资者寻求黄金作为美元的替代品

多年来,担心触犯西方制裁的国家一直在外汇储备中增持黄金而非美元。但根据世界黄金协会的数据,去年随着金价飙升,各国央行的购买量已有所减少。

近来,购买主力已转为私人投资者,尤其是通过交易所交易基金 (ETF) 的渠道。他们可能只是预期央行会在更高价位加大购买而提前买入,但这最多只是一种期望。

如果这种解释正确,那么黄金应在美元兑其他货币走弱时上涨。事实上,尽管总体而言美元大幅下跌而黄金狂飙,但在过去一年中,黄金的每日走势已与美元脱钩。

与此同时,若资金流出美国,美国国债收益率相对于其他国家也应上升。但自去年年初以来,美国 10 年期国债收益率小幅下降,而日本、法国、德国和英国的国债收益率均有所上升,某些情况下的涨幅还相当可观。

2、「货币贬值」 交易

一个令许多在上轮通胀中受伤的投资者认同的观点是,新一轮通胀即将到来,原因在于大规模的政府刺激政策和刻意弱化美元的政策。美元走弱在机制上利好黄金,因为黄金以美元计价,且常被吹捧为抵御通胀的安全资产。最接近避险货币的瑞士法郎,以及低负债的石油出口国挪威的克朗,在过去几周同样表现强劲。

上周五黄金的暴跌和白银价格的全面崩盘,支持了投资者担忧货币贬值的观点。这轮下跌恰逢特朗普选择凯文·沃什 (Kevin Warsh) 担任美联储主席。市场认为,与另一位候选人凯文·哈塞特 (Kevin Hassett) 相比,沃什大幅降息的可能性更低。

当日的价格波动,大致符合对一位硬货币鹰派人物当选 (或软货币鸽派人物落选) 的预期:股市、黄金和白银下跌;美元和长期国债收益率上升。例外之处在于细节:沃什希望出售美联储持有的国债库存,但在利率政策上已转向鸽派,因此 2 年期国债收益率小幅下跌。

今年,特朗普减税政策带来的刺激可能高达数百亿美元,这可能会提振消费者支出,支撑经济,并使通胀率略高于原本水平。

问题在于,对通胀的担忧本应在债券市场中显现,但事实却并非如此。

以五年期盈亏平衡通胀率衡量的长期通胀预期,今年实际是下降的,且低于去年年初的水平。

为何对货币贬值的担忧只体现在贵金属中?实际上,直到两周前日本突然宣布大选之前,瑞士法郎兑美元的走势与欧元完全一致,这表明在此之前没有明显的投资者逃往被认为不会贬值的货币。

对未来美元大幅走弱的担忧也应利好美股。尽管股票很难算作抵御通胀的避风港,但由于海外收益以及销售额应会随消费者价格上涨,股票理应提供一定保护。然而,无论是今年还是去年,美股的表现都远远落后于海外股市。

3、全球繁荣点燃通胀

对全球增长日益增强的信心,导致了市场表现与 2008-09 年金融危机前几年非常相似。

从 2001 年到 2007 年,投资者青睐海外股票而非美股,偏爱小公司而非大公司,并倾向于廉价的价值股而非成长股。强劲的经济提振了铜需求,铜价飙升。

黄金也蓬勃发展,从 2001 年初的每盎司 273 美元,涨至 2007 年初危机初现端倪时的 634 美元。

过去几个月发生了类似情况,投资者不再追捧科技巨头在人工智能上的支出。随后今年,小盘股表现碾压巨头,白银乘着私人购买的浪潮上涨,黄金在年初 21 个交易日内跳涨 21.8%,创下 1999 年末以来同期最大涨幅。铜价因数据中心建设本已处于上升通道,但自 11 月以来又飙升了 20%,直到上周五遭遇自去年四月特朗普关税以来最糟糕的单日表现。

主张全球增长更加强劲有其合理依据:日本承诺减税,德国大幅增加军费开支,以及乌克兰可能实现和平。

但这并不能真正解释,为何今年美元兑日元 (新刺激政策是其主要驱动力) 的跌幅,与兑欧元 (刺激政策的影响已在去年价格中体现) 或英镑 (并无变化) 的跌幅完全相同。这当然也无法证明白银价格在 12 个月内翻三倍的合理性。

在上述所有叙事中,黄金都扮演着角色,但其波动的规模,连同白银的暴涨暴跌,显示出市场存在大量泡沫。

如同珍珠中的沙粒,在价格疯狂波动的浮华表象之下,确实存在着坚实的真相内核。但上周五贵金属价格的暴跌表明,若在一轮已远远偏离真相的涨势中姗姗来迟,将面临巨大的危险。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期黄金与白银价格的疯狂波动,是否真的在向投资者传递某种信息?

《华尔街日报》 记者詹姆斯·麦金托什 (James Mackintosh) 撰文称,近年来金价飙升的背后,存在着三种似乎合理的解释。然而,他并不认为其中任何一种能完全解释当前发生的一切。但它们都包含着一丝真相,并揭示了股票、债券和货币投资者如何在极度不确定的世界中寻找航向。

1、投资者寻求黄金作为美元的替代品

多年来,担心触犯西方制裁的国家一直在外汇储备中增持黄金而非美元。但根据世界黄金协会的数据,去年随着金价飙升,各国央行的购买量已有所减少。

近来,购买主力已转为私人投资者,尤其是通过交易所交易基金 (ETF) 的渠道。他们可能只是预期央行会在更高价位加大购买而提前买入,但这最多只是一种期望。

如果这种解释正确,那么黄金应在美元兑其他货币走弱时上涨。事实上,尽管总体而言美元大幅下跌而黄金狂飙,但在过去一年中,黄金的每日走势已与美元脱钩。

与此同时,若资金流出美国,美国国债收益率相对于其他国家也应上升。但自去年年初以来,美国 10 年期国债收益率小幅下降,而日本、法国、德国和英国的国债收益率均有所上升,某些情况下的涨幅还相当可观。

2、「货币贬值」 交易

一个令许多在上轮通胀中受伤的投资者认同的观点是,新一轮通胀即将到来,原因在于大规模的政府刺激政策和刻意弱化美元的政策。美元走弱在机制上利好黄金,因为黄金以美元计价,且常被吹捧为抵御通胀的安全资产。最接近避险货币的瑞士法郎,以及低负债的石油出口国挪威的克朗,在过去几周同样表现强劲。

上周五黄金的暴跌和白银价格的全面崩盘,支持了投资者担忧货币贬值的观点。这轮下跌恰逢特朗普选择凯文·沃什 (Kevin Warsh) 担任美联储主席。市场认为,与另一位候选人凯文·哈塞特 (Kevin Hassett) 相比,沃什大幅降息的可能性更低。

当日的价格波动,大致符合对一位硬货币鹰派人物当选 (或软货币鸽派人物落选) 的预期:股市、黄金和白银下跌;美元和长期国债收益率上升。例外之处在于细节:沃什希望出售美联储持有的国债库存,但在利率政策上已转向鸽派,因此 2 年期国债收益率小幅下跌。

今年,特朗普减税政策带来的刺激可能高达数百亿美元,这可能会提振消费者支出,支撑经济,并使通胀率略高于原本水平。

问题在于,对通胀的担忧本应在债券市场中显现,但事实却并非如此。

以五年期盈亏平衡通胀率衡量的长期通胀预期,今年实际是下降的,且低于去年年初的水平。

为何对货币贬值的担忧只体现在贵金属中?实际上,直到两周前日本突然宣布大选之前,瑞士法郎兑美元的走势与欧元完全一致,这表明在此之前没有明显的投资者逃往被认为不会贬值的货币。

对未来美元大幅走弱的担忧也应利好美股。尽管股票很难算作抵御通胀的避风港,但由于海外收益以及销售额应会随消费者价格上涨,股票理应提供一定保护。然而,无论是今年还是去年,美股的表现都远远落后于海外股市。

3、全球繁荣点燃通胀

对全球增长日益增强的信心,导致了市场表现与 2008-09 年金融危机前几年非常相似。

从 2001 年到 2007 年,投资者青睐海外股票而非美股,偏爱小公司而非大公司,并倾向于廉价的价值股而非成长股。强劲的经济提振了铜需求,铜价飙升。

黄金也蓬勃发展,从 2001 年初的每盎司 273 美元,涨至 2007 年初危机初现端倪时的 634 美元。

过去几个月发生了类似情况,投资者不再追捧科技巨头在人工智能上的支出。随后今年,小盘股表现碾压巨头,白银乘着私人购买的浪潮上涨,黄金在年初 21 个交易日内跳涨 21.8%,创下 1999 年末以来同期最大涨幅。铜价因数据中心建设本已处于上升通道,但自 11 月以来又飙升了 20%,直到上周五遭遇自去年四月特朗普关税以来最糟糕的单日表现。

主张全球增长更加强劲有其合理依据:日本承诺减税,德国大幅增加军费开支,以及乌克兰可能实现和平。

但这并不能真正解释,为何今年美元兑日元 (新刺激政策是其主要驱动力) 的跌幅,与兑欧元 (刺激政策的影响已在去年价格中体现) 或英镑 (并无变化) 的跌幅完全相同。这当然也无法证明白银价格在 12 个月内翻三倍的合理性。

在上述所有叙事中,黄金都扮演着角色,但其波动的规模,连同白银的暴涨暴跌,显示出市场存在大量泡沫。

如同珍珠中的沙粒,在价格疯狂波动的浮华表象之下,确实存在着坚实的真相内核。但上周五贵金属价格的暴跌表明,若在一轮已远远偏离真相的涨势中姗姗来迟,将面临巨大的危险。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

近期黄金与白银价格的疯狂波动,是否真的在向投资者传递某种信息?

《华尔街日报》 记者詹姆斯·麦金托什 (James Mackintosh) 撰文称,近年来金价飙升的背后,存在着三种似乎合理的解释。然而,他并不认为其中任何一种能完全解释当前发生的一切。但它们都包含着一丝真相,并揭示了股票、债券和货币投资者如何在极度不确定的世界中寻找航向。

1、投资者寻求黄金作为美元的替代品

多年来,担心触犯西方制裁的国家一直在外汇储备中增持黄金而非美元。但根据世界黄金协会的数据,去年随着金价飙升,各国央行的购买量已有所减少。

近来,购买主力已转为私人投资者,尤其是通过交易所交易基金 (ETF) 的渠道。他们可能只是预期央行会在更高价位加大购买而提前买入,但这最多只是一种期望。

如果这种解释正确,那么黄金应在美元兑其他货币走弱时上涨。事实上,尽管总体而言美元大幅下跌而黄金狂飙,但在过去一年中,黄金的每日走势已与美元脱钩。

与此同时,若资金流出美国,美国国债收益率相对于其他国家也应上升。但自去年年初以来,美国 10 年期国债收益率小幅下降,而日本、法国、德国和英国的国债收益率均有所上升,某些情况下的涨幅还相当可观。

2、「货币贬值」 交易

一个令许多在上轮通胀中受伤的投资者认同的观点是,新一轮通胀即将到来,原因在于大规模的政府刺激政策和刻意弱化美元的政策。美元走弱在机制上利好黄金,因为黄金以美元计价,且常被吹捧为抵御通胀的安全资产。最接近避险货币的瑞士法郎,以及低负债的石油出口国挪威的克朗,在过去几周同样表现强劲。

上周五黄金的暴跌和白银价格的全面崩盘,支持了投资者担忧货币贬值的观点。这轮下跌恰逢特朗普选择凯文·沃什 (Kevin Warsh) 担任美联储主席。市场认为,与另一位候选人凯文·哈塞特 (Kevin Hassett) 相比,沃什大幅降息的可能性更低。

当日的价格波动,大致符合对一位硬货币鹰派人物当选 (或软货币鸽派人物落选) 的预期:股市、黄金和白银下跌;美元和长期国债收益率上升。例外之处在于细节:沃什希望出售美联储持有的国债库存,但在利率政策上已转向鸽派,因此 2 年期国债收益率小幅下跌。

今年,特朗普减税政策带来的刺激可能高达数百亿美元,这可能会提振消费者支出,支撑经济,并使通胀率略高于原本水平。

问题在于,对通胀的担忧本应在债券市场中显现,但事实却并非如此。

以五年期盈亏平衡通胀率衡量的长期通胀预期,今年实际是下降的,且低于去年年初的水平。

为何对货币贬值的担忧只体现在贵金属中?实际上,直到两周前日本突然宣布大选之前,瑞士法郎兑美元的走势与欧元完全一致,这表明在此之前没有明显的投资者逃往被认为不会贬值的货币。

对未来美元大幅走弱的担忧也应利好美股。尽管股票很难算作抵御通胀的避风港,但由于海外收益以及销售额应会随消费者价格上涨,股票理应提供一定保护。然而,无论是今年还是去年,美股的表现都远远落后于海外股市。

3、全球繁荣点燃通胀

对全球增长日益增强的信心,导致了市场表现与 2008-09 年金融危机前几年非常相似。

从 2001 年到 2007 年,投资者青睐海外股票而非美股,偏爱小公司而非大公司,并倾向于廉价的价值股而非成长股。强劲的经济提振了铜需求,铜价飙升。

黄金也蓬勃发展,从 2001 年初的每盎司 273 美元,涨至 2007 年初危机初现端倪时的 634 美元。

过去几个月发生了类似情况,投资者不再追捧科技巨头在人工智能上的支出。随后今年,小盘股表现碾压巨头,白银乘着私人购买的浪潮上涨,黄金在年初 21 个交易日内跳涨 21.8%,创下 1999 年末以来同期最大涨幅。铜价因数据中心建设本已处于上升通道,但自 11 月以来又飙升了 20%,直到上周五遭遇自去年四月特朗普关税以来最糟糕的单日表现。

主张全球增长更加强劲有其合理依据:日本承诺减税,德国大幅增加军费开支,以及乌克兰可能实现和平。

但这并不能真正解释,为何今年美元兑日元 (新刺激政策是其主要驱动力) 的跌幅,与兑欧元 (刺激政策的影响已在去年价格中体现) 或英镑 (并无变化) 的跌幅完全相同。这当然也无法证明白银价格在 12 个月内翻三倍的合理性。

在上述所有叙事中,黄金都扮演着角色,但其波动的规模,连同白银的暴涨暴跌,显示出市场存在大量泡沫。

如同珍珠中的沙粒,在价格疯狂波动的浮华表象之下,确实存在着坚实的真相内核。但上周五贵金属价格的暴跌表明,若在一轮已远远偏离真相的涨势中姗姗来迟,将面临巨大的危险。