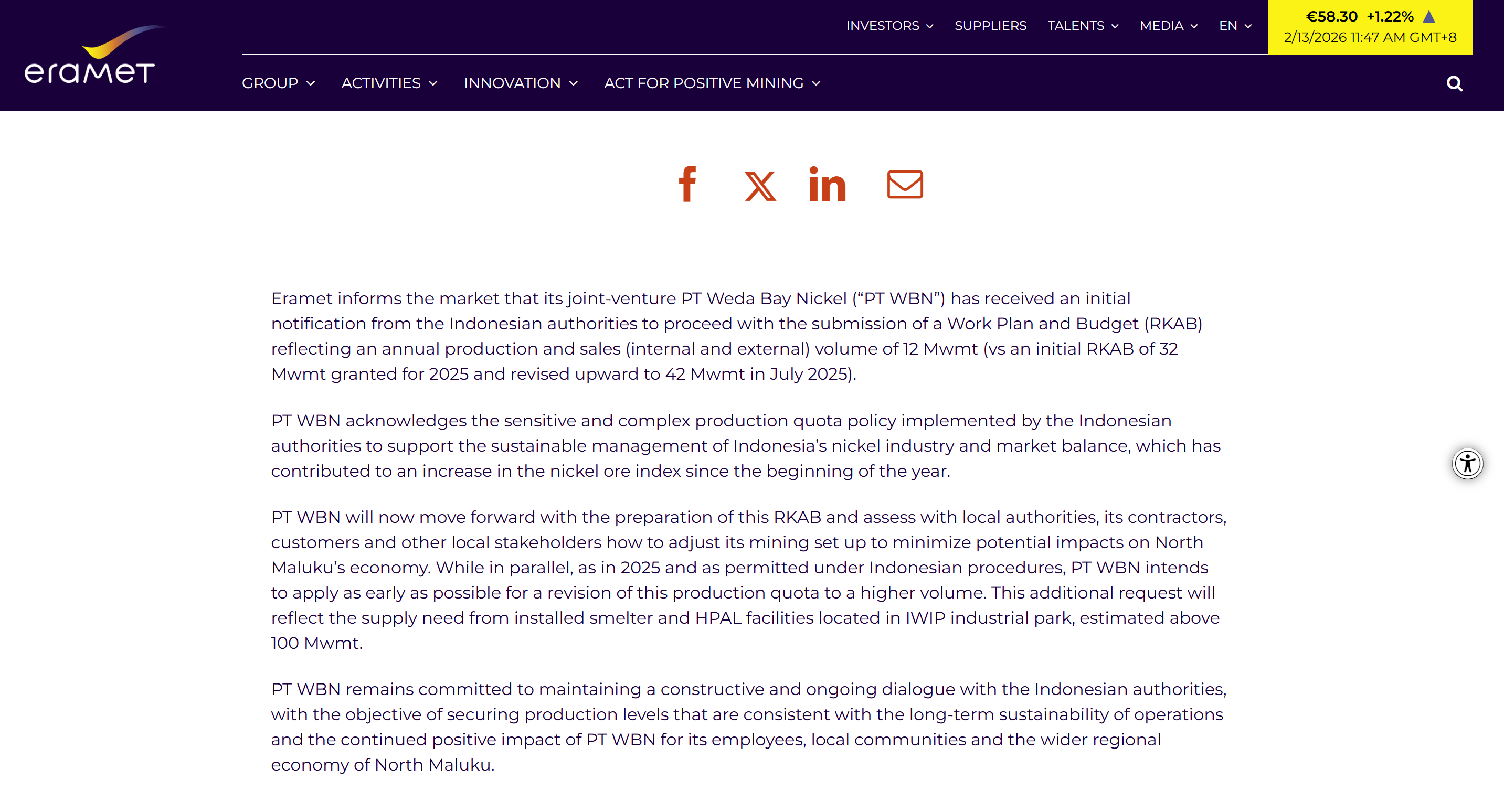

在印尼镍供应收紧政策背景下,2 月 11 日,法国矿业巨头埃赫曼集团宣布,其合资企业——全球最大的镍矿 PT Weda Bay Nickel(下称韦达湾镍矿) 已收到印度尼西亚 (下称印尼) 当局初步通知,可着手提交一份年度产销量为 1200 万吨的工作计划与预算 (下称 RKAB)。

图片来源:埃赫曼集团官网

该公司 2025 年获批的初始 RKAB 为 3200 万吨,后于 2025 年 7 月被上调至 4200 万吨。

以此计算,PT WBN 今年的开采配额降幅超 71%。

印尼是全球最大的镍生产国。RKAB 是印尼矿业企业必须向政府提交并获批的年度工作计划与预算,用于规定年度生产配额和运营安排。

韦达湾镍矿由青山控股、埃赫曼集团和印尼国企 PT Aneka Tambang 合资所有。埃赫曼集团称,与 2025 年的做法一致,在印尼相关程序允许范围内,韦达湾镍矿计划尽早申请上调生产配额。

作为工业金属,镍被广泛地应用在钢铁、机械、建筑等多个行业。其中,精炼镍既可用于生产不锈钢、合金、电镀,也可用于生产电池所需的硫酸镍。

2025 年,全球镍市场在宏观压力与结构性过剩中深度承压,国内外镍价整体震荡下行。沪镍主力合约一度跌破 11.2 万元/吨,创近五年新低。

与此同时,印尼政府镍产业政策呈现愈发收紧态势。

公开信息显示,印尼能矿部官员近期公开表示,计划将该国 2026 年批准的镍矿生产配额总量预计在 2.6 亿-2.7 亿吨之间。

该生产配额较上月印尼能矿部官员证实的 2.5 亿-2.6 亿吨有所微调,但 2.5-2.7 亿吨的配额区间已基本确定。

该配额区间较 2025 年的 3.79 亿吨下滑约三成。

上海钢联新能源事业部镍分析师姜星宇向界面新闻表示,印尼的政策导向旨在 「抬高资源价值」,通过收紧镍矿供应,提升镍矿价格,从资源端获取更大利益。

另外,近年镍价低迷,导致原先不少印尼的未来投资都产生了撤资的动作,印尼希望通过对镍矿的限制从而提高镍价,进而吸引更多的投资者。

「对于配额的限制,已经是印尼抬高镍价的惯用手段。但今年对于配额的限制力度高于往年,这也体现出印尼对镍资源的把控呈现逐步趋严的情况。」 姜星宇表示。

据 Mysteel 测算,2026 年印尼镍矿总需求约 3.2 亿-3.3 亿吨,与目前公布的配额有 6000 万-8000 万吨的差距,即使考虑 2025 年结转库存、菲律宾进口补充,仍存在 3000 万-4000 万吨的缺口。

「这意味着,如果后续印尼能矿部不能对镍矿批量进行一定的补充追加,镍矿市场将从 2025 年的 『相对宽松』 转向 『系统性紧缺』。」Mysteel 称。

不过,姜星宇指出,往年印尼年中会释放部分补充配额,「这会根据镍矿的切实供需格局进行把控,我们认为年中仍有追加配额的可能性,但量级上仍需要持续关注印尼对于镍资源的把控态度。」

面对印尼的供应侧冲击,国内企业已作出反应。

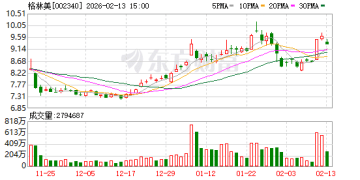

2 月 11 日,格林美(002340.SZ) 公告宣布,终止印尼全资下属公司 QINGMEI 增资扩股事项。QINGMEI 在印尼已建成年产 5 万吨高镍动力电池三元前驱体材料产能。

根据原计划,为应对全球性挑战,更好地进入全球市场,推动产品快速进入欧美市场,同时降低资本开支,优化资本结构,格林美计划引入海外战略投资者等参与 QINGMEI 的增资扩股,加持其业务发展,提升其全球竞争力。

格林美称,此次取消增资扩股事项,主要基于现阶段内外部形势的变化,并审慎评估本次交易实施后被动形成财务资助带来的风险。

格林美 2 月 12 日就韦达湾镍矿产能大幅缩减在投资者互动平台表示,公司印尼镍资源项目位于印尼莫罗瓦利工业园,在印尼的主要镍矿供应商为 Merdeka 和 Hengjaya,且已与其签署了长单保供协议,能够充分保障公司印尼镍资源项目的生产需求。

另一国内头部镍企华友钴业(603799.SH) 上月曾就印尼限制镍配额作出回应。该公司表示,其印尼子公司镍矿料主要通过参股矿山、长期供应合作协议等方式来保障供应,以市场化采购为补充。

此外,华友钴业与淡水河谷印尼、福特汽车合作的年产 12 万吨镍金属量 Pomalaa 湿法项目,预计 2026 年底建成投产。

在供应短缺预期的影响下,近期镍价并没有保持持续上涨态势。

截至 2 月 13 日收盘,沪镍主力合约下跌 3.66%,报收于 13.52 万元/吨。

姜星宇表示,短期春节假期临近,部分资金获利了结,叠加宏观美股、贵金属回落,且基本面尚未感受到明显紧缺,镍价有所回调。

其同时指出,由于目前镍矿价格已经逐步上涨,镍价底部边际已经明显上移。从长期来讲由于供需呈现小幅缺口,镍价将表现为年度重心上移的震荡行情。关注点在于菲律宾对印尼市场的补充以及需求的恢复情况。

(界面新闻)

文章转载自 东方财富