来源:

财联社

又是套利教程惹祸。

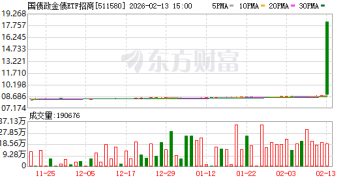

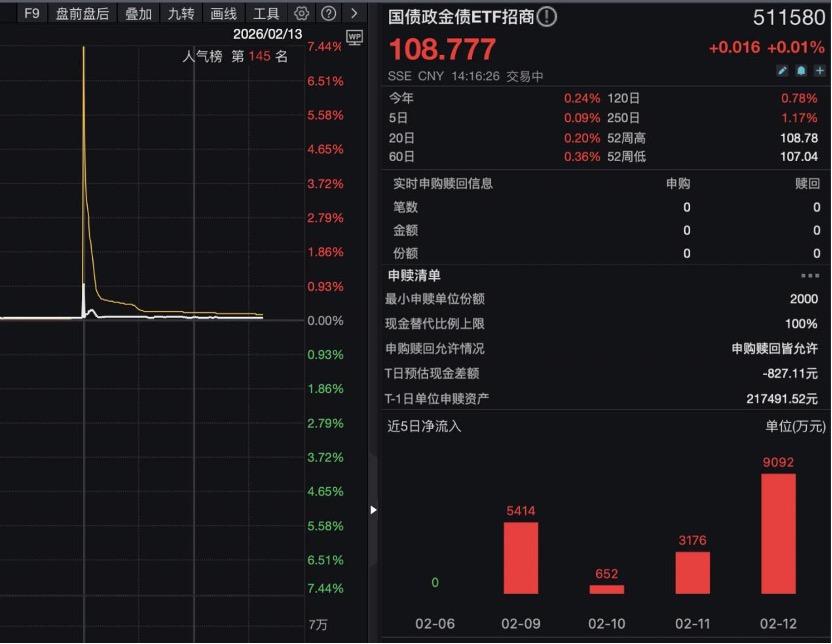

2 月 13 日上午,国债政金债 ETF 招商场内在集合竞价阶段一度涨停,开盘涨幅近 9%,有投资者以 119.975 元价格买入。截至下午 2 点,该 ETF 价格为 108.773 元,早盘买入的投资者单日跌幅近 10%,单日跌幅结合债市表现来看,短期难以回本。

出现这一异动,市场首先反应是乌龙指,但是事实上并不简单。近期春节前各类闲钱理财推文将债券 ETF 包装换成套利策略,尤其是在一些风险提示不到位、粉丝认知缺乏的大 V 影响下,资金引入债券 ETF,而机构在这一罕见高位上果断出手,价格立马被砸了下来。

当资金蜂拥至趋同策略时,市场总能预判你的预判,亏钱就在所难免。此外,本文还将提示一个债券市场风险。

债券套利?科普帖子节前大火

有市场观察人士指出,近期各类机构、大 V 积极发布春节闲钱理财的各类推文,闲钱理财、年终奖投资向来是春节前的热门话题,今年超长假期,利用闲钱理财的攻略型推文更是多如牛毛,而与往年集中推荐逆回购之外,债券 ETF 策略意外火了。

不少宣传文章就指出,国债 ETF、信用债 ETF、科创债 ETF 在春节期间闲钱理财属性明显,2 月 13 日 15 点之前买入,可多享休市期间 10 天票息,有稳定的票息收入等。

从资金变动来看,国债政金债 ETF 招商在 2 月 12 日即获得 9092 万元资金提前埋伏,这远超这只基金此前的资金买入额。

从资金变动来看,在 2 月 12 日,海富通短融 ETF、海富通城投债 ETF、平安公司债 ETF、鹏扬 30 年国债 ETF、博时可转债 ETF、博时 30 年期国债 ETF、国泰 10 年期国债 ETF 均有明显的资金流入。

资金进来了,债市开始下跌,5Y 到 30Y 长久期国债收益率集体转为上行,5Y 国债上行 0.75BP、7Y 国债上行 2.1BP, 而 10Y、30Y 超长债分别上行 1.1BP、0.25BP。

反映在场内 ETF 上,除了国债政金债 ETF 招商之外,可转债 ETF、30 年国债 ETF、十年国债 ETF 在 2 月 13 日均有明显的下跌。自然也没有人为投资者 「稳定的票息收益」 负责了。

此外,也提醒利用场内货币 ETF 进行春节闲钱理财的投资者溢价风险。以 2 月 13 日涨幅第一的货币 ETF 为例,涨幅为 0.09%,但是溢价为 0.15%,溢价已经高于涨幅,春节后场内货币基金价格回归,投资者收益可能不及预期。

监管出手规范投教宣传

2 月 13 日,有媒体报道称,监管出手规范债券通用回购投教,强化风险提示与合规要求。近期沪深交易所分别发布专项通知,针对通用回购业务投资者教育和宣传工作中存在的描述不准确、风险提示不充分等问题,明确监管要求与整改时限。

上述报道称,监管从五个方面统一规范,具体而言:

一是要求会员单位通过多种方式开展投教,帮助投资者熟悉业务规则、提示潜在风险;

二是明确投教产品和宣传材料需准确合规、通俗易懂,全面披露业务模式、担保品范围、风险特征、回购利率等关键信息,严禁欺诈、误导、诱导行为,禁止承诺保本或保收益、夸大收益等表述;

三是强调投资者参与业务前,会员单位需充分提示风险,引导投资者独立判断、自行承担投资风险,签署委托协议时需督促投资者仔细阅读文件内容;

四是要求会员单位对照相关法律法规和业务规则,开展投教内容、宣传渠道、适当性管理等方面的自查,于 2026 年 4 月 30 日前完成问题整改;

五是明确交易所将开展监督检查,对自查整改不到位、存在违规诱导行为的会员单位,将采取相应自律管理措施。

业内指出,监管规范券商投教宣传,减少误导性言论。比如当下对逆回购业务 「零风险」「买入 1 天享 11 天收益」 的说法都属于误导性信息。

债市还有一个风险

在观察人士看来,2 月 13 日跌幅居前的可转债今年存在一定的风险。

机构人士指出,对于转债市场持谨慎态度。目前转债市场的估值处于历史高位,绝对价格的中位数已超 140,债性已弱,但转股溢价率仍处在 20%-30% 甚至更高水平。高价转债的波动与正股类似,支付了过高的溢价但缺少债性保护,性价比已不如正股。

转债估值高位的背后是 「固收+」 资金严重的资产荒,对含权债券资产的过度追逐以及对 A 股市场的过高预期。突发强赎是双高转债的最大风险,而流动性风险也是转债市场面临的另一个可能风险,目前单只转债 ETF 规模已达市场存量的 10%,一旦市场发生不利波动叠加 ETF 出现集中赎回,易引发踩踏事件。

以全市场最大的博时可转债来看,2 月 12 日最新规模为 659.5 亿元,当前存续转债 5000 多亿元,单一 ETF 规模占比超 10%,同时该 ETF 机构持有人占比达 98.43%,一旦形成负反馈,对转债市场影响巨大。

(财联社)

文章转载自东方财富