来源:

财联社

美国银行首席投资策略师哈特内特 (Michael Hartnett) 在周五发布的最新研报中表示,美国的贸易政策正催生一种 「世界新秩序」——投资者正弃美元及美股而去,转而投向国际资产。

他在报告中写道,特朗普政府的经济高热政策正催生新的 ABD 交易——「除美元以外皆可买」(anything but dollar)。在此背景下,美国例外论正演变为全球再平衡。

哈特内特指出,这将提振国际股市,而新兴市场的商品生产国也有望从人工智能带来的更高需求中获益。他同时指出,投资者对中国和印度资产的配置依然不足。

资金流向印证了哈特内特的观点。据美银报告援引 EPFR Global 数据,今年欧洲、日本及其他发达市场股票基金合计吸纳 1040 亿美元资金,远超流入美国股票基金的 250 亿美元。

自特朗普 4 月宣布历史性的关税措施以来,美国资产震荡不安,投资者对美国在全球经济和金融市场中的主导地位将终结的担忧升温。

重大资产轮动:历史规律与未来趋势

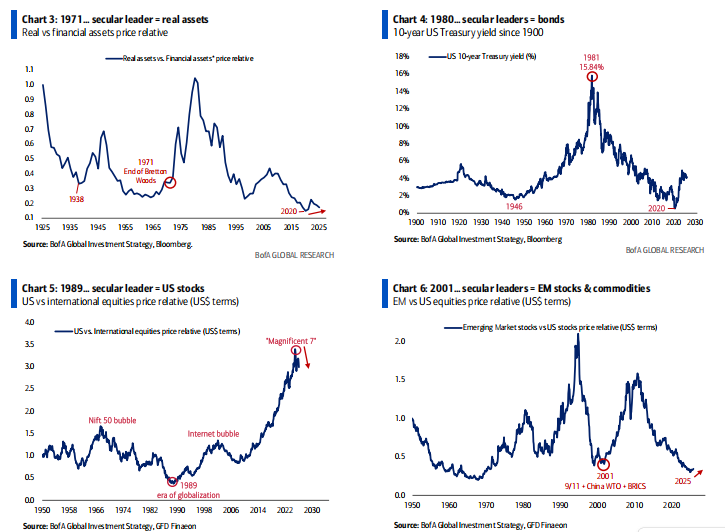

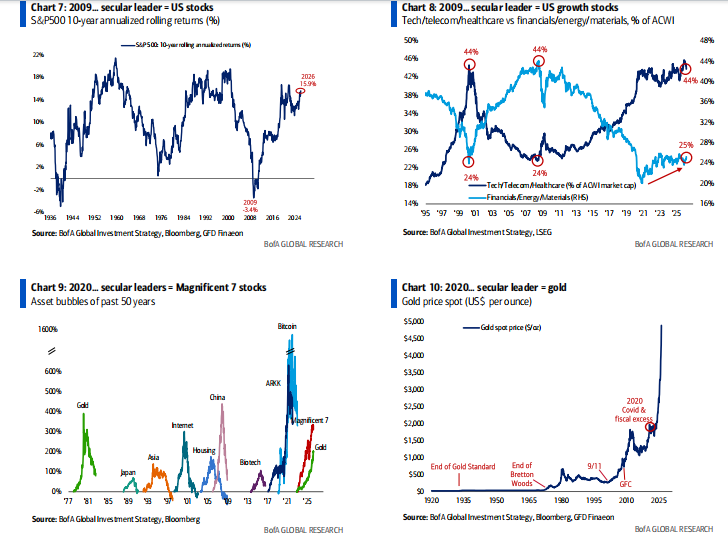

哈特内特在研报中还表示,过去 50 年,每一次重大的政治、地缘政治、金融事件,都会引发资产市场领涨主线的重大切换:

1971 年:布雷顿森林体系崩溃,滞胀时代开启、石油危机爆发,「漂亮 50」 牛市终结…… 新的长期领涨资产为黄金和实物资产 (1971-1980 年涨幅 417%),债券和金融资产表现疲软 (同期仅涨 67%);

1980 年:里根/撒切尔/沃尔克政策落地,通胀见顶 (1980 年 3 月通胀率达 14.8%),政府干预力度触顶…… 长期领涨资产为债券 (1980-1985 年,10 年期美国国债收益率从 16% 降至 6%);

1989 年:柏林墙倒塌,全球化时代开启,通缩趋势显现…… 长期领涨资产为美国股票 (1989 年,美国股票相对全球股票的估值跌至 75 年以来低点),大宗商品表现垫底 (铜是 1990 年代唯一年度收益为负的资产);

2001 年:9·11 事件爆发、中国加入世界贸易组织,「中国与金砖国家崛起」 时代开启…… 美元和科技股表现疲软,新兴市场和大宗商品成为领涨资产,金融和资源板块同样走强;

2009 年:全球金融危机爆发,量化宽松时代开启,股票回购成为市场主线…… 新的长期领涨资产为美国股票 (10 年滚动回报率在 2009 年 2 月触及 90 年低点)、私募股权和成长股 (2008-2020 年,科技/电信/医疗板块占 MSCI 全球指数的市值比例从 24% 升至 44%,金融/能源/原材料板块则从 44% 降至 20%);

2020 年:新冠疫情爆发,货币宽松 (QE) 与财政刺激力度空前 (美国政府支出增幅 56%),名义国内生产总值大幅增长 (超 50%),美国例外论兴起 「……领涨资产为黄金、」 七巨头以及日欧银行股 (通缩结束);债券 (2020-2023 年 30 年期美国国债跌幅 50%) 表现垫底。

未来的重大资产轮动:核心预判

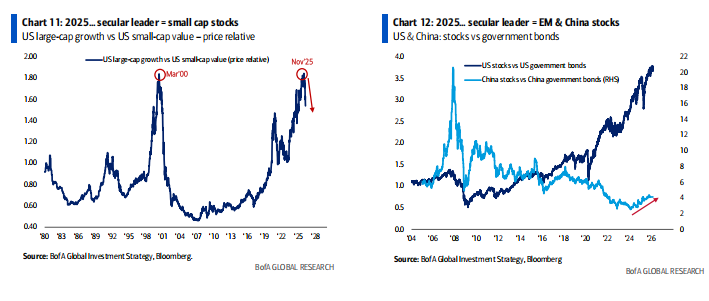

美银认为,下一轮长期领涨资产将是新兴市场股票和小盘股。

美国大盘成长股→美国小盘价值股:

市场主线从精英化转向平民化、从资本主义自由市场转向政府干预、从服务业转向制造业、从全球化转向本土化…… 普通民众相关的小盘股趋势优于华尔街相关的大盘股;叠加 AI 军备竞赛的成本高企 (过去 5 个月,人工智能超大规模云服务商发债规模达 1700 亿美元,而 2020-2024 年年度发债规模仅 300 亿美元,其信用利差持续扩大),且美国政府拟将 30 年期国债收益率控制在 5% 以内…… 美国小盘价值股相对大盘成长股将迎来重大长期拐点;

美国资产→新兴市场资产:

世界新秩序催生全球新牛市,美国例外论的格局转向全球再平衡,美国的 「经济高热运行」 政策推动新一轮 「除了美元,其他皆可投」 交易…… 国际股票将成为领涨资产,新兴市场尤甚——人工智能发展推高大宗商品需求,而新兴市场是大宗商品主要生产地;此外,市场对中印两大全球经济体的资产配置仍严重不足;

报告指出,需注意,中资银行股已悄然创 8 年新高……随着中国政策的发力以及贸易战的结束,下一轮全球 「通缩终结」 交易的领头羊很可能是中国资产 (银行、房地产、消费),同时也将标志着资金从中国债券向中国股票的重大轮动。

(财联社)

文章转载自东方财富