【文章来源:天天财富】

震荡的商品市场迎来了反弹。

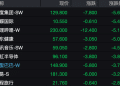

2 月 19 日,亚洲交易时段黄金、原油延续反弹,金价重新站上 5000 美元/盎司关口。总体看,分析机构对于大宗商品后市依旧保持乐观态度,硬资产成为投资者的新标配。

截至 19 日 17 时,伦敦现货金收报 5015 美元/盎司,年内涨幅超过 16%;WTI 原油期货和布伦特原油期货刚刚经历大涨,布伦特原油期货主力合约价格站上 70 美元/桶,年内涨幅也接近 17%。

尽管此前商品市场一度大幅调整,但近期市场已经逐步企稳。

高盛近期就大宗市场走势发布多份研报。高盛表示,在这个满是变数的世界里,投资者持续向硬资产进行分散化,这样的配置将显著提振大宗商品市场。投资者分散化配置的资金流可以推动价格在短期内大幅上涨,因为大宗商品市场规模小于股市和债市。

高盛认为,受以下三个因素影响,硬资产轮动为贵金属和铜创造的价格上行空间大于石油和天然气:

一是市场规模。由于金属市场规模 (非常) 小,投资者分散化配置的资金流可以带来更大的价格推升幅度。

二是供应响应。能源价格上涨会刺激页岩油供应,从而削弱投资资金流带来的价格提振。相比之下,铜、特别是贵金属的供应尤为受限,而且基本属于长周期供应。

三是仓储。供应增加和需求下降导致库存累积,直至达到仓储容量上限 (能源的仓储容量低于金属),这可能引发能源期货的高昂展期成本。相比之下,金属易于储存,期货展期成本仍较为有限,而且持有实物支持资产 (如贵金属 ETF) 不存在展期成本。

在另一份研报中,高盛还分析了黄金涨势与其他大宗商品前景展望的相似点和差异。

高盛指出,黄金和其他大宗商品背后都存在保险型需求。持续的央行购金行为支撑了黄金的涨势,因为央行在对冲地缘政治和金融风险。类似的风险管理措施在其他大宗商品领域也日益显现。在经历了 2020 年与疫情相关的供应链中断以及 2022 年食品和能源市场的动荡之后,一些经济体的政策显示出对大宗商品供应安全的更大关注,这体现在对大宗商品进口加征关税、实施出口管制、采取国家支持的国内生产形式以及政府增加库存等方面。

但黄金与其他大宗商品也存在很大区别,主要体现在供应端的反应上。黄金市场中保险型需求的驱动因素在于,该市场供应无法做出有意义的调整,这使得此类资金流能够持续对价格施加上行压力。相比之下,在其他大宗商品市场中,供应在塑造中期价格趋势方面发挥着更大作用,而且往往有助于缓解 (与保险相关的) 需求冲击,因为生产商会对价格信号作出反应。即便如此,旨在提高供应可靠性的政策也可能激励过度生产、导致价格走软,并可能引发更高的价格波动。商品供应集中后,可能导致更大的供应中断和价格飙升风险。

一些国内机构对于商品市场的看法也较为乐观。中泰证券认为,展望后市,大宗商品板块短期或宽幅震荡消化压力,中期结构性上行趋势未改。短期内,大宗商品板块核心品种以宽幅震荡为主,情绪恐慌下需警惕资金踩踏。短期震荡并非基本面反转,而是资金面与情绪面的阶段性调整。贵金属行情建立在地缘波动和债务周期基础之上,杠杆盘出清后黄金行情仍可期待。中期来看,由于供需缺口未弥合,大宗商品板块企稳后仍将上行。支撑本轮大宗商品上涨的核心逻辑,包括地缘政治博弈、AI+工业升级带来的刚性需求、结构性供需缺口等均未发生实质性改变。随着短期情绪恐慌释放、资金拥挤度回落至合理区间,板块将重新回归基本面驱动,中期上行趋势仍具持续性。

从原油、黄金相关 ETF 市场变化看,不少代表产品的规模都出现大增,国内投资者配置热情提升。原油方面,挂钩油气产业股票的 「国泰中证油气产业 ETF」 最新流通份额为 18.59 亿份,流通规模为 26.73 亿元,今年来规模骤增超 9 倍。黄金方面,头部产品 「华安黄金 ETF」 最新流通份额为 112.52 亿份,流通规模达 1191.22 亿元,过去一年增幅达 252%。

(文章来源:券商中国)

(原标题:黄金、原油强势反弹!怎么看大宗商品机会?)

(责任编辑:43)

【文章来源:天天财富】

震荡的商品市场迎来了反弹。

2 月 19 日,亚洲交易时段黄金、原油延续反弹,金价重新站上 5000 美元/盎司关口。总体看,分析机构对于大宗商品后市依旧保持乐观态度,硬资产成为投资者的新标配。

截至 19 日 17 时,伦敦现货金收报 5015 美元/盎司,年内涨幅超过 16%;WTI 原油期货和布伦特原油期货刚刚经历大涨,布伦特原油期货主力合约价格站上 70 美元/桶,年内涨幅也接近 17%。

尽管此前商品市场一度大幅调整,但近期市场已经逐步企稳。

高盛近期就大宗市场走势发布多份研报。高盛表示,在这个满是变数的世界里,投资者持续向硬资产进行分散化,这样的配置将显著提振大宗商品市场。投资者分散化配置的资金流可以推动价格在短期内大幅上涨,因为大宗商品市场规模小于股市和债市。

高盛认为,受以下三个因素影响,硬资产轮动为贵金属和铜创造的价格上行空间大于石油和天然气:

一是市场规模。由于金属市场规模 (非常) 小,投资者分散化配置的资金流可以带来更大的价格推升幅度。

二是供应响应。能源价格上涨会刺激页岩油供应,从而削弱投资资金流带来的价格提振。相比之下,铜、特别是贵金属的供应尤为受限,而且基本属于长周期供应。

三是仓储。供应增加和需求下降导致库存累积,直至达到仓储容量上限 (能源的仓储容量低于金属),这可能引发能源期货的高昂展期成本。相比之下,金属易于储存,期货展期成本仍较为有限,而且持有实物支持资产 (如贵金属 ETF) 不存在展期成本。

在另一份研报中,高盛还分析了黄金涨势与其他大宗商品前景展望的相似点和差异。

高盛指出,黄金和其他大宗商品背后都存在保险型需求。持续的央行购金行为支撑了黄金的涨势,因为央行在对冲地缘政治和金融风险。类似的风险管理措施在其他大宗商品领域也日益显现。在经历了 2020 年与疫情相关的供应链中断以及 2022 年食品和能源市场的动荡之后,一些经济体的政策显示出对大宗商品供应安全的更大关注,这体现在对大宗商品进口加征关税、实施出口管制、采取国家支持的国内生产形式以及政府增加库存等方面。

但黄金与其他大宗商品也存在很大区别,主要体现在供应端的反应上。黄金市场中保险型需求的驱动因素在于,该市场供应无法做出有意义的调整,这使得此类资金流能够持续对价格施加上行压力。相比之下,在其他大宗商品市场中,供应在塑造中期价格趋势方面发挥着更大作用,而且往往有助于缓解 (与保险相关的) 需求冲击,因为生产商会对价格信号作出反应。即便如此,旨在提高供应可靠性的政策也可能激励过度生产、导致价格走软,并可能引发更高的价格波动。商品供应集中后,可能导致更大的供应中断和价格飙升风险。

一些国内机构对于商品市场的看法也较为乐观。中泰证券认为,展望后市,大宗商品板块短期或宽幅震荡消化压力,中期结构性上行趋势未改。短期内,大宗商品板块核心品种以宽幅震荡为主,情绪恐慌下需警惕资金踩踏。短期震荡并非基本面反转,而是资金面与情绪面的阶段性调整。贵金属行情建立在地缘波动和债务周期基础之上,杠杆盘出清后黄金行情仍可期待。中期来看,由于供需缺口未弥合,大宗商品板块企稳后仍将上行。支撑本轮大宗商品上涨的核心逻辑,包括地缘政治博弈、AI+工业升级带来的刚性需求、结构性供需缺口等均未发生实质性改变。随着短期情绪恐慌释放、资金拥挤度回落至合理区间,板块将重新回归基本面驱动,中期上行趋势仍具持续性。

从原油、黄金相关 ETF 市场变化看,不少代表产品的规模都出现大增,国内投资者配置热情提升。原油方面,挂钩油气产业股票的 「国泰中证油气产业 ETF」 最新流通份额为 18.59 亿份,流通规模为 26.73 亿元,今年来规模骤增超 9 倍。黄金方面,头部产品 「华安黄金 ETF」 最新流通份额为 112.52 亿份,流通规模达 1191.22 亿元,过去一年增幅达 252%。

(文章来源:券商中国)

(原标题:黄金、原油强势反弹!怎么看大宗商品机会?)

(责任编辑:43)

【文章来源:天天财富】

震荡的商品市场迎来了反弹。

2 月 19 日,亚洲交易时段黄金、原油延续反弹,金价重新站上 5000 美元/盎司关口。总体看,分析机构对于大宗商品后市依旧保持乐观态度,硬资产成为投资者的新标配。

截至 19 日 17 时,伦敦现货金收报 5015 美元/盎司,年内涨幅超过 16%;WTI 原油期货和布伦特原油期货刚刚经历大涨,布伦特原油期货主力合约价格站上 70 美元/桶,年内涨幅也接近 17%。

尽管此前商品市场一度大幅调整,但近期市场已经逐步企稳。

高盛近期就大宗市场走势发布多份研报。高盛表示,在这个满是变数的世界里,投资者持续向硬资产进行分散化,这样的配置将显著提振大宗商品市场。投资者分散化配置的资金流可以推动价格在短期内大幅上涨,因为大宗商品市场规模小于股市和债市。

高盛认为,受以下三个因素影响,硬资产轮动为贵金属和铜创造的价格上行空间大于石油和天然气:

一是市场规模。由于金属市场规模 (非常) 小,投资者分散化配置的资金流可以带来更大的价格推升幅度。

二是供应响应。能源价格上涨会刺激页岩油供应,从而削弱投资资金流带来的价格提振。相比之下,铜、特别是贵金属的供应尤为受限,而且基本属于长周期供应。

三是仓储。供应增加和需求下降导致库存累积,直至达到仓储容量上限 (能源的仓储容量低于金属),这可能引发能源期货的高昂展期成本。相比之下,金属易于储存,期货展期成本仍较为有限,而且持有实物支持资产 (如贵金属 ETF) 不存在展期成本。

在另一份研报中,高盛还分析了黄金涨势与其他大宗商品前景展望的相似点和差异。

高盛指出,黄金和其他大宗商品背后都存在保险型需求。持续的央行购金行为支撑了黄金的涨势,因为央行在对冲地缘政治和金融风险。类似的风险管理措施在其他大宗商品领域也日益显现。在经历了 2020 年与疫情相关的供应链中断以及 2022 年食品和能源市场的动荡之后,一些经济体的政策显示出对大宗商品供应安全的更大关注,这体现在对大宗商品进口加征关税、实施出口管制、采取国家支持的国内生产形式以及政府增加库存等方面。

但黄金与其他大宗商品也存在很大区别,主要体现在供应端的反应上。黄金市场中保险型需求的驱动因素在于,该市场供应无法做出有意义的调整,这使得此类资金流能够持续对价格施加上行压力。相比之下,在其他大宗商品市场中,供应在塑造中期价格趋势方面发挥着更大作用,而且往往有助于缓解 (与保险相关的) 需求冲击,因为生产商会对价格信号作出反应。即便如此,旨在提高供应可靠性的政策也可能激励过度生产、导致价格走软,并可能引发更高的价格波动。商品供应集中后,可能导致更大的供应中断和价格飙升风险。

一些国内机构对于商品市场的看法也较为乐观。中泰证券认为,展望后市,大宗商品板块短期或宽幅震荡消化压力,中期结构性上行趋势未改。短期内,大宗商品板块核心品种以宽幅震荡为主,情绪恐慌下需警惕资金踩踏。短期震荡并非基本面反转,而是资金面与情绪面的阶段性调整。贵金属行情建立在地缘波动和债务周期基础之上,杠杆盘出清后黄金行情仍可期待。中期来看,由于供需缺口未弥合,大宗商品板块企稳后仍将上行。支撑本轮大宗商品上涨的核心逻辑,包括地缘政治博弈、AI+工业升级带来的刚性需求、结构性供需缺口等均未发生实质性改变。随着短期情绪恐慌释放、资金拥挤度回落至合理区间,板块将重新回归基本面驱动,中期上行趋势仍具持续性。

从原油、黄金相关 ETF 市场变化看,不少代表产品的规模都出现大增,国内投资者配置热情提升。原油方面,挂钩油气产业股票的 「国泰中证油气产业 ETF」 最新流通份额为 18.59 亿份,流通规模为 26.73 亿元,今年来规模骤增超 9 倍。黄金方面,头部产品 「华安黄金 ETF」 最新流通份额为 112.52 亿份,流通规模达 1191.22 亿元,过去一年增幅达 252%。

(文章来源:券商中国)

(原标题:黄金、原油强势反弹!怎么看大宗商品机会?)

(责任编辑:43)

【文章来源:天天财富】

震荡的商品市场迎来了反弹。

2 月 19 日,亚洲交易时段黄金、原油延续反弹,金价重新站上 5000 美元/盎司关口。总体看,分析机构对于大宗商品后市依旧保持乐观态度,硬资产成为投资者的新标配。

截至 19 日 17 时,伦敦现货金收报 5015 美元/盎司,年内涨幅超过 16%;WTI 原油期货和布伦特原油期货刚刚经历大涨,布伦特原油期货主力合约价格站上 70 美元/桶,年内涨幅也接近 17%。

尽管此前商品市场一度大幅调整,但近期市场已经逐步企稳。

高盛近期就大宗市场走势发布多份研报。高盛表示,在这个满是变数的世界里,投资者持续向硬资产进行分散化,这样的配置将显著提振大宗商品市场。投资者分散化配置的资金流可以推动价格在短期内大幅上涨,因为大宗商品市场规模小于股市和债市。

高盛认为,受以下三个因素影响,硬资产轮动为贵金属和铜创造的价格上行空间大于石油和天然气:

一是市场规模。由于金属市场规模 (非常) 小,投资者分散化配置的资金流可以带来更大的价格推升幅度。

二是供应响应。能源价格上涨会刺激页岩油供应,从而削弱投资资金流带来的价格提振。相比之下,铜、特别是贵金属的供应尤为受限,而且基本属于长周期供应。

三是仓储。供应增加和需求下降导致库存累积,直至达到仓储容量上限 (能源的仓储容量低于金属),这可能引发能源期货的高昂展期成本。相比之下,金属易于储存,期货展期成本仍较为有限,而且持有实物支持资产 (如贵金属 ETF) 不存在展期成本。

在另一份研报中,高盛还分析了黄金涨势与其他大宗商品前景展望的相似点和差异。

高盛指出,黄金和其他大宗商品背后都存在保险型需求。持续的央行购金行为支撑了黄金的涨势,因为央行在对冲地缘政治和金融风险。类似的风险管理措施在其他大宗商品领域也日益显现。在经历了 2020 年与疫情相关的供应链中断以及 2022 年食品和能源市场的动荡之后,一些经济体的政策显示出对大宗商品供应安全的更大关注,这体现在对大宗商品进口加征关税、实施出口管制、采取国家支持的国内生产形式以及政府增加库存等方面。

但黄金与其他大宗商品也存在很大区别,主要体现在供应端的反应上。黄金市场中保险型需求的驱动因素在于,该市场供应无法做出有意义的调整,这使得此类资金流能够持续对价格施加上行压力。相比之下,在其他大宗商品市场中,供应在塑造中期价格趋势方面发挥着更大作用,而且往往有助于缓解 (与保险相关的) 需求冲击,因为生产商会对价格信号作出反应。即便如此,旨在提高供应可靠性的政策也可能激励过度生产、导致价格走软,并可能引发更高的价格波动。商品供应集中后,可能导致更大的供应中断和价格飙升风险。

一些国内机构对于商品市场的看法也较为乐观。中泰证券认为,展望后市,大宗商品板块短期或宽幅震荡消化压力,中期结构性上行趋势未改。短期内,大宗商品板块核心品种以宽幅震荡为主,情绪恐慌下需警惕资金踩踏。短期震荡并非基本面反转,而是资金面与情绪面的阶段性调整。贵金属行情建立在地缘波动和债务周期基础之上,杠杆盘出清后黄金行情仍可期待。中期来看,由于供需缺口未弥合,大宗商品板块企稳后仍将上行。支撑本轮大宗商品上涨的核心逻辑,包括地缘政治博弈、AI+工业升级带来的刚性需求、结构性供需缺口等均未发生实质性改变。随着短期情绪恐慌释放、资金拥挤度回落至合理区间,板块将重新回归基本面驱动,中期上行趋势仍具持续性。

从原油、黄金相关 ETF 市场变化看,不少代表产品的规模都出现大增,国内投资者配置热情提升。原油方面,挂钩油气产业股票的 「国泰中证油气产业 ETF」 最新流通份额为 18.59 亿份,流通规模为 26.73 亿元,今年来规模骤增超 9 倍。黄金方面,头部产品 「华安黄金 ETF」 最新流通份额为 112.52 亿份,流通规模达 1191.22 亿元,过去一年增幅达 252%。

(文章来源:券商中国)

(原标题:黄金、原油强势反弹!怎么看大宗商品机会?)

(责任编辑:43)