上海黄金交易所 (简称:上金所)9 日发布通知,提示投资者做好风险防范工作,合理控制仓位。值得注意的是,当天黄金现货和期货都出现了 1% 的跌幅。

但是根据美国商品期货交易委员会 (CFTC) 的最新持仓报告来看,在经过 5 月份调整之后,黄金和白银净多头寸,都出现了大幅增加。而随着中美代表团本周在伦敦开展新一轮谈判,投资者都在屏息等待答案,加大了对市场不确定的押注。

上金所年内第六次提示风险

6 月 9 日,上海黄金交易所发布 《关于做好近期市场风险控制工作的通知》 称,近期影响市场不稳定的因素较多,贵金属价格波动剧烈。请各会员提高风险防范意识,继续做好风险应急预案,维护市场平稳运行。同时,提示投资者做好风险防范工作,合理控制仓位,理性投资。

今年以来,上海黄金交易所已经连续 6 次明确发布风险提示或加强风险防控的通知。其中,4 月最为密集,1 个月内发布 3 次提示 (4 月 3 日、10 日、21 日),反映当月市场波动剧烈程度,当月盘中国际现货黄金价格创下 3500 美元/盎司的历史新高。

但是进入 5 月份,中美日内瓦经贸会谈联合声明发布后,避险需求出现边际下降,黄金价格围绕 3300 美元/盎司上下波动,持续横盘。世界黄金协会在上周发布的月度 ETF 报告中指出,全球黄金 ETF 在 5 月份出现了 19.1 吨的资金流出,价值 18.3 亿美元。其中,亚洲的黄金 ETF 报告了 4.8 吨的净流出,价值 4.89 亿美元,录得自 2024 年 11 月以来的首次资金外流。

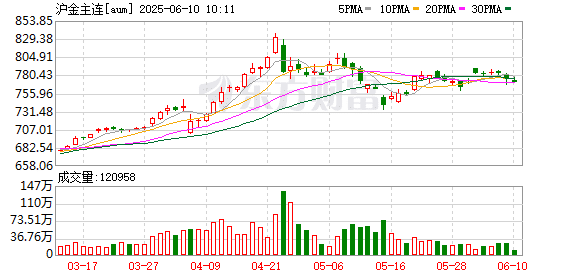

6 月 9 日当天,黄金期货和现货价格均出现 1% 左右跌幅。而全市场 14 只商品型黄金主题 ETF 也集体震荡回调,其中有 13 只 ETF 单日跌幅均超 1%。目前挂钩黄金价格的主题 ETF 整体涨幅近 25%。此外,多只黄金股主题 ETF 的 9 日跌幅也超 1%,规模居前的黄金股 (159562) 当日下跌 0.89%,而年内涨幅仍然超 34%。显然,当前背景下,相较于黄金 ETF,黄金股 ETF 或更能反映黄金股未来的收益贴现值。

此外,来自各国央行的资金仍然在保持净流入。根据中国人民银行最新数据,5 月末黄金储备 7383 万盎司,环比增加 6 万盎司,实现连续 7 个月增长,累计增持 103 万盎司。

更多贵金属开始赶超

5 月下旬以来,铂金、白银等其他贵金属开始活跃,颇有大幅赶超,后来居上之势。6 月 9 日,现货铂金正式突破 1200.00 美元/盎司关口,年内累计最大涨幅达到 34%;现货白银站上每盎司 36 美元整数关口上方,创下 13 年来新高,年内累计最大涨幅超 25%。

美国市场交易所的白银 ETF 基金出现显著资金流入,上周四持仓量单日增加 220 万盎司。国内唯一商品型白银主题 LOF—国投白银 LOF(161226)6 月至今已经上涨超 10%,年内涨幅近 19%。

在黄金带来的黄色旋风下,铂金、白银会紧随黄金之后,开启一轮后来居上的行情吗? 金信期货研究报告指出,全球 70% 白银为铜及铅锌矿副产品,受基础金属价格低迷抑制,全球银产量近几年出现下滑的态势。2024 年全球白银产量 2.5 万吨,同比下滑 2%。供给端的收缩使得伦敦金银市场协会白银库存过去 3 年下降 45% 至 2.6 万吨,仅够覆盖 5 个月工业需求。白银除了其工业属性外,还有贵金属属性,也会受到黄金价格的影响当前国内 「白银/黄金」 比价在 11.2 附近,属于低估区,白银需要大幅上涨才能使金银比价回归均值。

浙商证券认为,白银本身具有高价格弹性的特征,且整体持仓较为集中。当前央行行为仍以增购黄金为主,如果未来再次出现类似于俄罗斯央行将白银纳入储备资产的事件催化,可能利多白银。

黄金的上涨逻辑依然牢固

上周,白银暴涨或许只是开始,历史上这种资金流入模式往往预示着更大规模的趋势性行情。当避险需求从黄金扩散至白银时,通常意味着投资者对传统避险资产的需求已达到临界点,开始寻求更具弹性的替代品。而随着中美代表团本周在伦敦开展新一轮谈判,投资者都在屏息等待答案。

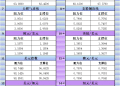

根据证券时报·券商中国记者梳理美国商品期货交易委员会 (CFTC) 的数据来看,伴随国际黄金 ETF 资金流出,整个 5 月份黄金净多头寸,每周增减在 1000 手左右,整体净多头规模在一年来低点。白银净多头寸则从 5 月下旬开始温和增加。到 6 月 3 日当周,局面大幅扭转,黄金白银净多头寸均出现大幅增加,黄金净多头寸一周增加 1.32 万手,达到 13 万手,而白银净多头寸单周增加 1.19 万手,达到 4.53 万手。

花旗集团最新报告指出,美国参议院正在审议的税改法案可能会对财政赤字产生影响,而众议院版本的第 899 条也涉及对外国投资的潜在征税。这些因素都使得市场对美国资产存在担忧,而黄金以及一些非美股票或许能为投资组合提供保护。

中金公司分析师郭朝辉认为,美国关税政策风险或是今年年初以来金价高位突破的核心驱动。不论是现货市场的贸易异动、还是击鼓传花的避险买需,本质都是宏观经济政策高度不确定性下的预期交易。一旦美国经济基本面、金融市场出现超预期风险事件,抑或是地缘局势超预期恶化,金价就有可能突破前高 (3500 美元/盎司)。

(证券时报网)

文章转载自 东方财富