来源:

每日经济新闻

近期,有关 QDII(合格境内机构投资者) 基金的溢价风险提示公告明显增多,标普消费、沙特等 ETF 及部分原油 LOF 溢价明显。

值得注意的是,部分基金溢价率超过 24%,而高溢价带来的场内狂欢也潜藏投资风险,除了场内价格博弈的波动外,商品期货的价格变动也会带来影响。

有分析指出,普通投资人购买相关 QDII 可尽量选择场外基金,高溢价的场内基金需要谨慎,基金公司也在溢价风险提示中提到,若基金溢价在预期时间内没有回落,有权向交易所申请盘中临停、延长停牌等措施。

多只基金发布风险提示

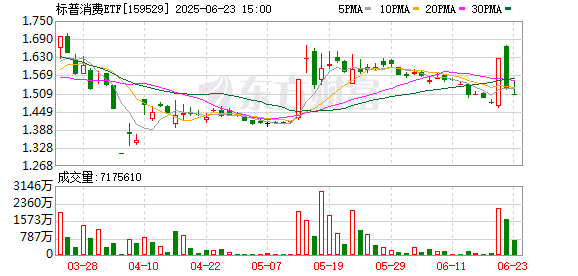

Wind 数据显示,截至 6 月 20 日收盘,场内 ETF 中,有 6 只溢价率高于 1%,全部属于跨境 ETF。虽然标普消费 ETF(159529) 和标普 500ETF(159612) 当日二级市场价格都出现较大幅度下跌,截至收盘溢价率仍高达 24.47% 和 14.4%。

值得注意的是,近期,有关 QDII 基金的溢价风险提示公告也在明显增多,涉及标普消费、沙特等 ETF 及部分原油 LOF。

有投资界人士在 6 月 20 日与 《每日经济新闻》 记者交流时表示,目前这种状态,有标的指数强劲的因素,也有部分原因来自供需失衡。美股主要指数在近期都大幅上升,同时受到地缘事件影响,油气类资源品表现不错,在供小于求的情况下,溢价现象明显。

Wind 统计显示,截至 6 月 19 日,标普 500 指数在过去 50 天里涨幅超过 20%,标普 500 消费精选指数同期上涨近 14%。此外,ICE 布油期货价格在 6 月涨幅明显,截至 6 月 19 日,月内涨幅达到 25.42%。

投资者需防范场内风险

许多跨境 ETF 本质上还是 QDII 基金,而受限于场外基金的 QDII 额度限制,即便有的投资人需要配置,往往也难以获得相关机会。事实上,场外基金并不存在溢价的风险,场内基金的溢价恰恰是针对场外基金净值进行了对比。

「所以,QDII 经常会遇到资金在场内 『抢』 货,推升交易价格的同时,也随时会触发临时停牌的机制。」 前述人士告诉记者,对于持续交易的品种来说,临时停牌会遇到不可预测的事件性风险,倘若停牌期间标的指数下跌,或是遇到突发利空,溢价进场的交易者则会面临很大的亏损。

实际上,基金公司已经多次针对此类高溢价情况进行风险提示。例如,景顺长城基金就在 6 月 20 日的公告中指出,标普消费 ETF(159529) 将于 6 月 20 日开市起至当日 10:30 停牌。

公告特别强调:「若本基金 2025 年 6 月 20 日二级市场交易价格溢价幅度未有效回落,本基金有权采取向深圳证券交易所申请盘中临时停牌、延长停牌时间等措施以向市场警示风险。」

当然,在 6 月 20 日统计的溢价率超 1% 的跨境 ETF 当中,只有标普消费 ETF(159529) 开放申购和赎回。尽管有通过 「高溢价」 场内场外套利的可能,但据悉,此类操作的难度极大,需要防范投资风险。

对于场外基金来说,无论是跨境 ETF 还是其他 QDII 基金,都是投资于海外的股票,由于外汇管制,每家基金公司都有不等量的 QDII 外币限额。海外市场行情的走俏,有的投资者提前进行布局,也就导致场外 QDII 额度告急,基金公司不得不关门谢客。

(每日经济新闻)

文章转载自东方财富