今年上半年,黄金避险需求爆发,金价持续刷新历史新高,但从 6 月中旬开始,因地缘政治冲突缓和,关税政策的不确定性逐步消失,黄金开启震荡走势。

近期,黄金市场多空博弈日趋激烈,市场关于 2025 年下半年黄金走势分歧加剧,黄金后续是否还有上行动能?又有哪些关键因素将影响金价?

金价持续高位震荡

7 月以来,金价上行势头明显减弱,维持震荡走势,现货黄金、COMEX 黄金价格便持续在每盎司 3330 美元附近震荡。

截至北京时间 7 月 8 日下午 15 时,纽约 COMEX 黄金主力期货合约日内微涨 0.03%,报每盎司 3343 美元;伦敦现货黄金日内小幅下挫 0.08%,报每盎司 3333 美元;沪金主力期货合约涨幅达到 0.43%,报每克 776.22 元。

中粮期货上海北外滩营业部副总监李伊瑶接受采访时表示,短期看,黄金或持续呈现高位震荡行情,一方面,市场对美联储降息的预期、地缘政治的不确定性以及央行购金等因素将继续为黄金提供支撑;另一方面,技术面承压、投机行为加剧波动、政策预期落空 (如美联储推迟降息) 以及实体消费疲软等因素可能导致黄金价格出现回调。

东证期货宏观策略首席分析师徐颖认为,金价近期震荡主要源于地缘风险缓和及美联储政策预期变化。美国经济尚未进入衰退,通胀预期仍高于目标,市场对年内降息预期集中在 9 月,但美联储内部却存在较大分歧。

全球黄金和白银市场表现出的活力和波动性,也推动了贵金属市场的牛市格局。中国期货业协会的数据显示,黄金期货今年上半年成交额已超去年全年成交额,同比上涨 149%。同时,黄金期权成交量同比大幅增长 252.64%。

但从黄金市场交易数据看,交易情绪自 5 月开始有所降温,世界黄金协会最新数据显示,全球实物黄金 ETF 于 5 月净流出约 18 亿美元,为 2024 年 11 月以来首次,终止了连续五个月的净流入态势,全球黄金 ETF 总持仓减少 19 吨至 3541 吨。

世界黄金协会同时也指出,尽管 5 月遭遇净流出,但 2025 年以来,全球黄金 ETF 仍保持约 300 亿美元的净流入,期间总持仓累计增长 322 吨。

哪些因素影响金价走势

在持续震荡的金价面前,机构对于金价后续走势分歧加剧,但普遍认为,各国央行后续购金需求和美国经济数据将成为下半年影响金价走势的关键。

从全球央行的购金需求来看,世界黄金协会日前发布的 《2025 年全球央行黄金储备调查》 显示,近 43% 的央行计划在未来一年内增加自身黄金储备。逾九成 (95%) 的受访央行认为,未来 12 个月内全球央行将继续增持黄金。

国家外汇管理局 7 日公布的数据显示,中国 6 月末黄金储备报 7390 万盎司 (约 2298.55 吨),环比增加 7 万盎司 (约 2.18 吨),为连续第 8 个月增持黄金。

有观点认为,黄金价格持续处于每盎司 3300 美元上方,使得央行的购金成本大幅攀升,尽管中国央行持续购金,但购金规模出现下滑,如果后续央行暂停增持黄金,或令金价承压。

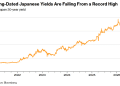

与此同时,美国经济数据以及市场对美联储后续降息前景的预期也成为影响黄金走势的关键。高盛在近期发布的报告中表示,美联储的降息前景将推动市场风险偏好升温,通常利好股票等风险资产,债券市场走势温和,在这样的环境中黄金走势或承压。

花旗近期对金价走势表达了悲观预期,预计 2026 年二季度黄金价格或将回落至每盎司 2500 美元至 2700 美元。在花旗看来,一方面市场对美联储降息的预期已经提前反映在金价中,随着降息预期逐渐兑现,黄金的上涨动力将减弱,价格可能回落,另一方面,当前居民黄金多头头寸已达半个世纪以来的峰值,而这种 「超配」 状态难以持续。

汇丰银行在近期发布的报告中表示,虽然地缘政治风险、央行购金需求和美元走弱等因素将继续支撑金价在历史高位运行,但随着黄金实物需求减弱、供应增加、美联储降息预期减弱等因素的影响,预计 2025 年下半年金价将面临一定压力,上行空间或相对有限,将 2025 年底黄金价格预期从每盎司 3015 美元上调至每盎司 3215 美元。

华安基金指数与量化投资部基金经理助理、首席黄金研究员周泓灏接受新华财经采访时表示,对于黄金中长期配置价值依然乐观,经历前期回调后,黄金配置性价比凸显,主要是基于四个方面。

一是,黄金底层的逻辑是对抗信用货币超发。当前美国国债规模过高,随着 7 月 「大而美」 税收和支出法案落地,债务上限将突破 40 万亿美元。过高的赤字压力加剧了其他国家对于美元信用的担忧。全球央行延续购金节奏,长周期看美元储备持续下降。

二是,海外关税政策反复,可能对下半年美国通胀形成压力,黄金在应对不确定性和对抗通胀方面均起到作用。三是美联储的降息周期并未发生根本性改变,货币环境相对宽松,实际利率有望下行,利好黄金定价。四是从配置需求出发,黄金和股票、债券之间呈现低相关性。当前的低利率环境下,黄金是重要的配置资产。

(新华财经)

文章转载自 东方财富