8 月下旬往往是聚酯产业链旺季启动的时间,主要是因为终端纺织服装的旺季一般在 9 月至 10 月,下游织造开工将逐渐从淡季的低位回升,聚酯涤纶行业为了应对下游需求的增长,往往会在提前提升负荷,加大生产。本周 PTA 期货盘面持续回升,其中有原料 PX 价格走强的成本驱动,也有政策和 PTA 装置停车的消息影响。整体看,行业旺季到来之前,PX 已经率先走强,成为产业链主要的上行驱动。

石化行业产能过剩问题的影响评估

工业品的 「反内卷」 被频频提及,其中石化行业老旧装置重新定义的消息在 7 月份已经被市场消化。对 PX 和 PTA 来说,行业 20 年以上装置占比均在 10% 以内,老旧装置重新定义的影响有限。龙头企业会不断对装置进行技改,比如逸盛大化在节能减排方面对其 PTA 装置进行过技改,福海创通过技改实现余热回收降低综合能耗,今年 8 月中旬逸盛石化对海南 200 万吨装置进行生产工艺优化和节能技术升级。行业还会通过市场化调节对早期投产的小规模、高成本 PTA 装置进行淘汰转型,比如逸盛石化将宁波基地的 PTA 落后产能改造成 PIA 装置,根据市场情况于年初停产了宁波 200 万吨装置。上游 PX 装置中,投产时间在 20 年以上的多为中石化和中石油炼油下游配套装置,齐鲁石化、洛阳石化已经处于长停状态,但尚未官宣退出市场,由于规模较小,技改升级重启的可能性较小。在产的 20 年以上的老装置上海石化、天津石化和扬子石化均进行过技改,主要在环保、能效、安全方面。

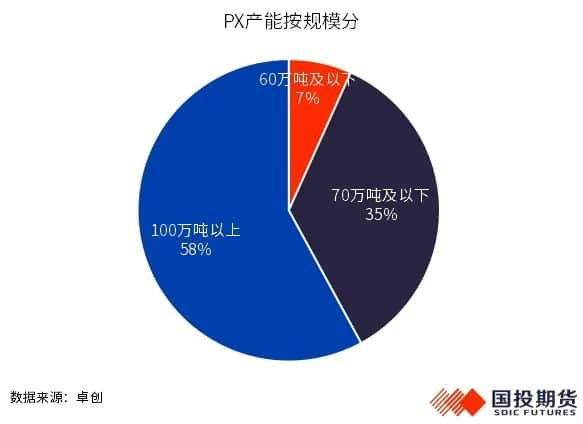

整体看,国内最早在上世纪 80 年代就已经开始投产 PX 和 PTA 装置,40 年以来行业技术不断进步,新旧产能自主迭代持续进行,行业装置多为先进技术,预期受到环保、能效等方面影响会比较小。但要重点关注在节能减排之外,是否会从装置规模上进行限制及实现的路径。如果简单切掉小规模装置,对行业的供应会有直接的影响,但考虑到 PX 小规模装置集中在国企,且目前国内供应依旧有缺口,简单一刀切的可能性不大,产能置换或者升级改造对供应的影响会相对较小。另外,PX 多为炼厂配套,如果国营上游配套常减压装置降负,下游 PX 可能会相应降负,但民营炼化在成品油和化工品之间的切换相对灵活,影响相对会较小。

PX 或成产业链主要上行驱动

今年国内 PX 无新装置投产,但下游 PTA 已经投产 2 套共 570 万吨新产能,未来还有 300 万吨计划四季度投产,PX 相对 PTA 的产能增速明显偏低。但在实际动态供需测算中,PTA 的开工率成为重要的变数,如果 PTA 因亏减产增加,对 PX 的需求下降,PX 的供需会相对趋弱;但 PTA 的估值修复又会带来负荷提升,最终会利多 PX。日内华南 500 万吨 PTA 装置停车的消息出来后,PTA-PX 价差并未受到明显提振,反映了市场对 PTA 的预期偏弱,PTA 难以成为产业链的价值高地,阶段性减产也没有影响市场看多 PX 的情绪。

由于出口增速放缓及内需疲软,下半年旺季的表现存在不确定性,但在当前旺季启动之前,抛开 PTA 环节不考虑,未来聚酯的负荷有回升的预期。从 PX-聚酯的平衡看,PX 环节的供需向好,在 PX 进口保持稳定,聚酯和 PX 负荷同时在 90% 附近,上下游会达到平衡状态。但三四季度国内外依旧有 PX 装置检修计划,如果聚酯提负,PX 供需有望趋紧,将成为产业链重要的上行驱动。

总结及展望

政策面消息对行业影响偏短期,但需要关注后市落地细节。8 月中下旬为行业旺季启动期,近期终端织造开工有所回升。后市聚酯提负有望改善 PX 市场供需,支持 PX 估值修复,本周 PX 价格表现强势或缘于此。PX 价格的强势推动下游 PTA 及聚酯产品涨价,涤丝产销因此放量,进一步提振市场情绪。短期产业链情绪改善,驱动走强,PX 和短纤等低投产品种偏多配,中期关注旺季兑现成色。

(国投期货)

文章转载自 东方财富