来源:

中国基金报

「牛市」 气息愈发浓厚。今日,上证指数成功突破 3800 点关口,沪深两市全天成交额达 2.55 万亿元,再次点燃投资者热情。

「居民存款搬家」 成为牛市中备受关注的议题。这一场盛大的资金流动将如何影响资本市场格局和市场走向? 一边纠结,一边蠢蠢欲动的理财客户,能否成为牛市的助推器?

「最近我准备提走一点钱,去市场试试机会。」 苏州工业园区某国有大行的理财经理张明 (化名) 告诉记者,其服务多年的一位稳健型理财 「忠实」 客户 50 岁左右的王阿姨准备将部分资金转去炒股。

张明说,「王阿姨以前被伤过,一直不太信任股市,喜欢买低风险理财,大约资金量为 1000 万元。她买了很多年理财,这两天突然想转走 20 万元去炒股。不过,资金大头还留在这里。」

市场情绪高涨时,居民将存款转到资本市场的讨论和期待成为焦点。近期,央行公布的数据显示,2025 年 7 月,居民存款减少 1.11 万亿元,而非银存款增加 2.14 万亿元。种种迹象表明,随着存款利率不断下行、股市赚钱效应显现,越来越多资金正从低风险、低收益的存款转向保险、基金、股票等领域。

不会炒股,但在 「纠结」 中选择加仓试水

一边是不断创新高的股市,另一边是年化收益率不到 2% 的理财产品。

记者采访的多位银行理财经理称,当前客户 「在纠结中蠢蠢欲动」。

「我能感受到王阿姨的纠结,她其实不会炒股,以前因为买基金被伤过所以来了我们这里。真要说跟二级市场相关的操作,也就是偶尔去北交所打新,中签一次能赚几千块钱,属于比较低风险的。」 张明告诉记者,他也很意外,没想到王阿姨还能去炒股。

「好像听说是券商那边有人带着她试试那种,不过目前感觉她还是蛮理性谨慎的,因为只是把一些低风险流动性高的理财产品资金转走,主要资金目前还在我们这里。」 张明说,王阿姨说就试试,后期还会回来。「我觉得也正常吧,毕竟市场好难免会心动参与一下。」

权益理财好卖到 「飞起」

「现在都不算是起点。很多大户从去年 9 月份就开始陆续转走资金去炒股了。」 深圳某股份制大行资深的私行客户经理王鹏 (化名) 告诉记者。

「大资金不断撤走,我们绩效变低了。」 王鹏说,他们也靠股市 「发红包」 弥补下失去的绩效工资。不过心态比较坦然。「资金的挪出是挡不住的。市场好他们肯定是要奔去,毕竟都是要赚钱的。」

在王鹏看来,这些客户的资金流向遵循 「周期」,待他们获利了结后,钱还是会回来寻找稳健型理财。「感觉他们对市场有敏锐度,不愧是大户。」

不过,就目前而言,权益理财好卖到 「飞起」。王鹏告诉记者,今年他们渠道中权益理财销售业绩较往年翻了好几倍。与往日权益理财 「推不动」 的情形不可同日而语,「现在蛮多客户在咨询,毕竟收益率很可观。」

王鹏透露,现在他们开始卖基金、私募进行创收。「以前行情不好卖理财、保险,现在开始向权益资产倾斜。」

南北 「存款搬家」 流速差异

深圳、江浙等地区银行资金不断流出,给理财经理们带来 「焦虑」。相形之下,其他城市的理财经理颇为 「淡定」。

山西一位中大型城商行资深理财经理崔铭 (化名) 表示,「虽然我们也有一些客户挪出资金去炒股,但数量比较少,对我们的影响比较小。」

「长期在银行买理财的基本都是低风险偏好型客户。虽然现在不错,不过有人心有余悸。毕竟,以前也有上涨一个月就 『泄气』 的情况。有的客户不愿意折腾了。」 崔铭称,虽然银行理财收益率低,但目前在山西地区很多人还是愿意买的。

「大家还在观望。随着后期市场的继续上涨,不排除很多客户也会陆续参与。」 崔铭表示,感觉现在市场更像一根 「干柴」,还需要再来一点 「火星」,然后便可燎原。「我们其实也希望这轮行情能走慢、走久,让大家都赚钱。」

崔铭表示,当前推销银行理财,更大的压力不是资金持续流入股市,而是 「股债跷跷板」 中,债市收益率的不断降低,进而所带来的 「固收+」 理财产品收益持续走低。「这可能会倒逼客户最终舍弃固收+型理财产品、买入权益类资产。」 他说。

为何而 「搬」,去向何处?

中国人民银行最新公布的金融数据显示,7 月,居民存款单月减少 1.11 万亿元,同比多减 7800 亿元。与此同时,非银行业金融机构存款激增 2.14 万亿元,同比多增 1.39 万亿元。一减一增勾勒出资金流动的新轨迹。

存款搬家的背后,两大关键因素在发挥作用。一是无风险利率与存款利率下行,使得存款与替代理财品收益率差距扩大,这是居民存款搬家最稳定的触发器。

本轮存款利率调降始于 2022 年 9 月,2023 年后居民存款和企业存款同比增速步入下行通道。 目前,Wind 数据显示,四大行二年期存款利率、三年期存款利率、五年期存款利率分别为 1.05%、1.25%、1.30%,中长期存款利率全面迈向 「1 时代」。利率下行直接推动了居民寻求更高收益的理财渠道。

二是资产赚钱效应形成,居民投资风险偏好提升。8 月以来,A 股单日成交额突破 2 万亿元,成交量明显放大,同时 A 股融资余额突破 2 万亿元,都表明股票市场资金更为活跃。

那么,流失的居民存款都进入股市了吗?

对此,浙商证券首席经济学家李超指出,本轮存款搬家去向呈现多元化特征。2024 年期间,存款主要流向理财、货币基金、保险等稳定型资产;而 2024 年 9 月后,资金开始显现流入权益类资产的趋势。

从具体渠道来看,银行理财市场规模持续扩大,截至 2025 年上半年银行理财产品市场规模已超过 30 万亿元。公募基金方面,2024 年至今,货币基金和被动基金得到长足发展,2024 年全年和 2025 年 1 月—8 月,公募总体规模分别增加 5.2 万亿元和 1.6 万亿元,其中货币基金、被动指数型基金、债券类基金规模均有较快增长。

股市方面,参考证券公司的客户交易结算资金余额判断流入股市资金方向。2024 年证券公司客户交易结算资金流入 8200 亿元 (2024 年下半年流入 7500 亿元),主要是 2024 年 9 月 24 日,伴随一揽子增量政策发布推动股市走强,吸引部分居民存款流入股市。

潜力几何?还有多少增量资金 「在路上」

市场共识是:目前居民存款搬家进程启动但尚未全面加速,仍处于萌芽阶段。

宏观数据可帮助大家看清居民存款搬家的历史脉络。

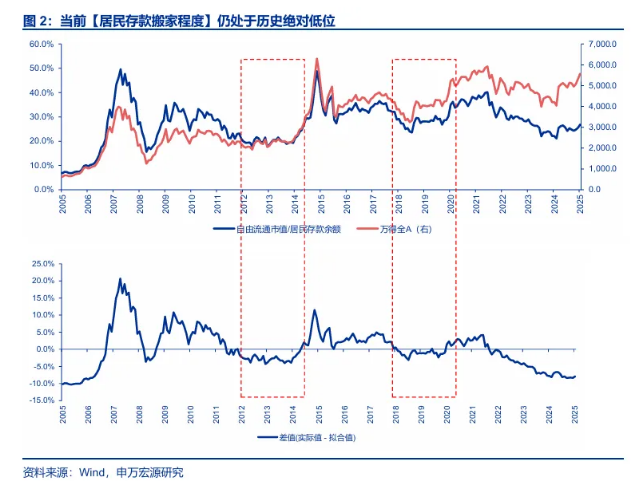

例如,申万宏源策略团队认为,2022 年以来居民存款规模提升、定期化加速,居民存款搬家程度也持续下行,短期 A 股市场赚钱效应初步恢复,居民存款搬家程度不再继续回落、但仍位于历史绝对低位,居民存款搬家正在萌芽,但尚未全面加速。

截至 2025 年 7 月,我国居民存款规模高达约 160 万亿元,而 A 股自由流通市值约为 43 万亿元——居民存款规模达到 A 股自由流通市值的近 4 倍。权益市场存在巨大的潜在资金池。

在机构看来,过去多年牛熊周期,权益市场面临 「股房跷跷板」 的问题。但本轮市场没有这一约束,增量资金的天花板正在打开,权益市场有望成为居民资产配置迁移的下一站。

推动资金迁移的另一因素是大量高息存款到期需重新配置。据中信证券首席经济学家明明测算,2025 年可能有 90 万亿元以上的存款到期,假设其中 5%—10% 的资金寻求更高的收益,则流出规模可能在 4.5 万亿元—9 万亿元。不过他认为,「搬家」 的存款不太可能集中进入权益市场,或倾向于以 「固收+」 类型的资管产品进行过渡承接,也能实现资金的 「间接入市」。

中金公司从超额储蓄、定期存款到期和存款活化视角测算,居民存款潜在入市的资金规模约为 5 万亿元—7 万亿元,可能高于 2016—2017 年、2020—2021 年两轮股市上涨的行情中存款入市的规模,但实际入市情况取决于宏观经济、政策预期、外部环境等多种因素。

有何影响?能否助推牛市?

2005 年以来我国出现过五次明显的居民存款搬家,分别为 2006—2007 年、2009 年、2012—2015 年、2021 年和 2024—2025 年。从历轮存款搬家来看,低利率是推动因素之一,但资本市场表现才是核心因素。

记者从券商处了解到,存款迁徙趋势和对市场影响是机构客户热议话题。卖方机构普遍对 「居民存款涌入催生牛市」 的流行叙事持谨慎理性态度。他们认为这更多是市场热度的结果而非原因。

「居民存款快速迁徙资本市场,大概率是资本市场热度的结果,而非原因;是情绪波动而非观念转变。924 以来,居民财富的额外流出并非单向趋势,同期资本市场表现形成一定共振。从历史经验来看,资本市场关注度较高时候,居民存款与非银存款的此消彼长可能会呈现高波动状态。」 招商证券银行首席分析师王先爽说。

王先爽表示,如果市场过多将居民存款迁徙作为牛市的理由,那么短期资本市场微观流动性可能进入不可预测状态,对中长期资本市场良好发展未必是好事。相反,如果市场对微观流动性导致牛市情绪讨论下降,更多关注上市公司业绩和估值,也许居民财富逐步中长期配置资本市场和 A 股慢牛会同步实现。

浙商证券首席经济学家李超也认为,居民往往在上涨后一段时间才会有存款搬家行为,而居民存款入场后将进一步放大股市赚钱效应,居民存款加速搬家入场后,2009 年与 2014—2015 年分别助推上证综合指数上涨 8.1% 和 48.3%。

他表示,根据历史情况,居民存款加速搬家往往对应牛市中后期,比如 2009 年居民存款搬家加速于 7 月,股市高点于 8 月见顶 (间隔 1 个月),2014 年居民存款搬家加速于 12 月,股市高点于 2015 年 6 月见顶 (间隔 4 个月),存款搬家往往滞后于行情启动,是股市上涨后的结果而非原因。

(中国基金报)

文章转载自东方财富