【文章来源:techweb】

零食江湖似乎 「变天」 了。近日,多个零售巨头发布了 2025 年上半年业绩预告,来伊份转盈为亏;良品铺子的亏损进一步扩大,走到了卖身时刻;洽洽食品的净利润同比下降超七成。

面对持续失速的业绩,昔日的零食巨头都提到了行业竞争加剧、渠道转型困难以及消费者需求变化等原因。然而,在 「老玩家」 渡劫的同时,「新玩家」 却在全面崛起,万辰集团和鸣鸣很忙的营收屡创新高,更已突破万店规模。

还有山姆、奥乐齐等商超,以及叮咚、盒马等新零售玩家,它们凭借自有品牌和即时履约能力,掀起了一场重构零食消费链路的变革浪潮。

零食市场的 「旧王者」 正在集体渡劫,但 「新王者」 却又陷入缠斗,鹿死谁手仍未可知。在零食行业被消费迭代与渠道革命改写规则的当下,一场全面的重新洗牌已然开启。

零食市场,后浪推前浪

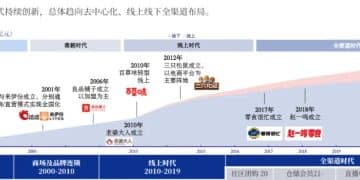

中国的零食市场已经发展了数十年,消费者对零食的需求,本质上是跟社会经济水平与生活方式的发展同频共振的,可谓是 「一代人有一代人的零食」。

早期,海外品牌一度占据了市场主流,但随着互联网的发展以及零食产业链的升级,电商成为了国产零食突围的助力,以三只松鼠为代表的互联网零食品牌凭借高端包装、品牌故事以及互联网营销,迅速占领消费者心智。

不过,新一批 「后浪」 也很快崛起了。2023 年起,零食很忙、赵一鸣、好想来等量贩零食品牌快速跑马圈地,通过规模效应深化与供应链的绑定,重构了传统零食的渠道销售模式。

在 「长江后浪推前浪」 的零食市场,除了互联网零食品牌遭遇转型和业绩压力之外,传统零食品牌也同样在时代变革中奋力挣扎。

今年 3 月,雀巢宣布已完成对徐福记的全面掌控;旺旺的休闲零食过去两年收入持续下滑;康师傅更直接把饼干业务划入 「其他」,下架饼干产品。

不过,零售巨头的 「落寞」 并非全因战略失误,本质还是由消费需求和市场迭代所推动的。

一方面,零食消费群体广泛,消费场景碎片化等特点,推动零食市场逐渐步入多品类、全渠道的发展阶段,以实现对消费者的全面触达。

在这个过程中,零食品类唯有不断自我革新,才能契合消费者口味偏好的动态变化。早期,海外零食品牌在零食市场占据主导地位,市场上的产品多迎合海外消费者对甜味的喜爱。

但近年来,消费者越发关注产品品质、健康属性等,市场上也涌现出了一系列新品类,比如主打健康概念的低糖零食、坚果零食;极具本土特色的新中式零食、辣味零食等。

新的消费需求也重构了零食销售渠道,互联网零食品牌推动了线上渠道的发展,包括旗舰店、直播间、短视频等;量贩零食品牌则绕开了传统经销渠道,通过自建终端打破了线上渠道对零食市场的垄断。

回到当下,盒马、山姆、叮咚等新零食品牌的崛起,也给零食玩家带来了新的启示:依靠渠道构建护城河已不再无往不利,当下比拼的是谁能覆盖更多消费场景的全渠道生态较量。

另一方面,资本的介入也加速了行业变革,推动着行业向品牌化、规模化发展。2020 年以来,资本市场对零食行业的投融资事件持续增加,其中,量贩零食店一直都是资本的重点关注赛道。

资本押注零食量贩店的逻辑很简单,当门店规模足够大,品牌在供应端的议价能力就越强,面向消费者的触点也更多,有望通过 「薄利多销+高周转」 的轻资产模式,打造出具备强复制性与高盈利效率的新商业模式。

在资本的介入之下,赵一鸣零食和鸣鸣很忙完成了合并,像零嘴福这样的新锐品牌也能在短短两年内实现 800 家门店的指数级增长,「旧势力」 玩家正承受着前所未有的压力。

巨头转型,不想只卖零食

根据灼识咨询数据,2024 年中国零食行业市场规模接近 1.4 万亿元,同比增长 5.3%。据珠峰品牌营销测算,零食市场有望在 2030 年突破 1.8 万亿元。

零食市场的蛋糕依然很大,且行业还在持续整合,零食行业正在进行一场显而易见的 「混战」。只是,战况越激烈,零食行业的矛盾也越发突出。

首先,量贩零食品牌虽然快速走红,却陷入了 「赚名气、难赚钱」 的困境。整个零食行业由于高度分散,近年竞争也异常激烈,在低客单价、高营销费用的背景下,以鸣鸣很忙为例,其去年的净利润率仅有 2.1%。

而且,价格战的战火已经传导至其他零食品牌。以良品铺子为例,其自 2023 年底启动全面降价策略,2024 年业绩随之由盈转亏,其财报中也明确提及,部分产品售价下调与产品结构调整对毛利率产生了影响。

其次,当行业价格战成为常态,零食品牌不得不持续压缩供应链成本,但也有可能出现 「失控」,比如三只松鼠、良品铺子、鸣鸣很忙等,都曾出现由代工厂所引起的食品安全问题。

因此,近年越来越多零食品牌试图通过自建工厂、源头直采等方式,压缩中间环节成本,同时保障产品质量稳定。但零食产业供应链本就相对透明,即便多数品牌都在供应链端发力,也难以形成独特壁垒,随着市场参与者不断增加,产品同质化问题还是日渐突出。

在这样的背景下,零食市场的 「旧势力」 和 「新势力」 都陷入了 「降价难盈利,不降价难做生意」 的尴尬境地。

以三只松鼠、良品铺子为代表的 「旧势力」,它们以高端定位切入零食市场,坚持低价策略会削弱品牌价值的认同感,导致原来的忠诚用户出现流失。但如果要全面践行低价战略,这个市场早就被量贩零食抢了先手,「旧势力」 并不具备价格优势。

以量贩零食为代表的 「新势力」,虽然它们在门店规模上具有先发优势,但持续的价格战也开始动摇加盟商这一基本盘。

有加盟商表示,「低价零食虽然能吸引用户,但利润不高,刨去各种运营成本根本就赚不到钱。」 随着加盟商持续崩盘退出,量贩零食品牌的扩张速度也开始放缓。据 GeoQ Data 统计,2025 年第一季度,60% 以上的连锁零售品牌门店出现缩水。

面对着各自的转型压力,零食玩家们开始积极寻求新的增长曲线。有的玩家开启 「跨界模式」,比如三只松鼠推出了卫生巾品牌 「她至美」、预制菜子品牌 「围裙阿姨」 等;来伊份则推出了咖啡品牌 「来咖 Laicup coffee」、白酒产品 「醉爱」 等。

有的玩家则尝试新业态,比如来伊份还尝试模仿山姆会员店模式,推出了付费式仓储会员店;三只松鼠则通过全品类生活馆,发力硬折扣赛道;鸣鸣很忙则推出了 「3.0 省钱超市」 模式,打破原有业务边界。

但目前来看,零食巨头的跨界转型,仍处于探索阶段。一方面,目前日用快消领域的多数品类已形成相对固化的竞争格局,如果零食品牌没有独特的创新优势,将很难突围而出。

比如三只松鼠在 2024 年推出的几个子品牌,在天猫旗舰店的销量几乎都在万件以下,更多只是拓宽品类、增加营收,还难以成为公司的第二增长曲线。

另一方面,单纯复制对手的业态,很容易学成 「四不像」。国内不少零售玩家都曾是山姆的信徒,但模仿容易,复制核心能力却很难,不仅考验着上游的供应能力,还有物流、仓储以及前端、营销的管理能力。

因此,虽然零食巨头为了第二增长曲线各出奇谋,但想要用自身的短板攻入对手的长板,也并没有想象中那般简单。

各寻出路,行业进入 「新赛点」

不过,不同玩家互相跨界拓展,虽然不一定能够取得成功,但却有望创造出新的消费场景和流量入口,零食的生意模式也因此有了新的变化,看似微小的创新也有可能走到最后。

如今,零食赛道的新旧玩家已经走到了 「新赛点」,在这场生死博弈中,品质、价格、渠道仍是核心比拼维度,关键在于如何从过往的 「旧能力」 中,开拓出适应新竞争的 「新势能」。

首先,基于品类创新进行供应链管理。目前,大部分零食玩家都已经意识到供应链把控能力的重要性,但如何在这一基础上进行产品创新,打造护城河则更为关键。

根据 《2025 中国休闲零食白皮书》 数据显示,消费者更倾向于选择低糖、低盐、低脂肪、高膳食纤维的零食,新中式、健康化、代餐化成为了零食消费的新趋势。

比如卫龙在 2014 年就开始布局魔芋爽,并提前布局印尼魔芋原料加工业务,如今其已经成为卫龙第二个年销售额 10 亿的大单品;针对欧美市场研发蜂蜜芥末味辣条,目前卫龙海外营收占比提升至 5%。

其次,全渠道融合与场景创新成为必然选择,零食品牌之间的合纵连横也将成为新趋势。比如三只松鼠早已进驻零食很忙、赵一鸣零食等量贩品牌门店,如今在商超、便利店、量贩店、社区店等多场景实现渗透率突破 35%。

另外,除了线上线下融合之外,目前零食品牌在中低线城市扩店数已明显高于中高线城市开店数,实现下沉和高线市场双轨并进,也将成为企业挖掘新增量的关键方向,零食品牌的渠道变革还在路上。

最后,年轻群体已成为零食市场的核心消费力量,他们更追求通过消费获得情绪共鸣、身份认同与精神满足,零食品牌需要以场景创新、营销创新为抓手,通过品牌故事与年轻人建立深度情感链接,才能精准满足它们的情绪价值需求。

比如传统零食品牌旺旺、徐福记,都尝试通过打造品牌 IP、邀请代言人方式,重新激活品牌活力;在捕捉热点方向,零食品牌更是一个比一个勤快,包括卫龙的 「辣条节」、洽洽的 「嗑瓜子大赛」 等。

过去数十年,零食行业的竞争从未停止,但现在的战局已经完全不同了,零食玩家之间需要开启更多维度的竞争,从产品本身的比拼,拓展至上下游的效率、渠道、运营等方面的较量。

无论是深耕行业多年的 「旧王者」,还是凭借创新赛道突围的 「新王者」,都需在新时代的浪潮中重新锚定自身的价值定位,否则当行业迭代的车轮滚滚向前,不小心就会成为下一轮洗牌出局的对象。(楷楷)

【文章来源:techweb】

零食江湖似乎 「变天」 了。近日,多个零售巨头发布了 2025 年上半年业绩预告,来伊份转盈为亏;良品铺子的亏损进一步扩大,走到了卖身时刻;洽洽食品的净利润同比下降超七成。

面对持续失速的业绩,昔日的零食巨头都提到了行业竞争加剧、渠道转型困难以及消费者需求变化等原因。然而,在 「老玩家」 渡劫的同时,「新玩家」 却在全面崛起,万辰集团和鸣鸣很忙的营收屡创新高,更已突破万店规模。

还有山姆、奥乐齐等商超,以及叮咚、盒马等新零售玩家,它们凭借自有品牌和即时履约能力,掀起了一场重构零食消费链路的变革浪潮。

零食市场的 「旧王者」 正在集体渡劫,但 「新王者」 却又陷入缠斗,鹿死谁手仍未可知。在零食行业被消费迭代与渠道革命改写规则的当下,一场全面的重新洗牌已然开启。

零食市场,后浪推前浪

中国的零食市场已经发展了数十年,消费者对零食的需求,本质上是跟社会经济水平与生活方式的发展同频共振的,可谓是 「一代人有一代人的零食」。

早期,海外品牌一度占据了市场主流,但随着互联网的发展以及零食产业链的升级,电商成为了国产零食突围的助力,以三只松鼠为代表的互联网零食品牌凭借高端包装、品牌故事以及互联网营销,迅速占领消费者心智。

不过,新一批 「后浪」 也很快崛起了。2023 年起,零食很忙、赵一鸣、好想来等量贩零食品牌快速跑马圈地,通过规模效应深化与供应链的绑定,重构了传统零食的渠道销售模式。

在 「长江后浪推前浪」 的零食市场,除了互联网零食品牌遭遇转型和业绩压力之外,传统零食品牌也同样在时代变革中奋力挣扎。

今年 3 月,雀巢宣布已完成对徐福记的全面掌控;旺旺的休闲零食过去两年收入持续下滑;康师傅更直接把饼干业务划入 「其他」,下架饼干产品。

不过,零售巨头的 「落寞」 并非全因战略失误,本质还是由消费需求和市场迭代所推动的。

一方面,零食消费群体广泛,消费场景碎片化等特点,推动零食市场逐渐步入多品类、全渠道的发展阶段,以实现对消费者的全面触达。

在这个过程中,零食品类唯有不断自我革新,才能契合消费者口味偏好的动态变化。早期,海外零食品牌在零食市场占据主导地位,市场上的产品多迎合海外消费者对甜味的喜爱。

但近年来,消费者越发关注产品品质、健康属性等,市场上也涌现出了一系列新品类,比如主打健康概念的低糖零食、坚果零食;极具本土特色的新中式零食、辣味零食等。

新的消费需求也重构了零食销售渠道,互联网零食品牌推动了线上渠道的发展,包括旗舰店、直播间、短视频等;量贩零食品牌则绕开了传统经销渠道,通过自建终端打破了线上渠道对零食市场的垄断。

回到当下,盒马、山姆、叮咚等新零食品牌的崛起,也给零食玩家带来了新的启示:依靠渠道构建护城河已不再无往不利,当下比拼的是谁能覆盖更多消费场景的全渠道生态较量。

另一方面,资本的介入也加速了行业变革,推动着行业向品牌化、规模化发展。2020 年以来,资本市场对零食行业的投融资事件持续增加,其中,量贩零食店一直都是资本的重点关注赛道。

资本押注零食量贩店的逻辑很简单,当门店规模足够大,品牌在供应端的议价能力就越强,面向消费者的触点也更多,有望通过 「薄利多销+高周转」 的轻资产模式,打造出具备强复制性与高盈利效率的新商业模式。

在资本的介入之下,赵一鸣零食和鸣鸣很忙完成了合并,像零嘴福这样的新锐品牌也能在短短两年内实现 800 家门店的指数级增长,「旧势力」 玩家正承受着前所未有的压力。

巨头转型,不想只卖零食

根据灼识咨询数据,2024 年中国零食行业市场规模接近 1.4 万亿元,同比增长 5.3%。据珠峰品牌营销测算,零食市场有望在 2030 年突破 1.8 万亿元。

零食市场的蛋糕依然很大,且行业还在持续整合,零食行业正在进行一场显而易见的 「混战」。只是,战况越激烈,零食行业的矛盾也越发突出。

首先,量贩零食品牌虽然快速走红,却陷入了 「赚名气、难赚钱」 的困境。整个零食行业由于高度分散,近年竞争也异常激烈,在低客单价、高营销费用的背景下,以鸣鸣很忙为例,其去年的净利润率仅有 2.1%。

而且,价格战的战火已经传导至其他零食品牌。以良品铺子为例,其自 2023 年底启动全面降价策略,2024 年业绩随之由盈转亏,其财报中也明确提及,部分产品售价下调与产品结构调整对毛利率产生了影响。

其次,当行业价格战成为常态,零食品牌不得不持续压缩供应链成本,但也有可能出现 「失控」,比如三只松鼠、良品铺子、鸣鸣很忙等,都曾出现由代工厂所引起的食品安全问题。

因此,近年越来越多零食品牌试图通过自建工厂、源头直采等方式,压缩中间环节成本,同时保障产品质量稳定。但零食产业供应链本就相对透明,即便多数品牌都在供应链端发力,也难以形成独特壁垒,随着市场参与者不断增加,产品同质化问题还是日渐突出。

在这样的背景下,零食市场的 「旧势力」 和 「新势力」 都陷入了 「降价难盈利,不降价难做生意」 的尴尬境地。

以三只松鼠、良品铺子为代表的 「旧势力」,它们以高端定位切入零食市场,坚持低价策略会削弱品牌价值的认同感,导致原来的忠诚用户出现流失。但如果要全面践行低价战略,这个市场早就被量贩零食抢了先手,「旧势力」 并不具备价格优势。

以量贩零食为代表的 「新势力」,虽然它们在门店规模上具有先发优势,但持续的价格战也开始动摇加盟商这一基本盘。

有加盟商表示,「低价零食虽然能吸引用户,但利润不高,刨去各种运营成本根本就赚不到钱。」 随着加盟商持续崩盘退出,量贩零食品牌的扩张速度也开始放缓。据 GeoQ Data 统计,2025 年第一季度,60% 以上的连锁零售品牌门店出现缩水。

面对着各自的转型压力,零食玩家们开始积极寻求新的增长曲线。有的玩家开启 「跨界模式」,比如三只松鼠推出了卫生巾品牌 「她至美」、预制菜子品牌 「围裙阿姨」 等;来伊份则推出了咖啡品牌 「来咖 Laicup coffee」、白酒产品 「醉爱」 等。

有的玩家则尝试新业态,比如来伊份还尝试模仿山姆会员店模式,推出了付费式仓储会员店;三只松鼠则通过全品类生活馆,发力硬折扣赛道;鸣鸣很忙则推出了 「3.0 省钱超市」 模式,打破原有业务边界。

但目前来看,零食巨头的跨界转型,仍处于探索阶段。一方面,目前日用快消领域的多数品类已形成相对固化的竞争格局,如果零食品牌没有独特的创新优势,将很难突围而出。

比如三只松鼠在 2024 年推出的几个子品牌,在天猫旗舰店的销量几乎都在万件以下,更多只是拓宽品类、增加营收,还难以成为公司的第二增长曲线。

另一方面,单纯复制对手的业态,很容易学成 「四不像」。国内不少零售玩家都曾是山姆的信徒,但模仿容易,复制核心能力却很难,不仅考验着上游的供应能力,还有物流、仓储以及前端、营销的管理能力。

因此,虽然零食巨头为了第二增长曲线各出奇谋,但想要用自身的短板攻入对手的长板,也并没有想象中那般简单。

各寻出路,行业进入 「新赛点」

不过,不同玩家互相跨界拓展,虽然不一定能够取得成功,但却有望创造出新的消费场景和流量入口,零食的生意模式也因此有了新的变化,看似微小的创新也有可能走到最后。

如今,零食赛道的新旧玩家已经走到了 「新赛点」,在这场生死博弈中,品质、价格、渠道仍是核心比拼维度,关键在于如何从过往的 「旧能力」 中,开拓出适应新竞争的 「新势能」。

首先,基于品类创新进行供应链管理。目前,大部分零食玩家都已经意识到供应链把控能力的重要性,但如何在这一基础上进行产品创新,打造护城河则更为关键。

根据 《2025 中国休闲零食白皮书》 数据显示,消费者更倾向于选择低糖、低盐、低脂肪、高膳食纤维的零食,新中式、健康化、代餐化成为了零食消费的新趋势。

比如卫龙在 2014 年就开始布局魔芋爽,并提前布局印尼魔芋原料加工业务,如今其已经成为卫龙第二个年销售额 10 亿的大单品;针对欧美市场研发蜂蜜芥末味辣条,目前卫龙海外营收占比提升至 5%。

其次,全渠道融合与场景创新成为必然选择,零食品牌之间的合纵连横也将成为新趋势。比如三只松鼠早已进驻零食很忙、赵一鸣零食等量贩品牌门店,如今在商超、便利店、量贩店、社区店等多场景实现渗透率突破 35%。

另外,除了线上线下融合之外,目前零食品牌在中低线城市扩店数已明显高于中高线城市开店数,实现下沉和高线市场双轨并进,也将成为企业挖掘新增量的关键方向,零食品牌的渠道变革还在路上。

最后,年轻群体已成为零食市场的核心消费力量,他们更追求通过消费获得情绪共鸣、身份认同与精神满足,零食品牌需要以场景创新、营销创新为抓手,通过品牌故事与年轻人建立深度情感链接,才能精准满足它们的情绪价值需求。

比如传统零食品牌旺旺、徐福记,都尝试通过打造品牌 IP、邀请代言人方式,重新激活品牌活力;在捕捉热点方向,零食品牌更是一个比一个勤快,包括卫龙的 「辣条节」、洽洽的 「嗑瓜子大赛」 等。

过去数十年,零食行业的竞争从未停止,但现在的战局已经完全不同了,零食玩家之间需要开启更多维度的竞争,从产品本身的比拼,拓展至上下游的效率、渠道、运营等方面的较量。

无论是深耕行业多年的 「旧王者」,还是凭借创新赛道突围的 「新王者」,都需在新时代的浪潮中重新锚定自身的价值定位,否则当行业迭代的车轮滚滚向前,不小心就会成为下一轮洗牌出局的对象。(楷楷)

【文章来源:techweb】

零食江湖似乎 「变天」 了。近日,多个零售巨头发布了 2025 年上半年业绩预告,来伊份转盈为亏;良品铺子的亏损进一步扩大,走到了卖身时刻;洽洽食品的净利润同比下降超七成。

面对持续失速的业绩,昔日的零食巨头都提到了行业竞争加剧、渠道转型困难以及消费者需求变化等原因。然而,在 「老玩家」 渡劫的同时,「新玩家」 却在全面崛起,万辰集团和鸣鸣很忙的营收屡创新高,更已突破万店规模。

还有山姆、奥乐齐等商超,以及叮咚、盒马等新零售玩家,它们凭借自有品牌和即时履约能力,掀起了一场重构零食消费链路的变革浪潮。

零食市场的 「旧王者」 正在集体渡劫,但 「新王者」 却又陷入缠斗,鹿死谁手仍未可知。在零食行业被消费迭代与渠道革命改写规则的当下,一场全面的重新洗牌已然开启。

零食市场,后浪推前浪

中国的零食市场已经发展了数十年,消费者对零食的需求,本质上是跟社会经济水平与生活方式的发展同频共振的,可谓是 「一代人有一代人的零食」。

早期,海外品牌一度占据了市场主流,但随着互联网的发展以及零食产业链的升级,电商成为了国产零食突围的助力,以三只松鼠为代表的互联网零食品牌凭借高端包装、品牌故事以及互联网营销,迅速占领消费者心智。

不过,新一批 「后浪」 也很快崛起了。2023 年起,零食很忙、赵一鸣、好想来等量贩零食品牌快速跑马圈地,通过规模效应深化与供应链的绑定,重构了传统零食的渠道销售模式。

在 「长江后浪推前浪」 的零食市场,除了互联网零食品牌遭遇转型和业绩压力之外,传统零食品牌也同样在时代变革中奋力挣扎。

今年 3 月,雀巢宣布已完成对徐福记的全面掌控;旺旺的休闲零食过去两年收入持续下滑;康师傅更直接把饼干业务划入 「其他」,下架饼干产品。

不过,零售巨头的 「落寞」 并非全因战略失误,本质还是由消费需求和市场迭代所推动的。

一方面,零食消费群体广泛,消费场景碎片化等特点,推动零食市场逐渐步入多品类、全渠道的发展阶段,以实现对消费者的全面触达。

在这个过程中,零食品类唯有不断自我革新,才能契合消费者口味偏好的动态变化。早期,海外零食品牌在零食市场占据主导地位,市场上的产品多迎合海外消费者对甜味的喜爱。

但近年来,消费者越发关注产品品质、健康属性等,市场上也涌现出了一系列新品类,比如主打健康概念的低糖零食、坚果零食;极具本土特色的新中式零食、辣味零食等。

新的消费需求也重构了零食销售渠道,互联网零食品牌推动了线上渠道的发展,包括旗舰店、直播间、短视频等;量贩零食品牌则绕开了传统经销渠道,通过自建终端打破了线上渠道对零食市场的垄断。

回到当下,盒马、山姆、叮咚等新零食品牌的崛起,也给零食玩家带来了新的启示:依靠渠道构建护城河已不再无往不利,当下比拼的是谁能覆盖更多消费场景的全渠道生态较量。

另一方面,资本的介入也加速了行业变革,推动着行业向品牌化、规模化发展。2020 年以来,资本市场对零食行业的投融资事件持续增加,其中,量贩零食店一直都是资本的重点关注赛道。

资本押注零食量贩店的逻辑很简单,当门店规模足够大,品牌在供应端的议价能力就越强,面向消费者的触点也更多,有望通过 「薄利多销+高周转」 的轻资产模式,打造出具备强复制性与高盈利效率的新商业模式。

在资本的介入之下,赵一鸣零食和鸣鸣很忙完成了合并,像零嘴福这样的新锐品牌也能在短短两年内实现 800 家门店的指数级增长,「旧势力」 玩家正承受着前所未有的压力。

巨头转型,不想只卖零食

根据灼识咨询数据,2024 年中国零食行业市场规模接近 1.4 万亿元,同比增长 5.3%。据珠峰品牌营销测算,零食市场有望在 2030 年突破 1.8 万亿元。

零食市场的蛋糕依然很大,且行业还在持续整合,零食行业正在进行一场显而易见的 「混战」。只是,战况越激烈,零食行业的矛盾也越发突出。

首先,量贩零食品牌虽然快速走红,却陷入了 「赚名气、难赚钱」 的困境。整个零食行业由于高度分散,近年竞争也异常激烈,在低客单价、高营销费用的背景下,以鸣鸣很忙为例,其去年的净利润率仅有 2.1%。

而且,价格战的战火已经传导至其他零食品牌。以良品铺子为例,其自 2023 年底启动全面降价策略,2024 年业绩随之由盈转亏,其财报中也明确提及,部分产品售价下调与产品结构调整对毛利率产生了影响。

其次,当行业价格战成为常态,零食品牌不得不持续压缩供应链成本,但也有可能出现 「失控」,比如三只松鼠、良品铺子、鸣鸣很忙等,都曾出现由代工厂所引起的食品安全问题。

因此,近年越来越多零食品牌试图通过自建工厂、源头直采等方式,压缩中间环节成本,同时保障产品质量稳定。但零食产业供应链本就相对透明,即便多数品牌都在供应链端发力,也难以形成独特壁垒,随着市场参与者不断增加,产品同质化问题还是日渐突出。

在这样的背景下,零食市场的 「旧势力」 和 「新势力」 都陷入了 「降价难盈利,不降价难做生意」 的尴尬境地。

以三只松鼠、良品铺子为代表的 「旧势力」,它们以高端定位切入零食市场,坚持低价策略会削弱品牌价值的认同感,导致原来的忠诚用户出现流失。但如果要全面践行低价战略,这个市场早就被量贩零食抢了先手,「旧势力」 并不具备价格优势。

以量贩零食为代表的 「新势力」,虽然它们在门店规模上具有先发优势,但持续的价格战也开始动摇加盟商这一基本盘。

有加盟商表示,「低价零食虽然能吸引用户,但利润不高,刨去各种运营成本根本就赚不到钱。」 随着加盟商持续崩盘退出,量贩零食品牌的扩张速度也开始放缓。据 GeoQ Data 统计,2025 年第一季度,60% 以上的连锁零售品牌门店出现缩水。

面对着各自的转型压力,零食玩家们开始积极寻求新的增长曲线。有的玩家开启 「跨界模式」,比如三只松鼠推出了卫生巾品牌 「她至美」、预制菜子品牌 「围裙阿姨」 等;来伊份则推出了咖啡品牌 「来咖 Laicup coffee」、白酒产品 「醉爱」 等。

有的玩家则尝试新业态,比如来伊份还尝试模仿山姆会员店模式,推出了付费式仓储会员店;三只松鼠则通过全品类生活馆,发力硬折扣赛道;鸣鸣很忙则推出了 「3.0 省钱超市」 模式,打破原有业务边界。

但目前来看,零食巨头的跨界转型,仍处于探索阶段。一方面,目前日用快消领域的多数品类已形成相对固化的竞争格局,如果零食品牌没有独特的创新优势,将很难突围而出。

比如三只松鼠在 2024 年推出的几个子品牌,在天猫旗舰店的销量几乎都在万件以下,更多只是拓宽品类、增加营收,还难以成为公司的第二增长曲线。

另一方面,单纯复制对手的业态,很容易学成 「四不像」。国内不少零售玩家都曾是山姆的信徒,但模仿容易,复制核心能力却很难,不仅考验着上游的供应能力,还有物流、仓储以及前端、营销的管理能力。

因此,虽然零食巨头为了第二增长曲线各出奇谋,但想要用自身的短板攻入对手的长板,也并没有想象中那般简单。

各寻出路,行业进入 「新赛点」

不过,不同玩家互相跨界拓展,虽然不一定能够取得成功,但却有望创造出新的消费场景和流量入口,零食的生意模式也因此有了新的变化,看似微小的创新也有可能走到最后。

如今,零食赛道的新旧玩家已经走到了 「新赛点」,在这场生死博弈中,品质、价格、渠道仍是核心比拼维度,关键在于如何从过往的 「旧能力」 中,开拓出适应新竞争的 「新势能」。

首先,基于品类创新进行供应链管理。目前,大部分零食玩家都已经意识到供应链把控能力的重要性,但如何在这一基础上进行产品创新,打造护城河则更为关键。

根据 《2025 中国休闲零食白皮书》 数据显示,消费者更倾向于选择低糖、低盐、低脂肪、高膳食纤维的零食,新中式、健康化、代餐化成为了零食消费的新趋势。

比如卫龙在 2014 年就开始布局魔芋爽,并提前布局印尼魔芋原料加工业务,如今其已经成为卫龙第二个年销售额 10 亿的大单品;针对欧美市场研发蜂蜜芥末味辣条,目前卫龙海外营收占比提升至 5%。

其次,全渠道融合与场景创新成为必然选择,零食品牌之间的合纵连横也将成为新趋势。比如三只松鼠早已进驻零食很忙、赵一鸣零食等量贩品牌门店,如今在商超、便利店、量贩店、社区店等多场景实现渗透率突破 35%。

另外,除了线上线下融合之外,目前零食品牌在中低线城市扩店数已明显高于中高线城市开店数,实现下沉和高线市场双轨并进,也将成为企业挖掘新增量的关键方向,零食品牌的渠道变革还在路上。

最后,年轻群体已成为零食市场的核心消费力量,他们更追求通过消费获得情绪共鸣、身份认同与精神满足,零食品牌需要以场景创新、营销创新为抓手,通过品牌故事与年轻人建立深度情感链接,才能精准满足它们的情绪价值需求。

比如传统零食品牌旺旺、徐福记,都尝试通过打造品牌 IP、邀请代言人方式,重新激活品牌活力;在捕捉热点方向,零食品牌更是一个比一个勤快,包括卫龙的 「辣条节」、洽洽的 「嗑瓜子大赛」 等。

过去数十年,零食行业的竞争从未停止,但现在的战局已经完全不同了,零食玩家之间需要开启更多维度的竞争,从产品本身的比拼,拓展至上下游的效率、渠道、运营等方面的较量。

无论是深耕行业多年的 「旧王者」,还是凭借创新赛道突围的 「新王者」,都需在新时代的浪潮中重新锚定自身的价值定位,否则当行业迭代的车轮滚滚向前,不小心就会成为下一轮洗牌出局的对象。(楷楷)

【文章来源:techweb】

零食江湖似乎 「变天」 了。近日,多个零售巨头发布了 2025 年上半年业绩预告,来伊份转盈为亏;良品铺子的亏损进一步扩大,走到了卖身时刻;洽洽食品的净利润同比下降超七成。

面对持续失速的业绩,昔日的零食巨头都提到了行业竞争加剧、渠道转型困难以及消费者需求变化等原因。然而,在 「老玩家」 渡劫的同时,「新玩家」 却在全面崛起,万辰集团和鸣鸣很忙的营收屡创新高,更已突破万店规模。

还有山姆、奥乐齐等商超,以及叮咚、盒马等新零售玩家,它们凭借自有品牌和即时履约能力,掀起了一场重构零食消费链路的变革浪潮。

零食市场的 「旧王者」 正在集体渡劫,但 「新王者」 却又陷入缠斗,鹿死谁手仍未可知。在零食行业被消费迭代与渠道革命改写规则的当下,一场全面的重新洗牌已然开启。

零食市场,后浪推前浪

中国的零食市场已经发展了数十年,消费者对零食的需求,本质上是跟社会经济水平与生活方式的发展同频共振的,可谓是 「一代人有一代人的零食」。

早期,海外品牌一度占据了市场主流,但随着互联网的发展以及零食产业链的升级,电商成为了国产零食突围的助力,以三只松鼠为代表的互联网零食品牌凭借高端包装、品牌故事以及互联网营销,迅速占领消费者心智。

不过,新一批 「后浪」 也很快崛起了。2023 年起,零食很忙、赵一鸣、好想来等量贩零食品牌快速跑马圈地,通过规模效应深化与供应链的绑定,重构了传统零食的渠道销售模式。

在 「长江后浪推前浪」 的零食市场,除了互联网零食品牌遭遇转型和业绩压力之外,传统零食品牌也同样在时代变革中奋力挣扎。

今年 3 月,雀巢宣布已完成对徐福记的全面掌控;旺旺的休闲零食过去两年收入持续下滑;康师傅更直接把饼干业务划入 「其他」,下架饼干产品。

不过,零售巨头的 「落寞」 并非全因战略失误,本质还是由消费需求和市场迭代所推动的。

一方面,零食消费群体广泛,消费场景碎片化等特点,推动零食市场逐渐步入多品类、全渠道的发展阶段,以实现对消费者的全面触达。

在这个过程中,零食品类唯有不断自我革新,才能契合消费者口味偏好的动态变化。早期,海外零食品牌在零食市场占据主导地位,市场上的产品多迎合海外消费者对甜味的喜爱。

但近年来,消费者越发关注产品品质、健康属性等,市场上也涌现出了一系列新品类,比如主打健康概念的低糖零食、坚果零食;极具本土特色的新中式零食、辣味零食等。

新的消费需求也重构了零食销售渠道,互联网零食品牌推动了线上渠道的发展,包括旗舰店、直播间、短视频等;量贩零食品牌则绕开了传统经销渠道,通过自建终端打破了线上渠道对零食市场的垄断。

回到当下,盒马、山姆、叮咚等新零食品牌的崛起,也给零食玩家带来了新的启示:依靠渠道构建护城河已不再无往不利,当下比拼的是谁能覆盖更多消费场景的全渠道生态较量。

另一方面,资本的介入也加速了行业变革,推动着行业向品牌化、规模化发展。2020 年以来,资本市场对零食行业的投融资事件持续增加,其中,量贩零食店一直都是资本的重点关注赛道。

资本押注零食量贩店的逻辑很简单,当门店规模足够大,品牌在供应端的议价能力就越强,面向消费者的触点也更多,有望通过 「薄利多销+高周转」 的轻资产模式,打造出具备强复制性与高盈利效率的新商业模式。

在资本的介入之下,赵一鸣零食和鸣鸣很忙完成了合并,像零嘴福这样的新锐品牌也能在短短两年内实现 800 家门店的指数级增长,「旧势力」 玩家正承受着前所未有的压力。

巨头转型,不想只卖零食

根据灼识咨询数据,2024 年中国零食行业市场规模接近 1.4 万亿元,同比增长 5.3%。据珠峰品牌营销测算,零食市场有望在 2030 年突破 1.8 万亿元。

零食市场的蛋糕依然很大,且行业还在持续整合,零食行业正在进行一场显而易见的 「混战」。只是,战况越激烈,零食行业的矛盾也越发突出。

首先,量贩零食品牌虽然快速走红,却陷入了 「赚名气、难赚钱」 的困境。整个零食行业由于高度分散,近年竞争也异常激烈,在低客单价、高营销费用的背景下,以鸣鸣很忙为例,其去年的净利润率仅有 2.1%。

而且,价格战的战火已经传导至其他零食品牌。以良品铺子为例,其自 2023 年底启动全面降价策略,2024 年业绩随之由盈转亏,其财报中也明确提及,部分产品售价下调与产品结构调整对毛利率产生了影响。

其次,当行业价格战成为常态,零食品牌不得不持续压缩供应链成本,但也有可能出现 「失控」,比如三只松鼠、良品铺子、鸣鸣很忙等,都曾出现由代工厂所引起的食品安全问题。

因此,近年越来越多零食品牌试图通过自建工厂、源头直采等方式,压缩中间环节成本,同时保障产品质量稳定。但零食产业供应链本就相对透明,即便多数品牌都在供应链端发力,也难以形成独特壁垒,随着市场参与者不断增加,产品同质化问题还是日渐突出。

在这样的背景下,零食市场的 「旧势力」 和 「新势力」 都陷入了 「降价难盈利,不降价难做生意」 的尴尬境地。

以三只松鼠、良品铺子为代表的 「旧势力」,它们以高端定位切入零食市场,坚持低价策略会削弱品牌价值的认同感,导致原来的忠诚用户出现流失。但如果要全面践行低价战略,这个市场早就被量贩零食抢了先手,「旧势力」 并不具备价格优势。

以量贩零食为代表的 「新势力」,虽然它们在门店规模上具有先发优势,但持续的价格战也开始动摇加盟商这一基本盘。

有加盟商表示,「低价零食虽然能吸引用户,但利润不高,刨去各种运营成本根本就赚不到钱。」 随着加盟商持续崩盘退出,量贩零食品牌的扩张速度也开始放缓。据 GeoQ Data 统计,2025 年第一季度,60% 以上的连锁零售品牌门店出现缩水。

面对着各自的转型压力,零食玩家们开始积极寻求新的增长曲线。有的玩家开启 「跨界模式」,比如三只松鼠推出了卫生巾品牌 「她至美」、预制菜子品牌 「围裙阿姨」 等;来伊份则推出了咖啡品牌 「来咖 Laicup coffee」、白酒产品 「醉爱」 等。

有的玩家则尝试新业态,比如来伊份还尝试模仿山姆会员店模式,推出了付费式仓储会员店;三只松鼠则通过全品类生活馆,发力硬折扣赛道;鸣鸣很忙则推出了 「3.0 省钱超市」 模式,打破原有业务边界。

但目前来看,零食巨头的跨界转型,仍处于探索阶段。一方面,目前日用快消领域的多数品类已形成相对固化的竞争格局,如果零食品牌没有独特的创新优势,将很难突围而出。

比如三只松鼠在 2024 年推出的几个子品牌,在天猫旗舰店的销量几乎都在万件以下,更多只是拓宽品类、增加营收,还难以成为公司的第二增长曲线。

另一方面,单纯复制对手的业态,很容易学成 「四不像」。国内不少零售玩家都曾是山姆的信徒,但模仿容易,复制核心能力却很难,不仅考验着上游的供应能力,还有物流、仓储以及前端、营销的管理能力。

因此,虽然零食巨头为了第二增长曲线各出奇谋,但想要用自身的短板攻入对手的长板,也并没有想象中那般简单。

各寻出路,行业进入 「新赛点」

不过,不同玩家互相跨界拓展,虽然不一定能够取得成功,但却有望创造出新的消费场景和流量入口,零食的生意模式也因此有了新的变化,看似微小的创新也有可能走到最后。

如今,零食赛道的新旧玩家已经走到了 「新赛点」,在这场生死博弈中,品质、价格、渠道仍是核心比拼维度,关键在于如何从过往的 「旧能力」 中,开拓出适应新竞争的 「新势能」。

首先,基于品类创新进行供应链管理。目前,大部分零食玩家都已经意识到供应链把控能力的重要性,但如何在这一基础上进行产品创新,打造护城河则更为关键。

根据 《2025 中国休闲零食白皮书》 数据显示,消费者更倾向于选择低糖、低盐、低脂肪、高膳食纤维的零食,新中式、健康化、代餐化成为了零食消费的新趋势。

比如卫龙在 2014 年就开始布局魔芋爽,并提前布局印尼魔芋原料加工业务,如今其已经成为卫龙第二个年销售额 10 亿的大单品;针对欧美市场研发蜂蜜芥末味辣条,目前卫龙海外营收占比提升至 5%。

其次,全渠道融合与场景创新成为必然选择,零食品牌之间的合纵连横也将成为新趋势。比如三只松鼠早已进驻零食很忙、赵一鸣零食等量贩品牌门店,如今在商超、便利店、量贩店、社区店等多场景实现渗透率突破 35%。

另外,除了线上线下融合之外,目前零食品牌在中低线城市扩店数已明显高于中高线城市开店数,实现下沉和高线市场双轨并进,也将成为企业挖掘新增量的关键方向,零食品牌的渠道变革还在路上。

最后,年轻群体已成为零食市场的核心消费力量,他们更追求通过消费获得情绪共鸣、身份认同与精神满足,零食品牌需要以场景创新、营销创新为抓手,通过品牌故事与年轻人建立深度情感链接,才能精准满足它们的情绪价值需求。

比如传统零食品牌旺旺、徐福记,都尝试通过打造品牌 IP、邀请代言人方式,重新激活品牌活力;在捕捉热点方向,零食品牌更是一个比一个勤快,包括卫龙的 「辣条节」、洽洽的 「嗑瓜子大赛」 等。

过去数十年,零食行业的竞争从未停止,但现在的战局已经完全不同了,零食玩家之间需要开启更多维度的竞争,从产品本身的比拼,拓展至上下游的效率、渠道、运营等方面的较量。

无论是深耕行业多年的 「旧王者」,还是凭借创新赛道突围的 「新王者」,都需在新时代的浪潮中重新锚定自身的价值定位,否则当行业迭代的车轮滚滚向前,不小心就会成为下一轮洗牌出局的对象。(楷楷)