9 月 10 日,广发基金知名经理刘格菘卸任广发多元新兴股票基金经理,此前共同管理该基金的周智硕继续任职,此次变更仅为正常调整,刘格菘仍管理 5 只基金,总规模达 294.63 亿元。今年多位明星基金经理减负或离职,管理压力大是主因。随着公募行业变革,不少公募人士转战私募或转型其他领域,公募与私募在价值链层面重新分工。

每经记者|任飞 每经编辑|彭水萍

9 月 10 日,广发基金旗下知名基金经理刘格菘卸任了一只基金,即广发多元新兴股票,这是一只由他在 2018 年 11 月 5 日管理的基金,截至今年 9 月 10 日,任职回报达到 140.03%。《每日经济新闻》 记者从业内获悉,此次刘格菘离任该基金仅为正常调整,他不会从公司离任。

据悉,目前刘格菘在管的基金数量还有 5 只,在管基金总规模达到 294.63 亿元。在此之前,刘格菘管理的基金产品已经有超 4 年没有出现基金经理离任的情形。从今年二季度末统计的持仓来看,刘格菘在赛力斯、圣邦股份、亿纬锂能、阳光电源等个股的配置居前。

刘格菘卸任一只基金,暂无其他基金离任消息

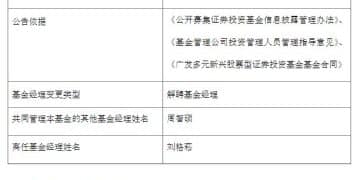

注重高景气赛道布局,曾夺得年度基金冠军的基金经理刘格菘在 9 月 10 日曝出卸任基金产品的消息,根据基金公司的公告,此次卸任的是广发多元新兴股票。

根据广发基金的公告内容,此次变更为解聘基金经理,此前共同管理该基金的周智硕继续担任该基金的基金经理,刘格菘因工作安排离任了该基金。

广发多元新兴股票型证券投资基金基金经理变更公告 (来源:公告截图)

《每日经济新闻》 记者 9 月 10 日从业内相关人士处获悉,此次刘格菘卸任广发多元新兴股票的基金经理职务完全是正常调整,他不会从公司离职。记者也在当日的公告中发现,刘格菘管理的其他基金产品暂无发布基金经理变更的公告。

刘格菘是业内知名的明星公募基金经理之一,坊间对他投资策略的总结,多以重仓押注某一个行业或企业为特色。在 2020 年的光伏新能源行情中,他重仓的隆基绿能、亿纬锂能等企业,获得显著超额收益。

近几年,随着传统优势赛道遭遇退潮,他的资产组合也在尝试新的配置思路,但效果不佳。即便如此,从在管产品的任职回报来看,多只产品依然有翻倍的业绩。以这次卸任的广发多元新兴股票为例,Wind 统计显示,刘格菘的任职回报高达 140.03%,这也是他在管基金中,任职回报最高的一只。

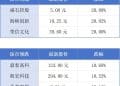

卸任该基金之后,刘格菘依然管理着广发小盘成长、广发创新升级等 5 只基金。从任职回报来看,仅有广发科技先锋、广发行业严选三年的任职回报为负,其余产品的任职回报都接近翻倍或已经翻倍,广发创新升级、广发双擎升级 A 的任职回报都超过 100%。

目前,公开统计数据显示,刘格菘的在管基金规模为 294.63 亿元,在离任该基金的基金经理之前,刘格菘管理的基金产品已经有超过 4 年没有出现基金经理离任的情形。从今年二季度末统计的持仓来看,刘格菘在赛力斯、圣邦股份、亿纬锂能、阳光电源等个股的配置居前。

管理压力不小,年内多位明星经理减负或离职

刘格菘此次并非要离开广发基金,但从公募行业来看,不少知名基金经理都开始了减负历程,有的甚至离开了公募行业。从业内的反馈来看,管理压力大是许多基金经理面临的问题。

9 月 10 日,有行业内部人士在同 《每日经济新闻》 记者交流时提到,从目前的公募费率改革来看,一方面影响公司层面的创收,另一方面影响基金经理层面的是降薪,尤其是对于一些管理规模较大的基金经理而言,这样的压力更加明显。

上述人士表示,如果是头部的明星基金经理,管理规模太大会使得管理起来特别费劲,「主要体现在资产配置的难度,需要时刻考虑调仓的问题。」 但如果管理的规模相对中等,对其组合调整的压力就相对较小,对基金经理个人而言,工作性价比也相对较高。

今年以来,已经有不少知名基金经理卸任,有的已经离开了公募行业。今年 6 月 28 日,原富国基金于洋因个人原因卸任了全部产品,并且在中基协办理了注销手续,离职传闻落地。安信基金首席投资官张翼飞也在前不久卸任其管理的全部 9 只基金并离职。

据不完全统计,今年以来,鲍无可、张翼飞、周海栋、张宇帆、王士聪、王鹏等多位绩优基金经理出现 「清仓式」 卸任,曹名长、于洋、周克平等知名公募基金经理的离任也引发了市场的广泛关注。

与此同时,许多公募基金经理在离职后转向私募发展,并且类似的案例越来越多。有分析指出,当前公募基金经理的 「奔私」 现象并非简单的周期性流动。

分析指出,随着公募基金行业从 「牌照红利」 迈向 「能力竞争」 阶段,私募领域也从个人创业为主转向更多地加入成熟机构。这表明公募与私募两类业态正在价值链层面进行重新分工。在此背景下,个人 IP 的溢价逐渐衰减,而平台的价值愈发凸显。

封面图片来源:视觉中国-VCG41N1162556855

文章转载自 每经网