【文章来源:天天财富】

国庆假期将至,A 股即将迎来一段休市期。复盘过往长假前后 A 股市场表现,常常呈现出独特的 「日历效应」。临近 9 月末,三季度即将收官,新一季度行情也在酝酿当中。即将站上四季度起点,市场又将面临哪些潜在变化?投资者又该如何在不确定性中寻找方向呢?

长假前后

A 股的 「日历效应」 揭秘

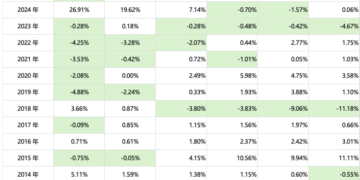

从历史数据来看,或许由于长假期间信息真空期较长,节前市场情绪往往趋于谨慎,复盘 2010 年至 2024 年间万得全 A 指数区间涨跌幅可发现,节前 10 个交易日区间涨跌幅中位数为-1.24%,上涨概率不足三成,节前 3 个交易日,市场通常会出现一定修复迹象,上涨概率提升至 60%。节后市场风险偏好往往有较为显著的回暖,整体呈现逐渐上涨态势,如下图所示,T+1 至 T+5 日区间涨跌幅中位数逐步扩大,胜率也从六成提升至八成。

注:指数数据来源于 Wind,T-10 代表国庆节前第 10 个交易日,T+10 代表国庆节后第 10 个交易日,其他同理。指数的过往涨跌幅不代表其未来表现,过往数据仅供参考。

基于以上历史数据,建议投资者朋友们在节前保持仓位相对稳定,避免盲目加仓或减仓。但需注意的是,以上 「日历效应」 更多反映的是市场行为习惯,而非确定性的规律,历史规律仅供参考,不代表未来必然重复。对咱们普通投资者而言,更应立足长期价值,而非过度依赖短期的季节性规律来进行投资决策。需要提醒的是,国庆假期 A 股虽然休市,但市场并未 「停摆」,大家不妨持续关注以下重要事件进展,可能会影响节后市场走向:

◆ 国内经济数据:9 月 30 日或将公布 9 月 PMI 数据,这将为判断国内经济走势提供重要线索。

◆ 海外经济数据:10 月初美国或将公布 9 月 ISM 制造业 PMI 数据、非农新增就业与失业率数据,这些数据将影响市场对美联储后续降息预期的判断,进而影响全球资本市场。

◆ 国际政治局势:关注中美关系、地缘政治冲突等国际政治事件,这些事件可能引发市场避险情绪,影响资产价格。

四季度新起点将至

聚焦三大主线

近日,三季度即将步入收官阶段,国务院新闻办公室于 9 月 22 日下午 3 时举行 「高质量完成 『十四五』 规划」 系列主题新闻发布会,证监会主席吴清在国新办新闻发布会上表示,在 「十四五」 期间,A 股市场的韧性和抗风险能力明显增强,上证综指年化波动率 15.9%,较 「十三五」 下降了 2.8 个百分点。在此背景下,四季度 A 股市场有望实现更为稳健的增长:

◆ 基本面来看,中国经济有望延续修复态势,8 月我国制造业 PMI 小幅回升至 49.4%,服务业 PMI(回升至 50.5%) 站上荣枯线,PPI 降幅收窄至-2.9%,工业企业盈利边际改善迹象初现,「反内卷」 政策逐步见效。

◆ 资金面来看,国内外宽松有望共振。国内方面,杠杆资金加速流入,截至 2025 年 9 月 19 日 Wind 数据,融资余额突破 2.3 万亿元,创近十年新高。海外方面,美联储年内或仍有 50-75 个基点降息空间,或将对新兴市场形成正向外溢。

◆ 政策面来看,四季度将进入 「十五五」 规划政策部署关键期。宏观层面,可关注 10 月党的二十大四中全会及年底的中央经济工作会议;产业层面,可关注 「人工智能+」、「反内卷」、服务消费等领域出台的政策力度。

综合经济基本面、资金流动性及政策面分析,四季度 A 股市场风格有望更加均衡,或可重点围绕科技成长、「反内卷」、顺周期三条主线展开:

科技成长板块:

持续看好 AI 算力、半导体设备、人形机器人等科技成长领域。随着海外互联网大厂资本开支高增及国内 「人工智能+」 行动配套举措落地,科技成长板块有望迎来新一轮上涨行情。

「反内卷」 受益板块:

可以持续关注光伏、锂电、新能源车等 「反内卷」 政策受益领域,随着政策持续深化及行业自律加强,这些领域有望迎来健康发展的机遇期。

顺周期板块:

在经济复苏预期及政策加码预期持续升温背景下,化工、有色等行业有望迎来交易窗口期。同时,由 PPI 向 CPI 传导方向如白酒、餐饮等消费板块也值得关注。(文章来源:博时基金)

(原标题:节前 A 股 「日历效应」 显现?三大主线把握投资机遇)

(责任编辑:66)

【文章来源:天天财富】

国庆假期将至,A 股即将迎来一段休市期。复盘过往长假前后 A 股市场表现,常常呈现出独特的 「日历效应」。临近 9 月末,三季度即将收官,新一季度行情也在酝酿当中。即将站上四季度起点,市场又将面临哪些潜在变化?投资者又该如何在不确定性中寻找方向呢?

长假前后

A 股的 「日历效应」 揭秘

从历史数据来看,或许由于长假期间信息真空期较长,节前市场情绪往往趋于谨慎,复盘 2010 年至 2024 年间万得全 A 指数区间涨跌幅可发现,节前 10 个交易日区间涨跌幅中位数为-1.24%,上涨概率不足三成,节前 3 个交易日,市场通常会出现一定修复迹象,上涨概率提升至 60%。节后市场风险偏好往往有较为显著的回暖,整体呈现逐渐上涨态势,如下图所示,T+1 至 T+5 日区间涨跌幅中位数逐步扩大,胜率也从六成提升至八成。

注:指数数据来源于 Wind,T-10 代表国庆节前第 10 个交易日,T+10 代表国庆节后第 10 个交易日,其他同理。指数的过往涨跌幅不代表其未来表现,过往数据仅供参考。

基于以上历史数据,建议投资者朋友们在节前保持仓位相对稳定,避免盲目加仓或减仓。但需注意的是,以上 「日历效应」 更多反映的是市场行为习惯,而非确定性的规律,历史规律仅供参考,不代表未来必然重复。对咱们普通投资者而言,更应立足长期价值,而非过度依赖短期的季节性规律来进行投资决策。需要提醒的是,国庆假期 A 股虽然休市,但市场并未 「停摆」,大家不妨持续关注以下重要事件进展,可能会影响节后市场走向:

◆ 国内经济数据:9 月 30 日或将公布 9 月 PMI 数据,这将为判断国内经济走势提供重要线索。

◆ 海外经济数据:10 月初美国或将公布 9 月 ISM 制造业 PMI 数据、非农新增就业与失业率数据,这些数据将影响市场对美联储后续降息预期的判断,进而影响全球资本市场。

◆ 国际政治局势:关注中美关系、地缘政治冲突等国际政治事件,这些事件可能引发市场避险情绪,影响资产价格。

四季度新起点将至

聚焦三大主线

近日,三季度即将步入收官阶段,国务院新闻办公室于 9 月 22 日下午 3 时举行 「高质量完成 『十四五』 规划」 系列主题新闻发布会,证监会主席吴清在国新办新闻发布会上表示,在 「十四五」 期间,A 股市场的韧性和抗风险能力明显增强,上证综指年化波动率 15.9%,较 「十三五」 下降了 2.8 个百分点。在此背景下,四季度 A 股市场有望实现更为稳健的增长:

◆ 基本面来看,中国经济有望延续修复态势,8 月我国制造业 PMI 小幅回升至 49.4%,服务业 PMI(回升至 50.5%) 站上荣枯线,PPI 降幅收窄至-2.9%,工业企业盈利边际改善迹象初现,「反内卷」 政策逐步见效。

◆ 资金面来看,国内外宽松有望共振。国内方面,杠杆资金加速流入,截至 2025 年 9 月 19 日 Wind 数据,融资余额突破 2.3 万亿元,创近十年新高。海外方面,美联储年内或仍有 50-75 个基点降息空间,或将对新兴市场形成正向外溢。

◆ 政策面来看,四季度将进入 「十五五」 规划政策部署关键期。宏观层面,可关注 10 月党的二十大四中全会及年底的中央经济工作会议;产业层面,可关注 「人工智能+」、「反内卷」、服务消费等领域出台的政策力度。

综合经济基本面、资金流动性及政策面分析,四季度 A 股市场风格有望更加均衡,或可重点围绕科技成长、「反内卷」、顺周期三条主线展开:

科技成长板块:

持续看好 AI 算力、半导体设备、人形机器人等科技成长领域。随着海外互联网大厂资本开支高增及国内 「人工智能+」 行动配套举措落地,科技成长板块有望迎来新一轮上涨行情。

「反内卷」 受益板块:

可以持续关注光伏、锂电、新能源车等 「反内卷」 政策受益领域,随着政策持续深化及行业自律加强,这些领域有望迎来健康发展的机遇期。

顺周期板块:

在经济复苏预期及政策加码预期持续升温背景下,化工、有色等行业有望迎来交易窗口期。同时,由 PPI 向 CPI 传导方向如白酒、餐饮等消费板块也值得关注。(文章来源:博时基金)

(原标题:节前 A 股 「日历效应」 显现?三大主线把握投资机遇)

(责任编辑:66)

【文章来源:天天财富】

国庆假期将至,A 股即将迎来一段休市期。复盘过往长假前后 A 股市场表现,常常呈现出独特的 「日历效应」。临近 9 月末,三季度即将收官,新一季度行情也在酝酿当中。即将站上四季度起点,市场又将面临哪些潜在变化?投资者又该如何在不确定性中寻找方向呢?

长假前后

A 股的 「日历效应」 揭秘

从历史数据来看,或许由于长假期间信息真空期较长,节前市场情绪往往趋于谨慎,复盘 2010 年至 2024 年间万得全 A 指数区间涨跌幅可发现,节前 10 个交易日区间涨跌幅中位数为-1.24%,上涨概率不足三成,节前 3 个交易日,市场通常会出现一定修复迹象,上涨概率提升至 60%。节后市场风险偏好往往有较为显著的回暖,整体呈现逐渐上涨态势,如下图所示,T+1 至 T+5 日区间涨跌幅中位数逐步扩大,胜率也从六成提升至八成。

注:指数数据来源于 Wind,T-10 代表国庆节前第 10 个交易日,T+10 代表国庆节后第 10 个交易日,其他同理。指数的过往涨跌幅不代表其未来表现,过往数据仅供参考。

基于以上历史数据,建议投资者朋友们在节前保持仓位相对稳定,避免盲目加仓或减仓。但需注意的是,以上 「日历效应」 更多反映的是市场行为习惯,而非确定性的规律,历史规律仅供参考,不代表未来必然重复。对咱们普通投资者而言,更应立足长期价值,而非过度依赖短期的季节性规律来进行投资决策。需要提醒的是,国庆假期 A 股虽然休市,但市场并未 「停摆」,大家不妨持续关注以下重要事件进展,可能会影响节后市场走向:

◆ 国内经济数据:9 月 30 日或将公布 9 月 PMI 数据,这将为判断国内经济走势提供重要线索。

◆ 海外经济数据:10 月初美国或将公布 9 月 ISM 制造业 PMI 数据、非农新增就业与失业率数据,这些数据将影响市场对美联储后续降息预期的判断,进而影响全球资本市场。

◆ 国际政治局势:关注中美关系、地缘政治冲突等国际政治事件,这些事件可能引发市场避险情绪,影响资产价格。

四季度新起点将至

聚焦三大主线

近日,三季度即将步入收官阶段,国务院新闻办公室于 9 月 22 日下午 3 时举行 「高质量完成 『十四五』 规划」 系列主题新闻发布会,证监会主席吴清在国新办新闻发布会上表示,在 「十四五」 期间,A 股市场的韧性和抗风险能力明显增强,上证综指年化波动率 15.9%,较 「十三五」 下降了 2.8 个百分点。在此背景下,四季度 A 股市场有望实现更为稳健的增长:

◆ 基本面来看,中国经济有望延续修复态势,8 月我国制造业 PMI 小幅回升至 49.4%,服务业 PMI(回升至 50.5%) 站上荣枯线,PPI 降幅收窄至-2.9%,工业企业盈利边际改善迹象初现,「反内卷」 政策逐步见效。

◆ 资金面来看,国内外宽松有望共振。国内方面,杠杆资金加速流入,截至 2025 年 9 月 19 日 Wind 数据,融资余额突破 2.3 万亿元,创近十年新高。海外方面,美联储年内或仍有 50-75 个基点降息空间,或将对新兴市场形成正向外溢。

◆ 政策面来看,四季度将进入 「十五五」 规划政策部署关键期。宏观层面,可关注 10 月党的二十大四中全会及年底的中央经济工作会议;产业层面,可关注 「人工智能+」、「反内卷」、服务消费等领域出台的政策力度。

综合经济基本面、资金流动性及政策面分析,四季度 A 股市场风格有望更加均衡,或可重点围绕科技成长、「反内卷」、顺周期三条主线展开:

科技成长板块:

持续看好 AI 算力、半导体设备、人形机器人等科技成长领域。随着海外互联网大厂资本开支高增及国内 「人工智能+」 行动配套举措落地,科技成长板块有望迎来新一轮上涨行情。

「反内卷」 受益板块:

可以持续关注光伏、锂电、新能源车等 「反内卷」 政策受益领域,随着政策持续深化及行业自律加强,这些领域有望迎来健康发展的机遇期。

顺周期板块:

在经济复苏预期及政策加码预期持续升温背景下,化工、有色等行业有望迎来交易窗口期。同时,由 PPI 向 CPI 传导方向如白酒、餐饮等消费板块也值得关注。(文章来源:博时基金)

(原标题:节前 A 股 「日历效应」 显现?三大主线把握投资机遇)

(责任编辑:66)

【文章来源:天天财富】

国庆假期将至,A 股即将迎来一段休市期。复盘过往长假前后 A 股市场表现,常常呈现出独特的 「日历效应」。临近 9 月末,三季度即将收官,新一季度行情也在酝酿当中。即将站上四季度起点,市场又将面临哪些潜在变化?投资者又该如何在不确定性中寻找方向呢?

长假前后

A 股的 「日历效应」 揭秘

从历史数据来看,或许由于长假期间信息真空期较长,节前市场情绪往往趋于谨慎,复盘 2010 年至 2024 年间万得全 A 指数区间涨跌幅可发现,节前 10 个交易日区间涨跌幅中位数为-1.24%,上涨概率不足三成,节前 3 个交易日,市场通常会出现一定修复迹象,上涨概率提升至 60%。节后市场风险偏好往往有较为显著的回暖,整体呈现逐渐上涨态势,如下图所示,T+1 至 T+5 日区间涨跌幅中位数逐步扩大,胜率也从六成提升至八成。

注:指数数据来源于 Wind,T-10 代表国庆节前第 10 个交易日,T+10 代表国庆节后第 10 个交易日,其他同理。指数的过往涨跌幅不代表其未来表现,过往数据仅供参考。

基于以上历史数据,建议投资者朋友们在节前保持仓位相对稳定,避免盲目加仓或减仓。但需注意的是,以上 「日历效应」 更多反映的是市场行为习惯,而非确定性的规律,历史规律仅供参考,不代表未来必然重复。对咱们普通投资者而言,更应立足长期价值,而非过度依赖短期的季节性规律来进行投资决策。需要提醒的是,国庆假期 A 股虽然休市,但市场并未 「停摆」,大家不妨持续关注以下重要事件进展,可能会影响节后市场走向:

◆ 国内经济数据:9 月 30 日或将公布 9 月 PMI 数据,这将为判断国内经济走势提供重要线索。

◆ 海外经济数据:10 月初美国或将公布 9 月 ISM 制造业 PMI 数据、非农新增就业与失业率数据,这些数据将影响市场对美联储后续降息预期的判断,进而影响全球资本市场。

◆ 国际政治局势:关注中美关系、地缘政治冲突等国际政治事件,这些事件可能引发市场避险情绪,影响资产价格。

四季度新起点将至

聚焦三大主线

近日,三季度即将步入收官阶段,国务院新闻办公室于 9 月 22 日下午 3 时举行 「高质量完成 『十四五』 规划」 系列主题新闻发布会,证监会主席吴清在国新办新闻发布会上表示,在 「十四五」 期间,A 股市场的韧性和抗风险能力明显增强,上证综指年化波动率 15.9%,较 「十三五」 下降了 2.8 个百分点。在此背景下,四季度 A 股市场有望实现更为稳健的增长:

◆ 基本面来看,中国经济有望延续修复态势,8 月我国制造业 PMI 小幅回升至 49.4%,服务业 PMI(回升至 50.5%) 站上荣枯线,PPI 降幅收窄至-2.9%,工业企业盈利边际改善迹象初现,「反内卷」 政策逐步见效。

◆ 资金面来看,国内外宽松有望共振。国内方面,杠杆资金加速流入,截至 2025 年 9 月 19 日 Wind 数据,融资余额突破 2.3 万亿元,创近十年新高。海外方面,美联储年内或仍有 50-75 个基点降息空间,或将对新兴市场形成正向外溢。

◆ 政策面来看,四季度将进入 「十五五」 规划政策部署关键期。宏观层面,可关注 10 月党的二十大四中全会及年底的中央经济工作会议;产业层面,可关注 「人工智能+」、「反内卷」、服务消费等领域出台的政策力度。

综合经济基本面、资金流动性及政策面分析,四季度 A 股市场风格有望更加均衡,或可重点围绕科技成长、「反内卷」、顺周期三条主线展开:

科技成长板块:

持续看好 AI 算力、半导体设备、人形机器人等科技成长领域。随着海外互联网大厂资本开支高增及国内 「人工智能+」 行动配套举措落地,科技成长板块有望迎来新一轮上涨行情。

「反内卷」 受益板块:

可以持续关注光伏、锂电、新能源车等 「反内卷」 政策受益领域,随着政策持续深化及行业自律加强,这些领域有望迎来健康发展的机遇期。

顺周期板块:

在经济复苏预期及政策加码预期持续升温背景下,化工、有色等行业有望迎来交易窗口期。同时,由 PPI 向 CPI 传导方向如白酒、餐饮等消费板块也值得关注。(文章来源:博时基金)

(原标题:节前 A 股 「日历效应」 显现?三大主线把握投资机遇)

(责任编辑:66)