招商证券

【观策·论市】三季度上市公司业绩前瞻:受低基数、扩内需等政策提振、叠加反内卷和降息预期催化下 PPI 止跌回暖,8 月工业企业利润当月同比转正。考虑到出口韧性增长,反内卷背景下 PPI 止跌回暖,但低基数效应或逐步减弱,盈利有望震荡修复。结合 8 月以来盈利预期增速变化、25Q2 合同负债增速边际变化、三季度中观景气数据来看,三季度业绩有望改善或持续高增的领域预计主要集中在:1) 景气修复的中高端制造业:蓄电池及其他电池、印刷包装机械、锂电专用设备、军工电子、风电零部件等;2) 高景气延续的 AI 产业链:通信网络设备及器件、消费电子零部件及组装、模拟芯片设计、游戏等;3) 供需结构改善、价格上涨的部分资源品:氟化工、铜、黄金、焦炭、农药、玻纤制造等,以及粮油加工、家电零部件Ⅲ等。

【复盘·内观】本周 A 股市场整体走势偏强,主要原因为:(1) 国产芯片设备 Q3 业绩预喜,提振市场对国产链的远期预期;(2) 市场主线相对明确,电子板块 (存储+设备) 成为机构与活跃资金主战场,有效凝聚市场合力;(3) 海外市场相对平静,科技龙头交替领涨创阶段性新高。

【中观·景气】DRAM 存储器价格上行,8 月 TV LCD 出货量同比增幅扩大。本周景气改善的领域主要有:1) 在 「金九银十」 旺季补库需求带动下,叠加 「反内卷」 背景下产能受限,铜、铋、钴、水泥等价格上涨;2) 下游装机提速,旺季补库,新能源和光伏产业链价格普遍上涨,风机配件价格指数上行;3) 消费领域中,生鲜乳价格止跌回暖迹象初现,9 月以来家电步入旺季量价有所改善;4)TMT 持续景气,DRAM 存储器价格稳健上涨。后续关注景气较高或有改善的铜、铋、钴、水泥、光伏电池、锂电专用设备、风电整机、半导体、白电等。

【资金·众寡】融资净流入与 ETF 净申购,新发基金规模下降。融资资金前四个交易日合计净流入 457.9 亿元;新成立偏股类公募基金 180.6 亿份,较前期下降 40.5 亿份;ETF 净申购,对应净流入 151.8 亿元。融资资金净买入电子、电力设备、通信等;信息技术 ETF 申购较多,原材料 ETF 赎回较多。重要股东净减持规模缩小,计划减持规模提升。

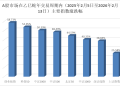

【数据·估值】本周整体 A 股估值水平上行,万得全 A 指数 PE(TTM) 较上周上行 0.05,处于历史估值水平 68.2% 分位数。本周指数估值多数下跌,其中,电子、电力设备和房地产估值涨幅居前,社会服务、商贸零售和美容护理跌幅居前。

【风险提示】 经济数据不及预期,政策理解不全面,海外政策超预期收紧。

(招商证券)

文章转载自东方财富