作者:

张斯文 于娜

9 月 26 日,复星医药发布公告称,公司控股子公司复星医药产业拟筹划转让上海克隆 100% 股权,交易对价不超过 12.56 亿元。

这已是复星医药今年来又一笔资产处置。

截至 2025 年上半年,公司已签约处置项目总额超 20 亿元,这一切都指向了同一个目标——补充现金流,为创新药转型续航。

据公告,这笔交易采用了一种复杂的设计——先设立基金,再转让资产。

复星医药产业将作为有限合伙人 (LP) 现金出资 5460 万元,与弘毅天津、中汇人寿共同设立专项基金,持有 9.98% 的财产份额。

专项基金设立后,复星医药产业将向该基金或其控制实体转让上海克隆 100% 股权及债权,交易总价不超过 12.56 亿元。

上海克隆的核心资产是位于上海市徐汇区宜山路 1289 号的标的物业,宗地面积 1 万 9944 平方米,建筑面积 4 万 5238.55 平方米,产权性质为工业用地。

缓解现金压力?

这场资产处置背后,复星医药正面临不小的现金压力。

2025 年中报显示,公司短期借款高达 178.62 亿元,一年内到期的非流动负债为 47.84 亿元,短期债务合计 226.46 亿元,远超货币资金 129.59 亿元,短期偿债缺口达 96.87 亿元,需依赖再融资或资产处置弥补。

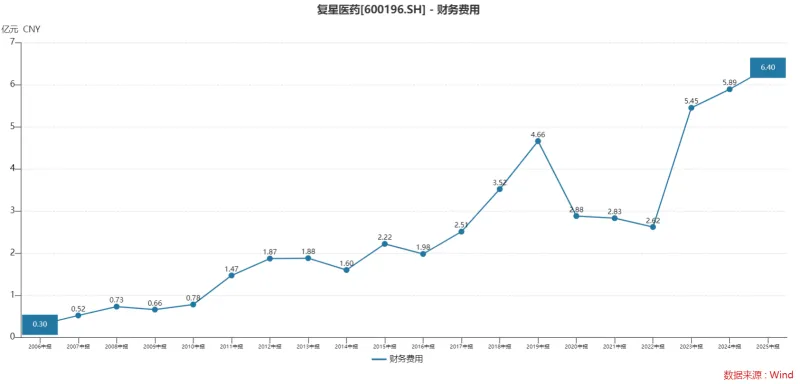

这种资金结构带来了沉重的财务负担——上半年财务费用达 6.4 亿元,不仅占到了扣非净利润的三分之二,还是自公司上市以来半年度财务费用最大值。

(复星医药半年度财务费用,2006 年中报—2025 年中报)

从债务结构来看,上半年,复星医药的有息负债为 369.94 亿元,其中短期债务占比达 61%(短期借款 178.62 亿元+一年内到期非流动负债 47.84 亿元),长期债务占 39%(长期借款 110.95 亿元+应付债券 5.00 亿元)。

因此,公司的资产负债率达到了 49.24%。

对此,中国企业资本联盟副理事长柏文喜对 《华夏时报》 记者表示,复星医药的资产负债率高于 A 股医药上市公司平均的 40%;龙头如恒瑞医药约 30% 负债率显著高于行业平均,已接近 50% 的行业警戒线 。

同时,柏文喜认为,虽然复星医药负债结构尚可,但短期偿债压力巨大。

偿债能力方面,柏文喜认为,公司经营活动现金净流入 21.34 亿元,无法覆盖短期债务,现金覆盖倍数仅约 0.12 倍,远低于安全水平,存在流动性风险隐患 。

至于高负债对复星意味着什么?柏文喜认为,在高负债的背景下,复星医药的经营和发展面临以下几个风险:即可能限制研发投入、制约市场拓展,甚至引发流动性风险。

总的来说,复星医药的负债情况呈现出一种 「高杠杆、短债务」 的特征。虽然公司拥有重要的创新药资产和全球化布局,但当前的债务结构使其流动性压力较大,抗风险能力受到考验。

也有专家认为,可以将研发投入和财务杠杆比例结合起来考虑。

中国民族贸易促进会理事会常务主席支培元对 《华夏时报》 记者表示,创新药企合理负债区间为 40%—50%,但需满足 「研发投入占比≥15%」,然而复星医药 2025 年上半年的数据并没有达到标准,仅为 12.8%。

业绩 「双降」

资金压力下,复星医药的业绩上也并不理想。

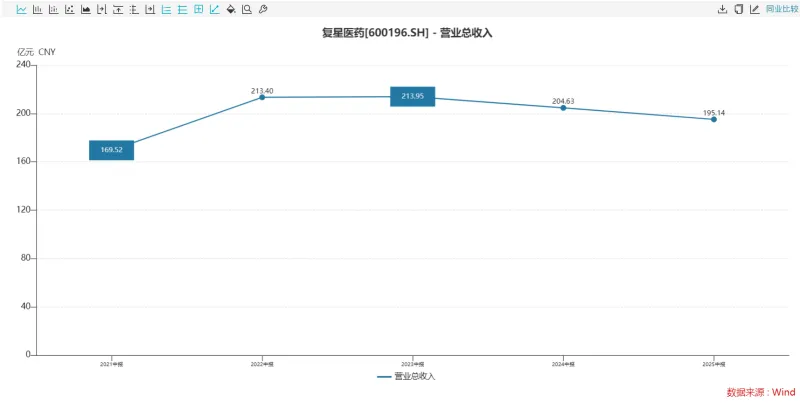

中报显示,2025 年上半年,公司营收 195.14 亿元,同比下降 4.63%;归母净利润 17.02 亿元,同比增长 38.96%。

粗看之下,复星医药还能大幅提高盈利能力,但事实并非如此。

事实上,这家公司利润增长的 「秘密」 藏在投资收益项目中。上半年,复星医药通过出售 「和睦家」 剩余股权及其他非核心资产,获得了惊人的 94.91 亿元资产处置收益,相比去年同期几乎翻倍。

更值得注意的是,真实反映公司经营情况的扣非净利润 9.61 亿元,同比下降 23.39%。

方融科技教授,高级工程师,科技部国家科技专家库专家周迪对 《华夏时报》 记者表示,复星 2025 年中报的矛盾数据正源于非经常性损益与产品结构的差异:归母净利润的增长依赖于高毛利创新药 (如 「汉斯状」「奕凯达」),但扣非净利润下滑反映出其核心业务 (仿制药、传统医疗器械) 营收收缩;同时,中报披露投资收益达 8.2 亿元,占净利润 35%,主要来自减持联营企业股权,属于不可持续的短期收益。

周迪认为,在创新药营收增速方面,复星的 「汉斯状」(PD-1)2025 年上半年营收约 12 亿元,同比增长 15%;「奕凯达」(CAR-T) 营收约 3.5 亿元,同比增长 20%。对比同行,百济神州的替雷利珠单抗增速为 28%,信达生物的信迪利单抗增速为 22%,复星创新药的增速低于行业头部水平,反映出其在 PD-1 红海市场中竞争力较弱,可能受适应症布局滞后和医保谈判降价的影响。

周迪表示,从利润结构与长期发展支撑性来看,关键指标包括:扣非净利润增速 (复星为-23.39%,反映核心业务承压)、创新药营收占比 (复星约 25%,低于恒瑞医药的 35%),以及非经常性损益的可持续性 (投资收益不可持续、政府补助稳定性低)。复星当前的利润结构难以支撑长期发展:高毛利创新药尚未形成规模效应,净利润增长仍依赖短期投资收益。若未来创新药研发进度滞后或投资收益减少,其利润增长将面临缺乏支撑的风险。

综上所述,复星医药的核心风险在于短期债务压力巨大、核心业务盈利疲软、创新药增长乏力,且利润增长高度依赖不可持续的资产处置。未来,公司如何提振业绩,《华夏时报》 记者将会持续关注。

(华夏时报)

文章转载自东方财富