9 月 30 日晚间,远达环保公告,其发行股份及支付现金购买五凌电力 100% 股权及长洲水电 64.93% 股权并募集配套资金事项获中国证监会同意注册批复。交易价格约 271.80 亿元,现金对价 36.04 亿元,股份对价 235.76 亿元。交易后,远达环保将新增水电等业务,相关方作出业绩承诺。此次交易将推动远达环保建设成国家电投集团境内水电资产整合平台。

每经记者|王琳 每经编辑|魏官红

远达环保 (SH600292,股价 12.25 元,市值 95.65 亿元) 计划购买五凌电力有限公司 (以下简称五凌电力)100% 股权以及国家电投集团广西长洲水电开发有限公司 (以下简称长洲水电)64.93% 股权获得进展。

9 月 30 日晚间,远达环保发布公告称,公司发行股份及支付现金购买资产并募集配套资金暨关联交易事项获得中国证券监督管理委员会同意注册批复,其同时披露了上述关联交易报告书的修订版。

此前,上述交易已获得国务院国资委正式批准,此次交易再获重要进展,也意味着远达环保与建设成国家电投集团境内水电资产整合平台的距离更近。

拟超 270 亿元收购水电资产

经修订后的交易报告书显示,远达环保拟通过发行股份及支付现金的方式购买中国电力、湘投国际合计持有的五凌电力 100% 股权以及广西公司持有的长洲水电 64.93% 股权,并向不超过 35 名符合条件的特定投资者发行股份募集配套资金。

上述交易价格 (不含募集配套资金金额) 约为 271.80 亿元,其中,五凌电力 100% 股权的交易对价约为 242.67 亿元,长洲水电 64.93% 股权的交易对价约为 29.12 亿元。从支付方式来看,现金对价 36.04 亿元,股份对价 235.76 亿元。

远达环保还将发行股份募集配套资金不超过 50 亿元,发行价格为 6.55 元/股。

从标的公司情况来看,五凌电力是湖南省最大的清洁能源开发运营企业。截至报告期末 (2024 年年末),五凌电力水电占湖南省水电 (含抽水蓄能) 装机比例约 29%、新能源占比约 8%,位于目标市场前列。长洲水电所在的广西梧州市长洲区地处西江、浔江、桂江 「三江」 水口,具备丰富的水资源。

上述交易完成后,预计湘投国际持有远达环保的股份比例将超过 5%,将成为远达环保的关联方。因此,根据相关规定,上述交易构成关联交易。

在 2024 年报中,对于 2025 年的经营目标,远达环保曾表示,一是加快完成重大资产重组各阶段工作;二是全力做好水电平台管理整合,提升上市公司运营效能;三是充分发挥 A 股上市公司投融资功能,推动产业与资本协同发展。

远达环保将全面提升公司核心竞争力

此次交易无疑将成为远达环保重要的发展节点。

远达环保表示,本次交易前,公司主营业务为能源生态融合业务,涵盖大气治理、工业及市政水处理、固危废处理、矿山及土壤修复、「新能源+生态治理」 等;本次交易后,公司主营业务将新增水力发电及流域水电站新能源一体化综合开发运营业务,主要为湖南省内水力发电、风力发电、太阳能发电业务以及广西水力发电业务。

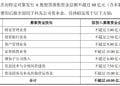

与此同时,相关交易对方还作出业绩承诺:如果交割日在 2025 年 12 月 31 日前 (含当日),则五凌电力业绩承诺资产于 2025 年、2026 年、2027 年的承诺净利润合计数分别不低于 3.06 亿元、3.33 亿元、3.53 亿元,长洲水电业绩承诺资产于 2025 年、2026 年、2027 年的承诺净利润分别不低于 3.21 亿元、3.38 亿元、3.43 亿元;如果交割日未在 2025 年 12 月 31 日前 (含当日),则五凌电力业绩承诺资产于 2026 年、2027 年、2028 年的承诺净利润合计数分别不低于 3.33 亿元、3.53 亿元、3.63 亿元,长洲水电业绩承诺资产于 2026 年、2027 年、2028 年的承诺净利润分别不低于 3.38 亿元、3.43 亿元、3.47 亿元。

事实上,五凌电力和长洲水电的实控人均为国家电投集团,此次交易也算是国家电投集团内部的资产整合。

远达环保在 2025 年半年报中也表示,上述重大资产重组计划将推动公司建设成国家电投集团境内水电资产整合平台,全面提升公司核心竞争力。

近期,远达环保在回复投资者询问时披露,截至 2024 年末,国家电投集团可控水电机组装机容量 2658 万千瓦,其水电资产主要分布在中国湖南、青海等 14 个省区,承担了中国 13 大水电流域基地中 2 个流域基地开发任务,同时开发巴西、缅甸、澳大利亚等海外地区水电业务。

封面图片来源:视觉中国-VCG211443149939

文章转载自 每经网