【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

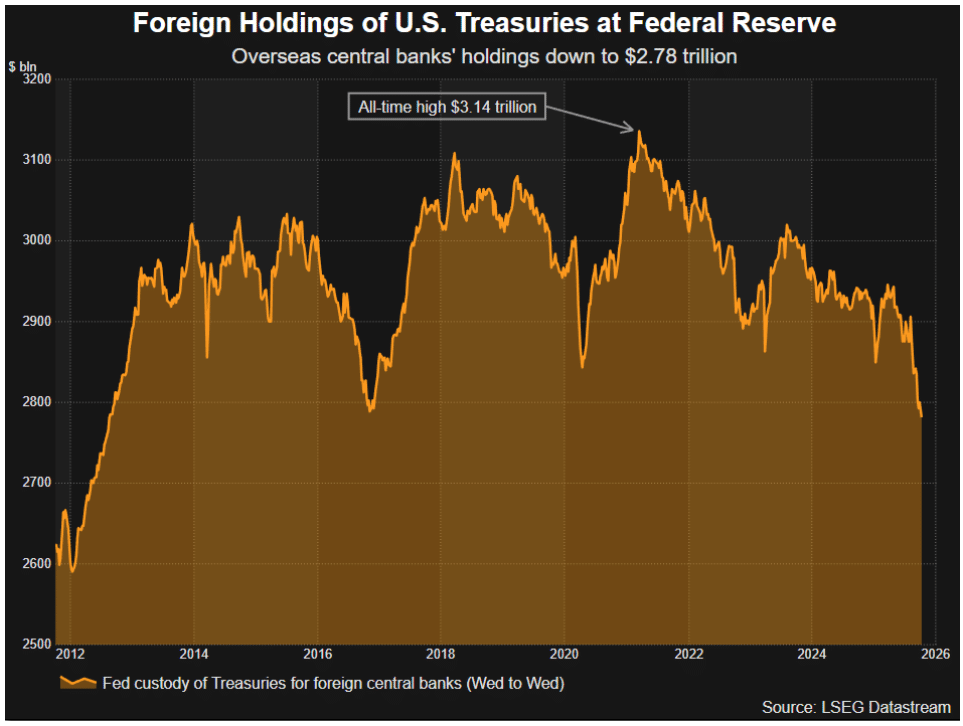

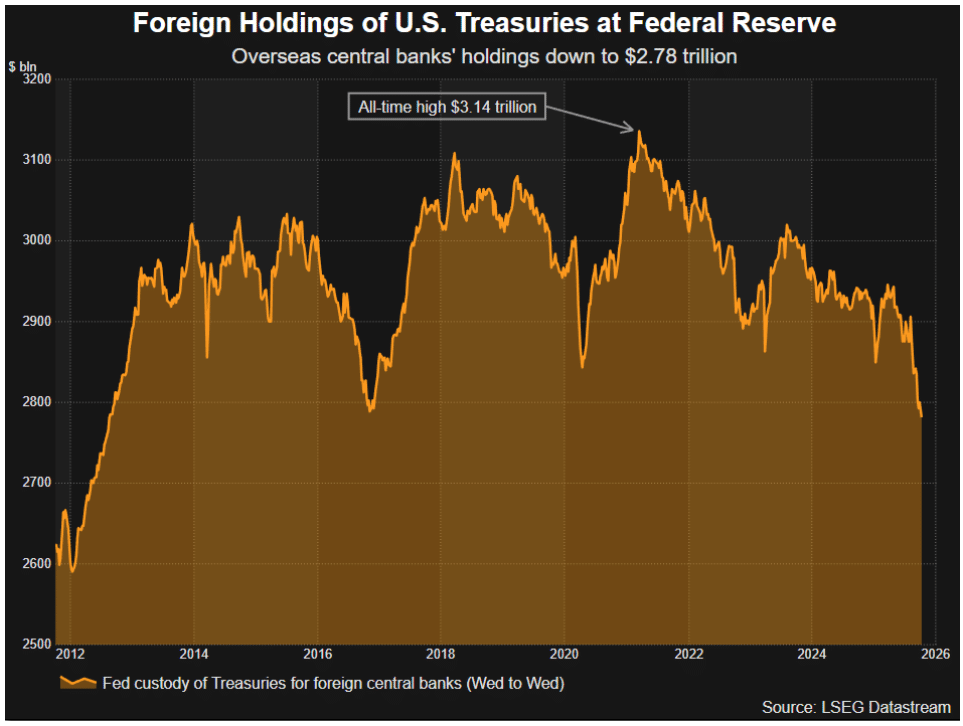

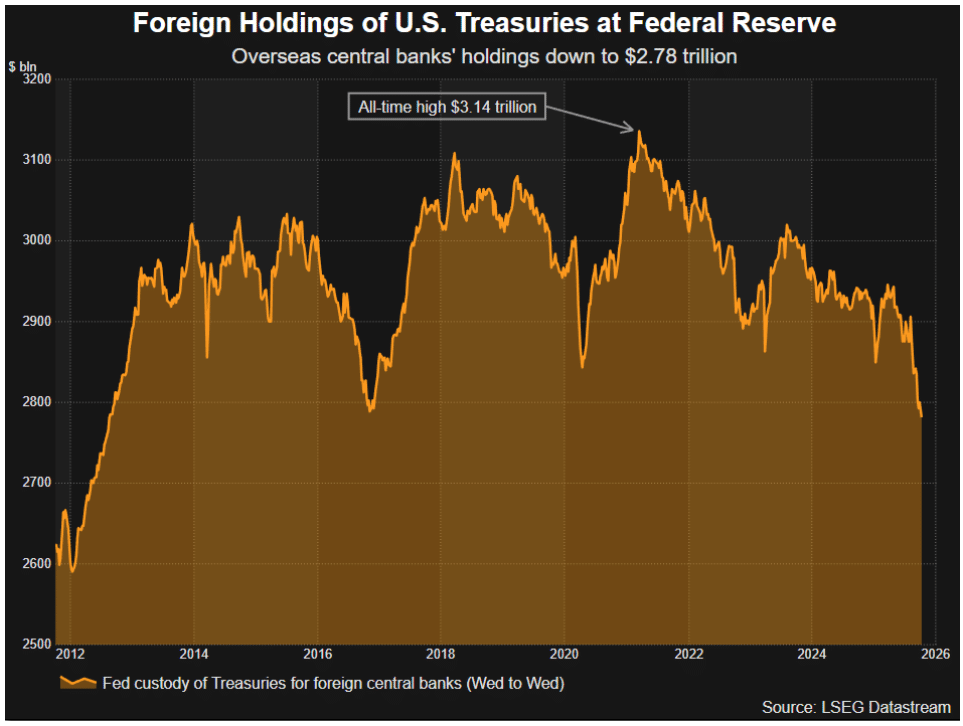

在黄金价格屡创新高之际,纽约联储代表全球各国央行持有的美国国债规模,已降至逾十年最低水平,这再次引发外界对外国投资者持有美国主权债务及其他美元计价资产意愿的质疑。

这一现象或许有些出人意料。包括美国财政部国际资本流动报告 (TIC) 与国际货币基金组织 (IMF)「官方外汇储备构成」(Cofer) 报告在内的近期数据显示,海外市场对美国国债及美元资产的需求仍保持良好态势。

这两组数据是衡量美国资本流动与全球外汇储备的 「黄金标准」,但发布存在较长滞后性——最新的 TIC 数据仅覆盖至今年 7 月,而最新的 Cofer 数据则截至第二季度。

纽约联储的数据虽不够全面 (各国央行可通过其他渠道持有美国国债),但发布频率为每周一次,在跨境央行资本流动领域,这几乎相当于 「实时数据」。

而目前,这一托管规模正快速下滑。

最新数据显示,纽约联储代表外国央行持有的美国国债价值为 2.78 万亿美元,创下 2012 年 8 月以来的最低值,仅两个月内就减少了 1300 亿美元。

值得注意的是,过去一年半以来,纽约联储托管的外国央行持有美债规模峰值出现在今年 3-4 月,达 2.95 万亿美元,而这恰好与美国总统特朗普 「解放日」 关税混乱引发的市场波动峰值时段重合。从这一指标来看,此后外国央行对美国国债的兴趣似乎已明显降温。

作为衡量海外市场对美国国债需求的指标之一,它是否会成为未来 TIC 与 Cofer 报告趋势的 「前兆」?

「滞后数据」 和 「实时数据」 打架

最新 TIC 数据显示,7 月外国央行净买入 171 亿美元美国国债。摩根大通分析师指出,这使得今年前七个月的净买入规模达到 380 亿美元,较 2024 年同期增加约 40 亿美元。

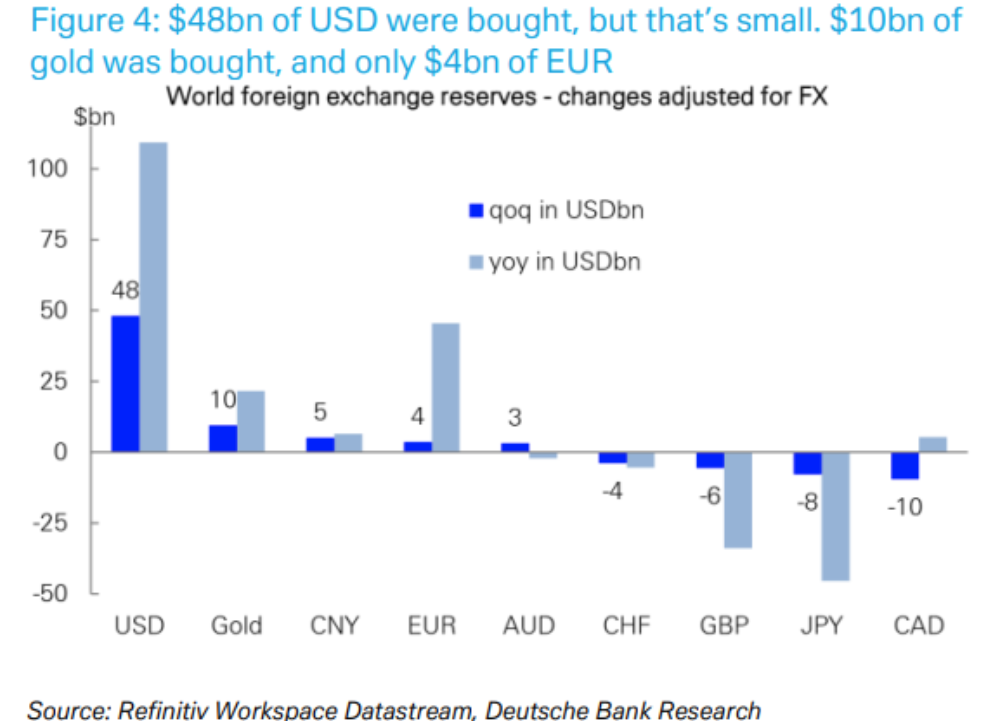

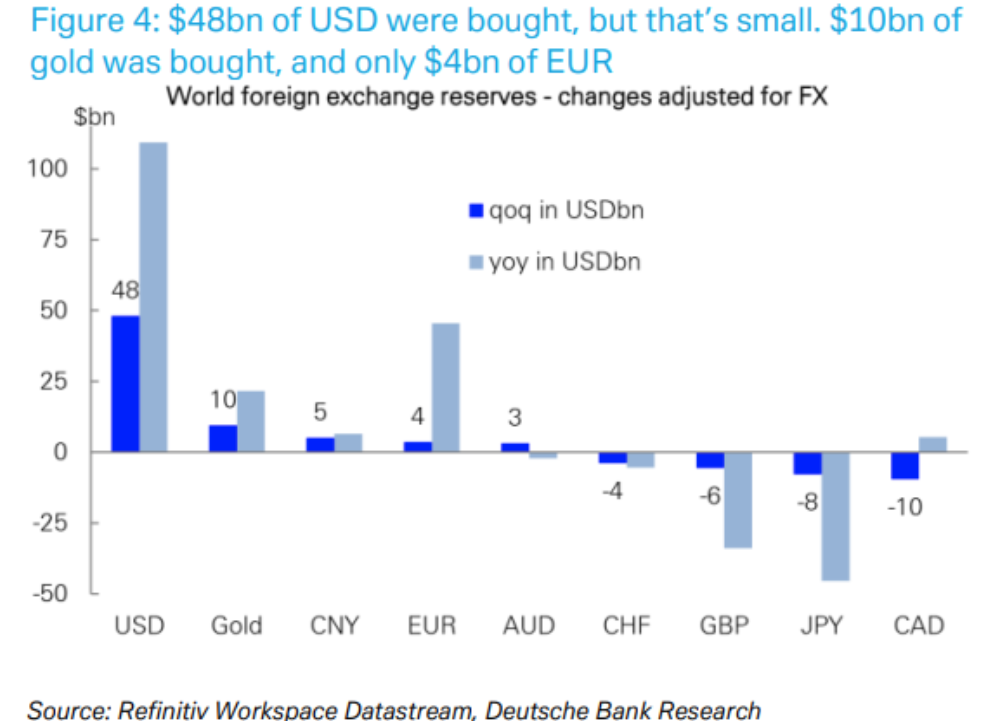

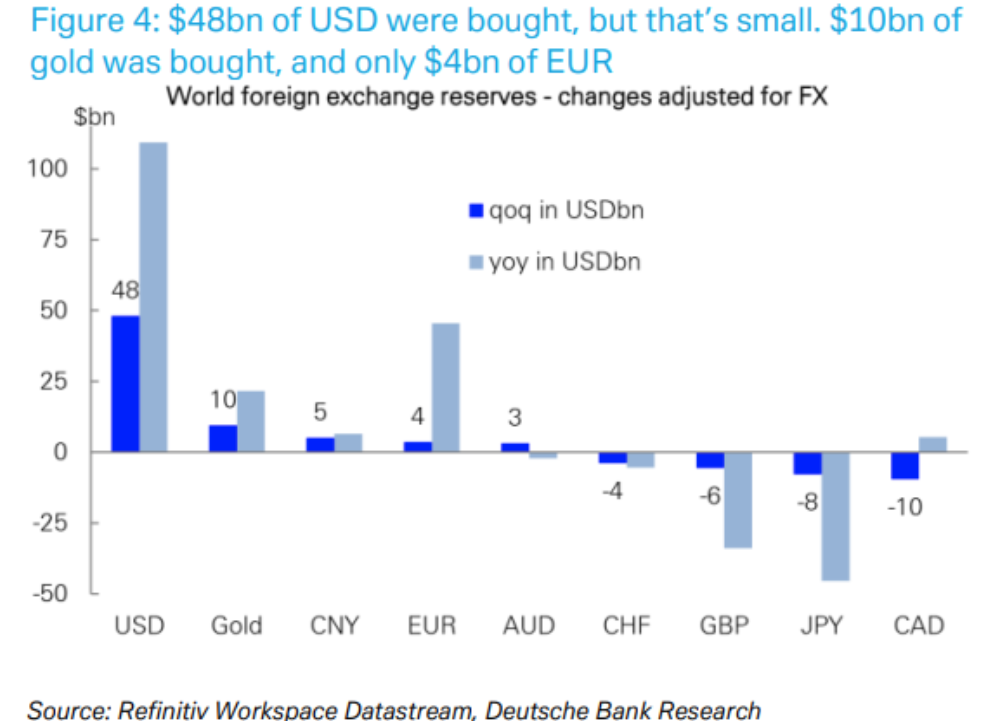

与此同时,最新 Cofer 数据显示,若剔除美元大幅贬值的影响,今年 4-6 月 (第二季度) 各国央行实际上是美元储备的净买家。德意志银行分析师估算,该季度各国央行买入的美元计价证券 (其中大部分为美国短期国债与中长期国债) 规模略超 500 亿美元。

相较于全球 12 万亿美元的外汇储备总量与 29 万亿美元的美国国债市场规模,这些数值并不算高,但仍表明储备管理机构对美国国债的需求具有持续性,也为 「去美元化」 论调泼了冷水。

「去美元化」 论调认为,受特朗普多项政策议程及美国财政健康状况恶化的担忧影响,全球正减少对美元计价资产的持有。尽管美元汇率已大幅走弱,但海外市场对美国股票与债券的需求依然稳固,尤其是来自私人部门投资者的需求。

摩根大通分析师上周五在报告中写道:「最新数据证实,特朗普在 4 月宣布关税政策后,目前尚无充分证据表明市场出现大规模撤离美国国债的情况。」

但正如前文所指出的,TIC 与 Cofer 数据存在滞后性。当前已进入 10 月,而美联储每周发布的托管持仓数据显示,自夏季以来,市场需求可能已出现转向。

Standard Bank 的史蒂夫·巴罗 (Steve Barrow) 表示,美联储托管持仓规模下降需要引起警惕,因为这一现象发生在美元显著走弱的背景下,而以往多发生在美元走强时期——因各国央行被迫出售部分美国国债以筹集资金,用于外汇市场干预 (支撑本币汇率)。

巴罗周一在报告中写道:「托管持仓规模如此快速下滑,可能表明近几个月各国央行对美国国债市场——乃至美元——的兴趣已有所减弱。」

每周数据可能存在波动性,且衡量各国央行对美国国债兴趣的指标还有更全面的版本。但美联储托管持仓规模,是否会成为 「去美元化」 进程中的 「预警信号」(canary in the coal mine)?

本文由路透社知名财经分析师 Jamie McGeever 撰写,他主要关注宏观经济、货币政策及全球市场动态。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

在黄金价格屡创新高之际,纽约联储代表全球各国央行持有的美国国债规模,已降至逾十年最低水平,这再次引发外界对外国投资者持有美国主权债务及其他美元计价资产意愿的质疑。

这一现象或许有些出人意料。包括美国财政部国际资本流动报告 (TIC) 与国际货币基金组织 (IMF)「官方外汇储备构成」(Cofer) 报告在内的近期数据显示,海外市场对美国国债及美元资产的需求仍保持良好态势。

这两组数据是衡量美国资本流动与全球外汇储备的 「黄金标准」,但发布存在较长滞后性——最新的 TIC 数据仅覆盖至今年 7 月,而最新的 Cofer 数据则截至第二季度。

纽约联储的数据虽不够全面 (各国央行可通过其他渠道持有美国国债),但发布频率为每周一次,在跨境央行资本流动领域,这几乎相当于 「实时数据」。

而目前,这一托管规模正快速下滑。

最新数据显示,纽约联储代表外国央行持有的美国国债价值为 2.78 万亿美元,创下 2012 年 8 月以来的最低值,仅两个月内就减少了 1300 亿美元。

值得注意的是,过去一年半以来,纽约联储托管的外国央行持有美债规模峰值出现在今年 3-4 月,达 2.95 万亿美元,而这恰好与美国总统特朗普 「解放日」 关税混乱引发的市场波动峰值时段重合。从这一指标来看,此后外国央行对美国国债的兴趣似乎已明显降温。

作为衡量海外市场对美国国债需求的指标之一,它是否会成为未来 TIC 与 Cofer 报告趋势的 「前兆」?

「滞后数据」 和 「实时数据」 打架

最新 TIC 数据显示,7 月外国央行净买入 171 亿美元美国国债。摩根大通分析师指出,这使得今年前七个月的净买入规模达到 380 亿美元,较 2024 年同期增加约 40 亿美元。

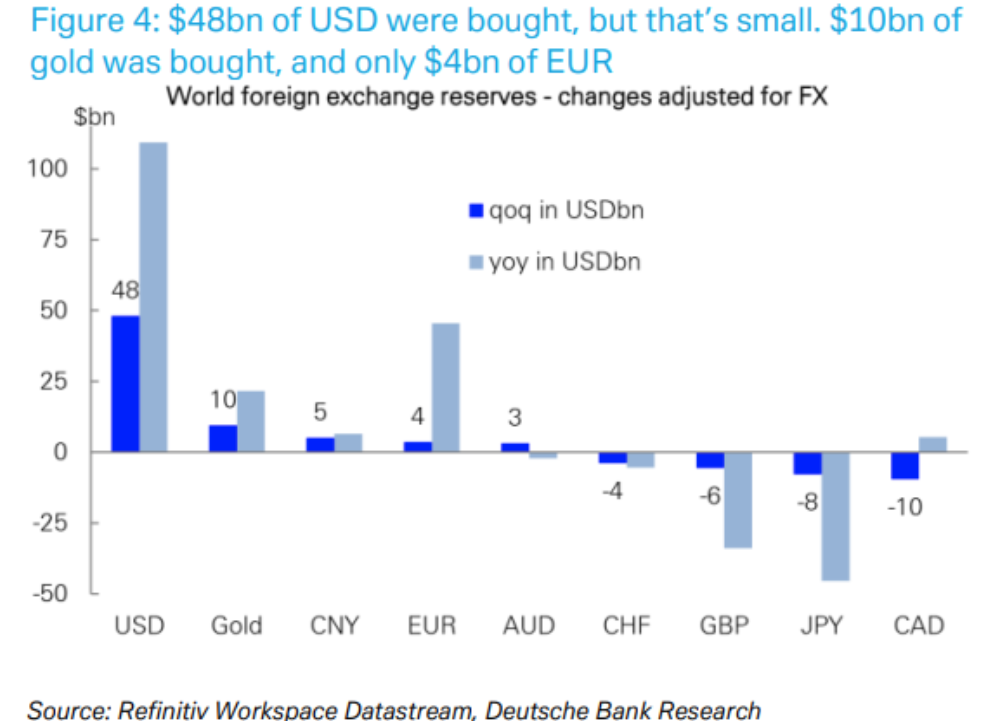

与此同时,最新 Cofer 数据显示,若剔除美元大幅贬值的影响,今年 4-6 月 (第二季度) 各国央行实际上是美元储备的净买家。德意志银行分析师估算,该季度各国央行买入的美元计价证券 (其中大部分为美国短期国债与中长期国债) 规模略超 500 亿美元。

相较于全球 12 万亿美元的外汇储备总量与 29 万亿美元的美国国债市场规模,这些数值并不算高,但仍表明储备管理机构对美国国债的需求具有持续性,也为 「去美元化」 论调泼了冷水。

「去美元化」 论调认为,受特朗普多项政策议程及美国财政健康状况恶化的担忧影响,全球正减少对美元计价资产的持有。尽管美元汇率已大幅走弱,但海外市场对美国股票与债券的需求依然稳固,尤其是来自私人部门投资者的需求。

摩根大通分析师上周五在报告中写道:「最新数据证实,特朗普在 4 月宣布关税政策后,目前尚无充分证据表明市场出现大规模撤离美国国债的情况。」

但正如前文所指出的,TIC 与 Cofer 数据存在滞后性。当前已进入 10 月,而美联储每周发布的托管持仓数据显示,自夏季以来,市场需求可能已出现转向。

Standard Bank 的史蒂夫·巴罗 (Steve Barrow) 表示,美联储托管持仓规模下降需要引起警惕,因为这一现象发生在美元显著走弱的背景下,而以往多发生在美元走强时期——因各国央行被迫出售部分美国国债以筹集资金,用于外汇市场干预 (支撑本币汇率)。

巴罗周一在报告中写道:「托管持仓规模如此快速下滑,可能表明近几个月各国央行对美国国债市场——乃至美元——的兴趣已有所减弱。」

每周数据可能存在波动性,且衡量各国央行对美国国债兴趣的指标还有更全面的版本。但美联储托管持仓规模,是否会成为 「去美元化」 进程中的 「预警信号」(canary in the coal mine)?

本文由路透社知名财经分析师 Jamie McGeever 撰写,他主要关注宏观经济、货币政策及全球市场动态。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

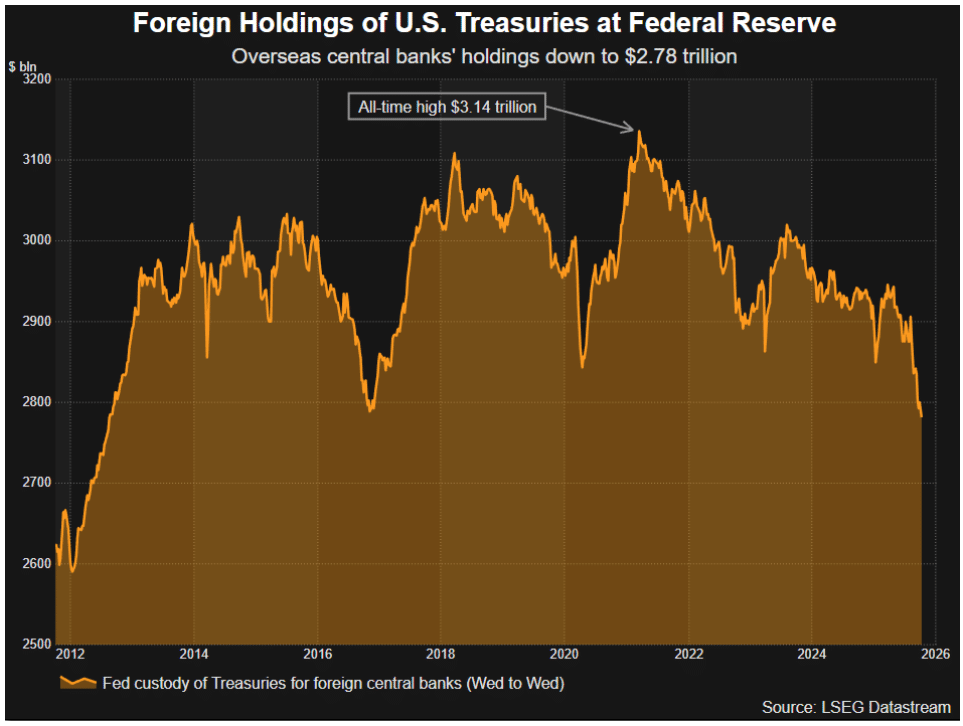

在黄金价格屡创新高之际,纽约联储代表全球各国央行持有的美国国债规模,已降至逾十年最低水平,这再次引发外界对外国投资者持有美国主权债务及其他美元计价资产意愿的质疑。

这一现象或许有些出人意料。包括美国财政部国际资本流动报告 (TIC) 与国际货币基金组织 (IMF)「官方外汇储备构成」(Cofer) 报告在内的近期数据显示,海外市场对美国国债及美元资产的需求仍保持良好态势。

这两组数据是衡量美国资本流动与全球外汇储备的 「黄金标准」,但发布存在较长滞后性——最新的 TIC 数据仅覆盖至今年 7 月,而最新的 Cofer 数据则截至第二季度。

纽约联储的数据虽不够全面 (各国央行可通过其他渠道持有美国国债),但发布频率为每周一次,在跨境央行资本流动领域,这几乎相当于 「实时数据」。

而目前,这一托管规模正快速下滑。

最新数据显示,纽约联储代表外国央行持有的美国国债价值为 2.78 万亿美元,创下 2012 年 8 月以来的最低值,仅两个月内就减少了 1300 亿美元。

值得注意的是,过去一年半以来,纽约联储托管的外国央行持有美债规模峰值出现在今年 3-4 月,达 2.95 万亿美元,而这恰好与美国总统特朗普 「解放日」 关税混乱引发的市场波动峰值时段重合。从这一指标来看,此后外国央行对美国国债的兴趣似乎已明显降温。

作为衡量海外市场对美国国债需求的指标之一,它是否会成为未来 TIC 与 Cofer 报告趋势的 「前兆」?

「滞后数据」 和 「实时数据」 打架

最新 TIC 数据显示,7 月外国央行净买入 171 亿美元美国国债。摩根大通分析师指出,这使得今年前七个月的净买入规模达到 380 亿美元,较 2024 年同期增加约 40 亿美元。

与此同时,最新 Cofer 数据显示,若剔除美元大幅贬值的影响,今年 4-6 月 (第二季度) 各国央行实际上是美元储备的净买家。德意志银行分析师估算,该季度各国央行买入的美元计价证券 (其中大部分为美国短期国债与中长期国债) 规模略超 500 亿美元。

相较于全球 12 万亿美元的外汇储备总量与 29 万亿美元的美国国债市场规模,这些数值并不算高,但仍表明储备管理机构对美国国债的需求具有持续性,也为 「去美元化」 论调泼了冷水。

「去美元化」 论调认为,受特朗普多项政策议程及美国财政健康状况恶化的担忧影响,全球正减少对美元计价资产的持有。尽管美元汇率已大幅走弱,但海外市场对美国股票与债券的需求依然稳固,尤其是来自私人部门投资者的需求。

摩根大通分析师上周五在报告中写道:「最新数据证实,特朗普在 4 月宣布关税政策后,目前尚无充分证据表明市场出现大规模撤离美国国债的情况。」

但正如前文所指出的,TIC 与 Cofer 数据存在滞后性。当前已进入 10 月,而美联储每周发布的托管持仓数据显示,自夏季以来,市场需求可能已出现转向。

Standard Bank 的史蒂夫·巴罗 (Steve Barrow) 表示,美联储托管持仓规模下降需要引起警惕,因为这一现象发生在美元显著走弱的背景下,而以往多发生在美元走强时期——因各国央行被迫出售部分美国国债以筹集资金,用于外汇市场干预 (支撑本币汇率)。

巴罗周一在报告中写道:「托管持仓规模如此快速下滑,可能表明近几个月各国央行对美国国债市场——乃至美元——的兴趣已有所减弱。」

每周数据可能存在波动性,且衡量各国央行对美国国债兴趣的指标还有更全面的版本。但美联储托管持仓规模,是否会成为 「去美元化」 进程中的 「预警信号」(canary in the coal mine)?

本文由路透社知名财经分析师 Jamie McGeever 撰写,他主要关注宏观经济、货币政策及全球市场动态。

【文章来源:金十数据】

AI 播客:换个方式听新闻 下载 mp3

在黄金价格屡创新高之际,纽约联储代表全球各国央行持有的美国国债规模,已降至逾十年最低水平,这再次引发外界对外国投资者持有美国主权债务及其他美元计价资产意愿的质疑。

这一现象或许有些出人意料。包括美国财政部国际资本流动报告 (TIC) 与国际货币基金组织 (IMF)「官方外汇储备构成」(Cofer) 报告在内的近期数据显示,海外市场对美国国债及美元资产的需求仍保持良好态势。

这两组数据是衡量美国资本流动与全球外汇储备的 「黄金标准」,但发布存在较长滞后性——最新的 TIC 数据仅覆盖至今年 7 月,而最新的 Cofer 数据则截至第二季度。

纽约联储的数据虽不够全面 (各国央行可通过其他渠道持有美国国债),但发布频率为每周一次,在跨境央行资本流动领域,这几乎相当于 「实时数据」。

而目前,这一托管规模正快速下滑。

最新数据显示,纽约联储代表外国央行持有的美国国债价值为 2.78 万亿美元,创下 2012 年 8 月以来的最低值,仅两个月内就减少了 1300 亿美元。

值得注意的是,过去一年半以来,纽约联储托管的外国央行持有美债规模峰值出现在今年 3-4 月,达 2.95 万亿美元,而这恰好与美国总统特朗普 「解放日」 关税混乱引发的市场波动峰值时段重合。从这一指标来看,此后外国央行对美国国债的兴趣似乎已明显降温。

作为衡量海外市场对美国国债需求的指标之一,它是否会成为未来 TIC 与 Cofer 报告趋势的 「前兆」?

「滞后数据」 和 「实时数据」 打架

最新 TIC 数据显示,7 月外国央行净买入 171 亿美元美国国债。摩根大通分析师指出,这使得今年前七个月的净买入规模达到 380 亿美元,较 2024 年同期增加约 40 亿美元。

与此同时,最新 Cofer 数据显示,若剔除美元大幅贬值的影响,今年 4-6 月 (第二季度) 各国央行实际上是美元储备的净买家。德意志银行分析师估算,该季度各国央行买入的美元计价证券 (其中大部分为美国短期国债与中长期国债) 规模略超 500 亿美元。

相较于全球 12 万亿美元的外汇储备总量与 29 万亿美元的美国国债市场规模,这些数值并不算高,但仍表明储备管理机构对美国国债的需求具有持续性,也为 「去美元化」 论调泼了冷水。

「去美元化」 论调认为,受特朗普多项政策议程及美国财政健康状况恶化的担忧影响,全球正减少对美元计价资产的持有。尽管美元汇率已大幅走弱,但海外市场对美国股票与债券的需求依然稳固,尤其是来自私人部门投资者的需求。

摩根大通分析师上周五在报告中写道:「最新数据证实,特朗普在 4 月宣布关税政策后,目前尚无充分证据表明市场出现大规模撤离美国国债的情况。」

但正如前文所指出的,TIC 与 Cofer 数据存在滞后性。当前已进入 10 月,而美联储每周发布的托管持仓数据显示,自夏季以来,市场需求可能已出现转向。

Standard Bank 的史蒂夫·巴罗 (Steve Barrow) 表示,美联储托管持仓规模下降需要引起警惕,因为这一现象发生在美元显著走弱的背景下,而以往多发生在美元走强时期——因各国央行被迫出售部分美国国债以筹集资金,用于外汇市场干预 (支撑本币汇率)。

巴罗周一在报告中写道:「托管持仓规模如此快速下滑,可能表明近几个月各国央行对美国国债市场——乃至美元——的兴趣已有所减弱。」

每周数据可能存在波动性,且衡量各国央行对美国国债兴趣的指标还有更全面的版本。但美联储托管持仓规模,是否会成为 「去美元化」 进程中的 「预警信号」(canary in the coal mine)?

本文由路透社知名财经分析师 Jamie McGeever 撰写,他主要关注宏观经济、货币政策及全球市场动态。