现货黄金日内涨 2.2% 向上触及 4100 美元/盎司,再创历史新高。今年以来,现货黄金累计涨 1475 美元/盎司,累计涨幅达 56%。

截至发稿,现货白银涨 3.34%,报 51.93 美元/盎司;沪金期货主力连续合约涨 2.28%,报 935 元 (人民币)/克;COMEX 黄金期货涨 2.90%,报 4116.6 美元/盎司。

延伸阅读

美联储独立性受质疑 「助攻」 黄金飙涨?

屡破新高的金价近期再度成为全球焦点,其背后的驱动逻辑引发市场探讨。

在美联储降息预期、全球央行购金需求以及地缘政治风险持续发酵的背景下,市场避险情绪不断升温。

与此同时,美国总统特朗普公开施压美联储要求大幅降息,并试图 「重塑」 美联储决策层,这令市场对美联储的独立性感到担忧。有观点认为,美联储独立性受到质疑是黄金飙涨的幕后推手。

美联储的独立性如何作用于金价?其传导路径是怎样的?是否已成为影响黄金走势的关键因素?

独立性之争咋影响金价?

中国人民大学重阳金融研究院研究员刘英接受 《每日经济新闻》 记者电话采访时表示,美联储的独立性受到冲击的确对金价会产生间接的影响,其传导逻辑可概括为:若美联储货币政策的独立性受到白宫干预,这会推升避险情绪,更将冲击美国国家信誉与美元信用,导致美元走弱,从而提升黄金的吸引力,推动以美元计价的黄金价格上涨,并激发全球市场的黄金配置需求。

方正证券首席经济学家燕翔在一份研报中也提及,若更偏向特朗普的候选人上台且降低美联储独立性的情况发生,短端美债和黄金受益。对于美元和黄金而言,参考上世纪 70 年代经验,美联储独立性的下降以及通胀风险的上行,将对美元带来下行压力,黄金相较美元的货币属性将进一步强化。

由于特朗普在多个场合不断公开施压美联储,并试图 「重塑」 美联储决策层,这令市场对美联储在货币政策上的独立性感到担忧。

不过,刘英认为,尽管存在外部压力,美联储独立性面临挑战,但此番黄金上涨并非是其直接动因。

她进一步分析指出,特朗普虽试图通过调整美联储理事会人事布局等举措来干预其独立性,但目前来看,美联储的独立性尚未受到实质性动摇。回顾 9 月议息会议,美联储最终以 11∶1 的投票结果决定降息 25 个基点。「即便是遭到特朗普免职威胁的理事莉萨·库克,也投票支持这一决策,这显示出票委在货币政策上的专业态度和团结力度。」

从最新利率预测点阵图来看,19 名官员中,有 9 人预计今年还将降息两次 (累计 50 个基点),6 人认为年内不应再降息,另有 2 人支持再降息一次 (25 个基点),1 人主张应加息一次,还有 1 人预计应再降息 125 个基点,即年内至少还有两次幅度为 100 个基点或以上的降息。

「在无特殊情况下,10 月继续降息 25 个基点将是大概率事件,这也说明美联储的独立性并未受到冲击而出现动摇。若出现一次性降息 50 个基点的情况,则可能意味着政策受到明显干预,但目前来看概率较低。」 刘英对记者表示。

国际关系基础已经生变

兴业银行首席经济学家鲁政委在接受 《每日经济新闻》 记者电话采访时用科幻小说 《三体》 中的 「乱纪元」 概念来形象地比喻当前国际货币体系所处格局。

他表示,4 月份的 「对等关税」 举措意味着国际关系基础正经历深刻转变——以往依赖多边协商与合作的共识体系,或正逐渐被以 「美国利益优先」 为导向的丛林法则取代。这一转变不仅冲击了既有国际经济秩序,也让国际社会对美元作为国际储备货币,即一种全球公共产品的合理性与可持续性提出了深刻质疑。在此背景下,黄金作为传统避险资产,自然成为全球资本的重要流向。

「究其根本,美国推行 『对等关税』 的行为,使得其作为国际体系核心参与者的公信力丧失,这是引发全球信任危机的深层原因。」 鲁政委表示。

刘英也在采访中提及,美国的主权信用已无 AAA 评级加持,随着穆迪于今年取消其 AAA 评级,全球三大评级机构均不再认可美国主权信用具备最高 AAA 级的资格。

在鲁政委看来,美联储的独立性问题,仅为美国国际公信力这一更大议题下的一个侧面,并且这种独立性的有效性其实在相当程度上取决于行政权力的自我约束与制度尊重。

新湖期货研究所宏观金融组在研报中称,美联储和财政部在 1951 年达成协议后,美联储才开始真正获得制定货币政策的独立性。当前,美联储被誉为 「世界上最独立的央行」,但从历史上来看,其政策也很难真正避免总统施政的影响。

鲁政委以滞胀时期为例向记者解释:「若美联储真正一直具备独立性,何以解释上世纪 70 年代至 80 年代初的高通胀现象?整个上世纪 70 年代滞胀十年,恰恰说明其当时并未展现出有效的政策自主。然而即便在那段时期,美元的国际储备货币地位也并未动摇——根源在于美国当时仍具备相当的国际公信力。相比之下,当前的问题核心并不完全在于美联储独立性是否受损,而在于支撑美元信用的国家公信力已显著流失。」

金价将会开启长期牛市?

美国国家公信力流失之下,美元信用体系迎来前所未有的考验,全球央行储备格局也在不断演变。

西部证券研报提及,2016 年以来,黄金定价从 「交易价值」 主导切换到 「储备价值」 主导,随着美元信用裂痕持续扩张,金价将开启长期牛市。

东方金诚研究发展部副总监瞿瑞接受 《每日经济新闻》 记者书面采访时表示,与 2011 年和 2020 年两次牛市相比,当前金价上涨的驱动逻辑更加复杂。当前除了货币政策宽松和地缘政治风险外,还涉及美元信用体系危机,全球央行连续三年购金量超过 1000 吨,远超 2010 年至 2021 年的年均水平,替换美元资产成为重要驱动因素。

据世界黄金协会发布的 《2025 年全球央行黄金储备调查》,95% 的受访央行认为,全球央行的黄金储备在未来 12 个月内将会增加。这一比例创下自 2019 年首次针对该问题进行调查以来的最高纪录,较 2024 年的调查结果上升了 17 个百分点。即便金价屡创新高,且全球央行已连续 15 年净购入黄金,各央行依然对黄金青睐有加。

瞿瑞进一步解释,在特朗普政府推动 「大而美」 法案的背景下,美国财政赤字与债务规模将持续扩大,加之其政策的变动性,这将导致美元信用风险不断加剧。此外,考虑到特朗普政策的高度不确定性以及其 「货币武器化」 的经济制裁手段,美元资产的安全性也会受损。基于战略安全与优化资产配置需求,各国央行仍将强化黄金储备布局。

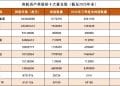

《每日经济新闻》 记者注意到,今年二季度黄金占央行储备资产比重升至 26.8%,黄金在除美联储外的全球央行储备资产占比自 1996 年以来首次超过美国国债。

「从长期来看,当前金价上涨的可持续性可能更具韧性。一方面,全球央行持续增持黄金的行为具有稳定性和长期性,对金价形成有力支撑。另一方面,美元信用体系的问题没有得到根本解决,黄金的战略价值就会持续存在。」 瞿瑞对记者表示。

文章转载自 东方财富