瑞银全球财富管理策略师 Sagar Khandelwal 日前表示,越来越多的政治和贸易相关不确定性正在推动金价近期的上涨势头,而实际利率下降、美元走软、政府债务上升以及地缘政治动荡可能会在明年一季度前将金价推至每盎司 4700 美元,矿业股的表现将会更好。

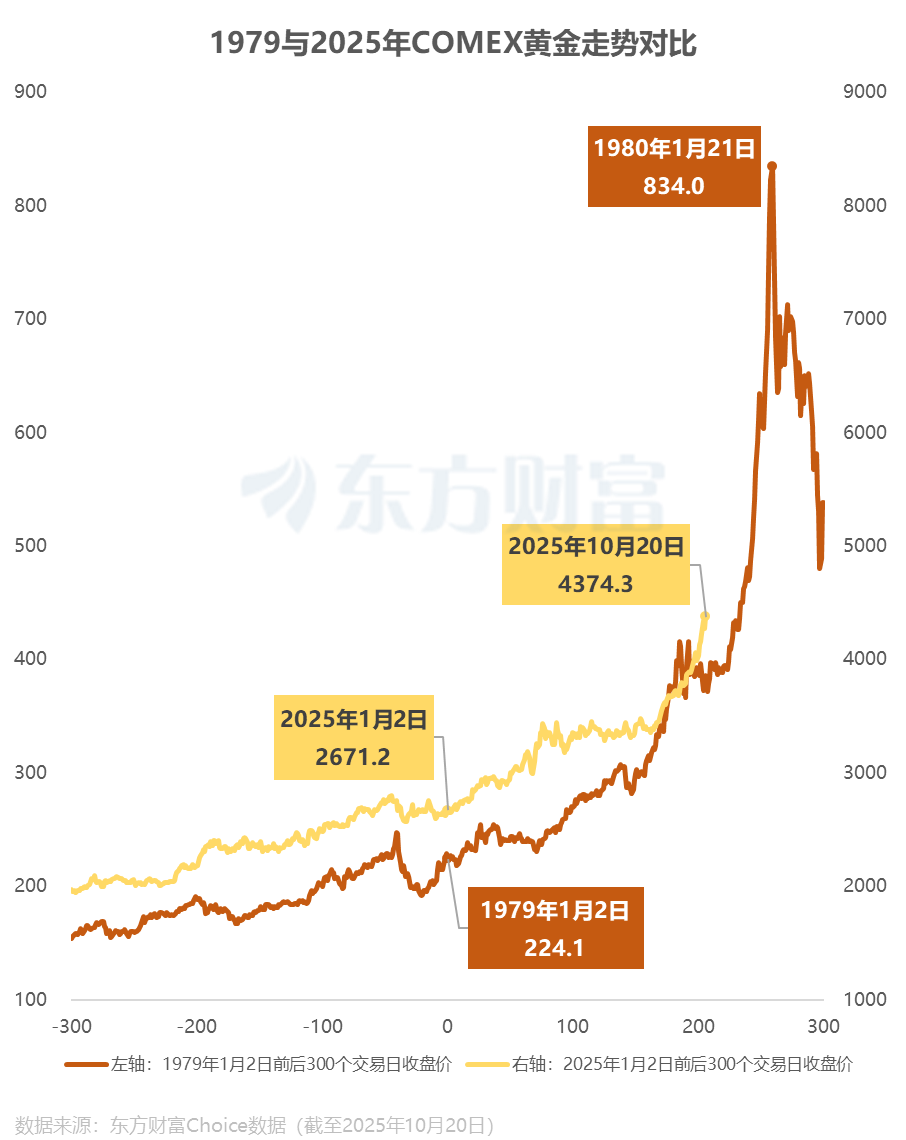

「今年黄金上涨了 60% 以上,表现优于所有主要资产类别,美国政府关门和贸易紧张局势重新爆发,为黄金交易注入了新动力。」 他写道。「虽然金价反弹的规模和速度可能意味着波动性可能会从现在开始加剧,但我们仍然认为,黄金是弹性投资策略的重要组成部分。」

Khandelwal 警告称,随着美联储在通胀居高不下的情况下降息,美国实际利率很可能跌至负值。

「我们认为,这将进一步削弱美元的吸引力,从而推动投资流向黄金,」 他表示。「事实上,根据世界黄金协会的数据,全球黄金 ETF 在 9 月份录得最高月度资金流入量 (170 亿美元),这使得截至 9 月份的三个月 (三季度)260 亿美元的流入量成为有记录以来最强劲的季度。」

瑞银认为,黄金投资需求可能会进一步增强。

「再加上央行购买量仍在上升,我们认为,今年全球黄金需求应该会达到 4850 吨左右,这是 2011 年以来的最高水平。」 Khandelwal 写道。「如果私人投资者开始将持有的美国国债分散到黄金上——这是各国央行的一种趋势——现货价格可能会被推得更高。」

「最后,由于经济、地缘政治和政策的不确定性依然存在,我们预计资金将继续流入黄金,这可能刺激金价进一步上涨至每盎司 4700 美元。」 他表示。「鉴于黄金与股票和债券的相关性较低,尤其是在市场承压时期,我们倾向于在多元化的投资组合中,将黄金配置比例设定在中等个位数水平。」

Khandelwal 还表示,投资者可考虑配置精选黄金矿业公司的股票,因为未来六个月这些公司的现金流增长速度可能会超过金价的上涨速度。

周一,黄金在上周五冲高回落后重拾升势,现货金再度刷新历史新高,盘中一度升至 4381 美元上方。周二亚市早盘,现货黄金高位震荡,目前交投于 4360 美元/盎司附近。

延伸阅读

(财联社)

文章转载自 东方财富